Marktausblick Februar 2024

Veröffentlicht am 05.02.2024 | Adrian Rogl

▲ Marktausblick Börse Februar 2024

mit saisonaler Analyse, DAX (+Top 5), S&P 500 (+Top 5), Nasdaq 100

Der erste Monat des neuen Jahres ist bereits rum und wieder mal wurden Optimisten an der Börse belohnt. Trotz zunehmender politischer und sozialer Spannungen (die es bereits seit Anbeginn der Menschheit gibt) steigen die Börsen von Allzeithoch zu Allzeithoch. Im letzten Marktausblick für das gesamte Jahr 2024 haben wir uns bereits positiv für das Gesamtjahr geäußert – dieses Bild wird bisher relativ schön bestätigt. Aber das bedeutet nicht, dass eine mittelfristige Korrektur nicht auch mal nötig wäre. Der Februar bietet sich hier als saisonal sehr schwacher Monat an – wovon wir ausgehen erklären wir in diesem Marktausblick.

Inhaltsverzeichnis

Abonniere unseren YouTube Channel, bleibe immer Up-To-Date zum aktuellen Börsengeschehen und erhalte kostenloses Trading-, sowie Börsenwissen.

Rückblick Januar 2023

Die Rallye geht weiter

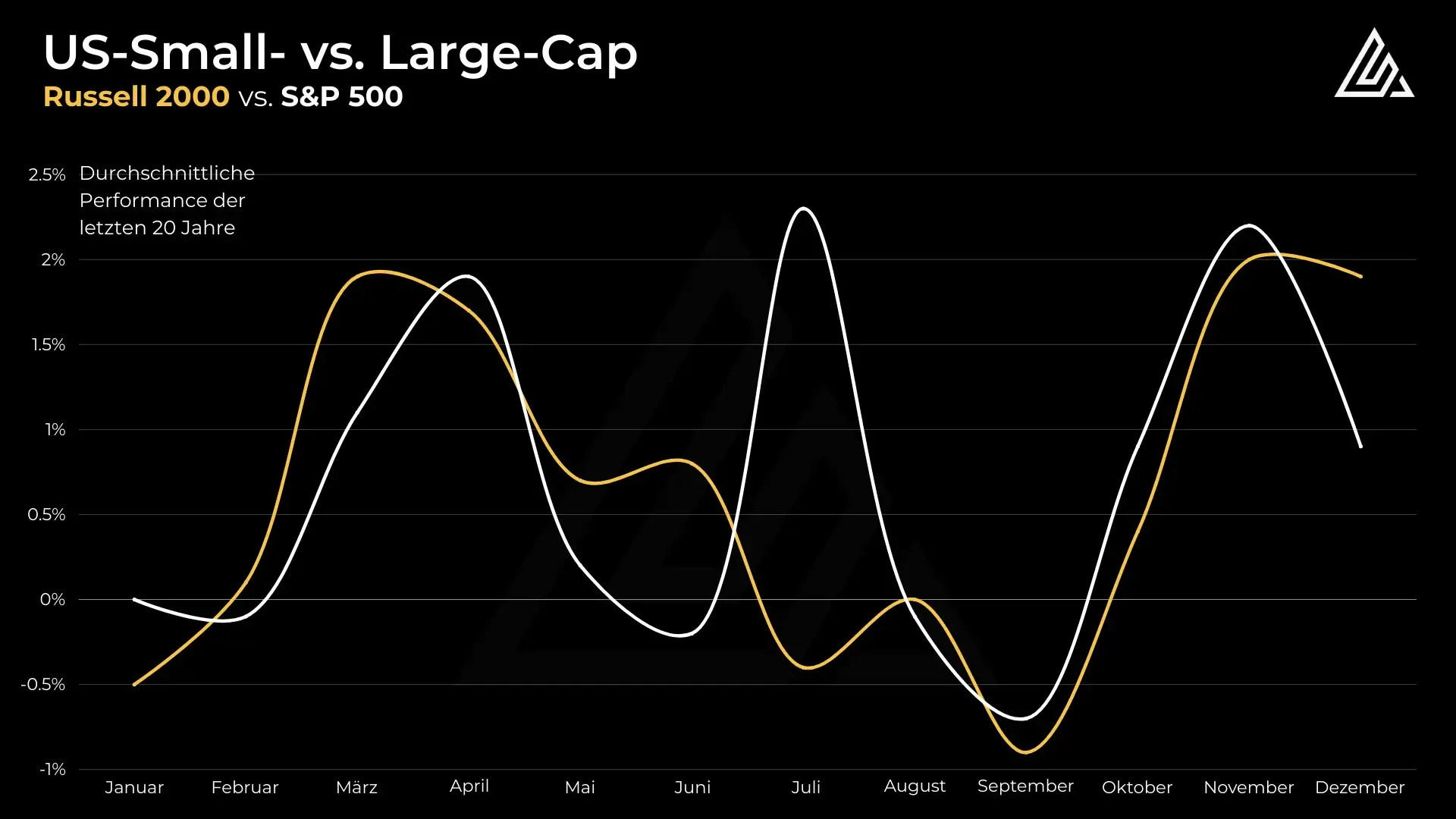

Bisher beginn das Jahr 2024 in etwa so, wie 2023 geendet hat: Starke Tech-Werte, schwache Nebenwerte. Wie lange das so anhält bleibt offen, die saisonale Performance von Nebenwerten ist aber ab Februar deutlich besser, als die von Large-Caps. Dazu aber später mehr.

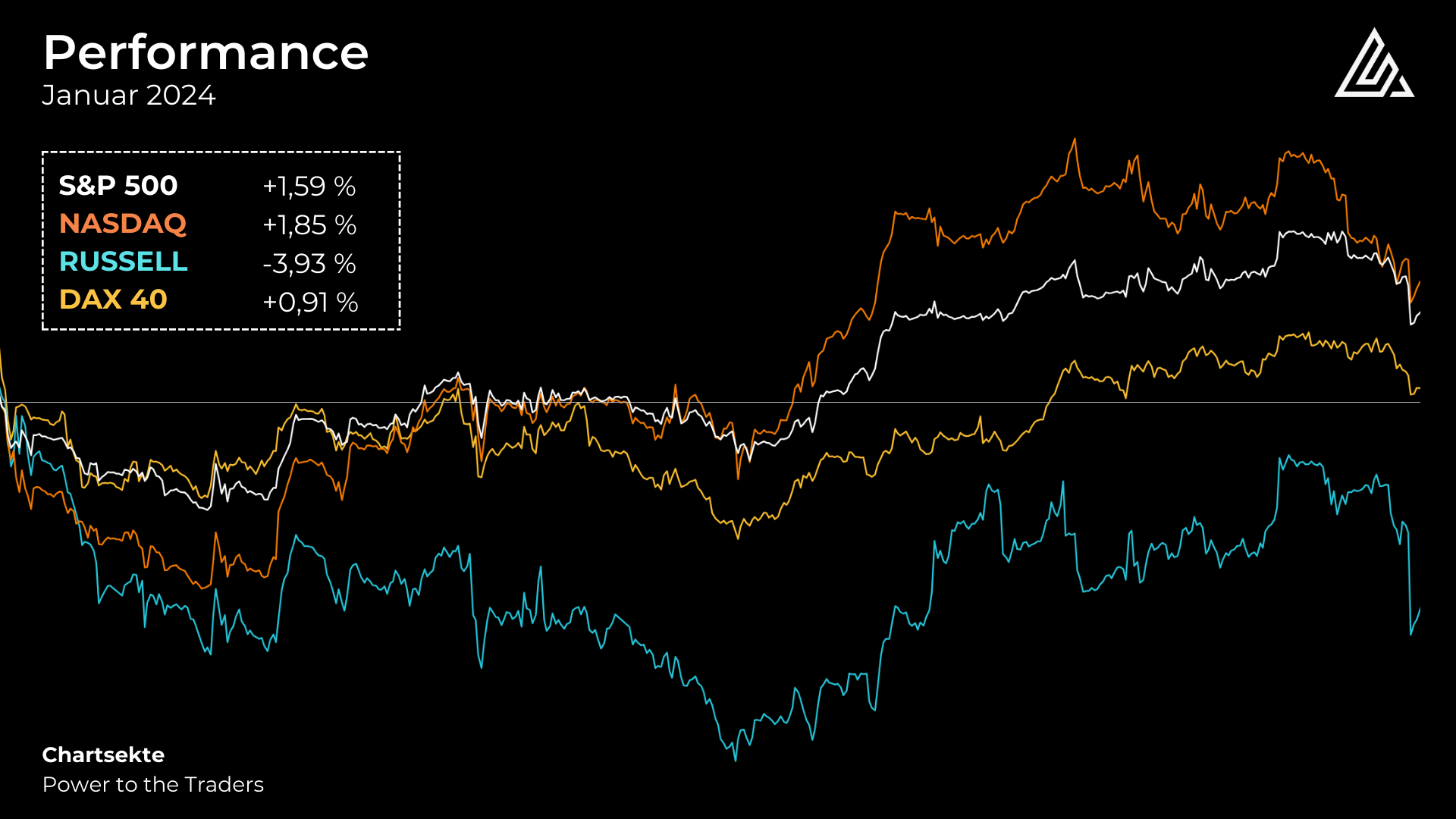

Insgesamt steht für den Januar der Nasdaq mit +1,85% Aufschlag an der Spitze, gefolgt vom großen Bruder S&P 500, der ebenfalls um solide 1,59% steigen konnte. Der US-Small-Cap-Index Russell 2000 verlor um deftige -3,93%, hierbei darf jedoch nicht vergessen werden, dass der Index insgesamt deutlich volatiler ist. Der deutsche Leitindex DAX hielt sich hingegen weiter stabil und konnte im Januar sogar um +0,91% zulegen.

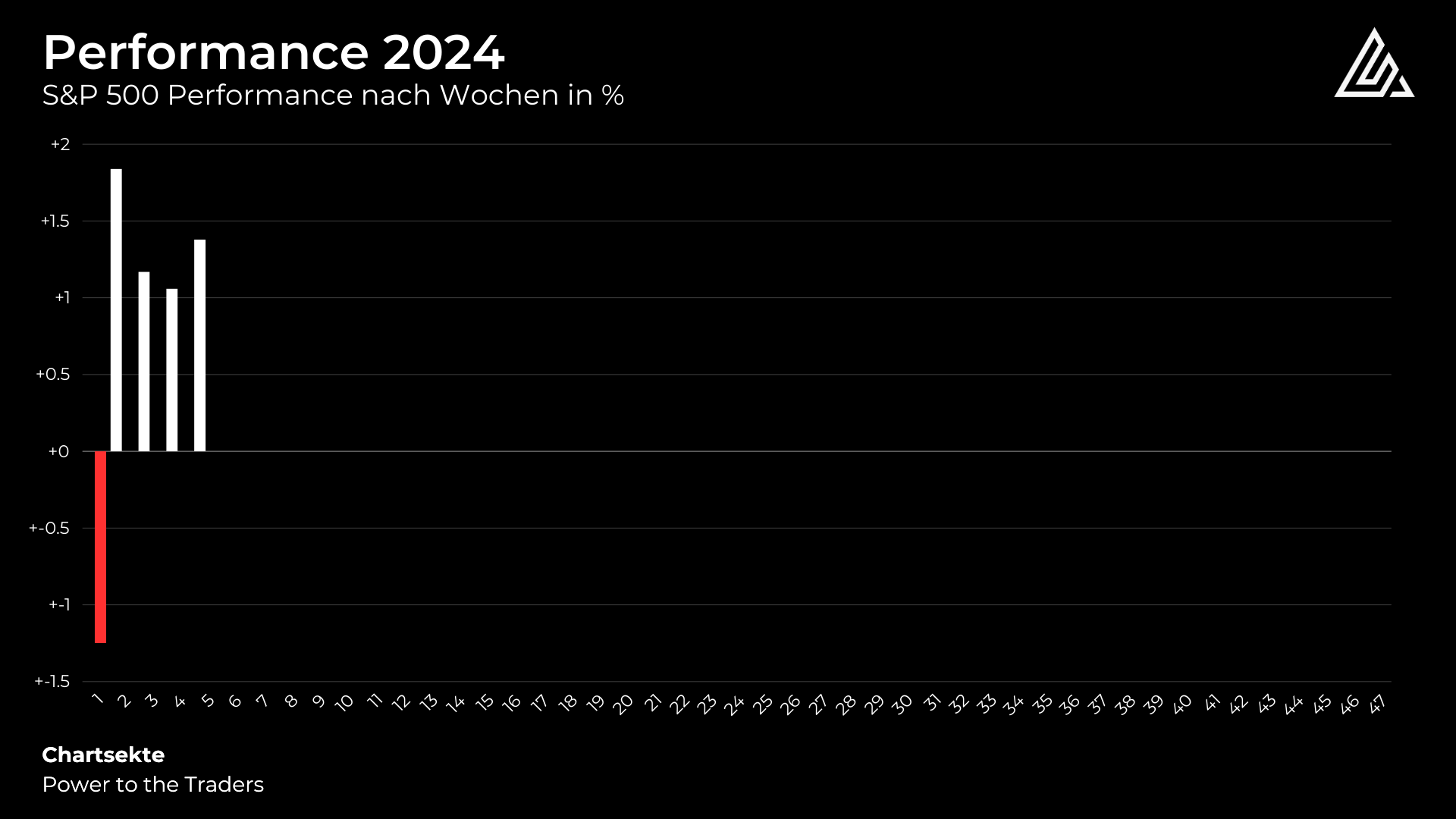

Sowohl das 5-Tage-Signal, als auch das Januar-Signal wurden dadurch bullish getriggert. Ersteres war sogar sehr knapp, da die ersten drei Handelstage des Jahres durchgehend bearish waren, aber im vierten, aber vor allem fünften Handelstag gerade noch gedreht wurden mit einer +1,41% Tageskerze. Hier die genauen Statistiken hierzu:

→ 83% aller Jahre von 1950-2023, in denen die ersten fünf Tage kumuliert positiv waren, endeten auch insgesamt im Plus, (+0,44% in diesem Jahr).

→ 15/18 der letzten Election Years, in denen die ersten fünf Tage kumuliert positiv waren, endeten im Plus (+0,44% in diesem Jahr).

→ 12/18 der letzten Election Years, folgten der Richtung des Monats Januar (+1,59% in diesem Jahr) – war der Januar positiv, war auch das Jahr positiv vice versa.

Abonniere unseren YouTube Channel, bleibe immer Up-To-Date zum aktuellen Börsengeschehen und erhalte kostenloses Trading-, sowie Börsenwissen.

Ausblick Februar 2024

Saisonale Analyse

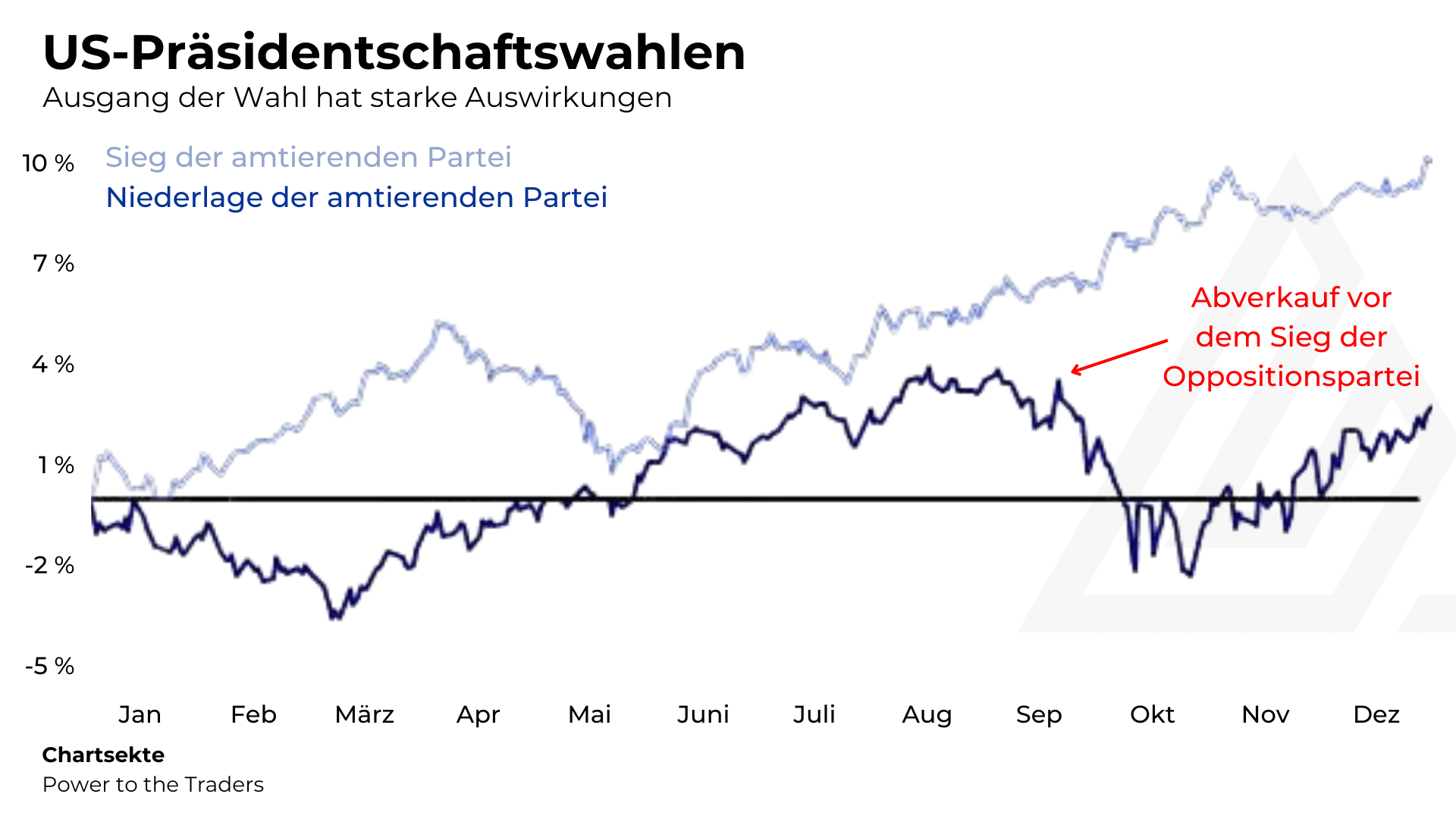

Bisher folgt das Jahr 2024 spannenderweise sehr sauber dem typischen Verlauf eines Election-Years, in dem der amtierende US-Präsident gewinnt, also in unserem Fall Joe Biden.

Dieses Szenario ist im Schnitt von einem positiven Jahresauftakt geprägt und nur von wenigen Rücksetzern auf kurzfristiger Ebene bis rein in den Monat April. Es bleibt also durchaus spannend bei den US-Wahlen und jeder saisonal interessierte Investor sollte hier immer mal wieder einen Blick auf Wahlumfragen werfen. Genauer sind wir auf diese Thematik bereits im ausführlichen Marktausblick für das Jahr 2024 eingegangen.

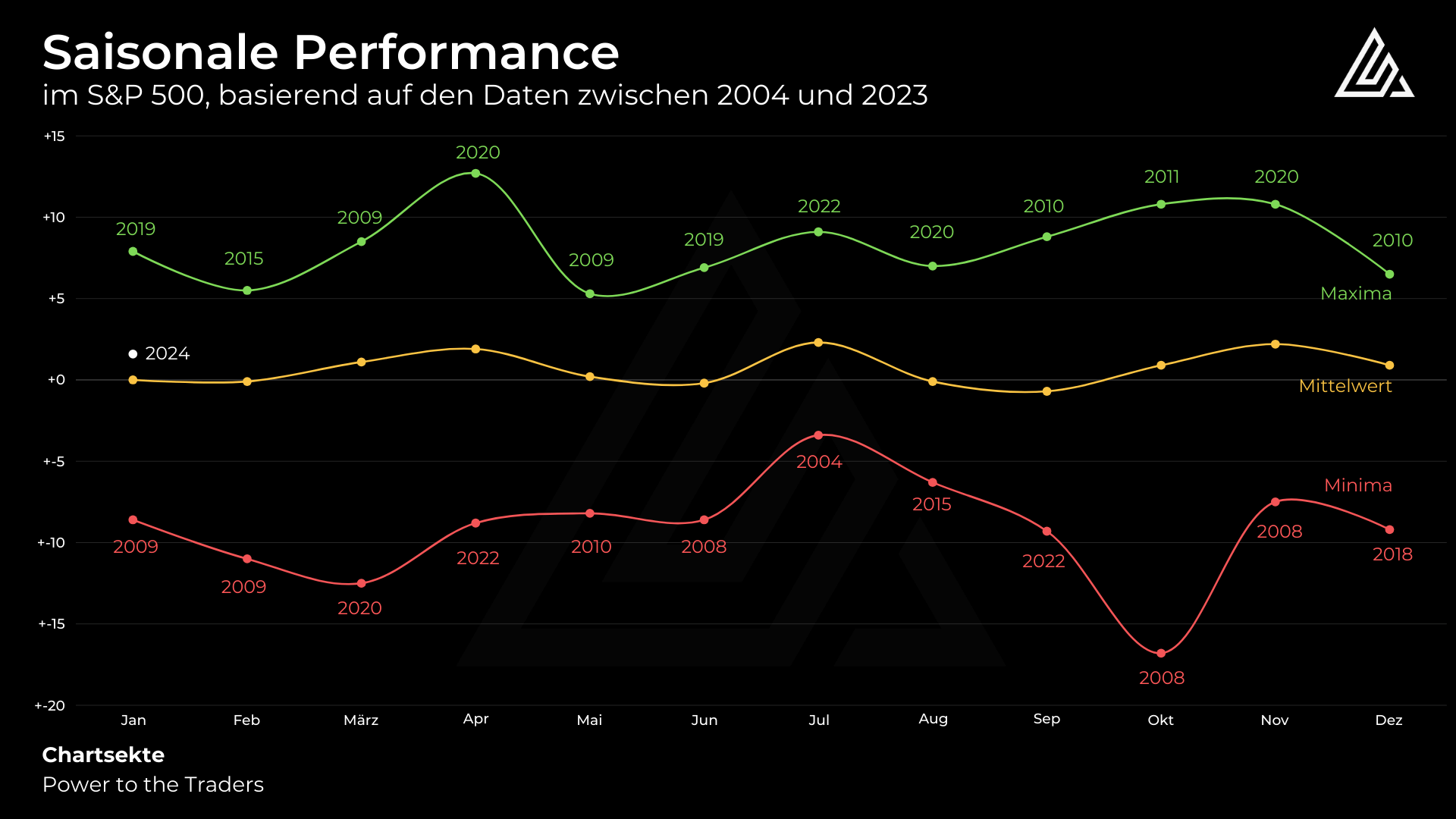

Betrachten wir die saisonale Analyse, so startet 2024 überdurchschnittlich gut. Der Mittelwert für Januar liegt bei 0,00%, also absolut flat. Der Januar 2024 brachte dem S&P 500 jedoch einen Zuwachs von +1,59%. Das liegt zwar deutlich unter dem Rekordniveau von +7,90%, welches 2019 markiert wurde, aber auf der anderen Seite auch deutlich über dem Rekordverlust von -8,60%, welcher im Jahr 2009 aufgestellt wurde. Es bleibt also spannend, wie der Februar mit einem saisonalen Mittelwert von -0,10% in den letzten 20 Jahren dieses Jahr performen wird.

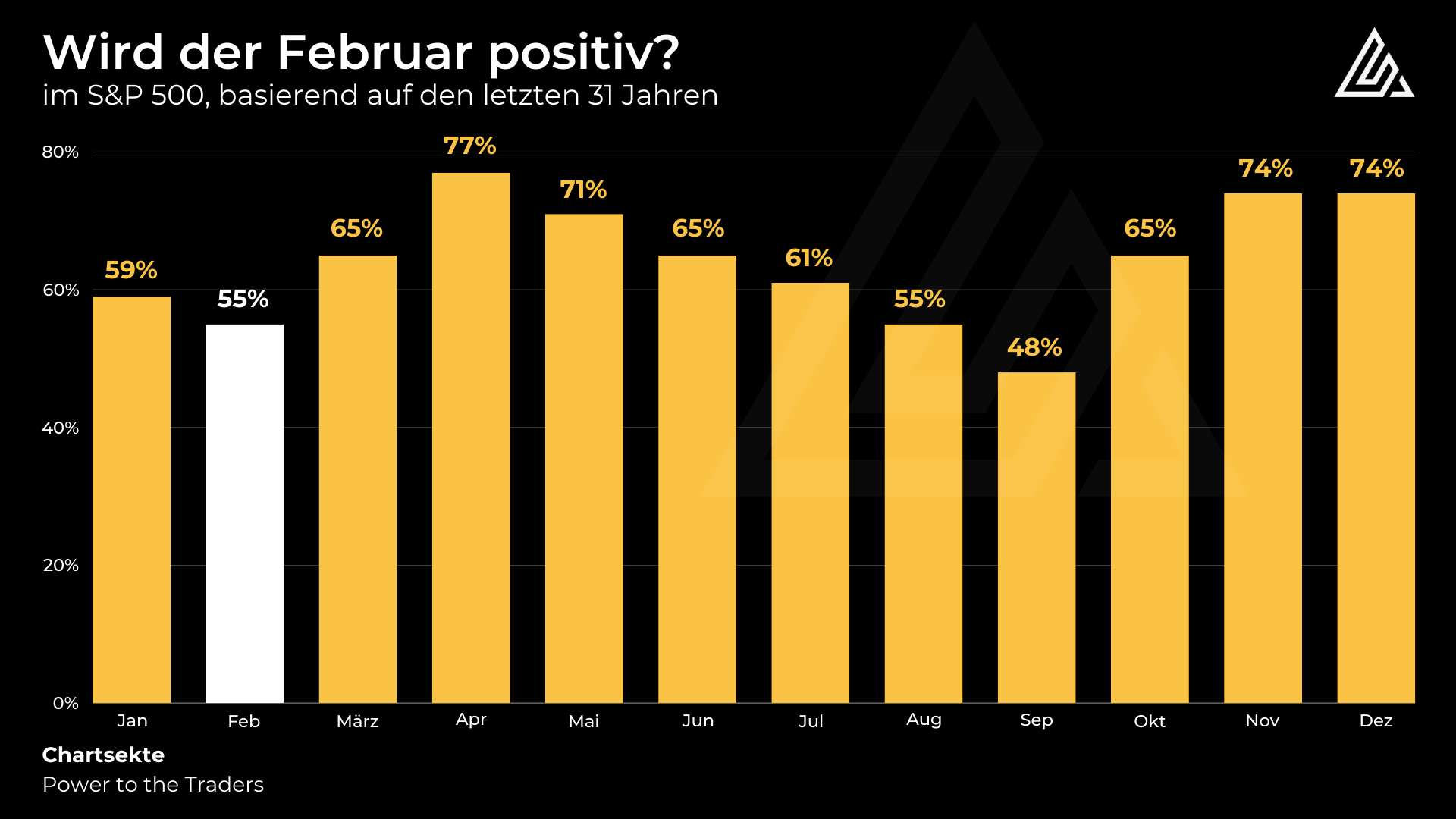

Bei einem Blick auf die Gewinnwahrscheinlichkeit steht der Februar relativ schlecht da und ist auf Jahresbasis betrachtet sogar der zweitschlechteste Monat, nach dem September und auf dem gleichen Platz wie der Sommermonat August. Spannenderweise wird das vor allem durch die zweite Februar-Hälfte verursacht, deren Wochen zu den schlechtesten des Jahres gehören mit einer enorm hohen Trefferquote seit fast 100 Jahren. Hier ist also Vorsicht geboten!

Saisonaler Effekt bei Nebenwerten

Bereits seit Monaten thematisieren wir in unserem Marktausblick die Jahresauftakt-Rallye vor allem bei Nebenwerten aus Indizes wie dem Russell 2000. Das wollen wir unseren Lesern also nochmal ins Gedächtnis rufen. Der Februar besitzt bereits eine Leichte Outperformance für Nebenwerte, so richtig zündet dieser Effekt aber dann erst im März.

Ausblick Charttechnik 2024 - Deutschland

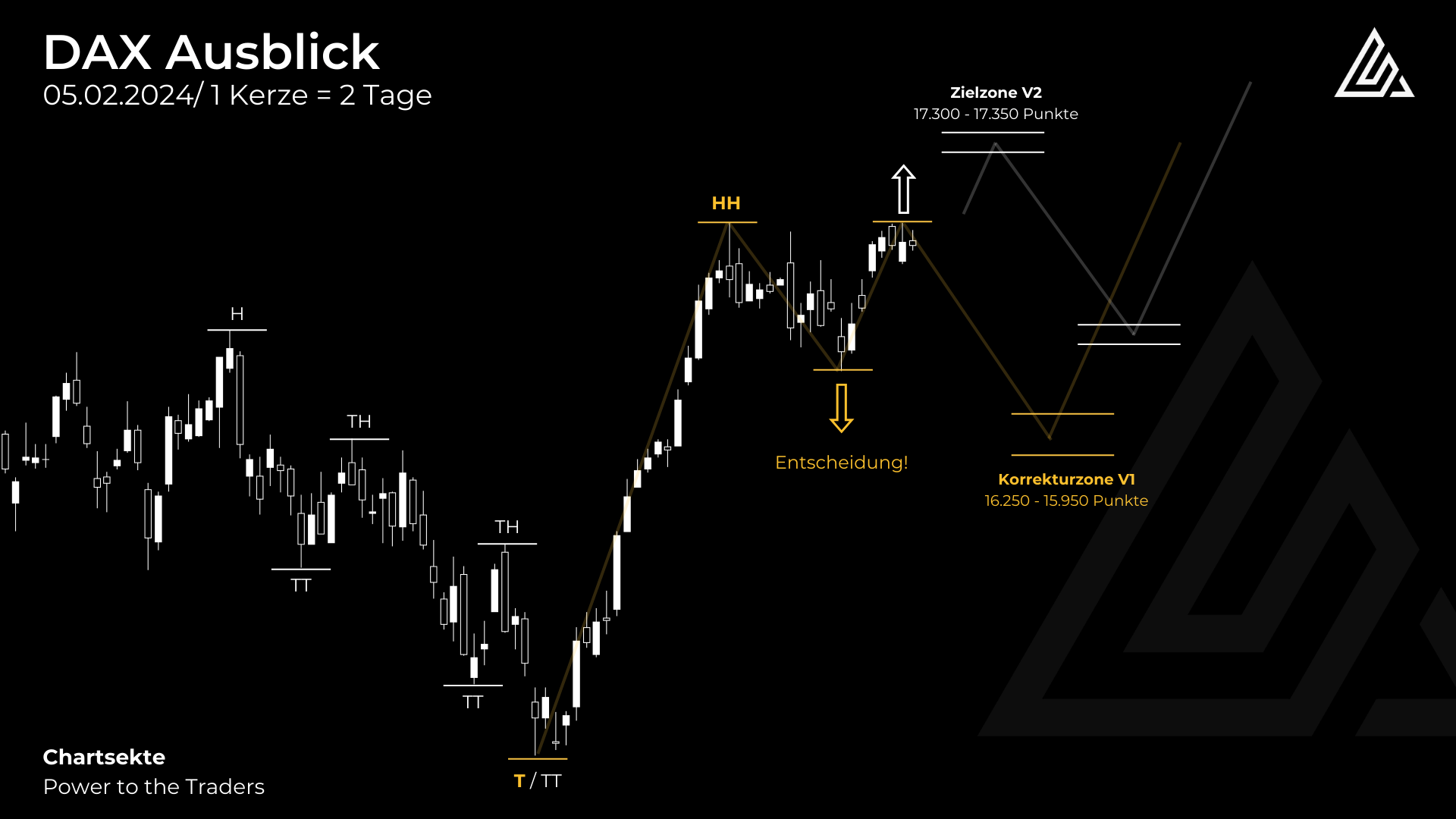

Die Lage im DAX ist zugegebenermaßen relativ unklar. Während wir Anfang Januar noch von einer Korrektur ausgingen, ist das derzeitige Chartbild eher als neutral zu werten. Es gibt keine klar zu präferierende Richtung, aber dafür klare Marken, die einen Ausbruch in die ein oder andere Richtung festigen sollten. Die bearishe, kurzfristige Trendstruktur, die wir noch vor einigen Wochen als dominante Vorgabe nutzen konnten ist inzwischen neutralisiert.

Der deutsche Leitindex befindet sich dadurch im Zwiespalt. Auf der einen Seite ist er auf ein neues Verlaufshoch gelaufen, auf der anderen Seite ist die Jahresendrallye noch immer eine überkaufte, mittelfristige Trendbewegung, die an sich teilweise abgetragen werden muss, damit neue Kaufkraft in den Index kommt.

Dementsprechend müssen wir in diesem Fall mit zwei Szenarien arbeiten. Aktuell ist keines der Szenarien aktiv. Zwischen den Trigger-Marken dieser zwei Szenarien ist sehr zähe Priceaction zu erwarten! V1 ist die bearishe Variante und ähnelt unserer Annahme aus Anfang Januar. Damit dieses Szenario aktiviert wird, muss der DAX auf Tagesschlusskurs unter 16.600 Punkten schließen. Danach muss er das Verlaufstief bei 16.345 brechen, um die Niveaus der Korrekturzone V1 zu erreichen.

V2 ist die kurzfristig bullishe Variante, in der wir davon ausgehen, dass der DAX zunächst auf ein neues Allzeithoch ausbricht, dieses aber relativ schnell wieder, nach Erreichen des Zielbereichs zwischen 17.300 und 17.350 Punkten abverkauft. Das diese “Fakeouts” typisch für den DAX sind, haben wir bereits im letzten Marktausblick geschrieben. Es gilt also: Keine FOMO bekommen, nur weil der DAX mal kurz ein neues Allzeithoch generiert. Das V2 Szenario ist aktiv, bei einem klaren Tagesschlusskurs über 17.010 Punkten.

Somit sehen wir den DAX sehr kurzfristig (H1-H4) neutral, kurzfristig (Daily) neutral, mittelfristig (Weekly) bullish und langfristig (Monthly) bullish.

Du willst Trading auf professioneller Ebene lernen? Dann trage dich in unserer Warteliste ein und erfahre sofort, wenn wir wieder neue Mitglieder aufnehmen!

DAX Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im DAX an. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes (DAX, MDAX, SDAX, TecDAX) ziehen.

Aktie | Gewichtung | Kurzfristig | Mittelfristig | Langfristig |

|---|---|---|---|---|

| 10,49% | aufwärts | aufwärts | neutral |

| 8,76% | neutral | aufwärts | aufwärts |

| 7,69% | aufwärts | aufwärts | aufwärts |

| 5,79% | aufwärts | aufwärts | aufwärts |

| 6,72% | aufwärts | aufwärts | aufwärts |

SAP Aktie Prognose

Wie im letzten Marktausblick erwartet, konnte SAP einen sauberen Ausbruch auf neue Allzeithochs vollenden. Oft haben wir hier den Vergleich zur Allianz Aktie gezogen, die ein ähnliches Chartbild aufgewiesen hat, kurz vor dem Ausbruch. Das der Ausbruch bei SAP jetzt so schnell und impulsiv kam ist umso schöner. Derzeit gibt es noch keine Anzeichen für eine Umkehr, die Gap bis runter auf 150 Euro wäre aber eine schöne Rücklaufebene.

→ Kurzfristig aufwärts bis 134,42 EUR.

→ Mittelfristig aufwärts bis 134,42 EUR.

→ Langfristig neutral.

Siemens Aktie Prognose

Ähnlich wie der Leitindex selbst, befindet sich auch die relativ langsame Siemens Aktie in einer Seitwärtsphase / Korrektur, die ein erstes potenzielles Verlaufstief generieren könnte. Wir gehen hier von einer Korrektur bis in die Zone zwischen 153 und 145 Euro aus, so lange die Aktie nicht auf Tagesschlusskurs über 172 Euro schließt. Von dieser Zone aus sollte sich dann ein kurzfristiger Aufwärtstrend etablieren können.

→ Kurzfristig neutral.

→ Mittelfristig aufwärts bis 119,48 EUR.

→ Langfristig aufwärts bis 119,48 EUR.

Allianz Aktie Prognose

Nach einer schnellen Rallye ist die Aktie der Allianz SE zunächst wieder in den Slow-Modus gewechselt. Der Trend ist zwar weiterhin aufwärts, hat aber deutlich an Dynamik verloren kurzfristig. An sich ist das kein Problem, solange die kurzfristigen Trendstrukturen trotzdem gehalten werden. Wir gehen von einer weiteren Fortsetzung in dieser Geschwindigkeit aus.

→ Kurzfristig aufwärts bis 237,95 EUR.

→ Mittelfristig aufwärts bis 215,75 EUR.

→ Langfristig aufwärts bis 198,60 EUR.

Deutsche Telekom Aktie Prognose

Auch sehr schön nach Plan gelaufen ist die Deutsche Telekom, hier wurde der Bereich um das Verlaufshoch bei 23 Euro sehr schön abgeholt. Aktuell läuft eine kurz-, bzw. mittelfristige Korrektur, die relativ langsam in gesundem Ausmaß zurückkommt. So kann die Aktie gerne in den kommenden Wochen weiter korrigieren bis in den Bereich um 22 Euro herum von wo aus dann die nächste Impulswelle nach oben starten sollte.

→ Kurzfristig aufwärts bis 21,35 EUR.

→ Mittelfristig aufwärts bis 18,50 EUR

→ Langfristig aufwärts bis 10,40 EUR.

Airbus Aktie Prognose

Für Airbus ist die Trendprogression noch in vollem Gange und im Gegensatz zur Allianz ist hier kein Anzeichen von Verlangsamung der Trenddynamik vorhanden. So lange der kurzfristige Aufwärtstrend sich halten kann, gehen wir von einer Fortsetzung bis in den Bereich um 160 Euro mittelfristig aus.

→ Kurzfristig aufwärts bis 136,62 EUR.

→ Mittelfristig aufwärts bis 120,08 EUR.

→ Langfristig aufwärts bis 86,51 EUR.

Swing-Trading Musterportfolio 2024

Exklusiv für Chartsekten Mitglieder

Im Chartsekten Swingtrading Musterportfolio stellen wir dir Swing Trading Setups vor und zeigen dir alles vom Einstieg, über das Trade-Management, bis hin zum Exit. So lernst du die Praxis des Swingtradings besser kennen und kannst sie auf dein eigenes Trading nachhaltig übertragen. Wichtig ist, dass du verstehst, warum bestimmte Trades eingegangen werden und nichts blind nachhandelst.

Bitte logge dich ein, um diesen Abschnitt zu lesen.

Ausblick Charttechnik 2024 - USA

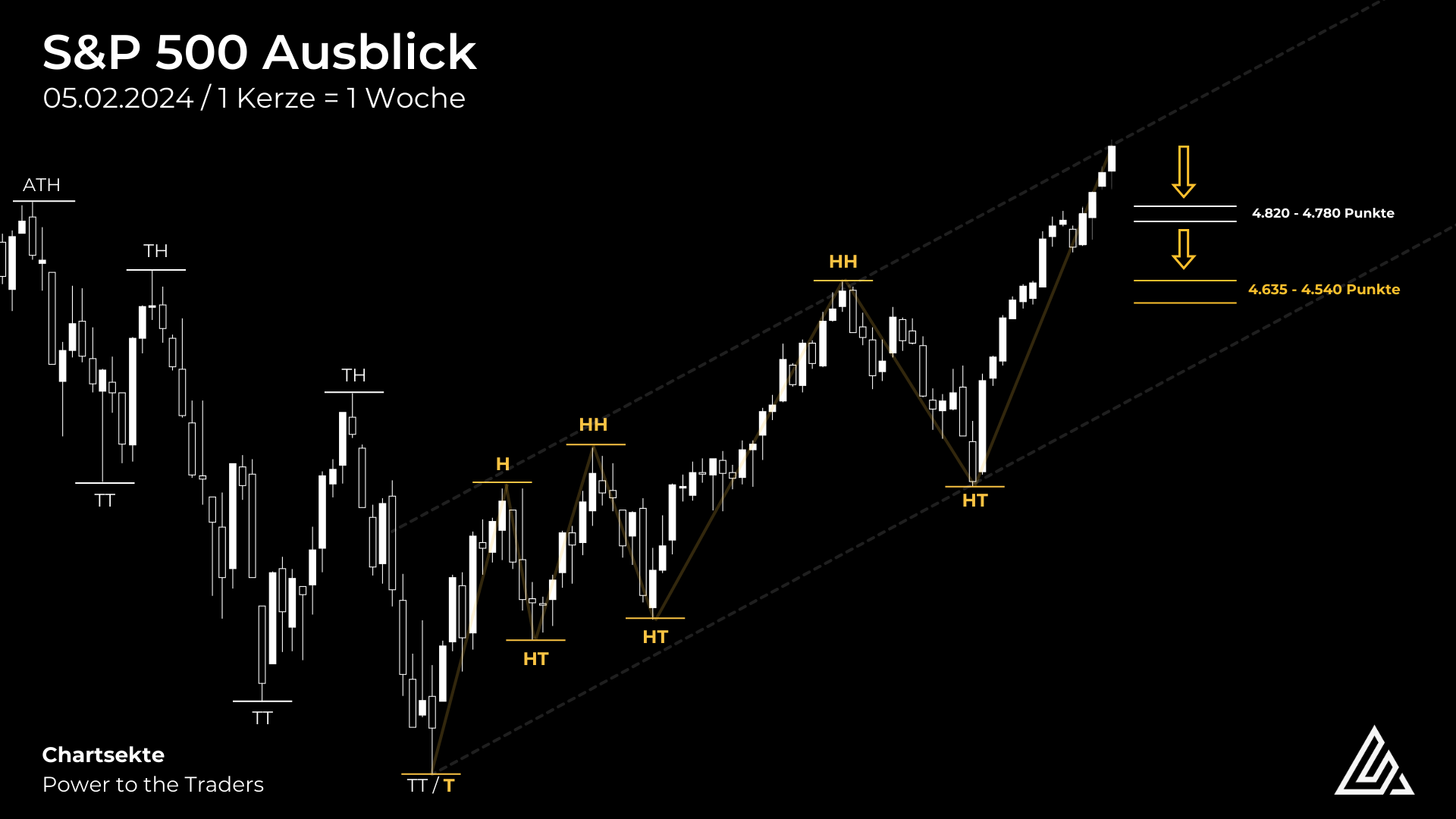

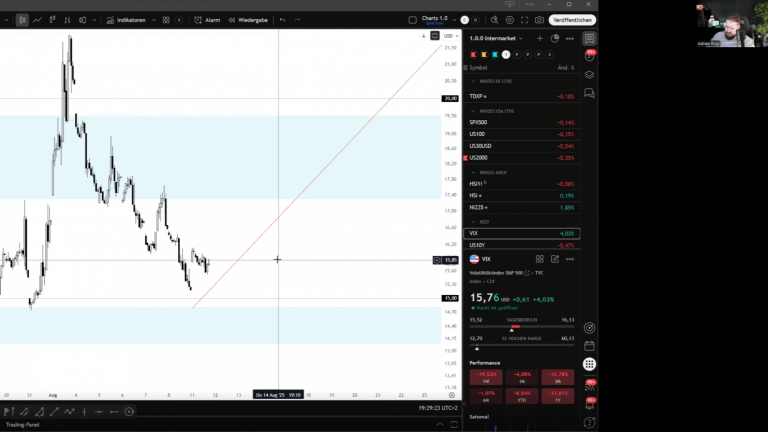

Der S&P 500 hat seine Rallye im Januar ungebremst fortgesetzt. Das ändert aber relativ wenig an unserem mittelfristigen Blick auf den Index. Der S&P 500 ist überkauft und braucht eine Korrektur. Die saisonale Schwäche hierfür bietet sich perfekt an.

Uns haben zahlreiche Nachfragen erreicht mit Inhalten wie “Seid ihr immer noch bearish für den S&P 500”. Das zeigt uns eigentlich nur, wie stark einige wieder FOMO bekommen. Nur weil ein Preisbereich im “No-Mans-Land”, also einem Niveau, zu dem davor noch nie gehandelt wurde nicht auf den Punkt genau abgeholt wird, ist das ganze Szenario nicht gleich wieder vorbei. Der S&P 500 ist über unsere Zielzone (um das ehemalige ATH herum) hinausgeschossen und kann auch gerne nochmal 100 – 200 Punkte weiterlaufen. Das ändert nichts an der Tatsache, dass eine Korrektur auf mittelfristiger Ebene das nächste Ereignis auf der charttechnischen Agenda des US-Leitindex ist.

An unserem Szenario aus Anfang 2024 haben wir nur folgendes geändert: eine weitere Zielzone, oberhalb der bisherigen ist dazugekommen und die tiefere haben wir entfernt, da sie aufgrund des schnellen Hochlaufens im S&P 500 nicht mehr zur Trenddynamik passt. Aktuell gibt es noch keine Anzeichen einer Umkehr im S&P 500 und im derzeitigen Handelsbereich gibt es auch keine Zonen, mit denen wir arbeiten können (wir sind ja auch auf Allzeithoch). Entsprechend müssen wir darauf warten, dass der S&P 500 seinen H1/H4 Trend brich und / oder eine Topbildung abschließt, was dann zur Einleitung der Korrektur führen sollte. Ziel dieser Abwärtsbewegung ist einmal der Bereich zwischen 4.820 – 4.780 Punkten und darunter der “alte Zielbereich”, der leicht optimiert wurde und zwischen 4.635 – 4.540 Punkten liegt.

Der S&P 500 bleibt so für mich sehr kurzfristig neutral (H1 – H4), kurzfristig (Daily) neutral, mittelfristig (Weekly) bullish und langfristig (Monthly) ebenfalls bullish.

Abonniere unseren YouTube Channel, bleibe immer Up-To-Date zum aktuellen Börsengeschehen und erhalte kostenloses Trading-, sowie Börsenwissen.

Nasdaq 100 Prognose

Dieser Teil ist exklusiv für Chartsekten Mitglieder.

Bitte logge dich ein, um diesen Abschnitt zu lesen.

S&P 500 Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im S&P 500 an, die gleichzeitig auch die wichtigsten im Nasdaq 100 sind. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes ziehen.

Aktie | Gewichtung | Kurzfristig | Mittelfristig | Langfristig |

|---|---|---|---|---|

| 7,36% | abwärts | neutral | aufwärts |

| 6,45% | aufwärts | aufwärts | aufwärts |

| 3,26% | neutral | aufwärts | aufwärts |

| 3,23% | neutral | aufwärts | aufwärts |

| (3,70%) | neutral | aufwärts | aufwärts |

Apple Aktie Prognose

Hier hat sich relativ wenig geändert und alles läuft nach Plan. Die Zone zwischen 180 und 175 wurde zum ersten Mal sehr sauber getestet nach den Quartalszahlen und wir gehen von hier an davon aus, dass Apple den mittelfristigen Aufwärtstrend fortsetzt. Dabei ist es nicht schlimm und sogar wünschenswert, wenn dieser Bereich einige Tage lang getestet wird, um einen sauberen Boden zu bauen.

→ Kurzfristig abwärts bis 196,38 USD.

→ Mittelfristig aufwärts bis 165,76 USD.

→ Langfristig aufwärts bis 124,17 USD.

Microsoft Aktie Prognose

Die Progression des kurz- und mittelfristigen Aufwärtstrends bei Microsoft geht weiter. Aktuell gibt es noch keine nachhaltigen Anzeichen für eine Umkehr, auch wenn die Trendprogression bereits sehr fortgeschritten ist und auch hier (ähnlich, wie auch im S&P 500) von einer Korrektur auszugehen ist nach erfolgter Umkehr auf H1 / H4.

→ Kurzfristig aufwärts bis 362,90 USD.

→ Mittelfristig aufwärts bis 309,45 USD.

→ Langfristig aufwärts bis 213,43 USD.

Amazon Aktie Prognose

Im letzten Marktausblick schrieben wir darüber, dass Amazon in 2024 wieder auf Allzeithoch steigen sollte. Das es vielleicht doch so schnell geht mit dem jetzt erfolgten Impuls der Quartalszahlen ist aber trotzdem bemerkenswert. Es ist gut möglich, dass wir auch hier schon die meisten Kursgewinne für die ersten paar Monate des Jahres gesehen haben und hier ebenfalls erstmal korrigieren. Es gilt das Gleiche, wie auch bei Microsoft.

→ Kurzfristig aufwärts bis 144,05 USD.

→ Mittelfristig aufwärts bis 118,35 USD.

→ Langfristig aufwärts bis 65,35 USD.

Nvidia Aktie Prognose

Nvidia hat unser Kursziel bei 630 US-Dollar zwar inzwischen erreicht, aber trotzdem ist das noch kein Grund gleich bearish für die Aktie zu werden. Immer wieder zeigt sich bei Nvidia sogar relative Stärke zum Gesamtmarkt und das trotz der bereits sensationellen Rallye. Auch hier gilt also: Von einer baldigen Korrektur ausgehen, diese aber erst wirklich handeln / erwarten, nachdem der Markt die entsprechenden Trading-Signale geliefert hat.

→ Kurzfristig aufwärts bis 450,10 USD.

→ Mittelfristig aufwärts bis 392,30 USD.

→ Langfristig aufwärts bis 108,13 USD.

Alphabet Aktie Prognose (Class A)

Die Aktie von Alphabet befindet sich derzeit in einer ähnlichen Situation, wie Microsoft im Sommer 2023. Das neue Allzeithoch wurde etabliert, das ehemalige dient aber als Widerstand. Es ist davon auszugehen, dass Alphabet sich bald wieder über den mittelfristigen Trend auf neue ATHs durchsetzt, jedoch erst, nachdem die Abwärtsgap durch die Quartalszahlen wieder geschlossen wurde.

→ Kurzfristig aufwärts bis 135,15 USD.

→ Mittelfristig aufwärts bis 120,21 USD.

→ Langfristig aufwärts bis 50,44 USD.

Du willst Trading auf professioneller Ebene lernen? Dann trage dich in unserer Warteliste ein und erfahre sofort, wenn wir wieder neue Mitglieder aufnehmen!

S&P 500 Market Movers Analyse als Video

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Wie genau ich diese Ansichten auf die Märkte in der Praxis handle, das besprechen wir wie jeden Montag Abend um 19:00 Uhr in ChartWars. Ich empfehle außerdem, dass ihr euch in unsere Trading-Newsletter einschreibt. Sowohl in den über E-Mail, als auch den über Telegram.

Also: Einschalten & von realem Trading in der Praxis lernen!

Viel Erfolg in der neuen Handelswoche!

Adrian Rogl

Gründer der Chartsekte

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/