Inhaltsverzeichnis Chartanalyse

Was ist die Chartanalyse bzw. technische Analyse?

Als technische Analyse, auch Charttechnik genannt, bezeichnet man verschiedene Methoden, Werkzeuge und Ansätze zur Interpretation von historischen Kursen, um Prognosen über zukünftige Kursentwicklungen eines Basiswerts an den Finanzmärkten (Aktie, Rohstoff, Index, usw.…) aufstellen zu können. Dabei berücksichtigt der technische Analyst keinerlei Daten aus der fundamentalen Analyse, sondern den reinen Kursverlauf – meist in Form von Candlesticks. Im Trading verwenden manche die Fundamentalanalyse als Ergänzung, aber dies ist strategieabhängig und optional.

Der Schwerpunkt des Traders liegt auf der Analyse von Charts sowie weiteren technischen Trading Indikatoren, die Rückschlüsse auf die künftige Wertentwicklung eines Wertpapiers ermöglichen. Die Erkenntnisse, welche der technische Analyst aus diesen Daten ableitet, dienen ihm als Entscheidungsgrundlage zum Kaufen oder Verkauf von einzelnen Aktien, Rohstoffen, Zertifikaten oder sonstigen Assets. Mehr Aktienanalysen findet ihr in der Übersicht der Aktienanalysen von wir-lieben-aktien.de.

und erhalte kostenloses Wissen zur Chartanalyse

Die Grundannahmen der Chartanalyse

Die 4 Grundannahmen, auf welchen die technische Analyse/Markttechnik beruht, sollte man im Trading an den Finanzmärkten unbedingt kennen. Sie sind:

- Kurse sind das Ergebnis aus Kauf und Verkauf bzw. aus Angebot und Nachfrage.

- Entscheidungen zum Kaufen oder Verkaufen basieren auf Strategien und/oder den Emotionen der Marktteilnehmer.

- Chartmuster zum Kauf oder Verkauf wiederholen sich in regelmäßigen Abständen und lösen wiederum neue Entscheidungen auf.

- Historische Preisverläufe ermöglichen Rückschlüsse auf zukünftige Preisverläufe.

Was sind die Werkzeuge der technischen Analyse?

Ein technischer Analyst hat ein breites Repertoire an Instrumenten, Herangehensweisen und Indikatoren, die ihm dabei helfen, die vergangenen Kursbewegungen und Kursverläufe richtig einzuordnen und fundierte Handelsentscheidungen für die zukünftige Kursentwicklung/Preisentwicklung zu treffen. Auf diese Weise verdient man im Trading auf lange Sicht im Durchschnitt Geld; also nicht mit einem einzelnen Signal, das man nutzt, sondern eben im Durchschnitt, wenn man etliche Signale wahrgenommen hat.

Die gängigsten Herangehensweisen und Indikatoren für die Analyse des Kurses am Markt erklären wir dir im folgenden Abschnitt.

Die Trendanalyse

Die Trendanalyse ist einer der Hauptbestandteile der technischen Analyse, da die Erkennung der aktuellen Trendrichtung einem direkt sagt, ob in einem Basiswert ein Überschuss an Käufern / Verkäufern vorhanden ist oder ein Gleichgewicht zwischen den beiden Parteien herrscht.

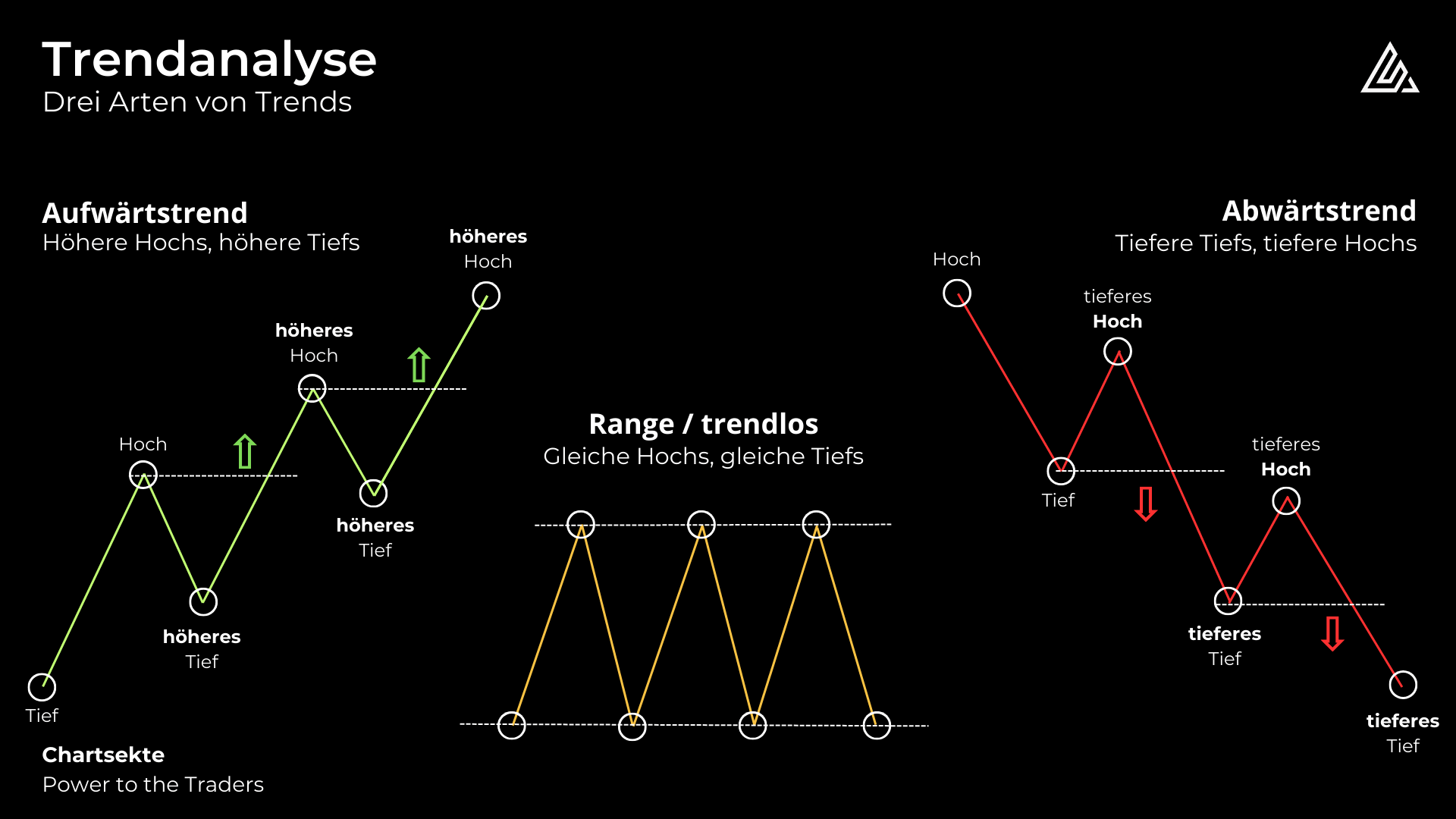

Man unterscheidet die Struktur der Preisbewegungen im Chart in 3 Trendrichtungen: aufwärts, abwärts und seitwärts. Die letzte Möglichkeit wird sehr häufig auch als „trendlose“ Phase bezeichnet, da keine nachhaltigen Bewegungen in eine Richtung entstehen.

Der technische Aufwärtstrend

Beim technischen Aufwärtstrend ist die Nachfrage nach einem Basiswert größer, als das Angebot – der Preis bzw. Kurs steigt. Eine einzelne Aufwärtsbewegung reicht aber nicht aus, um einen Aufwärtstrend zu erzeugen. Damit ein charttechnischer Aufwärtstrend vorliegt, benötigen wir kontinuierlich höhere Tiefs und höhere Hochs. Der Aufwärtstrend ist so lange intakt, bis ein durch ein höheres Hoch bestätigtes höheres Tief gebrochen wird. Eine Aufwärtstrendlinie wird übrigens sehr oft mit einem Aufwärtstrend verwechselt. Das ist jedoch falsch, denn ein Trend kann auch ohne aufwärts gerichtete Trendlinie vorhanden sein. Die Trendlinie beschreibt (wenn vorhanden) lediglich die Geschwindigkeit eines Aufwärtstrends. Man sollte also immer zwischen Trendlinie und einem Trend in der Struktur von einem Markt unterscheiden.

Der technische Abwärtstrend

Beim technischen Abwärtstrend ist das Angebot für einen Basiswert größer, als die Nachfrage – der Preis fällt. Eine einzelne Abwärtsbewegung reicht aber auch hier nicht aus, um einen Trend zu erzeugen. Damit ein charttechnischer Abwärtstrend vorliegt, muss die Preishistorie kontinuierlich tiefere Hochs und tiefere Tiefs erzeugen. Der Abwärtstrend ist so lange intakt, bis ein durch ein tieferes Tief bestätigtes tieferes Hoch gebrochen wird. Auch hier gilt, dass eine abwärtsgerichtete Trendlinie nicht mit einem Abwärtstrend gleichzustellen ist. Ein Abwärtstrend kann auch ohne abwärts gerichtete Trendlinie vorhanden sein. Es sollte also wieder zwischen einer Trendlinie und einem Trend in der Chartstruktur eines Marktes unterschieden werden.

Trendlos / Range

Trendlos, auch Seitwärtstrend genannt, ist ein Basiswert dann, wenn sich keine klar definierte Richtung durch Strukturpunkte (markante Tiefs / Hochs) ausmachen lässt. Oft [aber nicht immer] befindet sich der Wert dann in einer sogenannten Range, was eine Kursformation ist. Dabei prallt der Kurs von einem Markt dann auf der Oberseite an einer bestimmten Linie bzw. Zone nach unten ab vice versa auf der Unterseite an einer Unterstützungslinie.

Wird das untere Ende einer Range unterboten, dann stellt dieser Bruch für eine Long-Position ein Verkaufssignal dar.

wenn du wissen wisst, wie sich mit der Analyse von technischen Trends hohe, überdurchschnittliche Renditen erzielen lassen.

Chartformationen bzw. Chartmuster

Dreieck, Flagge (z.B. Bullenflagge), Wimpel, Schulter-Kopf-Schulter (SKS) Formation hast du bestimmt schon mal gehört. Dabei handelt es sich um spezifische Kursformationen bzw. Muster im Chart, die aufgrund des Zusammenspiels von Angebot und Nachfrage im Markt entstehen. Jeder Chartformation liegen vergleichbare psychologische Denkmuster zugrunde, aus denen der Trader Kauf- und Verkaufssignale für sich ableiten kann.

Man unterscheidet diese Chartformationen in zwei Kategorien:

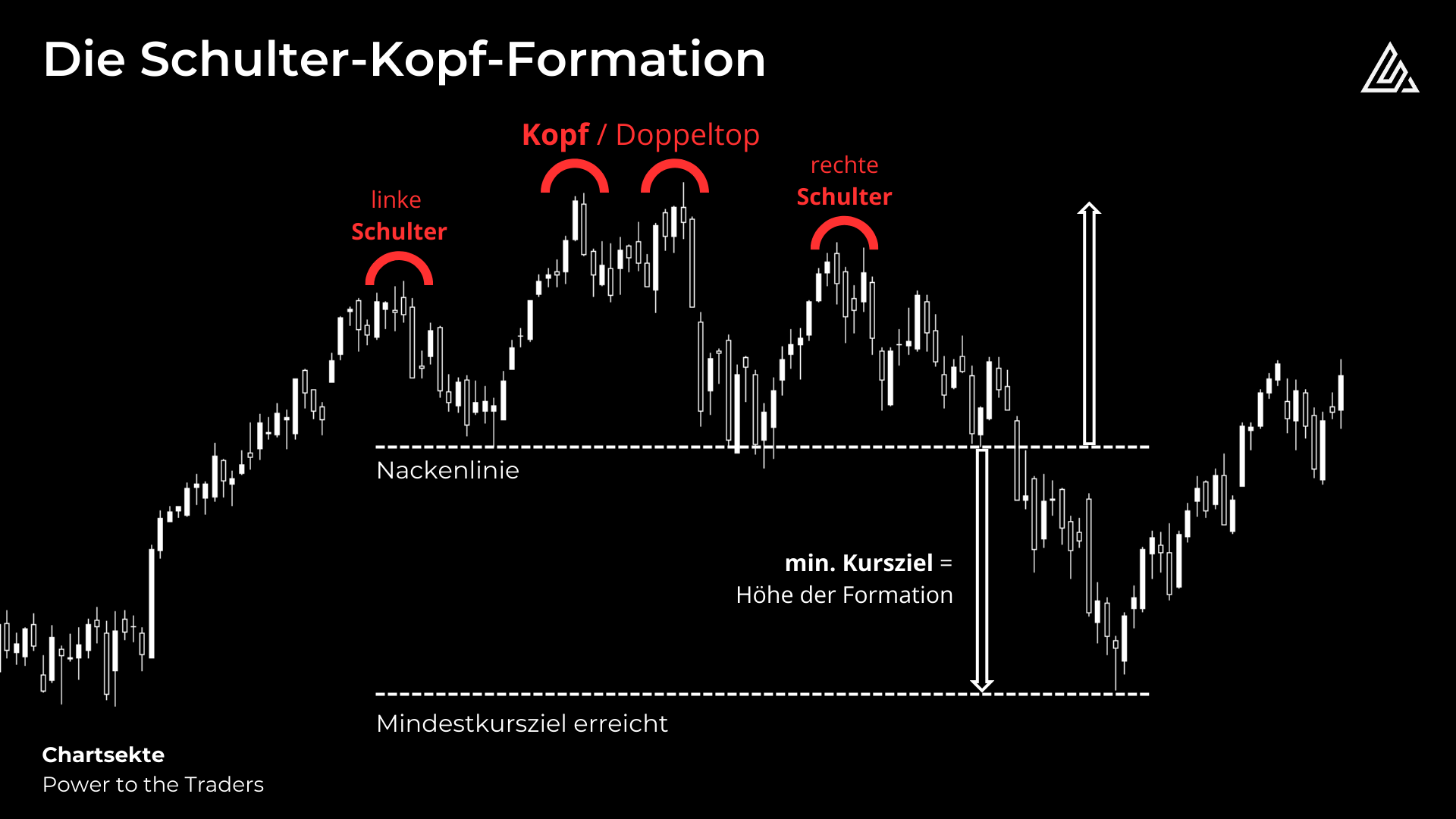

Umkehrformationen

Diese Muster signalisieren dem technischen Analysten, dass sich der Trend bei einem Wertpapier abschwächt und eine Trendumkehr bei dem Wertpapier möglich ist. Dabei gibt es sowohl bullishe, als auch bärische Umkehrformationen. Als bekannteste bearishe Umkehrformation gilt die sogenannte Schulter-Kopf-Schulter Formation, kurz SKS. In der bullishen Variante bezeichnet man sie als iSKS (inverse Schulter-Kopf-Schulter-Formation). Die bearishe Variante einer solchen Trendumkehr haben wir in der unten zu sehenden Grafik dargestellt.

Hier ist eine Übersicht zu den wichtigsten Umkehrformationen, die man als Trader kennen sollte:

Name der Formation | alternativer Name [i.d.R. Englisch] | charttechnische Wirkung | Zuverlässigkeit [bei Aktien] | Häufigkeit [bei Aktien] |

|---|---|---|---|---|

normale SKS | head-shoulder | bearish | mittel | mittel |

inverse SKS | inverse head-shoulder | bullish | hoch | häufig |

Doppeltop | double top | bearish | mittel | selten |

Doppelboden | double bottom | bullish | hoch | häufig |

absteigendes Dreieck | descending triangle | bearish | mittel | mittel |

aufsteigendes Dreieck | ascending triangle | bullish | hoch | häufig |

Dreifachtop | tripple top | bearish | mittel | sehr selten |

Dreifachboden | tripple bottom | bullish | mittel | selten |

inverse Trompete (T) | broadening top | bearish | hoch | extrem selten |

inverse Trompete (B) | broadening bottom | bullish | hoch | extrem selten |

Als Trader sollte man aber verstehen, dass es sich bei diesen Mustern und Formationen nicht um irgendwelche magischen Zeichnungen handelt, sondern alle auf dem Trendprinzip basieren, welches wir oben bereits erklärt haben. Bevor du also Formationen für dein Trading nutzt, solltest du zunächst das grundlegende Prinzip von charttechnischen Trendphasen vollständig verstanden haben. Wenn man dies verstanden hat, ist die Kenntnis über die genauen Bezeichnungen der Formationen zweitrangig, denn man erkennt die Signale (Kaufsignale und Verkaufssignale) in den reinen Preisbewegungen.

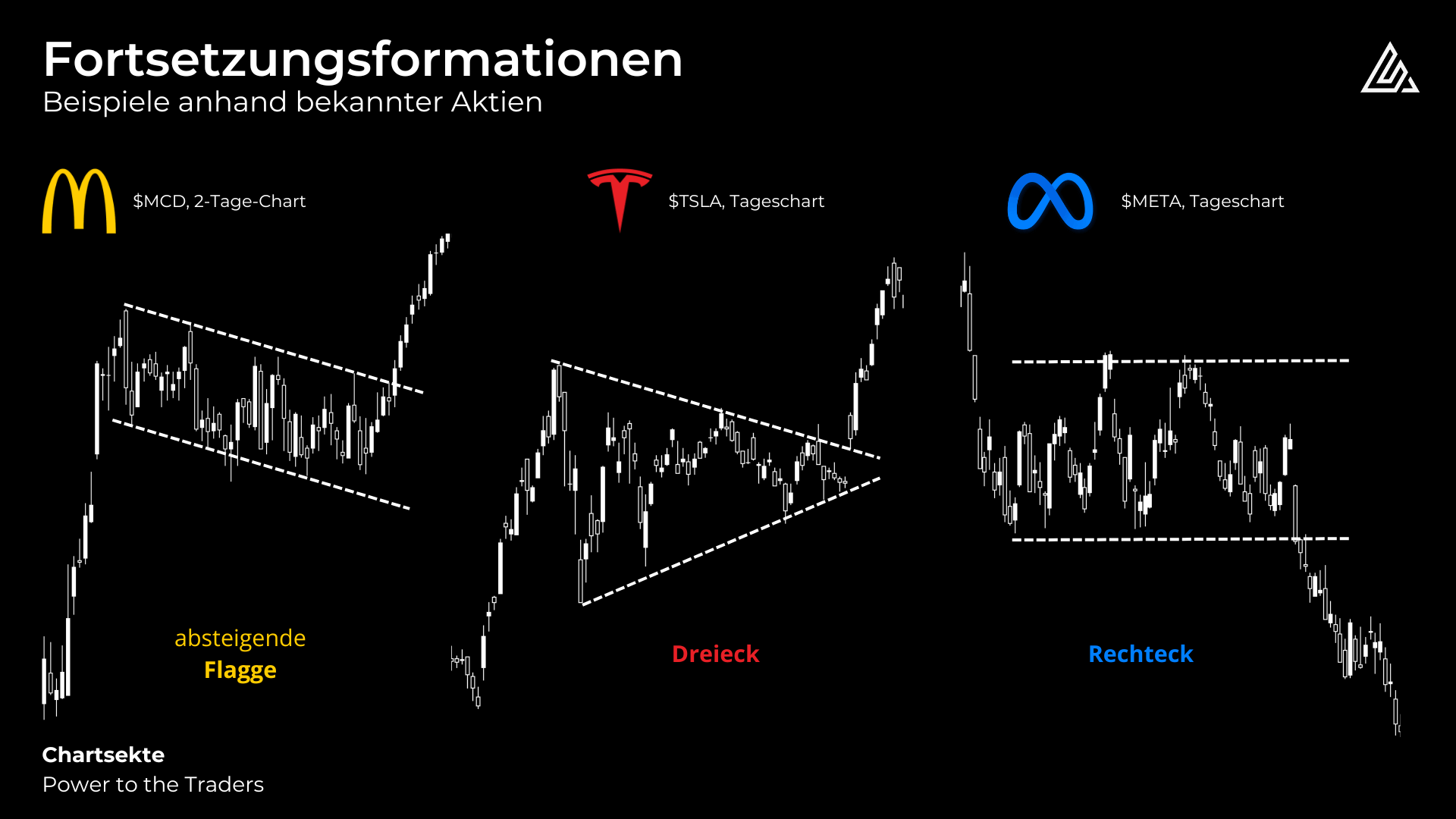

Fortsetzungsformationen

Fortsetzungsformationen tauchen dann im Chart auf, wenn ein Trend pausiert wird. Dabei werden Käufer und Verkäufer eine Zeit lang komprimiert, bevor sich in der Regel der vorangegangene Trend (wie der Name bereits suggeriert) weiter fortsetzt. Fortsetzungsformationen brechen immer mit höherer Wahrscheinlichkeit in die Richtung aus, die der betrachtete Markt auch schon davor hatte – daher auch der Name dieser Chartmuster. Sollte der (seltene) Fall eintreten, dass eine Fortsetzungsformation doch in die entgegengesetzte Richtung des Trends ausbricht, können sie auch als Umkehrformationen gedeutet werden. Auch hier haben wir eine Übersicht für dich mit den wichtigsten Mustern aus dem Bereich der Fortsetzungformationen, die man als Trader kennen sollte:

Name der Formation | alternativer Name [i.d.R. Englisch] | charttechnische Wirkung | Zuverlässigkeit [bei Aktien] | Häufigkeit [bei Aktien] |

|---|---|---|---|---|

Dreieck | symmetrical triangle | je nach Ausbruch | hoch | sehr häufig |

Rechteck | range | je nach Ausbruch | hoch | mittel |

Wimpel | pennant | je nach Ausbruch | hoch | mittel |

aufsteigender Keil | ascending wedge | i.d.R bearish | hoch | selten |

absteigender Keil | descending wedge | i.d.R bullish | hoch | häufig |

aufsteigende Flagge | bear flag | i.d.R bearish | hoch | sehr häufig |

absteigende Flagge | bull flag | i.d.R bullish | hoch | selten |

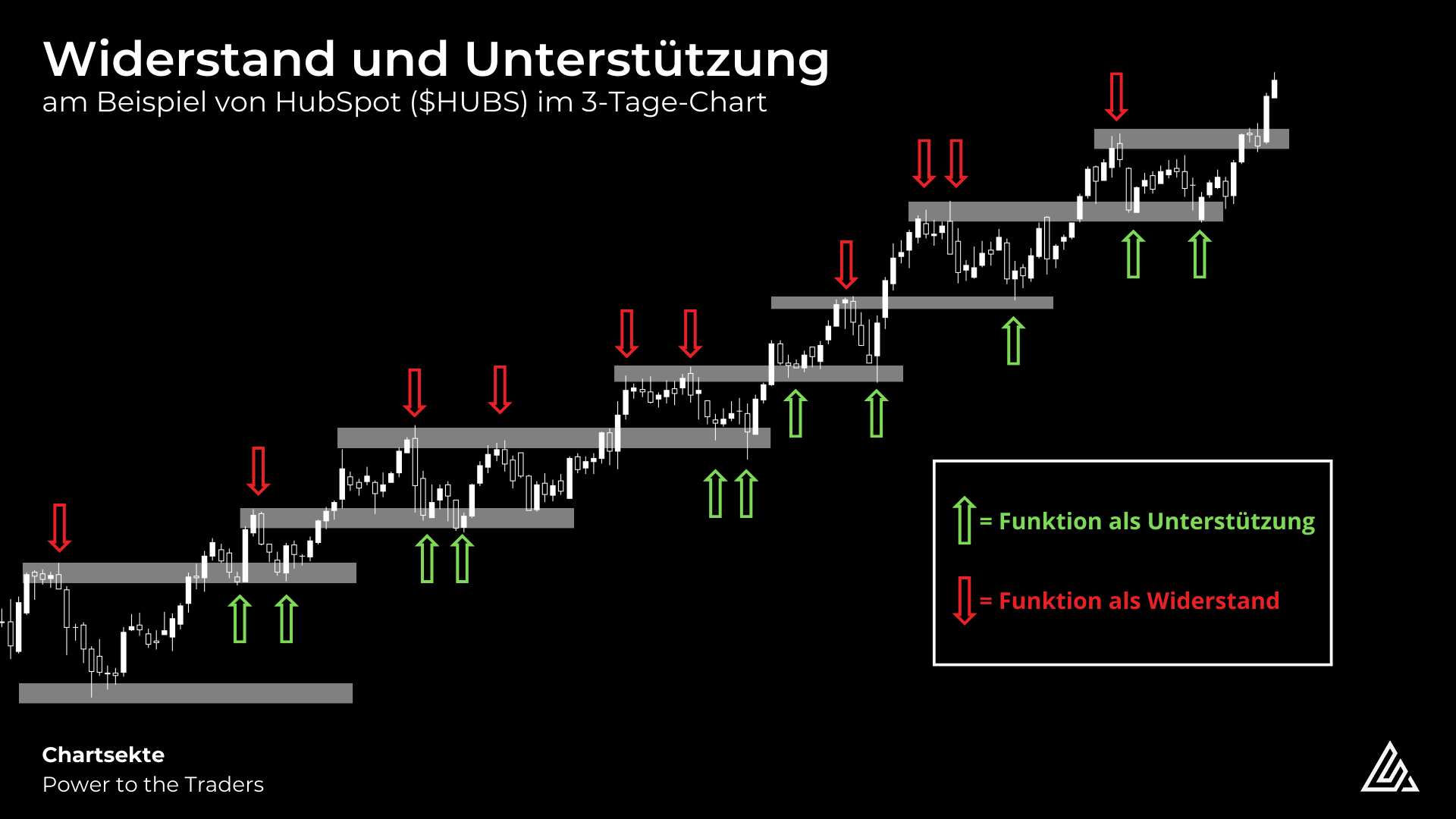

Zonenanalyse - Widerstand und Unterstützung

Bei der Zonenanalyse geht es darum, wichtige Unterstützung und Widerstandsbereiche in einem Chart auszuarbeiten. Diese Zonen entstehen durch ein Zusammenspiel von Angebot und Nachfrage am Markt und sind häufig mit einer erhöhten Handelsaktivität aller Marktteilnehmer verbunden. Wir gehen also bei der Chartanalyse davon aus, dass eine bereits in der Vergangenheit von den Marktteilnehmern respektierte Zone auch in Zukunft wieder respektiert wird und bei der weiteren Kursentwicklung somit eine Rolle spielt. Dies kann man beim Trading als Vorteil für sich nutzen.

Als Widerstand (Widerstandslinie) bezeichnen wir einen Preisbereich, in dem der Basiswert in der Vergangenheit bereits “nach unten abgeprallt ist”, also wieder verkauft wurde. Das Verkaufsinteresse ist an dieser Widerstandslinie also höher, als das Kaufinteresse (Angebot > Nachfrage).

Umgekehrt ist eine Unterstützung (Unterstützungslinie), ein Preisbereich, in dem der Basiswert in der Vergangenheit bereits “nach oben abgeprallt” ist, also wieder gekauft wurde. Das Kaufinteresse ist in diesen Bereichen einer Unterstützungslinie höher, als das Verkaufsinteresse.

Dabei sind Widerstände und Unterstützungen keine exakten Niveaus, sondern in den meisten Fällen breitere Zonen, welche häufig an markanten Hochpunkten und Tiefpunkten im Chart entstehen. Wird ein Widerstand nachhaltig per Schlusskurs gebrochen, wird er zur Unterstützung und wenn eine Unterstützung gebrochen wird, dann wird sie zum Widerstand. Um einen Schlusskurs zu erkennen und vor allem von den Hochpunkten und Tiefpunkten innerhalb eines Zeitraums zu unterscheiden, muss man Kerzencharts oder Balkencharts verwenden.

Darüber hinaus können Marktbewegungen mit Tools wie dem Fibonacci Retracement analysiert werden um auf diese Weise wichtige Kursbereiche zu identifizieren. Die Fibonacci Tools basieren dabei auf dem Goldenen Schnitt und das Fibonacci Retracement wird an eine Trendbewegung angelegt. Findet eine Korrektur dieser Marktbewegung statt, ist vor allem das Niveau um eine 61,8%-ige Korrektur der letzten Trendbewegung eine statistisch gesehen wahrscheinliche Zone für eine Umkehr. Im langfristigen Durchschnitt betrachtet, findet hier häufig eine Umkehr statt. Im Optimalfall fällt eine solche Zone mit einem klassischen Widerstand bzw. einer Unterstützung zusammen, denn dann hat ein Handelssignal (für Trading Zwecke) eine noch höhere Trefferwahrscheinlichkeit. Die Fibonacci Tools können auf Charting Plattformen wie Tradingview genutzt werden.

Weitere wichtige Zonen können mit Hilfe von Trendlinien und Trendkanälen ermittelt werden. Je mehr Berührungspunkte diese haben, desto wahrscheinlicher ist es, dass die Marktteilnehmer bspw. den Trendkanal berücksichtigen. Im Unterschied zu den bisher gezeigten Zonen, hängt das Preisniveau dieser Zonen auch von der zeitlichen Komponente ab. Die wichtigen Bereiche eines Trendkanals liegen also nicht immer bei X€, sondern “bewegen” sich im Laufe der Zeit je nach Steigung des Trendkanals innerhalb eines Zeitrahmens.

Candlestick Analyse / Kerzensignale

Bei der Candlestick-Analyse werden Candlestick-Charts, auch Kerzencharts gennant, genutzt, um Informationen über den Eröffnungs-. Schluss-. Höchst- Tiefstkurs anzuzeigen. Durch diese Darstellungsmethode lassen sich eindeutige Aussagen über die Stärke und Schwäche von Kursbewegungen am Markt treffen. Im Gegensatz zum Linienchart erhalten wir wesentlich mehr Informationen darüber, wie sich Käufer und Verkäufer innerhalb einer bestimmten Zeitperiode (z.B. 1 Tag / 1 Stunde) verhalten haben. Kerzencharts (und auch Balkencharts) umfassen Informationen zum Hoch, Tief, Eröffnungskurs und Schlusskurs eines Zeitraums. Der Linienchart ist zwar die gängigste Variante um einen Kursverlauf darzustellen, verknüpft aber lediglich die Schlusskurse eines Marktes mit einer Linie.

Dieselben Informationen wie Kerzen beinhalten auch Balkencharts. Allerdings ist die Visualisierung bei den Balkencharts “schlechter” für eine Interpretation; z. B. ob eine Kerze stark bullisch oder bärisch ist. Bei einem Kerzenchart wird der “Charakter” (bspw. bullisch) deutlicher.

Volumenanalyse

Das Handelsvolumen ist ein wichtiger Indikator, um Rückschlüsse auf die Aktivität von Käufern und Verkäufern, also verschiedenen Gruppen von Tradern, am Markt zu ziehen. Mit dem Handelsvolumen wird signalisiert, wie viele Anteile eines Assets in einem bestimmten Zeitraum am Markt gehandelt wurden. Tiefergehende Informationen findet ihr in unserem Volumen Trading Guide. Mithilfe des Handelsvolumens kann sehr gut bewertet werden, wie nachhaltig eine Kursbewegung am Markt ist. Neben der Aktivität der Marktteilnehmer informiert die Volumenanalyse Händler auch über die Marktliquidität. Ein durchschnittlich hohes Handelsvolumen bei einem Wertpapier bedeutet immer auch hohe Liquidität, was zu einer besseren Orderausführung und geringeren Trading- Kosten führt.

Technische Indikatoren / Oszillatoren

Bei technischen Indikatoren/Oszillatoren handelt es sich um mathematische Berechnungen, die auf der Grundlage von Kursdaten angewendet werden und dem Analysten dadurch zusätzliche Informationen über den Markt liefern. Bekannte Indikatoren, bzw. Oszillatoren sind: Relative Strength Index (RSI), Moving Averages / Gleitende Durchschnitte oder Bollinger Bänder. In der Regel werden diese Indikatoren mit einer Linie (bspw. RSI) oder mehreren Linien (bspw. Bollinger Bänder) dargestellt.

Es ist gängig, dass dafür ein separater Linienchart unterhalb der Kursentwicklung des Basiswerts verwendet wird (z. B. beim RSI). Dies trifft aber bspw. nicht auf die Bollinger Bänder oder Gleitende Durchschnitte zu, da dessen Linien direkt “in” die Preisbewegungen des jeweiligen Marktes eingezeichnet werden. Speziell die Gleitenden Durchschnitte sind besonders bekannt, vor allem der GD 200 (Gleitender Durchschnitt beruhend auf den letzten 200 Perioden), häufig die 200-Tage Linie.

Den RSI & Co. kann man sich bei Charting Plattformen wie bspw. Tradingview anzeigen lassen. Bei Tradingview ist es dann auch möglich gewisse Parameter, bspw. für den RSI, abzuändern. Beim RSI bietet sich die Betrachtung einer anderen Periodenlänge an.

Vor und Nachteile der technischen Analyse

Vorteile

- Durch die Methoden der technischen Analyse werden eindeutige Kauf- und Verkaufspunkte definiert.

- Erkenntnisse aus der technischen Analyse können für jede Zeiteinheit genutzt werden

- Die technische Analyse ist sowohl für langfristige Investoren, als auch kurzfristige Trader anwendbar

- Durch ein breites Spektrum an Analysemöglichkeiten kann der Analyst sich seine individuelle Tradingstrategie zusammenstellen.

- Da viele Marktteilnehmer auf die Grundlagen der technischen Analyse zurückgreifen, funktioniert sie häufig als eine Art self-fulfilling prophecy

- Die technische Analyse funktioniert als alleinstehende Analysemethode – auch ohne fundamentale Daten kann ein technischer Analyse Handels- und Investitionsentscheidungen treffen

- Nur durch technische Analyse lässt sich Market-Timing betreiben

Nachteile

- Vorhersagen der technischen Analyse beruhen immer auf der Grundlage historischer Daten. (Der Markt entwickelt sich weiter) – das gleiche trifft aber auch auf andere Analysemethoden, wie z.B. die fundamentale Analyse zu. Die Fundamentalanalyse basiert auch (zumindest teilweise) auf Daten aus der Vergangenheit.

- Durch einen Überfluss an verfügbarem Wissen, ist es für einen Anfänger sehr schwer gute Inhalte von schlechten Inhalten zu unterscheiden

- Es wird sehr leicht eine falsche Erwartungshaltung an die technische Analyse eingenommen (Kursverlauf vorhersagen)

wenn du lernen willst, wie du technische Analyse wie ein Profi anwenden kannst mit den richtigen, profitablen Strategien.

und erhalte kostenloses Wissen zur Chartanalyse

Kann man mit Chartanalyse erfolgreich an der Börse werden?

Mit den Methoden der technischen Analyse versucht man als Trader Aussagen über die Zukunft zu treffen. Es ist jedoch unmöglich, die zukünftige Entwicklung von Börsenkursen mit einer 100% Wahrscheinlichkeit vorherzusagen – das gilt für jede Analysemethode, also auch die Fundamentalanalyse. Könnte man Preisbewegungen und Marktbewegungen schließlich mit Gewissheit vorhersagen, würde kein Risiko mehr vorhanden sein und die Rendite des Marktes dementsprechend auch nur der risikofreien Rendite (wie bei Staatsanleihen) entsprechen.

Die technische Analyse hilft uns dabei, sich gegenüber anderen Markteilnehmern einen Vorteil zu verschaffen und die Erfolgswahrscheinlichkeit auf unsere Seite zu holen, indem wir analysieren, ob in Zukunft steigende oder fallende Kurse wahrscheinlicher sind. Sobald wir wissen was für eine Preisbewegung wahrscheinlicher ist, können wir uns beim Trading dementsprechend positionieren. Natürlich reicht das alleinige Verständnis für die TA nicht aus, um profitabel an den Märkten zu agieren. Skills wie das richtige Money-Management, eine konsequente Tradeverwaltung und natürlich das richtige Mindset, um ein paar Dinge zu nennen, sind auch essenziell, um als Trader langfristig an der Börse zu überleben und im Durchschnitt mit Trading Geld zu verdienen! Wichtig ist hierbei, dass es immer nur um den Durchschnitt geht. Wie bereits erklärt, ermitteln wir mit der technischen Analyse nur Szenarien, die wahrscheinlich sind. Wir liegen deshalb also nicht mit jedem Handelssignal beim Trading immer richtig, aber in einem langfristigen Zeitrahmen kann man im Durchschnitt auf diese Weise mit Trading Gewinne erzielen.

Adrian Rogl

Gründer der Chartsekte

Der Inhalt, verfasst vom Autor, ist nicht als Anlageberatung, Anlageempfehlung oder als Angebot oder Aufforderung für irgendeine Art von Finanztransaktionen zu verstehen. Es sollte auch nicht als Werbung für die “Chartsekte” oder ähnliche Organisationen interpretiert werden. Bitte seien Sie sich bewusst, dass solche Artikel vom Autor oder der “Chartsekte” keine zuverlässigen Vorhersagen für aktuelle oder zukünftige Marktentwicklungen liefern können, da sich die Bedingungen jederzeit ändern können. Vor jeglichen Investitionsentscheidungen wird dringend geraten, einen unabhängigen Finanzberater zu konsultieren, um die damit verbundenen Risiken sachgerecht zu verstehen und einschätzen zu können.