Inhaltsverzeichnis Swing-Trading

Definition Swing Trading

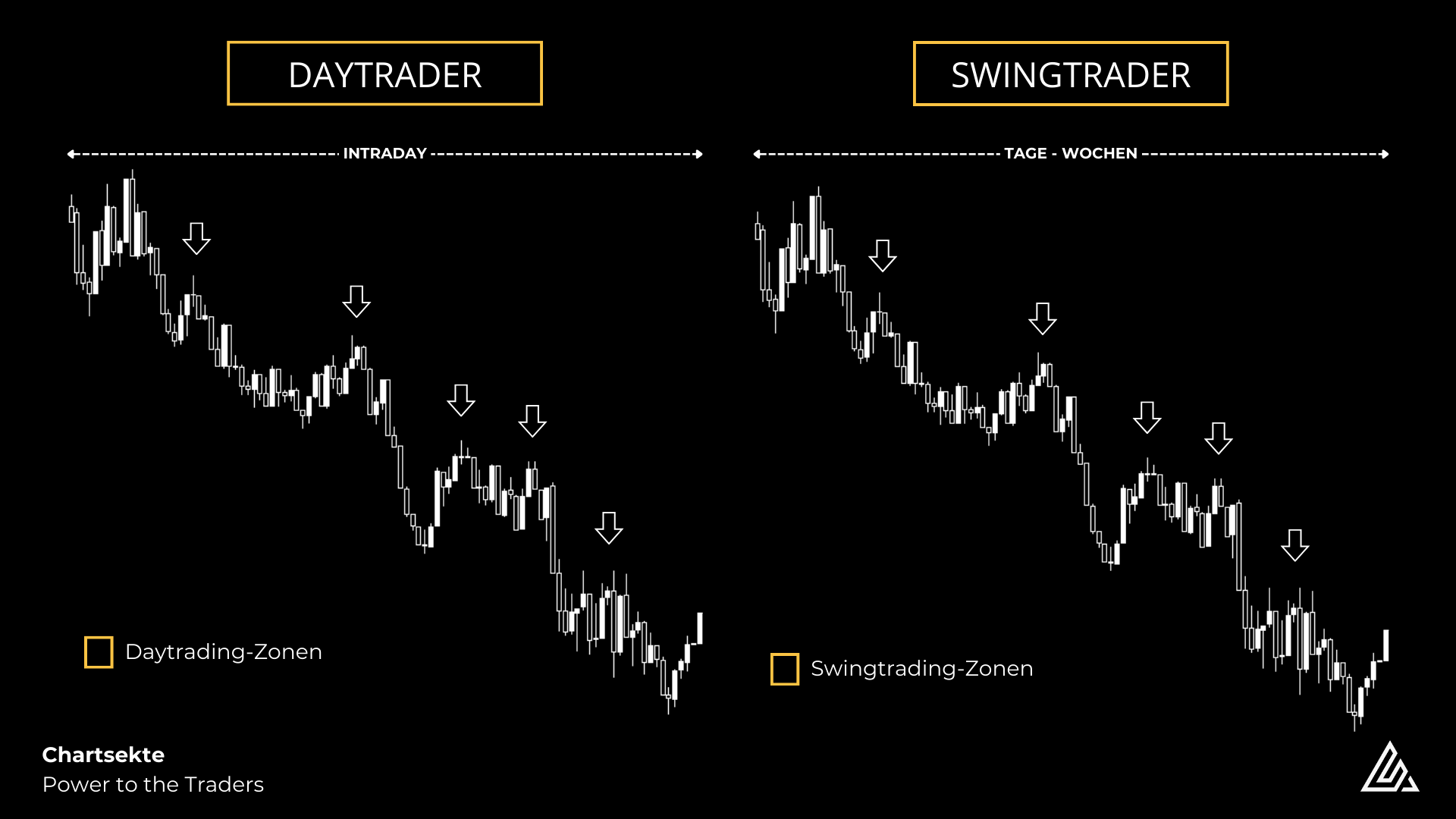

Swing Trading ist ein Handelsansatz, der sich auf kurz- bis mittelfristige Kursbewegungen konzentriert, wobei Positionen über einen Zeitraum von einigen Tagen bis zu mehreren Wochen gehalten werden. Im Gegensatz zum Daytrading, bei dem Positionen innerhalb eines Tages geschlossen werden, bietet Swing Trading die Möglichkeit, von länger anhaltenden Kursbewegungen zu profitieren. Der Schlüssel zum erfolgreichen Swing Trading liegt in der Fähigkeit, mögliche Wendepunkte von Kursbewegungen frühzeitig zu erkennen.

Was zeichnet einen Swing Trading aus?

Ein erfahrener Swing Trader verfügt über eine ausgeprägte Fähigkeit, Trends und Marktbewegungen zu analysieren und signifikante Kursbewegungen richtig zu interpretieren. Er ist ein Meister im Erkennen von Markttrends. Darüber hinaus hat er die Geduld, auf die richtigen Handelsgelegenheiten zu warten und die Disziplin, seine Handelspläne konsequent umzusetzen. Sein Ziel ist es, sich in einer Korrektur innerhalb eines intakten Trends so tief wie möglich zu positionieren, um von der nächsten Bewegung maximal profitieren zu können. Seine Positionen hält er meist über einen Zeitraum von einigen Tagen bis Wochen. Die Analyse im Swing Trading basiert oft auf dem Tageschart und kann als sekundären Faktor auch gleitende Durchschnitte beinhalten um die Trendrichtung zu bestimmen.

Wenn du direkt von unseren Profi-Swingtradern lernen willst

Welche Vorteile bietet Swing Trading?

Swing Trading ermöglicht eine bessere Work-Life-Balance, da Trader nicht ständig den Markt beobachten müssen Diese Handelsmethode eignet sich besonders gut für berufstätige Personen, die nicht die Zeit oder Lust haben, sich dem extrem schnellen und oft stressigen Daytrading zu widmen. Gerade wenn man Vollzeit berufstätig ist und noch nicht viel Erfahrung hat, wird man sich mit größeren Zeiteinheiten wohler fühlen. Eine klassische Routine beim Swing Trading wäre das Screening der Aktien am Wochenende für 1-2 Stunden und die Umsetzung der Trades unter der Woche immer am Ende des Tages, wenn ein Signal auftritt. Der Handelsstil des Swing Trading ermöglicht es, Positionen über mehrere Tage zu halten und erfordert nicht ständige Marktbeobachtung.

Welche Märkte kann ich mit einer Swing Trading Strategie handeln?

Swing Trading ist universell und kann in fast jedem liquiden Markt angewendet werden. Viele Swing Trader bevorzugen jedoch Aktienmärkte und Forex-Trading, da diese Märkte eine große Auswahl an Handelsinstrumenten bieten und genügend Volatilität aufweisen, um profitable Gelegenheiten zu schaffen und schlussendlich von Preisschwankungen zu profitieren. Umgesetzt werden diese Trades dann meist über CFDs (Contracts for Difference).

- Währungen (z.B. EUR/USD)

- Edelmetalle (z.B. Gold)

- Aktien (z.B. Apple Inc.)

- Indizes (z.B. der DAX)

- Rohstoffe (z.B. Öl)

Wie finde ich mit Hilfe der Chartanalyse die richtige Trendrichtung beim Swing Trading?

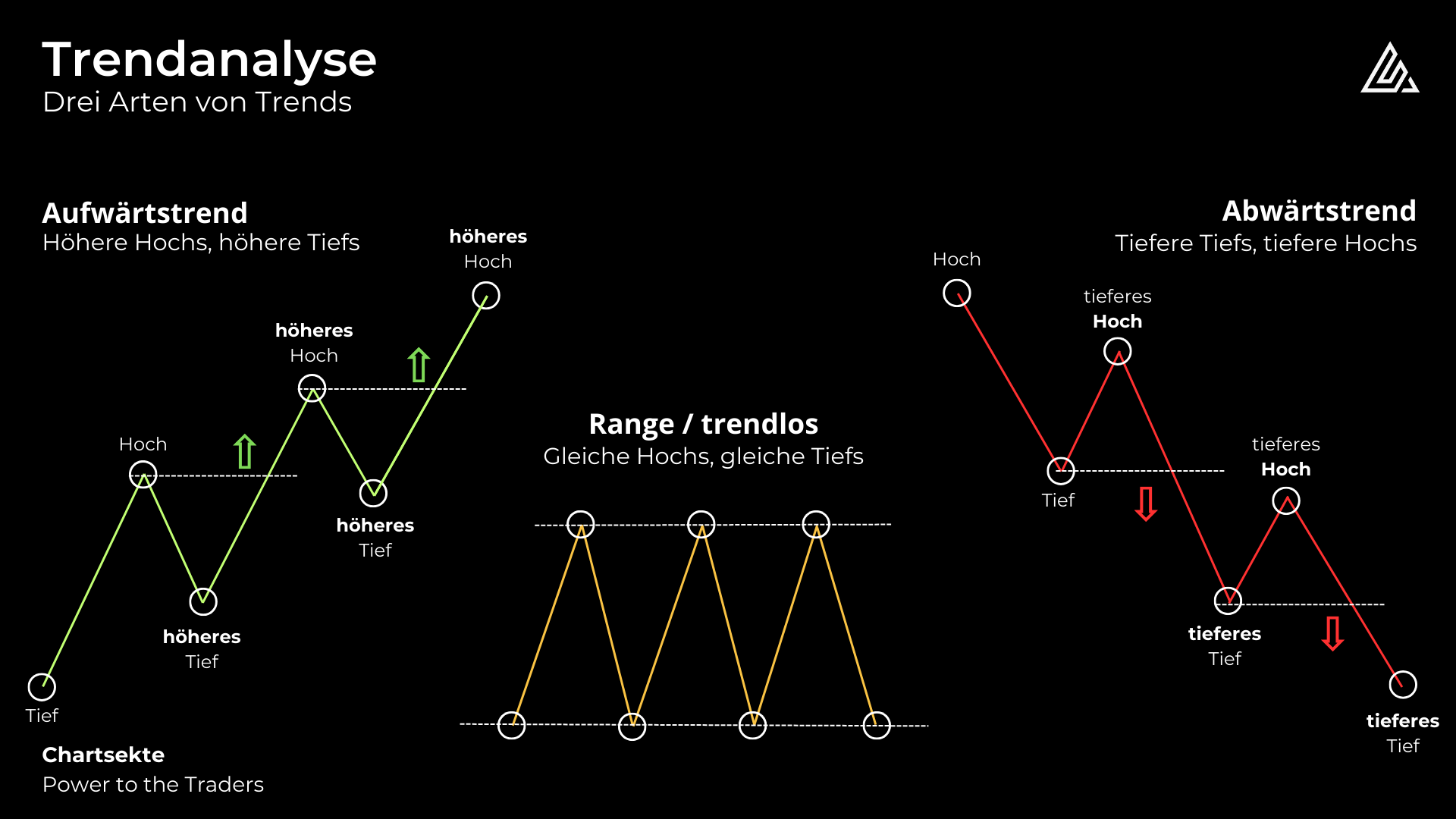

Die richtige Definition von Trends und die Anwendung technischer Analyse sind entscheidend für den Erfolg im Swing Trading. Ein Aufwärtstrend ist durch höhere Hochs und höhere Tiefs definiert, ein Abwärtstrend durch niedrigere Tiefs und niedrigere Hochs. Nicht immer ist der Markt in einem klaren Trend. In Seitwärtsphasen, in denen der Markt keine klare Richtung hat, ist es oft am besten, an der Seitenlinie zu bleiben und auf bessere Handelsmöglichkeiten zu warten. Ein seitwärts tendierender Markt hat keine klare Richtung. Die Anwendung einer Top-Down-Analyse kann beim Swing Trading helfen, die relevanten Strukturen in den verschiedenen Zeiteinheiten des Marktes zu identifizieren, um mehr Klarheit zu schaffen. Als sekundäre Faktoren kann man noch Trendlinien, gleitende Durchschnitte (z.B. MACD) und andere technische Trading-Indikatoren hinzuziehen.

und erhalte kostenlose Swingtrading-Signale von unseren Profi-Tradern

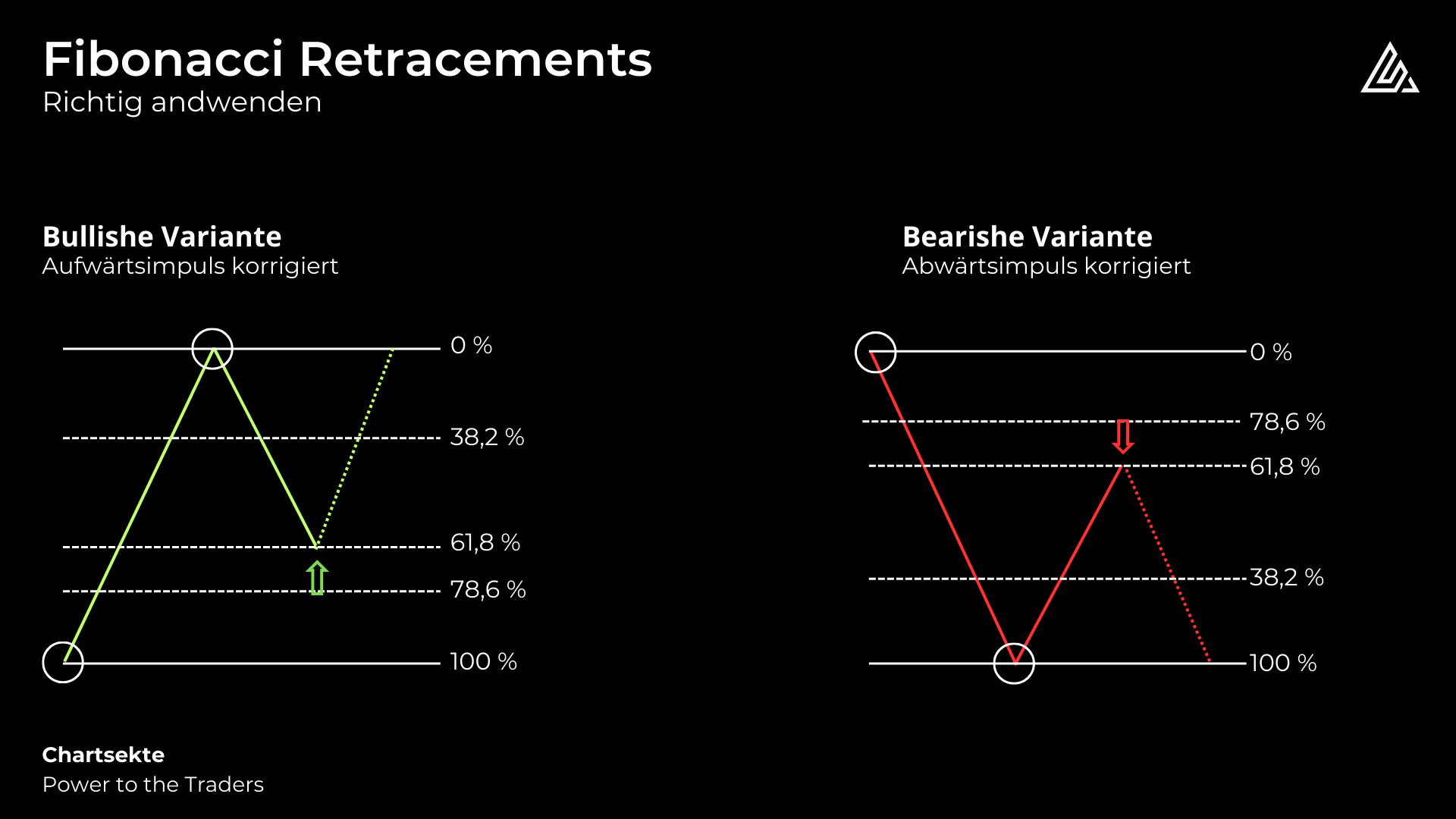

Wie wende ich das Fibonacci-Tool beim Swing Trading richtig an?

Das Fibonacci Retracement Tool ist ein beliebtes Werkzeug beim Swing Trading. Es wird verwendet, um potenzielle Wendepunkte im Markt zu identifizieren, basierend auf der Fibonacci-Zahlenreihe. Um das Tool beim Swing-Trading richtig anzuwenden, zieht man eine Linie von einem signifikanten Hoch zu einem signifikanten Tief (oder umgekehrt) und beobachtet die Retracement-Levels bei 50% – 61,8%. Diese Niveaus können als potenzielle Unterstützungs- oder Widerstandsniveaus dienen. Die Wahrscheinlichkeit erhöht sich, wenn zusätzlich eine Zone und ein Volumencluster im gleichen Bereich liegen.

Swingtrading: Was ist bei einer Trendfolgestrategie zu beachten?

Swing Trading ist oft eine Form der Trendfolge, bei der man versucht, sich in die Richtung des vorherrschenden Trends zu positionieren. Es ist wichtig, klare Kriterien für den Einstieg in eine Position und für Gewinnmitnahmen zu haben, um sicherzustellen, dass Gewinne maximiert und Verluste minimiert werden. Eine Trendfolgestrategie zielt nicht nur auf das Erkennen und Ausnutzen von Trends und das Finden eines Einstiegs auf einem signifikanten Korrekturniveau ab, das ist Kern der Strategie des Traders. Es geht auch darum, Verluste zu minimieren, wenn sich der Markt gegen den Trader bewegt. Und genau hier trennt sich die Spreu vom Weizen. An dieser Stelle muss der Trader bereit sein, Arbeit zu investieren und zu testen, welcher Stop Loss am besten für einen funktioniert und zu der eigenen Strategie passt. Gerne wird das 78.6er Retracement als Stop Loss für die Trades gewählt. Es wird auch oft als letzte Verteidigungslinie bezeichnet. Erfahrene Swing Trader wissen, dass nicht jeder Trade profitabel sein wird und nutzen ausschließlich quantitativ getestete Strategien und ausgefeilte Risikomanagementmodelle um Verluste zu begrenzen und Gewinne bei ihren Trades zu maximieren.

Wie erhöhe ich die Wahrscheinlichkeit für einen erfolgreichen Swing Trade?

Um eine möglichst hohe Wahrscheinlichkeit für unseren Trade zu erreichen, wollen wir mehrere Parameter für unsere Handelsidee sprechen lassen.

Ein Retracement Level wie 61.8 ist zwar schön und gut, aber um einen statistischen Vorteil im Markt zu haben, brauchen wir mehrere Faktoren, die für uns bzw. unseren Trade sprechen. Wir benötigen eine sogenannte Konfluenz. Von einer Konfluenz spricht man im Swing Trading, wenn mehrere Variablen die gleiche Sprache sprechen und ineinandergreifen.

Ein Beispiel hierfür wäre ein intakter Aufwärtstrend, welcher gerade in Richtung des 61.8er Retracements korrigiert, auf diesem Niveau befindet sich nun auch eine Unterstützungszone sowie ein Volumencluster. Der RSI deutet auf ein abnehmendes Momentum hin und die untergeordneten Zeiteinheiten stehen kurz davor, den übergeordneten Trend wieder aufzunehmen.

Dieser Indikator kann ein entscheidendes Signal beim Swing Trading liefern!

Der Relative Strength Index (RSI) ist ein mächtiger Indikator im Swing Trading. Er misst die Geschwindigkeit und Veränderung von Kursbewegungen und bewegt sich zwischen 0 und 100. Ein Wert über 70 zeigt eine überkaufte, ein Wert unter 30 eine überverkaufte Situation an. Diese Extremwerte können als Signale für eine bevorstehende Kurskorrektur oder Trendumkehr dienen.

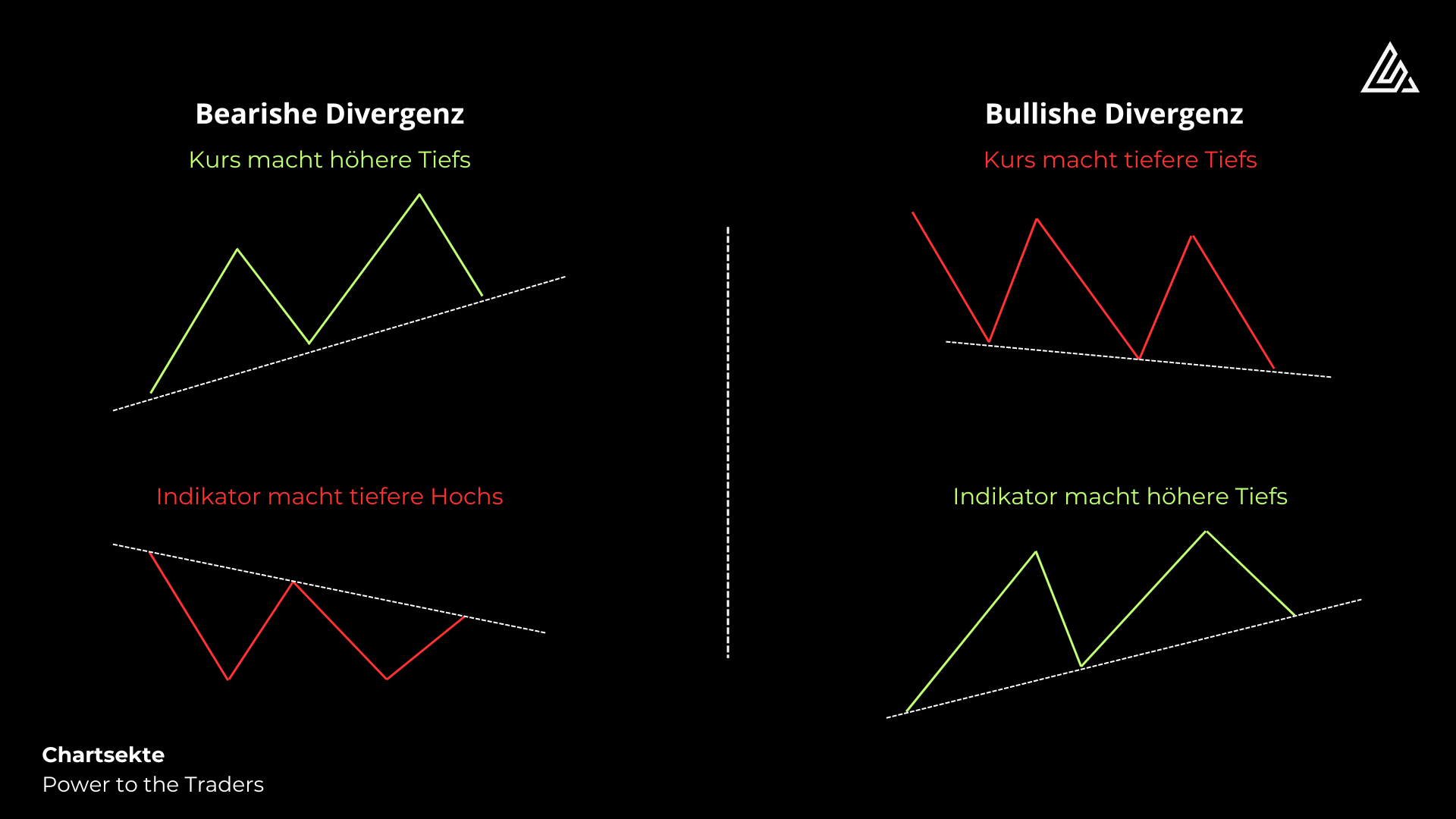

Ein fortgeschrittenes Konzept des RSI-Indikator ist die RSI-Divergenz. Eine Divergenz tritt auf, wenn der Preis eines Assets ein neues Hoch oder Tief erreicht, der RSI jedoch nicht. Eine bullische Divergenz entsteht, wenn der Preis ein neues Tief erreicht, während der RSI ein höheres Tief bildet. Dies kann darauf hindeuten, dass der Abwärtstrend an Schwung verliert und sich bald umkehren könnte. Eine bearishe Divergenz tritt auf, wenn der Kurs ein neues Hoch erreicht, während der RSI ein niedrigeres Hoch bildet, was darauf hindeuten kann, dass der Aufwärtstrend an Schwung verliert und sich umkehren könnte.

RSI-Divergenzen können starke Signale für dein Swing Trading liefern, insbesondere wenn sie in Verbindung mit anderen technischen Indikatoren und Analysemethoden verwendet werden. Trader, die in der Lage sind, Divergenzen richtig zu erkennen und zu interpretieren, können ihre Chancen auf erfolgreiche Trades erheblich verbessern. Es ist jedoch wichtig zu beachten, dass keine Handelsstrategie, Trading-Strategie oder -methode fehlerfrei ist und immer ein Risiko besteht. Daher sollte die RSI-Divergenz im Rahmen eines umfassenden Handelsplans und in Kombination mit einem soliden Risikomanagement eingesetzt werden.

Richtiges Risikomanagement beim Swing Trading, das A und O für jeden Trader!

Ein weiterer Aspekt des Risikomanagements ist die psychologische Komponente. Trading kann emotional anstrengend sein, besonders wenn es um Geld geht. Erfolgreiche Swing Trader können ihre Emotionen kontrollieren und lassen sich nicht von Gier oder Angst leiten. Sie wissen, dass Disziplin und ein kühler Kopf entscheidend für den langfristigen Erfolg sind. Dabei hilft ein klares Regelwerk, das unter allen Umständen eingehalten werden muss. Wer das mit einem 1000-Euro-Konto nicht schafft, braucht es mit einem größeren Konto gar nicht erst zu versuchen. Ein konservatives Risikomanagement beim Trading mit einem Risiko von 0,5-1% pro Trade hilft definitiv einen kühlen Kopf zu bewahren.

Schlussendlich ist es entscheidend, die Größe seiner Positionen sorgfältig zu wählen und sinnvolle Stops zu setzen, um das Kapital zu schützen. Die Verwendung eines Demokontos bietet eine gute Möglichkeit, Routinen zu etablieren und diszipliniert das Risikomanagement beim Swingtrading zu üben.

Broker beim Swingtrading: Worauf sollte ich beim Swing Trading bei der Wahl meines Brokers achten?

Gebühren und Kosten beim Swing Trading

- Spread: Achte auf den Unterschied zwischen dem Kauf- und Verkaufspreis eines Instruments. Engere Spreads helfen dir, deine Handelskosten zu minimieren.

- Kommissionen: Einige Broker berechnen eine feste Gebühr pro Trade oder basierend auf dem gehandelten Volumen.

- Finanzierungskosten: Wenn du Positionen über Nacht hältst, können Finanzierungskosten für deinen Trade anfallen.

- Sonstige Gebühren: Achte auf mögliche Inaktivitätsgebühren oder Gebühren für den Zugang zu speziellen Handelsplattformen oder Tools.

Handelsplattform

- Benutzerfreundlichkeit: Die Plattform sollte einfach und intuitiv zu bedienen sein.

- Zuverlässigkeit: Die Plattform sollte stabil und zuverlässig sein, besonders in Zeiten hoher Marktvolatilität.

- Mobiles Trading: Achte darauf, ob eine mobile App für den Handel unterwegs verfügbar ist.

- Vielfalt: Der Broker sollte eine breite Palette an Handelsinstrumenten anbieten, darunter Aktien, Forex, Indizes und Rohstoffe.

Kundensupport

- Erreichbarkeit: Der Kundensupport sollte gut erreichbar sein und schnell antworten.

- Sprachen: Der Support sollte in deiner bevorzugten Sprache zur Verfügung stehen.

Regulierung und Sicherheit

- Lizenzierung: Der Broker sollte von einer anerkannten Finanzaufsichtsbehörde reguliert werden.

und erhalte kostenlose Daytrading Signale von unseren Profi-Tradern

Fazit und Erfahrungen zum Swing-Trading

Trader, die nach einer effektiven Handelsstrategie suchen, können zwischen verschiedenen Ansätzen wie Scalping, Swingtrading oder dem klassischen Intraday Trading (auch Daytrading genannt) wählen. Scalping konzentriert sich auf schnelle Gewinne durch das Ausnutzen kleiner Preisänderungen des Kurses im Chart, oft innerhalb eines sehr engen Zeitrahmens. Swingtrader hingegen streben größere Gewinne bei ihren Trades an, indem sie Positionen über mehrere Tage oder Wochen halten.

Diese Swing-Trader werden mitunter als Trendfolger bezeichnet und verfolgen häufig Breakout-Strategien, um von größeren Marktbewegungen zu profitieren. Generell empfiehlt es sich jedoch, auf einen Pullback in einem übergeordneten intakten Trend zu warten, da sich hier ein besseres Chance-Risiko-Verhältnis ergibt. Sehr erfahrenen Daytradern gelingt es unter Umständen auch, die auf kleinen Zeiteinheiten eingegangenen Positionen und Trades auf die großen Zeiteinheiten mitzunehmen und daraus einen Swingtrade zu machen.

Die Wahl der Positionsgröße ist entscheidend für die Risikokontrolle, insbesondere bei unerwarteten Kurslücken, die über Nacht entstehen können. Sowohl der gewählte Zeitrahmen als auch die spezifischen Eigenschaften der gehandelten Währungspaare werden in einer gut durchdachten Strategie berücksichtigt.

Erfahrungsgemäß nutzen viele Trader zunächst ein Demokonto, um ihre Strategien zu testen und die Dynamik von Bullen- und Bärenmärkten zu verstehen, ohne echtes Kapital zu riskieren. Ein Demokonto bietet auch die Möglichkeit, die eigene Reaktion auf verschiedene Marktszenarien, Änderungen im Kurs und Verluste zu beobachten und ein Gefühl für die geeignete Positionsgröße und das Gewinnziel zu entwickeln, bevor man sich dem realen Handel widmet.

Swing Trading ist ein Handelsansatz, bei dem Positionen über einen Zeitraum von einigen Tagen bis mehreren Wochen gehalten werden, um von kurz‑ bis mittelfristigen Preisbewegungen zu profitieren.

Swing Trading ermöglicht eine bessere Work‑Life‑Balance, da Positionen nicht ständig überwacht werden müssen. Es eignet sich besonders für Trader mit Beruf oder eingeschränkter Zeit.

Swing Trading ist universell anwendbar – häufig genutzt werden Aktien, Forex, Indizes, Rohstoffe und Edelmetalle, oft via CFDs.

Es ist entscheidend: Stop‑Loss‑Levels, Positionsgrößen von 0,5–1 % des Kapitals und klare Chance‑Risiko‑Verhältnisse sind essenziell.

Häufig eingesetzt werden Trendlinien, Fibonacci‑Retracements, gleitende Durchschnitte, RSI‑Divergenzen, Volumenanalyse und Oszillatoren.

Nicolas Naylies

Educator der Chartsekte

Aktien Swingtrading & Forex Daytrading

Der Inhalt, verfasst vom Autor, ist nicht als Anlageberatung, Anlageempfehlung oder als Angebot oder Aufforderung für irgendeine Art von Finanztransaktionen zu verstehen. Es sollte auch nicht als Werbung für die “Chartsekte” oder ähnliche Organisationen interpretiert werden. Bitte seien Sie sich bewusst, dass solche Artikel vom Autor oder der “Chartsekte” keine zuverlässigen Vorhersagen für aktuelle oder zukünftige Marktentwicklungen liefern können, da sich die Bedingungen jederzeit ändern können. Vor jeglichen Investitionsentscheidungen wird dringend geraten, einen unabhängigen Finanzberater zu konsultieren, um die damit verbundenen Risiken sachgerecht zu verstehen und einschätzen zu können.