Was ist der Optionsmarkt?

Die große Spekulationsblase: Tulpenmanie

Der Anfang der Geschichte der Optionen, der Optionshändler und des Optionshandels geht auf eine der wohl bekanntesten Spekulationsblasen der Historie zurück: Die Tulpenmanie in den Niederlanden im 17. Jahrhundert als immer mehr Leute Tulpen kaufen wollten. Das damalige Marktgeschehen wird häufig auch als erste Krise dieser Art bezeichnet und auch wenn der Handel mit Online Brokern & Co. heute völlig anders abläuft, hat sich der Charakter von solchen Marktübertreibungen bis heute nicht verändert: Die Euphorie unter den Marktteilnehmern steigt weiter und weiter, die Preise steigen ins Unermessliche und auf einmal lässt sich jeder noch so hohe Preis rechtfertigen – bis das Kartenhaus auf einmal in sich zusammenbricht. Keiner kauft mehr und die Spekulanten werfen “ihre Tulpen” auf den Markt so schnell sie können. Die meisten Händler handeln in diesem Fall nach keinen durchdachten Optionsstrategien, sondern werden von Gier angetrieben und denken nicht über Risiken und Verluste nach.

Die Tulpenmanie gipfelte im Jahr 1637, aber Spekulanten betraten das Feld schon rund drei Jahre zuvor. Während Tulpen bisher einfach als Liebhaberobjekt gekauft wurden, setzten die Spekulanten und Anleger nur noch auf die weiter steigenden Kurse. Die Tulpe als Objekt geriet somit in den Hintergrund und Optionen rückten in den Vordergrund. Die Niederländische Ostindien-Kompanie verkaufte schließlich sogar ihre Tulpen noch bevor sie ausgeliefert wurden – heute ein gängiges Konstrukt, aber damals war diese Vorgehensweise noch nicht allzu verbreitet und teilweise sogar verboten. Es ist allerdings nichts anderes als eine Option.

Verkauft die Kompanie die Tulpenzwiebeln, die voraussichtlich in einem Monat mit dem Schiff ankommen, dann macht sie nichts anderes als sich jetzt schon einmal den Preis abzusichern, zu dem sie die Tulpen verkaufen kann. Völlig unabhängig davon wo der Kurs in einem Monat steht – die Kompanie beschließt jetzt schon einmal einen Preis X anzunehmen. Dies ist das Prinzip von Futures und Optionen gleichermaßen. Aber was macht Optionen jetzt so besonders bzw. was unterscheidet sie?

Besonderheit von Optionen

Die Besonderheit von Optionen steckt schon im Namen selbst: Option. Während sich bei einem Future beide Parteien zu einem Handel (Kauf & Verkauf) verpflichten, spielen bei einer Option die Worte Recht und Pflicht eine Rolle – dies macht den Optionshandel ganz wesentlich aus und ermöglicht ausgeklügelte Optionsstrategien – sowohl für Anfänger als auch für Fortgeschrittene. Dies funktioniert nur mit Optionen, aber nicht mit den bekannten Optionsscheinen – auch wenn die Worte nahe beieinander liegen.

Ein ganz simples Beispiel dafür ist ein Bauer, der seine Ernte für dieses Jahr schon einmal im Januar verkaufen will. Auf diese Weise kann er seine Einkünfte mit einem festen Ausübungspreis (Basispreis) schon einmal besser im Voraus planen und die Marktschwankungen (Volatilität) interessieren ihn nicht mehr. Der Bauer begrenzt seine Risiken in Bezug auf die Kursbewegungen also auf ein gewünschtes Ausmaß und zahlt dafür eine Prämie. Die eigene “Rendite” kennt er also vorher.

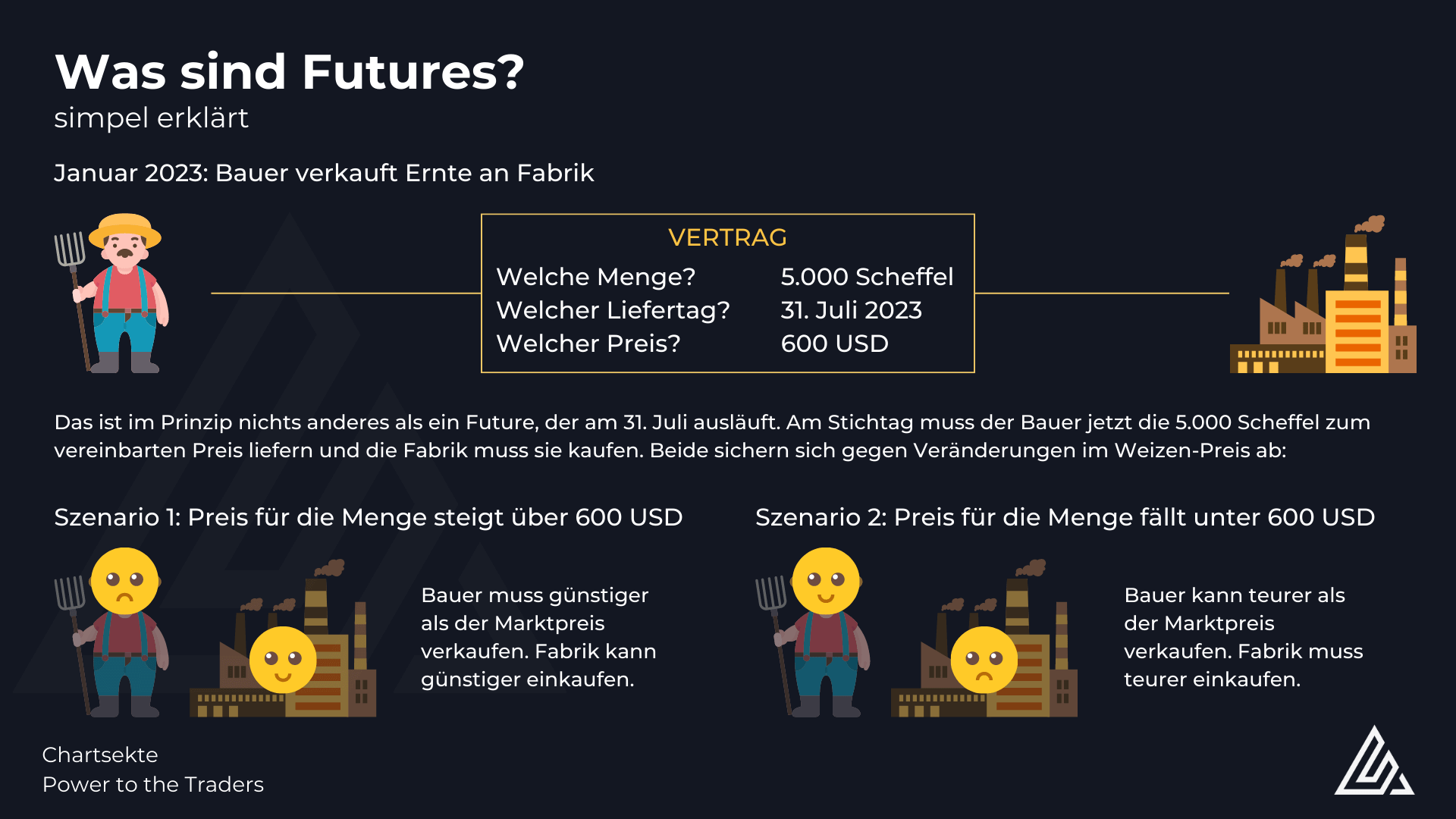

Im Falle eines Futures sieht ein solcher Handel so aus:

Im Fall der Futures steht der Handel also fest. Unabhängig davon ob der Weizen-Preis weiter steigt oder nicht – der Bauer muss zu einem bestimmten Ausübungspreis (Basispreis) verkaufen und die Fabrik muss die Menge zum vereinbarten Ausübungspreis abnehmen.

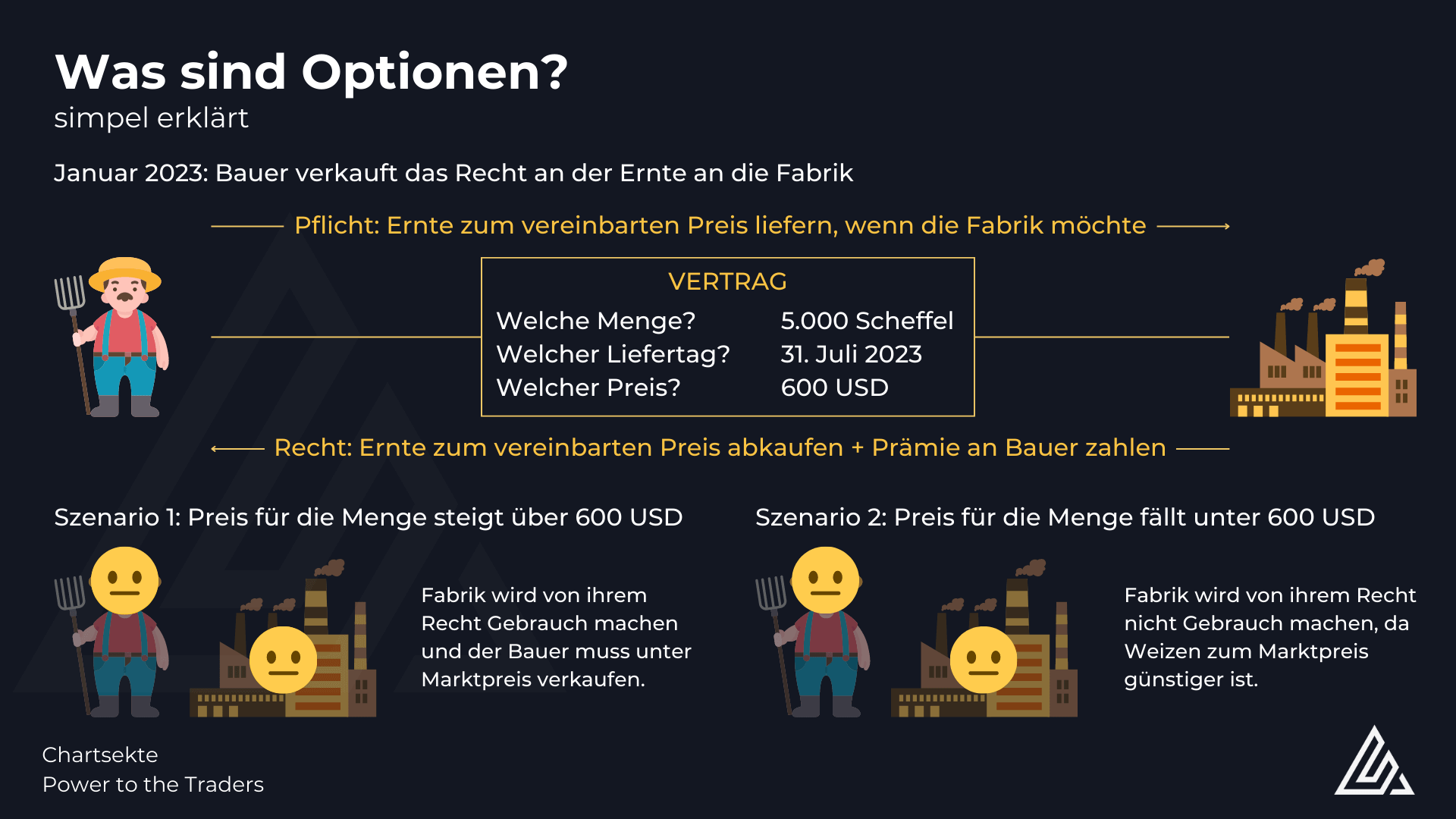

Eine andere Möglichkeit bieten Optionen für diesen Handel. Verkauft der Bauer eine Option an die Fabrik (Fabrik = Käufer), dass diese die vereinbarte Menge zu dem vereinbarten Ausübungspreis am Verfallsdatum abnehmen kann, dann geht er die Pflicht ein diesem Vertrag nachzukommen (er ist also gezwungen zu handeln, wenn die Gegenpartei möchte). Die Fabrik erwirbt allerdings nur eine Option; sollte der Weizenpreis über den vereinbarten Basispreis in Höhe von 600 USD steigen, dann wird die Fabrik von dieser Gebrauch machen. Fällt der Preis allerdings unter 600 USD, dann kauft die Fabrik natürlich lieber direkt am Markt und lässt die Option verfallen. Es ergibt schließlich keinen Sinn, den vereinbarten Deal dann zum Ausübungspreis durchzuführen, wenn die Fabrik den Basiswert am Markt günstiger kaufen kann. Die Differenz zwischen dem Ausübungspreis und dem aktuellen Kurs würde nur einen zusätzlichen Verlust im Falle der Ausübung darstellen. Der Basispreis ist also unattraktiv für den Besitzer der Option.

Das klingt nun erst einmal so, dass diese Optionsposition für den Bauern nur Nachteile und keinerlei Vorteile im Vergleich zum Future hat und keine Rendite einbringt, aber für den Verkauf der Option erhält der Bauer von der Fabrik eine Prämie, die als Ausgleich für die Risiken dient.

Dies ist zudem nur eine Möglichkeit für dein Optionshandel in dieser Situation. Der Handel könnte auch umgekehrt ablaufen: Die Fabrik verkauft dem Bauern eine Option, dass dieser sein Weizen zu dem Ausübungspreis am Stichtag verkaufen kann. Damit dreht sich das Gesamtbild: Der Bauer zahlt eine Prämie an die Fabrik und erwirbt damit das Recht am Stichtag den Weizen zu dem Preis zu verkaufen. Das macht er natürlich nur, wenn der Weizenpreis dann niedriger ist als am Markt (sonst kann er den Weizen am Markt ja teurer verkaufen). Die Fabrik hat nun hingegen die Pflicht den Weizen zu dem Ausübungspreis abzunehmen, auch wenn der Marktpreis inzwischen deutlich tiefer steht. Dafür erhält die Fabrik allerdings die Optionsprämie vom Bauern.

Optionshandel: Optionsbörsen weltweit

Optionen werden von Tradern bzw. Optionshändlern nicht an den gängigen Börsen wie NYSE, XETRA & Co. gehandelt, sondern Trader kaufen und verkaufen diese an separaten Terminbörsen. Die größten Vertreter im Optionshandel sind hier die folgenden Optionsbörsen:

- Chicago Mercantile Exchange (CME): Eurodollar, S&P 500, Währungsfutures (Euro, Yen, Schweizer Franken, Pfund-Sterling)

- Chicago Board of Trade (CBOT): US Treasury Bonds/Notes

- Eurex: Futures und Optionen auf Aktien, Aktienindizes und Anleihen

Wie berechnet sich der Preis einer Option?

Bevor wir uns nun konkret der Konstruktion und Terminologie von Optionen widmen, sollte noch geklärt werden wie viele eine Option überhaupt wert ist. Die Berechnung ist äußerst komplex, aber das vereinfachte Grundprinzip sehr intuitiv und hängt immer stark vom Verfallstermin, Strike (Ausübungspreis) und vom Marktpreis ab.

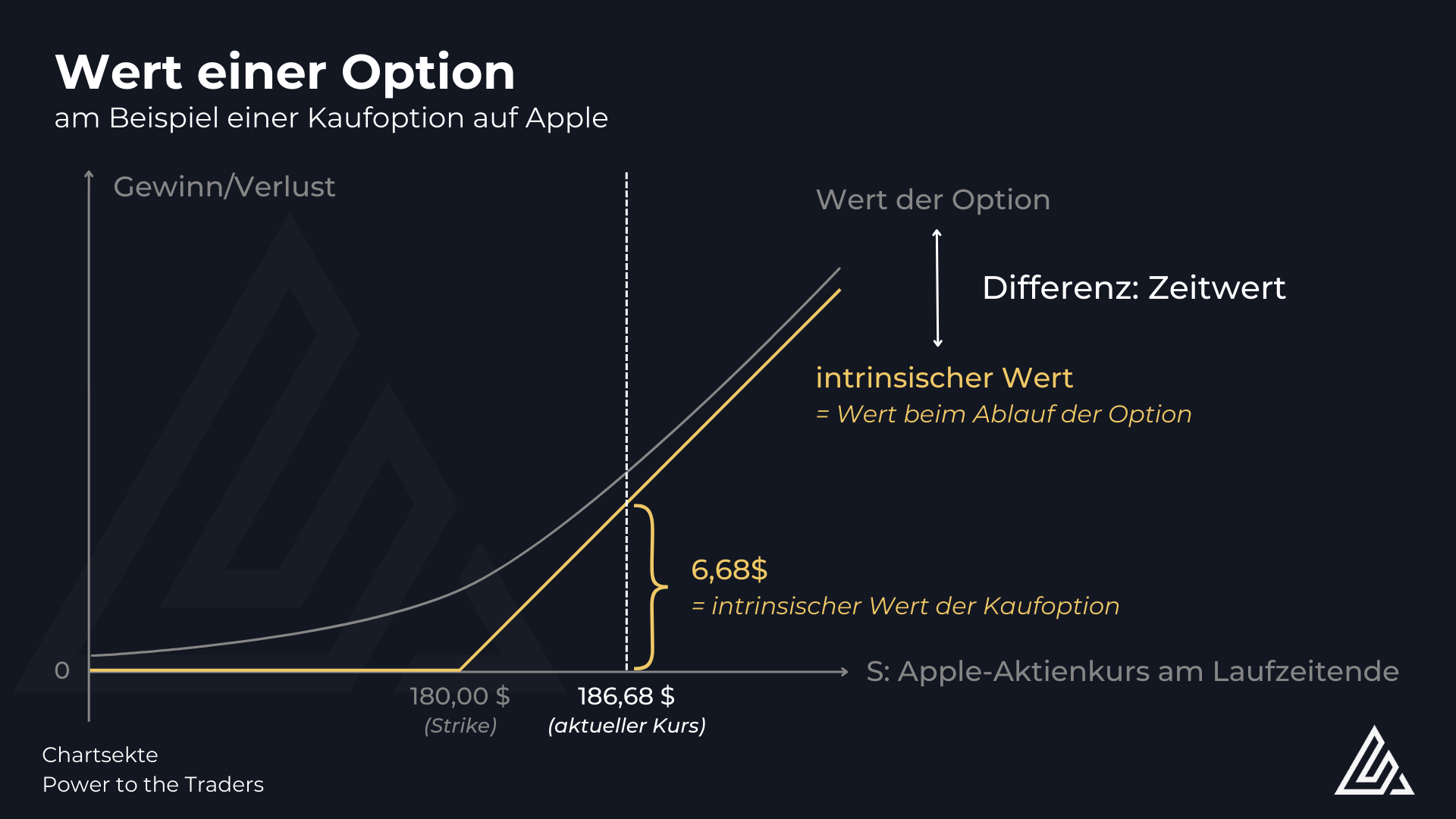

Angenommen ein Trader hat zum Beispiel eine Aktienoption auf die Apple Aktie zu einem Ausübungspreis von 180,00 USD gekauft. Besitzt der Trader diese Option, dann hat er das Recht die Apple Aktie, die gerade bei 186,68 USD notiert, für 6,68 USD weniger zu erwerben. Dieses Recht nennt man auch Optionsrecht. Die Option muss somit einen Wert in Höhe von 6,68 USD haben. In dieser Rechnung fehlt allerdings komplett wann der Verfallstag ist, also ob die Option in einem Monat oder einem Jahr ausläuft, was bei Terminkontrakten einen großen Unterschied ausmacht.

Die berechneten 6,68 USD nennen man auch den inneren Wert bzw. den intrinsischen Wert, aber je nach Laufzeit kommt noch der Zeitwert der Option hinzu. Dieser nimmt im Laufe der Zeit exponentiell immer weiter ab (Zeitwertverfall) und am Verfallstag fällt er schließlich völlig auf 0. Dies ist auch naheliegend, denn je länger die Option noch läuft, desto höher ist die Wahrscheinlichkeit, dass diese sich noch so entwickelt wie erhofft. Es gibt auch Kennzahlen, in diesem Fall das Theta, welche genau beschreiben um wie viel der Zeitwert einer Option in einem Tag sinkt, aber an dieser Stelle wollen wir erst einmal die grobe Theorie klären. Man kann den Zeitwertverfall aber, zumindest in der Theorie, gut berechnen.

In der folgenden Abbildung sieht man ein Payoff-Diagramm zu der beschriebenen Aktienoption (Kaufoption) auf eine Apple-Aktie in Abhängigkeit vom Aktienkurs. Auf der horizontalen Achse ist der Aktienkurs der Apple-Aktie zu sehen und auf der vertikalen Achse der Gewinn bzw. Verlust, der mit der Option erzielt wird. Bis zu dem Kurs von 180,00 USD ergibt eine Ausübung der Option zum Ausübungspreis keinen Sinn – Warum sollte man von seinem Recht Gebrauch machen die Aktie für 180,00 USD zu kaufen, wenn sie aktuell günstiger ist? Ab 180,00 USD ergibt eine Ausübung allerdings Sinn und somit steigt der intrinsische Wert der Option proportional zum Aktienkurs.

Aber auch wenn der intrinsische Wert 0 beträgt, ist die Option etwas wert: Die Option könnte sich im Laufe der Zeit ja noch positiv entwickeln, weshalb der Zeitwert vorhanden ist. Dieser ist am höchsten, wenn die Aktie genau bei 180,00 USD notiert. Schließlich sind von hier aus beide Richtungen gut möglich – entfernt sich die Aktie von den 180,00 USD in eine Richtung, dann überwiegt wieder die Wahrscheinlichkeit für einen “Erfolg” oder “Misserfolg” der Option. Aus diesem Grund muss beim Kauf einer Option, die “aus dem Geld ist”, dennoch etwas gezahlt werden.

Terminologie bei Optionen

Bevor es nun an die genauen Möglichkeiten geht, die man als Anleger mit Optionen im Handel an der Börse hat und wie man damit auch bspw. Risiken reduzieren kann, sollten noch ein paar Begriffe wie Basispreis & Co. geklärt werden. Die meisten werden im weiteren Verlauf des Blogs noch erklärt oder tauchten bereits auf; andere kannst du der folgenden Liste entnehmen. In der Praxis sind die wichtigsten Kennzahlen bei dem Broker einsehbar, den man nutzt.

Bezugsverhältnis: Das Bezugsverhältnis beschreibt auf wie viele Stücke des Basiswerts sich eine Option bezieht. Bei Aktien sind das normalerweise 100 Aktien.

Option schreiben: Das ist ein Synonym für “Option verkaufen” und beschreibt somit das Geschäft eines Stillhalters, auch genannt Optionsverkäufer, bei dem man eine Prämieneinnahme verbuchen kann. Mehr dazu im weiteren Verlauf des Blogs. Die Optionsscheine, mit denen viele Anleger die Optionen oft verwechseln, können von Anlegern nicht verkauft werden. Allerdings ist auch der Verkauf non Option nicht bei jedem Broker möglich, sodass die Wahl des Brokers sehr gezielt erfolgen muss.

Strike (Basispreis): Das ist der Kurs des Basiswerts, zu dem die Option von einem Trader ausgeübt werden kann. In diesem Blog wird dieser mit X abgekürzt. Auf Deutsch nennt man den Strike auch Ausübungspreis oder Basispreis.

Basiswert (Underlying): Wie bei allen Derivaten ist der Basiswert das “Objekt”, auf das sich die Option bezieht. Es kann dementsprechend eine Aktie, ein Rohstoff usw. sein. Diese Definition trifft ebenso auf etliche andere Derivate wie bspw. auch auf Optionsscheine zu.

Nackte Option (Naked Option): Eine Naked Option ist eine ungedeckte Option. Verkauft jemand eine Option, dann geht er die Pflicht ein den Basiswert unter Umständen zu liefern oder abzukaufen. Besitzt der Verkäufer der Option den Basiswert bzw. die Barmittel allerdings nicht, dann ist die Option nackt/ungedeckt.

Gedeckte Option (Covered Option): Die Covered Option ist das Gegenteil der Naked Option. Der Verkäufer einer Option hat somit den Basiswert bzw. die nötigen Barmittel um seiner Pflicht im gegebenem Fall nachzukommen.

“Am Geld sein” (ATM, at-the-money): Ist eine Option “am Geld”, dann notiert der Basiswert aktuell am Strike, also dem Basispreis. Der intrinsische Wert der Option befindet sich somit an der Schwelle zu steigen.

“Im Geld sein” (ITM, in-the-money): Ist eine Option “im Geld”, dann notiert der Basiswert aktuell über dem Strike (Kaufoption) bzw. unter dem Strike (Verkaufsoption). Aufgrund dieses Verhältnisses des Basispreises zum aktuellen Kurs ist intrinsische Wert der Option ist somit positiv.

“Aus dem Geld sein” (OTM, out-of-the-money): Ist eine Option “aus dem Geld”, dann notiert der Basiswert aktuell unter dem Strike (Kaufoption) bzw. über dem Strike (Verkaufsoption). Aufgrund dieses Verhältnisses des Basispreises zum aktuellen Kurs ist der intrinsische Wert der Option ist somit gleich Null.

Optionsgriechen: Es gibt noch eine Reihe an Kennzahlen für Optionen, die Auskunft über die Veränderung des Preises einer Option geben – immer in Abhängigkeit zu einer andere Größe wie Zeit, impliziter Volatilität oder Kursveränderung des Basiswerts. Einige dieser Griechen kann man auch für andere Derivate wie Optionsscheine ausrechnen. Generell zeigt der verwendete Broker jegliche Optionsgriechen aus und zeigt sie an.

Laufzeit: Optionen werden nicht grundlos an Terminbörsen gehandelt, denn sie haben einen Verfallstag und zählen deshalb zu den Termingeschäften. Die zeitliche Spanne bis zu diesem Verfallsdatum ist die Laufzeit. Bis zu diesem Verfallsdatum ist das Optionsrecht aktiv bzw. an diesem Verfallstermin erfolgt die potenzielle Ausübung der Position. Der Optionskäufer kann sich am Verfallstag aber auch dazu entschließen die Option nicht auszuüben, denn er hat schließlich ein Recht und keine Pflicht. Im Laufe der Zeit bis zu dem Stichtag erfolgt der Zeitwertverfall der Option, denn das Ende des Termingeschäfts rückt näher und die Wahrscheinlichkeit einer großen Veränderung des Kurses wird immer geringer.

Arten von Optionen

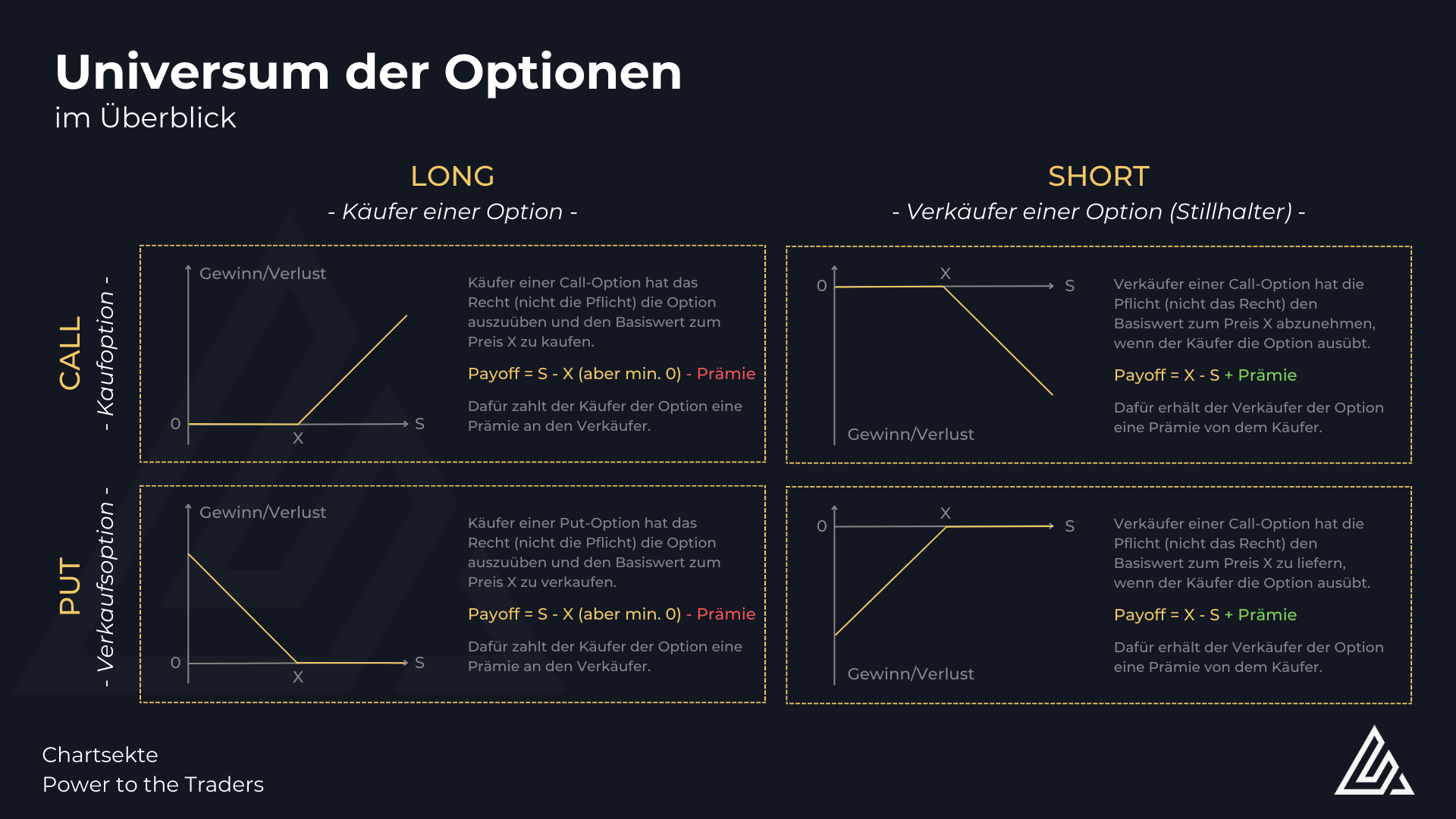

Im Universum der Optionen hat man genau vier Möglichkeiten am Markt aktiv zu werden bzw. eine Optionsposition zu eröffnen. Interessant ist dann später allerdings die Kombination von verschiedenen Positionierungen in Form einer Optionsstrategie; dazu aber später mehr.

Call und Put

Zunächst einmal gibt es Call-Optionen, die Kaufoptionen, und Put-Optionen, die Verkaufsoptionen. Mit einer Call-Option sichert man sich also das Recht, dass man einen Basiswert in der Zukunft zu einem bestimmten Preis erwerben kann. Mit einer Put-Option hingegen sichert man sich das Recht einen Basiswert zu einem bestimmten Preis zu verkaufen.

Long und Short

Im Unterschied zu Optionsscheinen und sonstigen Derivaten kann man Optionen aber nicht nur kaufen, sondern auch verkaufen – das sogenannte Stillhaltergeschäft. Ist man auf der Long-Seite, dann kauft man eine Option (Wichtig: Man setzt damit nicht zwangsläufig auf einen steigenden Kurs des Basiswerts!) und auf der Short-Seite verkauft man eine Option (Wichtig: Man setzt damit nicht zwangsläufig auf einen fallenden Kurs des Basiswerts!).

Überblick über das Universum der Optionen

Da man sowohl eine Kaufoption als auch eine Verkaufsoption kaufen oder verkaufen kann, gibt es nun 4 Möglichkeiten:

- Long Call: Man kauft eine Call-Option und setzt somit auf einen steigenden Kurs beim Basiswert. Einen Gewinn erwirtschaftet man mit der Option, wenn der Basiswert über den Strike steigt. Unterm Strich sollte der Gewinn größer sein als die Optionsprämie, die man an den Stillhalter gezahlt hat.

- Short Call: Dies ist der Gegenpart zum Long Call. Der Stillhalter erhält somit eine Optionsprämie vom Käufer der Option. Der Stillhalter erwirtschaftet einen Gewinn solange der Kurs des Basiswerts nicht über den Strike steigt bzw. der Kurs sollte nicht weiter über den Strike steigen als der Stillhalter an Optionsprämie erhalten hat.

- Long Put: Man kauft eine Put-Option und setzt somit auf einen fallenden Kurs beim Basiswert. Einen Gewinn erwirtschaftet man mit der Option, wenn der Basiswert unter den Strike fällt. Unterm Strich sollte der Gewinn größer sein als die Optionsprämie, die man an den Stillhalter gezahlt hat.

- Short Put: Dies ist der Gegenpart zum Long Put. Der Stillhalter erhält somit eine Optionsprämie vom Käufer der Option. Der Stillhalter erwirtschaftet einen Gewinn solange der Kurs des Basiswerts nicht unter den Strike fällt bzw. der Kurs sollte nicht weiter über den Strike fallen als der Stillhalter an Optionsprämie erhalten hat.

Einen Überblick zu allen Möglichkeiten am Optionsmarkt aktiv zu sein ist in der folgenden Abbildung. Hier ist jeweils die Prämie, die der Käufer zahlt und Verkäufer erhält nicht berücksichtigt. Es geht zudem rein um den intrinsischen Wert.

Europäische und Amerikanische Optionen

Zu guter letzt gibt es bei der Ausübung von Optionen noch einen wesentlichen Unterschied zwischen den sogenannten europäischen und amerikanischen Optionen. Während die europäische Option vom Optionskäufer nur einmalig am Laufzeitende, also am vereinbarten Stichtag, ausgeübt werden kann, kann die amerikanische Option durchgehend ausgeübt werden. Da man mit der amerikanischen Option als Optionskäufer noch flexibler ist, muss man eine höhere Prämie an den Stillhalter zahlen, da dieser ein noch höheres Risiko eingeht.

Wie handle ich mit Optionen? – Exklusiv für Chartsekten Mitglieder

Bitte logge dich ein, um diesen Teil zu lesen

Jan Fuhrmann

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/