Marktausblick 2024

Veröffentlicht am 15.01.2024 | Adrian Rogl

▲ Marktausblick Börse 2024

mit saisonaler Analyse, DAX (+Top 5), S&P 500 (+Top 5), Nasdaq 100

Ein frohes neues Jahr an alle unsere regelmäßigen Leserinnen und Leser. Ich hoffe jeder von euch ist gut ins neue Jahr gestartet und bereit für ein voraussichtlich äußerst spannendes Börsenjahr 2024.

Mit dem Jahr 2023 liegt ein sehr erfolgreiches Börsenjahr hinter uns. Das Jahr reiht sich ein in die historisch besten Jahre für den Nasdaq 100 und konnte viele Anleger mit saftigen Renditen bescheren. Ich bin besonders stolz darauf, dass es uns in 2023 gelungen ist, sowohl die Bodenbildung Anfang des Jahres, als auch die darauffolgende Rallye und sämtliche größere Korrekturen korrekt zu prognostizieren. Dadurch konnten alle Leser dieses Marktausblicks und vor allem unsere Kunden massiv profitieren.

Das Jahr 2024 sollte statistisch betrachtet ein gutes Börsenjahr werden, gleichzeitig aber auch geprägt durch die US-Präsidentschaftswahlen relativ volatil. Es bleibt also spannend und wir werden selbstverständlich wieder einmal unser bestes geben, um der kleinen deutschen Trading- und Börsencommunity hier die besten Insights liefern zu können und unseren Kunden den größten Mehrwert.

Inhaltsverzeichnis

Wenn du in 2024 endlich lernen willst, wie man professionell an den Finanzmärkten handelt, dann nutze die Chance bei unserem nächsten Drop am 23.01.2023 um 17:00 Uhr. Schon bald erhöhen wir auch wieder unsere Preise. Trage dich für Early Access in unsere Warteliste ein.

Rückblick für das Jahr 2023

Gute Renditen für Aktien

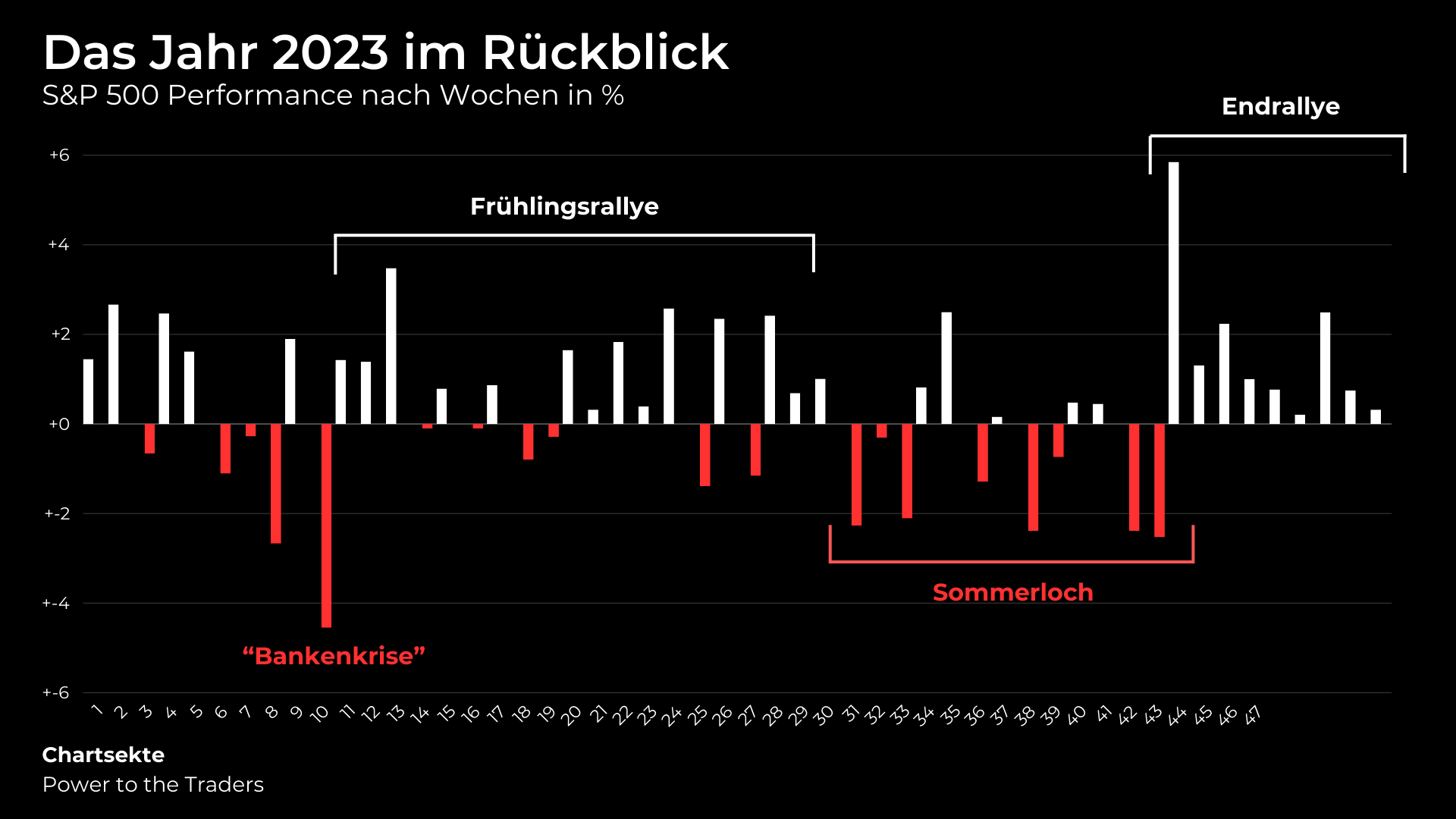

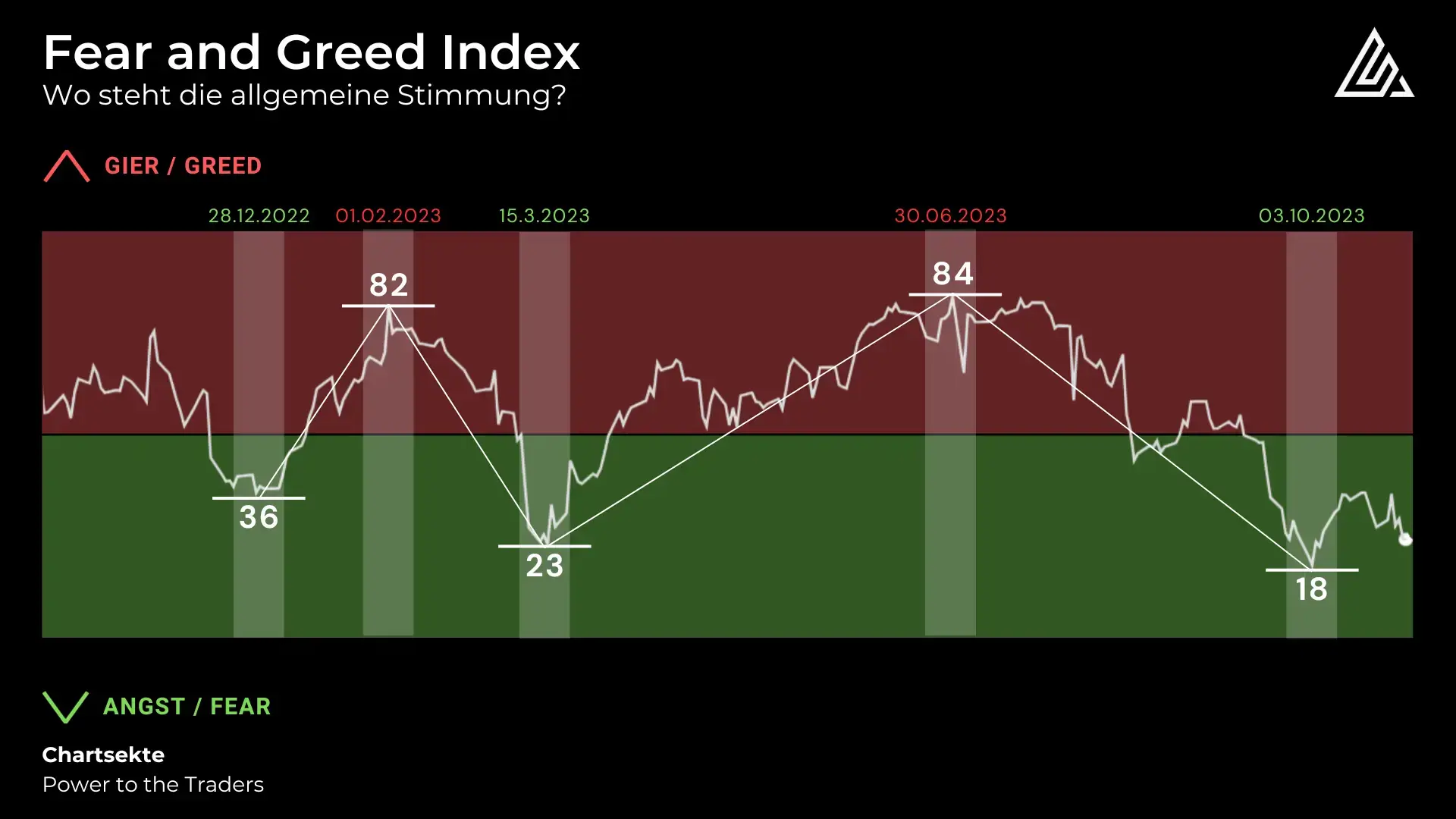

Das Jahr 2023 war ganz klar ein Jahr der Bullen. Die Trends waren klar, auch wenn die Märkte immer wieder von Krisen geprägt wurden. So hatten wir Anfang 2023 noch eine kleine Bankenkrise, während der diverse Crash-Propheten direkt vom Beginn eines “Lauffeuers auf das komplette moderne Finanzsystem” sprachen. Wie immer waren es aber die Bullen, die am Ende des Spiels gewinnen. Da konnten auch das lange Sommerloch, die Spekulationen über doch noch länger hohe Zinsen oder der wieder eskalierte Konflikt im nahen Osten nichts dran ändern.

Am Ende des Jahres stand der Marktbreite S&P 500 fast auf Allzeithoch, während der Technologieindex Nasdaq und der deutsche Leitindex dieses sogar überbieten konnten. Diese positiven Trends werden sich in 2024 mit einer hohen Wahrscheinlichkeit weiter fortsetzten, wenn auch vielleicht nicht mit dieser extremen Stärke. In unseren Marktausblicken 2023 haben wir immer wieder über die positiven Effekte gesprochen, die das negative Jahr 2022 auf die Performance haben sollte. Das hat sich bewahrheitet, fehlt aber natürlich im jungen Jahr 2024.

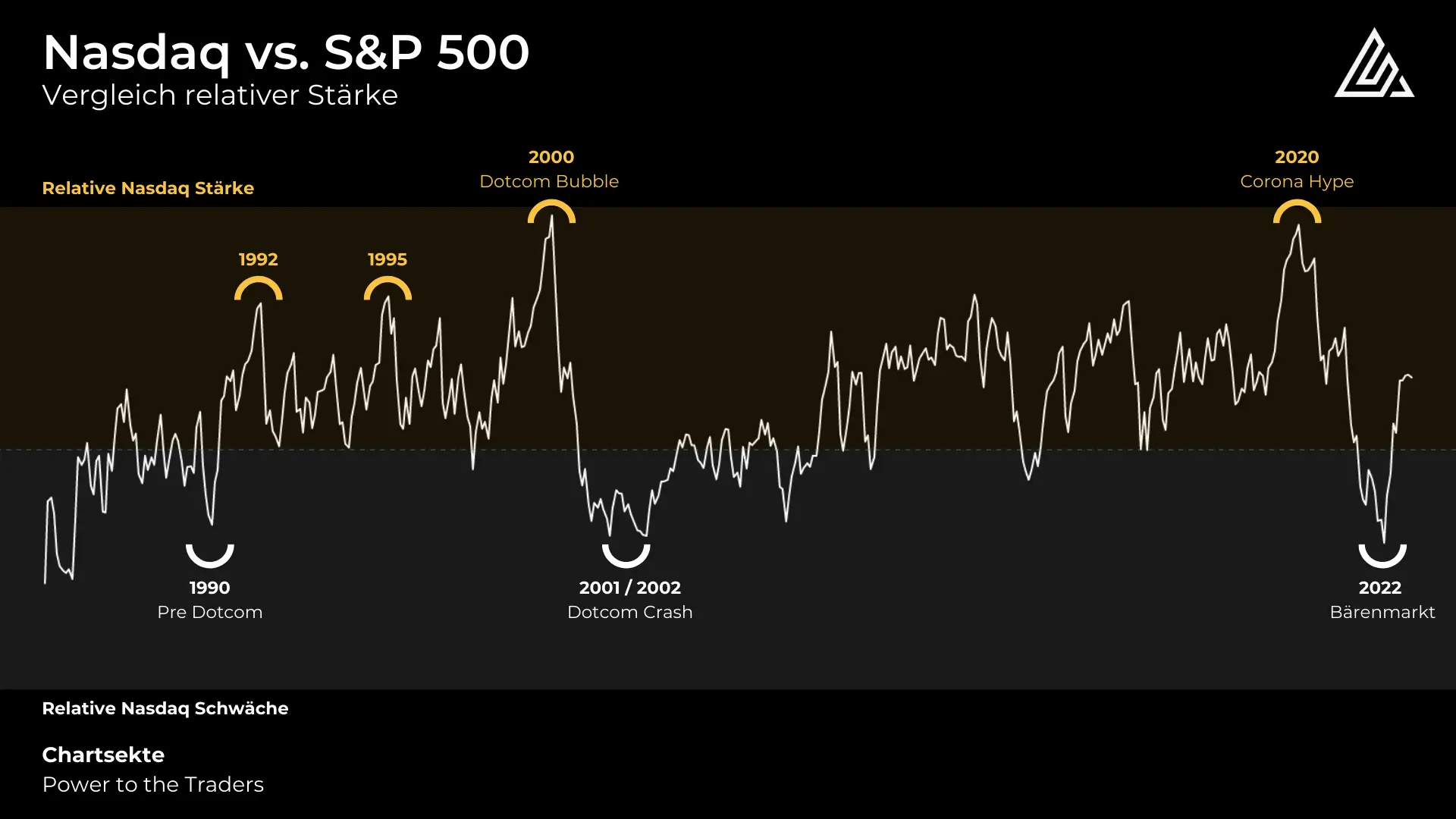

Das Jahr 2023 war außerdem vor allem ein Jahr der Technologieaktien, die überdurchschnittlich an Wert gewinnen konnten, wobei man hier auch nicht vergessen darf, dass ebendiese Aktien 2022 auch deutlich stärker abverkauft wurden. So hat sich in 2023 eine neue “Aktien-Elite” etabliert, die die alten FAANG oder MAFANG Aktien ablöst: Die “Magnificent 7”, bestehend aus:

→ Apple (AAPL) 📈+48,18% in 2023

→ Alphabet (GOOGL) 📈 +58,23% in 2023

→ Microsoft (MSFT) 📈 56,80% in 2023

→ Amazon (AMZN) 📈 +80,88% in 2023

→ Meta Platforms (META) 📈 +194,13% in 2023

→ Tesla (TSLA) 📈 +101,72% in 2023

→ Nvidia (NVDA) 📈 +238,87% in 2023

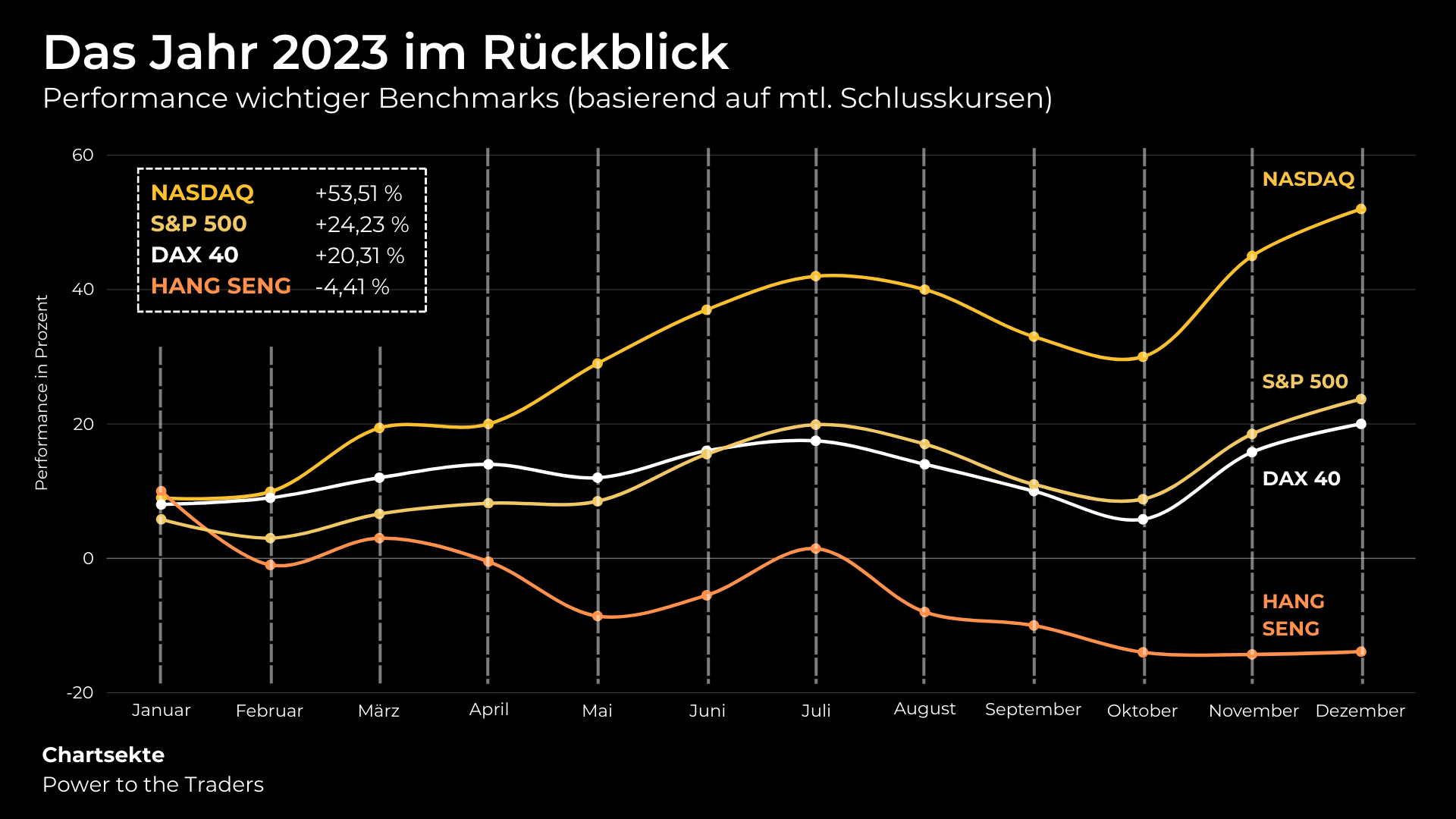

Ebendiese Aktien brachten den Technologieindex Nasdaq unangefochten an die Spitze gegenüber Indizes wie dem DAX, S&P 500 und erst Recht dem chinesischen Hang Seng. In 2024 rechnen wir ebenfalls damit, dass diese Aktien sich nach oben durchsetzen. Die Outperformance sollte jedoch nicht mehr so markant sein, oder in-line mit Nebenwerten aus Indizes wie dem Russell 2000, S&P 400 oder MDAX. Auch für den Hang Seng ist ein Turnaround möglich, sollte dem Index ein Ausbruch über 18.500 Punkte (Stand 10.01.2024) gelingen.

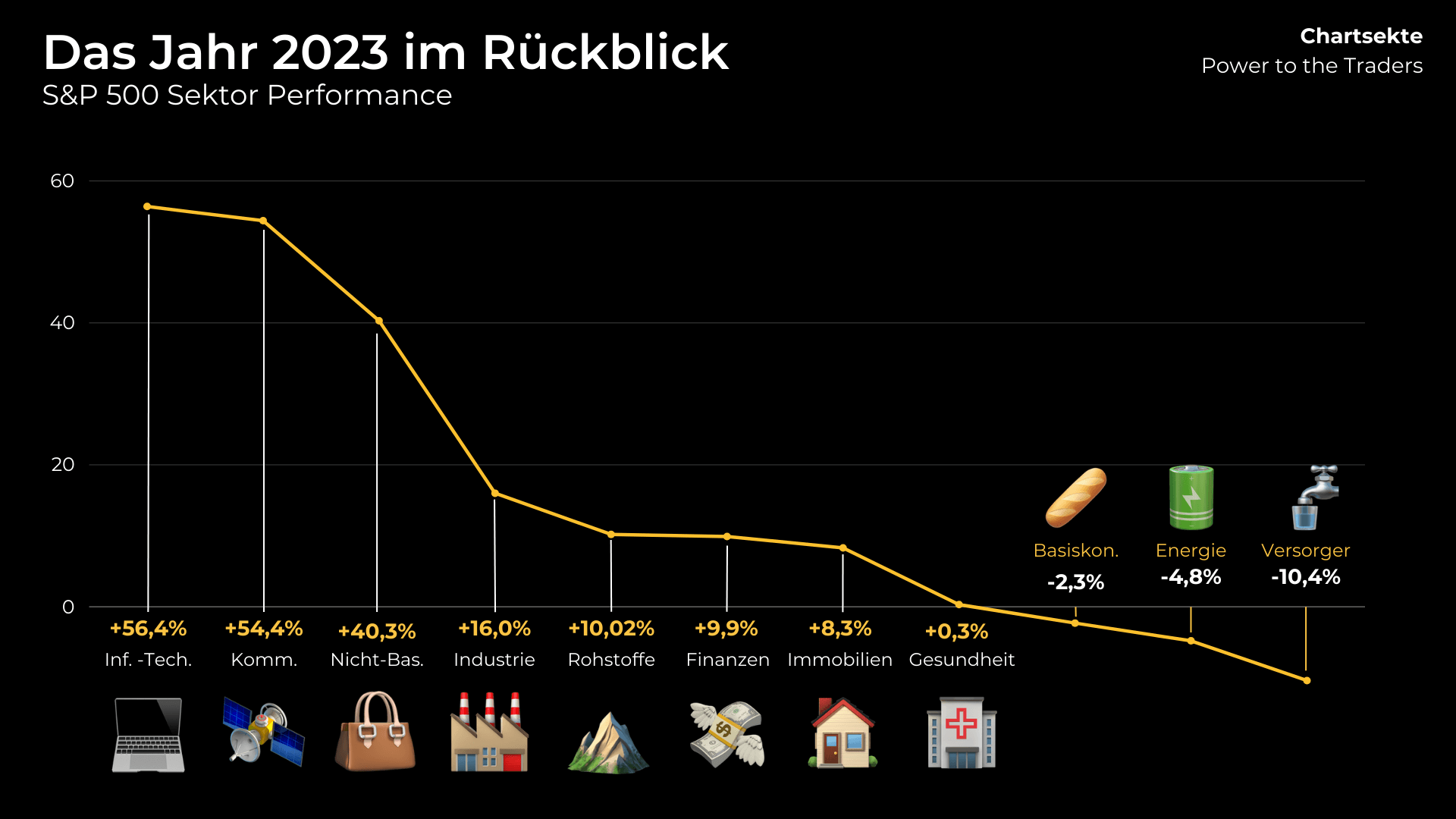

Eine saubere Sektor-Rotation

Durch die atemberaubende Performance der Magnificent 7 ist es auch wenig verwunderlich, dass der Informationstechnologie Sektor in 2023 der mit Abstand beste Sektor war, direkt gefolgt vom Sektor Kommunikation (Achtung, nicht wundern: Hier sind nicht nur Aktien wie AT&T oder Verizon enthalten, sondern auch solche wie Alphabet, Meta usw.). Die außerdem starke Performance von Nicht-Basiskonsum oder Industrie zeigt eine positive Tendenz für konjunkturanfällige Unternehmen. Kein Wunder also, dass die besten Branchen aus 2022 (Versorger, Energie und Basiskonsum) im vergangenen Jahr vor allem von Gewinnmitnahmen geprägt waren.

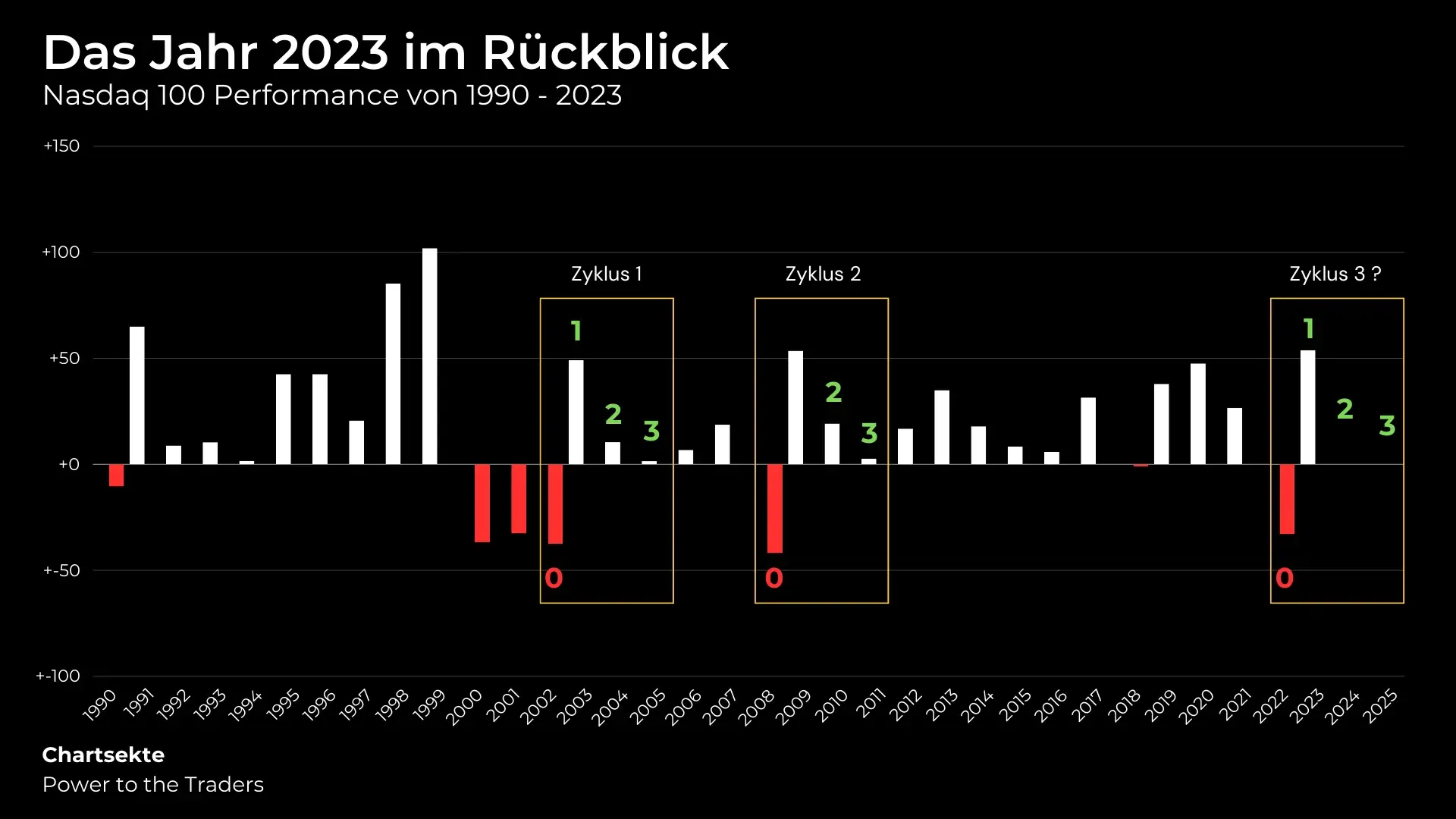

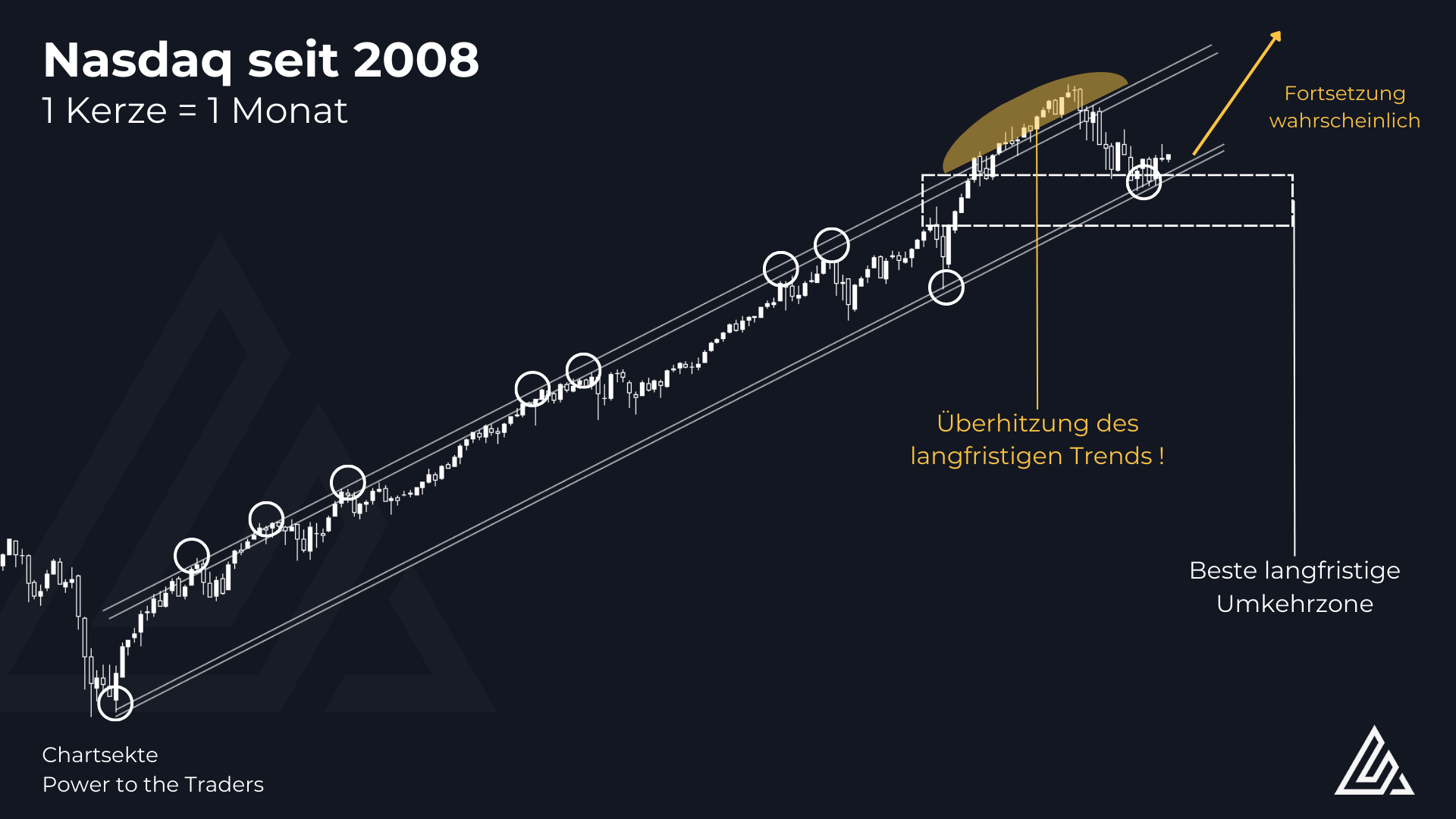

Der Nasdaq konnte als Technologie-fokussierter Index im Jahr 2023 die beste Performance seit langer Zeit hinlegen. Das letzte Jahr, das besser war als 2023 war das Jahr 2009, nach der großen Finanzkrise. Wir dürfen bei solchen Statistiken aber auch nicht vergessen, dass wir auf der anderen Seite mit 2022 das schlechteste Jahr seit 2008 hatten.

Hier lohnt es sich übrigens auch mal die Muster zu lesen, die es nach solchen extrem schlechten Jahren gibt. Eine Thematik, die wir in den Marktausblicken 2023 immer wieder angesprochen haben: Die Tatsache, dass 2022 so bearish war ist bullish für das laufende Jahr. So können wir seit 1990 drei Fälle beobachten, die jeweils mit der aktuellen Situation vergleichbar sind und aus vier Zyklen bestehen. Der Korrektur-Rallye-Zyklus wird ausgelöst durch mindestens ein unterdurchschnittliches Jahr von mindestens -30% Kursverlust und führt nach einer Bodenbildung zu drei darauffolgenden Jahren mit jeweils immer weiter abnehmenden Renditen. Hierzu bitte die folgende Grafik studieren:

So sahen die Zyklen in den letzten Fällen aus:

→ 2002 mit -37,58% (0)

→ 2003: +49,12% (1) / 2004: +10,44% (2) / 2005: +1.49% (3)

→ 2008 mit -41,89% (0)

→ 2009: +53,54% (1) / 2010: +19,22% (2) / 2011: +2,70% (3)

→ 2022 mit -32,97% (0)

→ 2023: +53,81% (1) / 2024: +???% (2) / 2025 +???% (3)

Natürlich sind das nicht wirklich viele Daten und man kann hier noch nicht von einem festen Zyklus sprechen. Trotzdem ist es ein sehr spannender Anhaltspunkt, um zumindest eine richtige Erwartungshaltung aufzubauen. Außerdem basiert der Zyklus auf einfacher Logik: Desto höher der Markt steigt, desto intensiver werden Gewinnmitnahmen. So können wir davon ausgehen, dass der Nasdaq 100 im Jahr 2024 zwischen etwa 10 – 20% steigt (wenn sich der Zyklus zumindest im Ansatz wiederholt). Weiter unten im genauen Zyklusausblick und der technischen Analyse gibt es aber noch mehr Analysemethoden, die auf ähnliche Ergebnisse kommen.

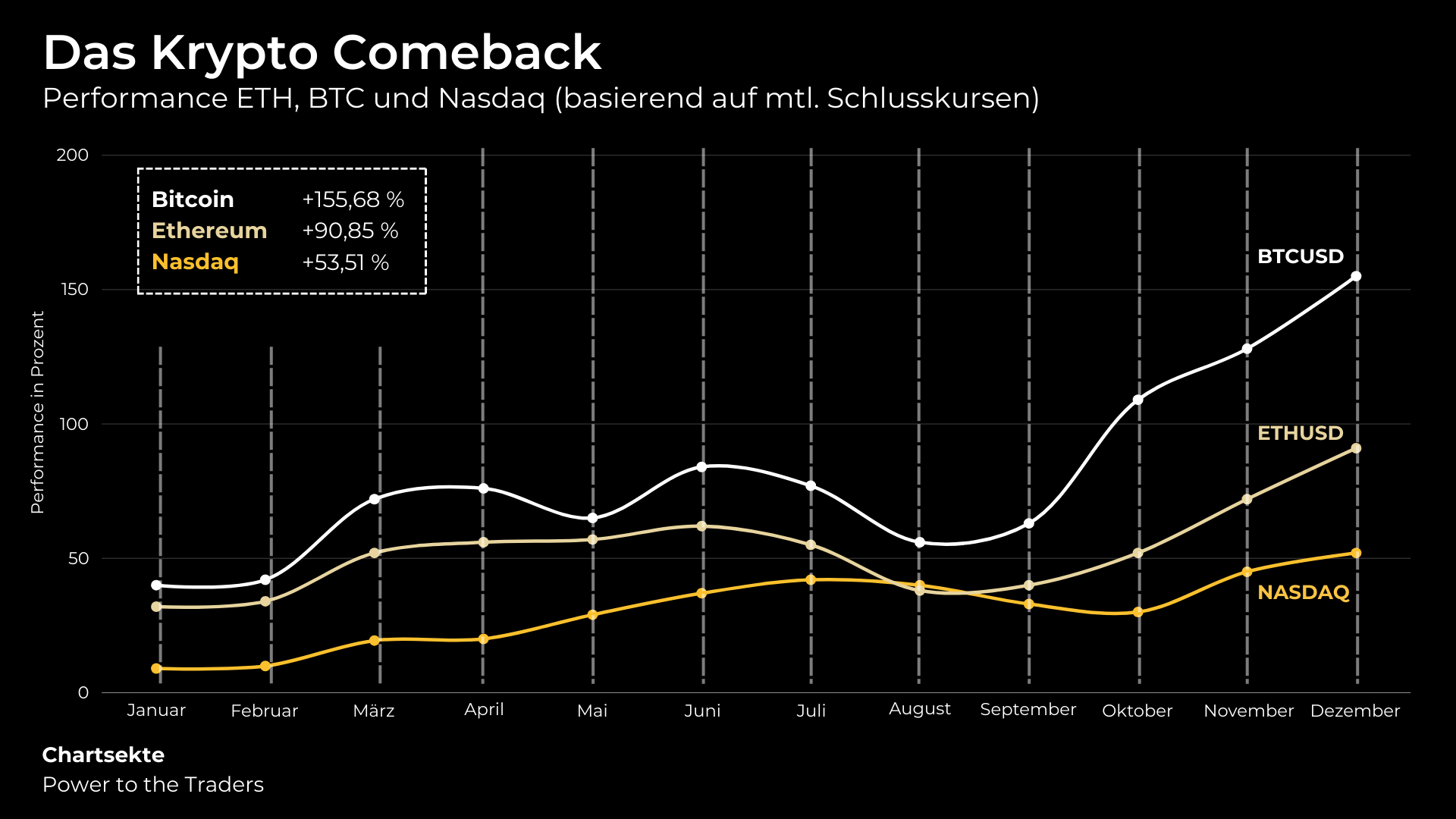

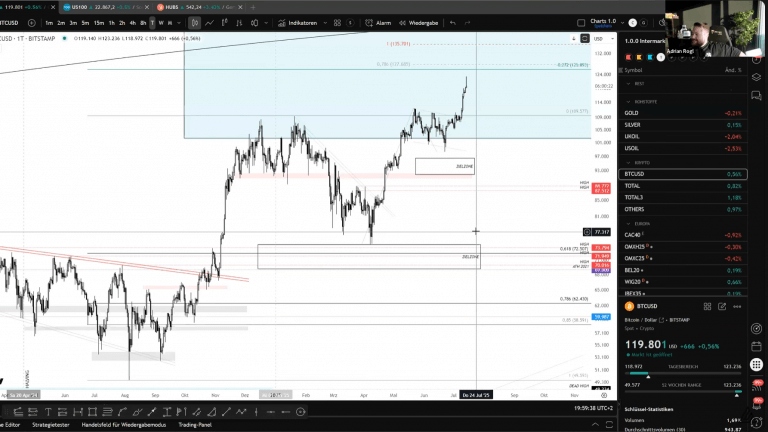

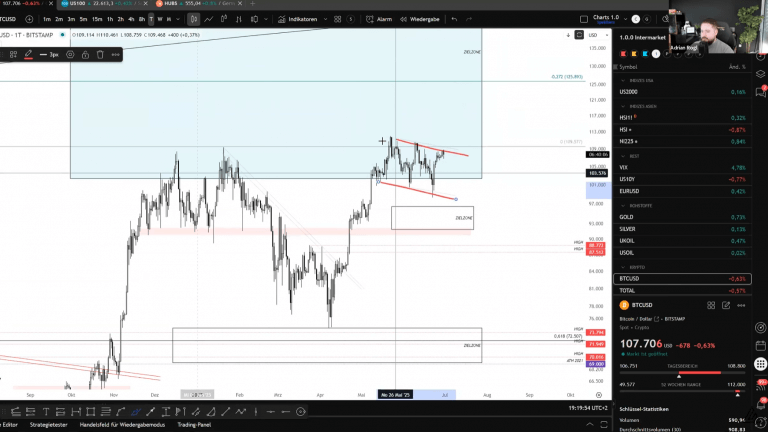

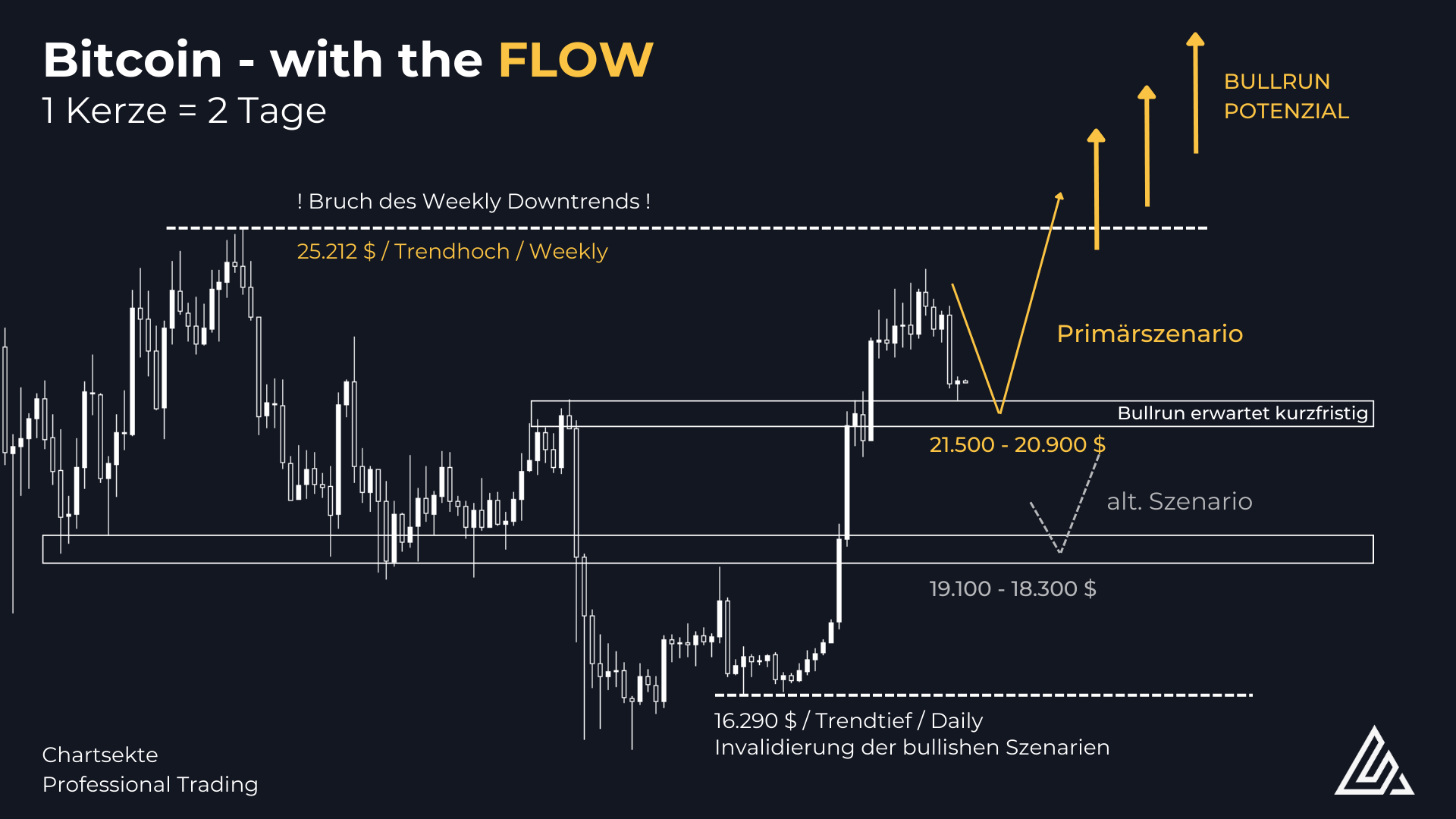

Der Krypto Turnaround

Im Vergleich zu den Renditen, die der Turnaround am Kryptomarkt gebracht hat, scheinen die Renditen im Nasdaq jecoch lächerlich. So konnte der Bitcoin im Jahr 2023 etwa dreimal mehr an Kursgewinnen verzeichnen, als der Nasdaq 100. Wir gehen hier in 2024 von einer massiven Intensivierung der Rallye aus, warnen aber jeden, der jetzt bereits die Gier in sich spürt davor, hier von “leichter Beute” auszugehen. Der Kryptomarkt birgt massive Risiken und ist hochspekulativ. Jeder, der in Assets wie den Bitcoin oder sogar Altcoins investiert, muss sich der Volatilität und hohen Risiken auf Totalverluste bewusst sein.

Unser Krypto Portfolio

Besonders freut uns hier, dass wir die Chancen am Kryptomarkt bereits im Januar 2023 erkannt haben und daraufhin das Projekt “Krypto-Moonfolio” gestartet haben. Im Endeffekt handelt es sich hierbei um ein Krypto Portfolio, bestehend aus mehreren Kryptowährungen, die wir mit einem Auswahlverfahren, basierend auf technischer Analyse gekauft haben. Das Portfolio konnte sich in 2023 fast verdreifachen und alle Kunden, die an diesem Projekt mitgemacht haben wurden mit saftigen Renditen belohnt.

Wir gehen davon aus, dass der Zyklus am Kryptomarkt noch bis Q4/2024 oder Q1/2025 anhält. Bis dann werden wir, wenn alles nach Plan läuft das Kryto-Portfolio komplett mit guten Renditen aufgelöst haben. Ende 2023 sind nochmal einige Coins dazugekommen, während alle Käufe wie immer von uns transparent geteilt und selber auch mit Echtgeld umgesetzt werden.

Wenn du in 2024 endlich lernen willst, wie man professionell an den Finanzmärkten handelt, dann nutze die Chance bei unserem nächsten Drop am 23.01.2023 um 17:00 Uhr. Schon bald erhöhen wir auch wieder unsere Preise. Trage dich für Early Access in unsere Warteliste ein.

Fazit für 2023

Mit 2023 endet also ein sehr gutes Börsenjahr, in dem es uns äußerst hervorragend gelungen ist, fast alle Assets und die wichtigsten Bullruns zu prognostizieren. Wir sahen die Rallye bei Kryptos kommen, die Nvidia Kursexplosion, den neuen Bullrun im Nasdaq, S&P 500, DAX und vielen mehr, während viele Privatinvestoren noch im Trauertief des Bärenmarktes 2022 steckten.

Aber die Börse ist ein Spiel, dass nicht einmal und dann nie wieder gewonnen werden muss. Es ist das Spiel der Spiele und jedes Jahr, jeden Monat, jeden Tag fordert es uns aufs neue heraus. Wir haben in 2023 immer alles für unsere Leserinnen, Leser, Kundinnen und Kunden gegeben. In 2024 werden wir nicht damit aufhören – im Gegenteil, wir werden sogar noch härter arbeiten. Noch mehr Überstunden, noch mehr Value und noch mehr Renditen. Das ist das Ziel.

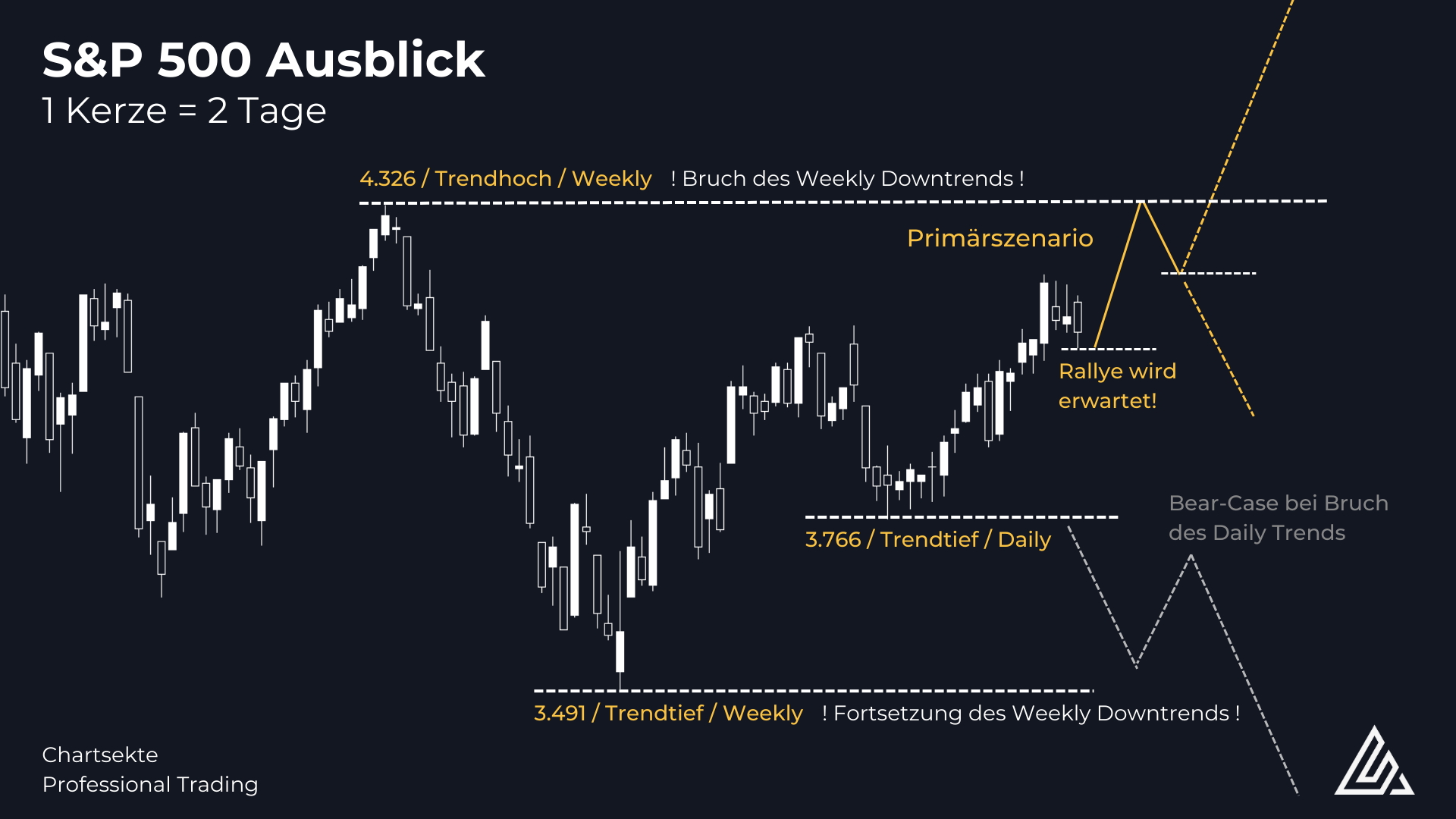

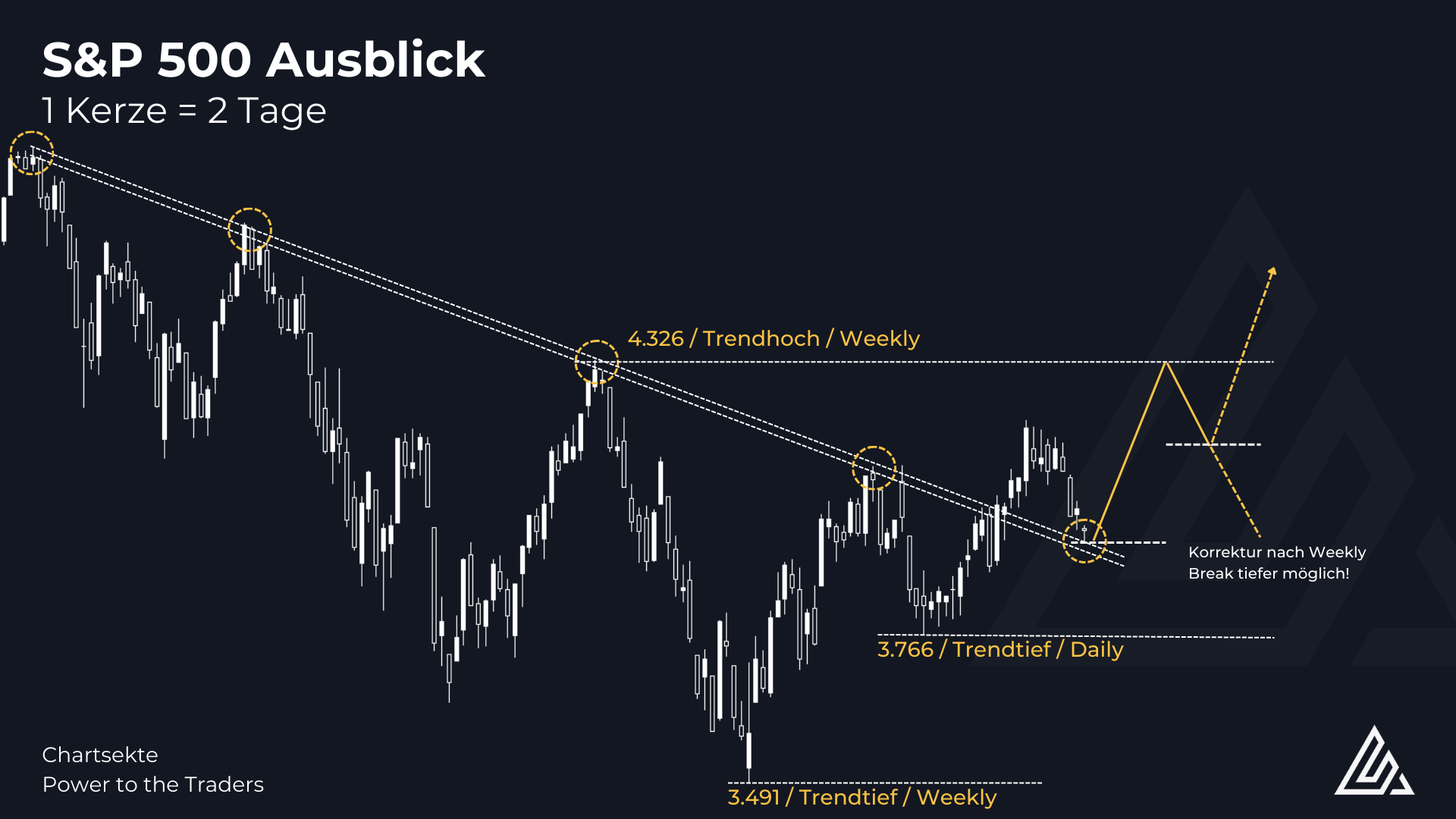

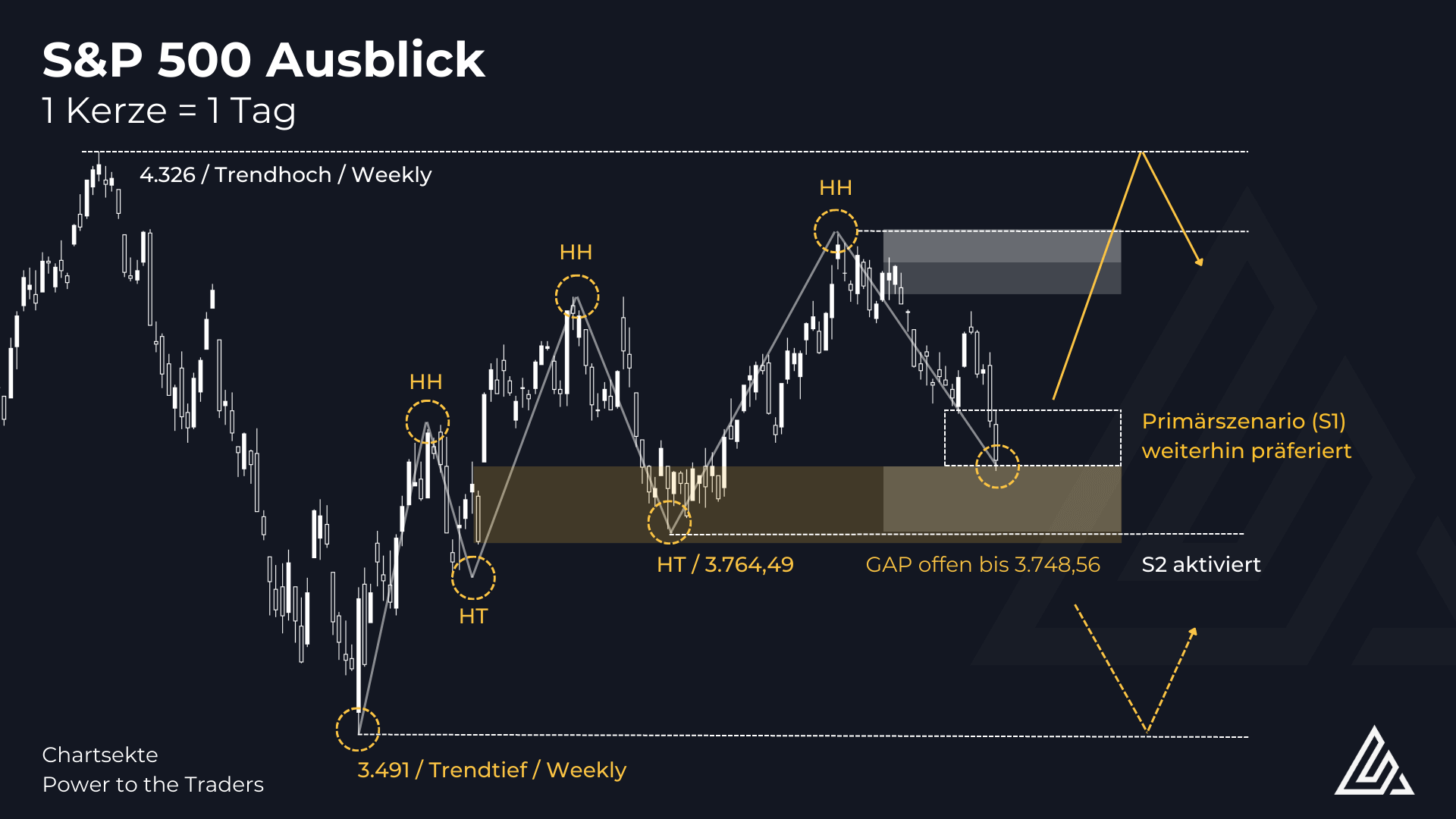

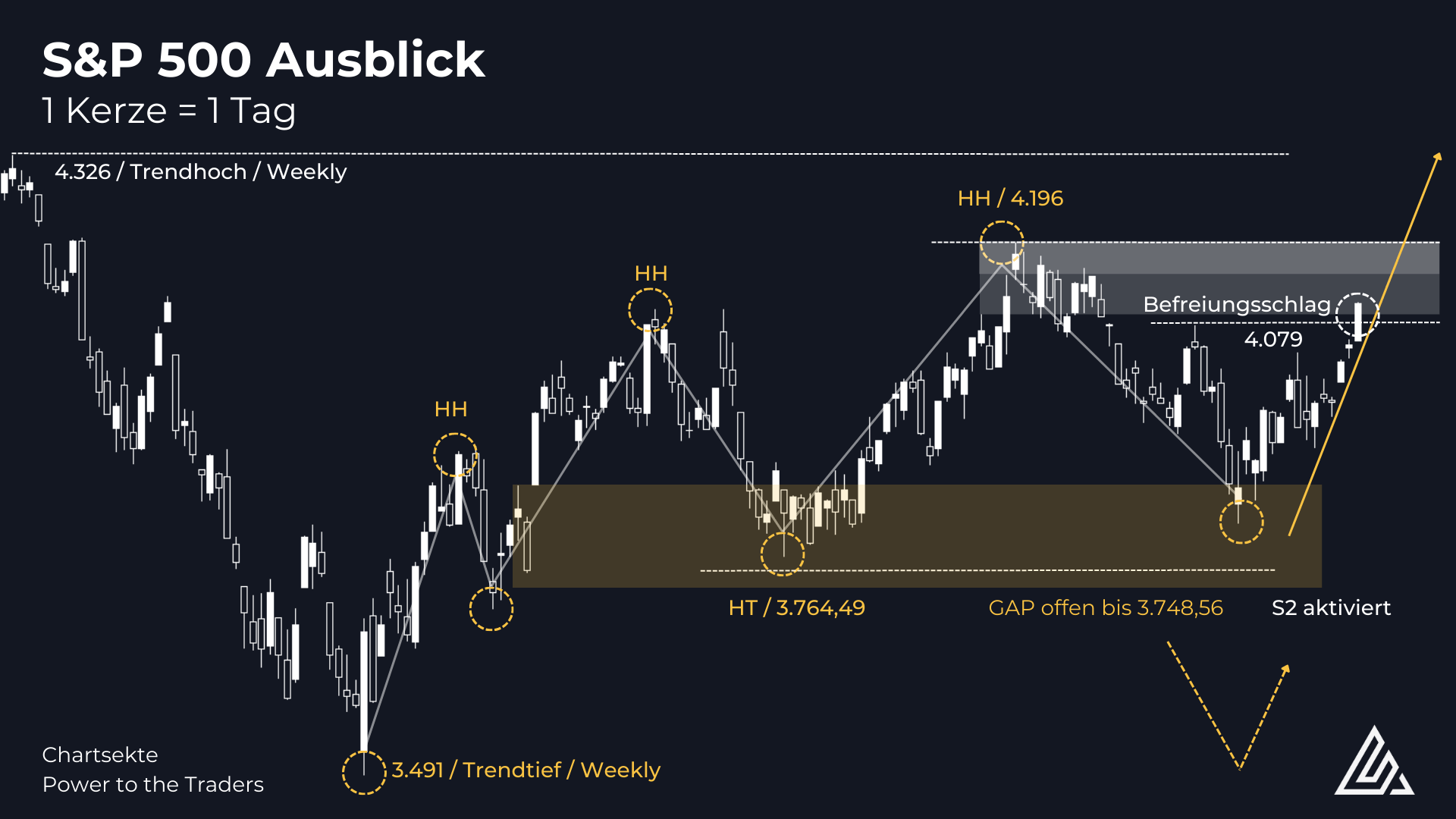

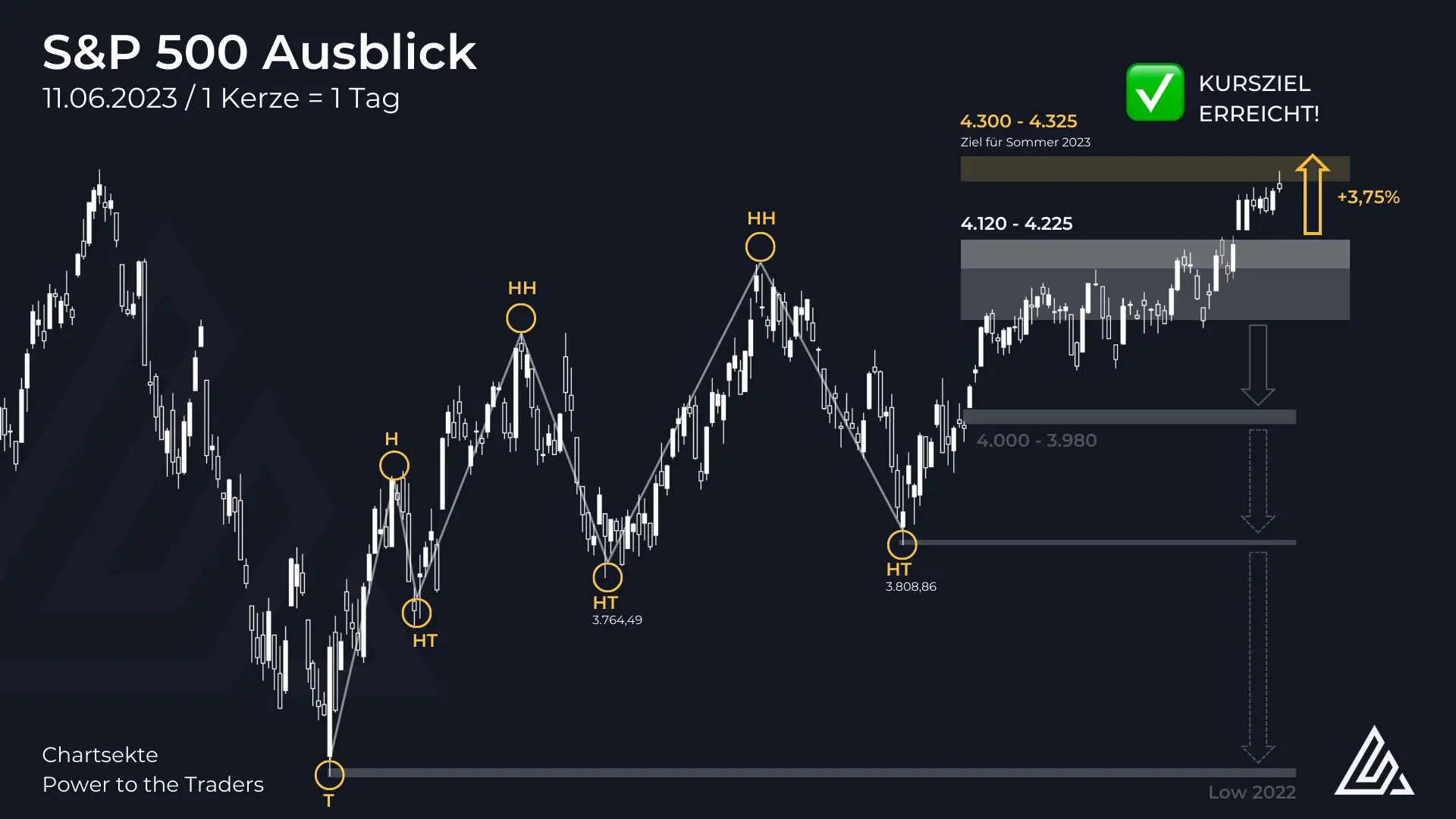

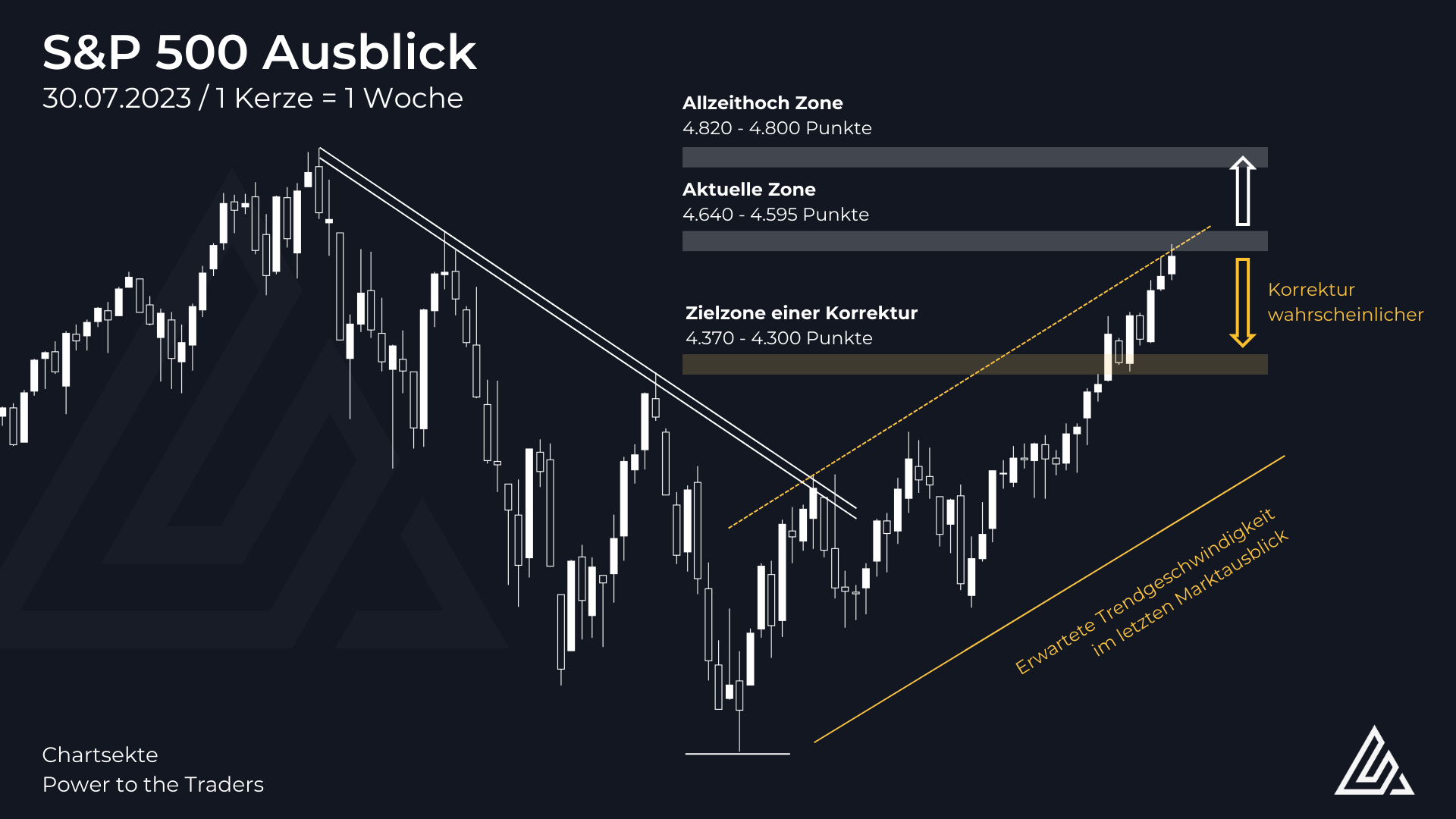

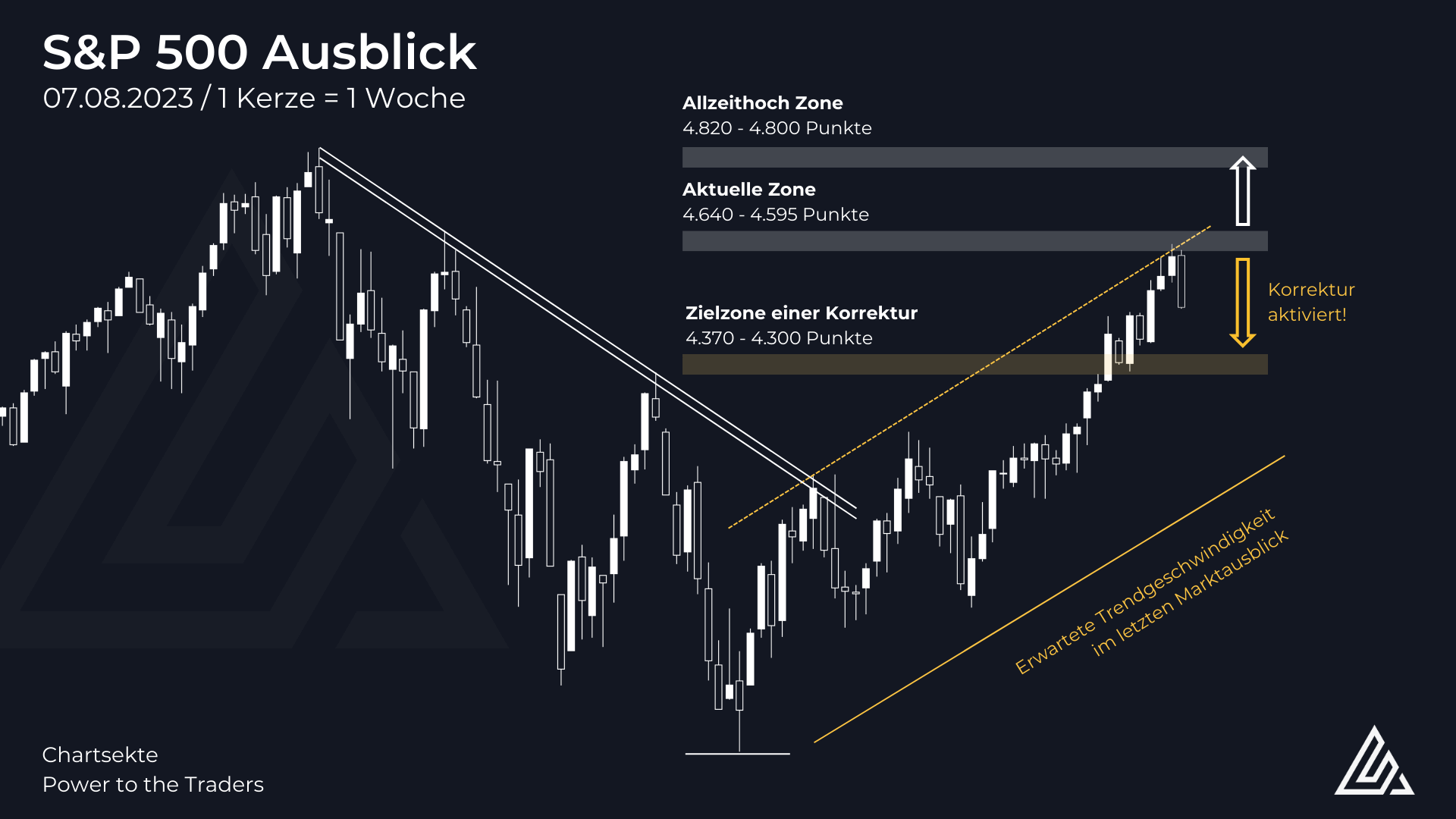

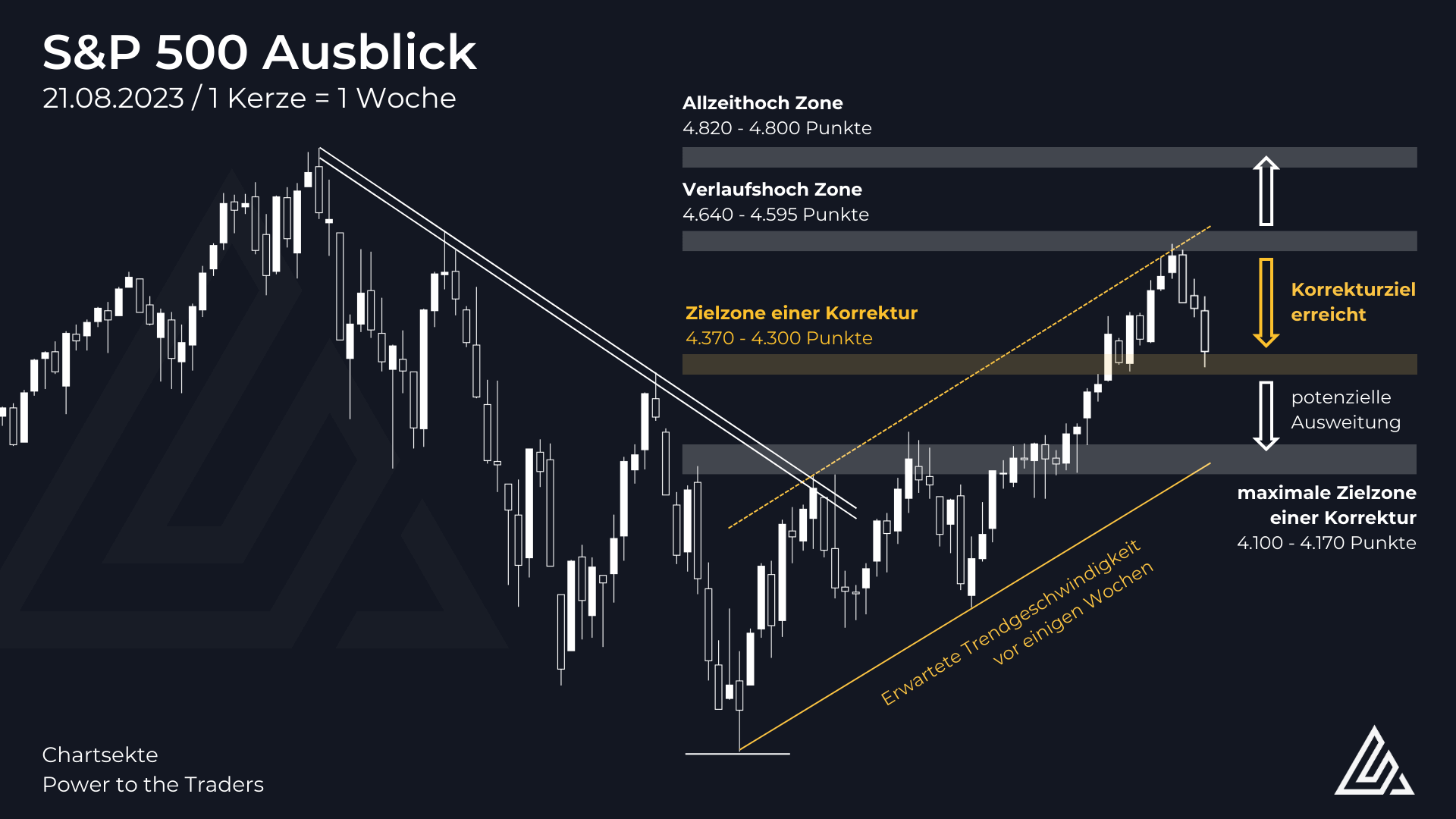

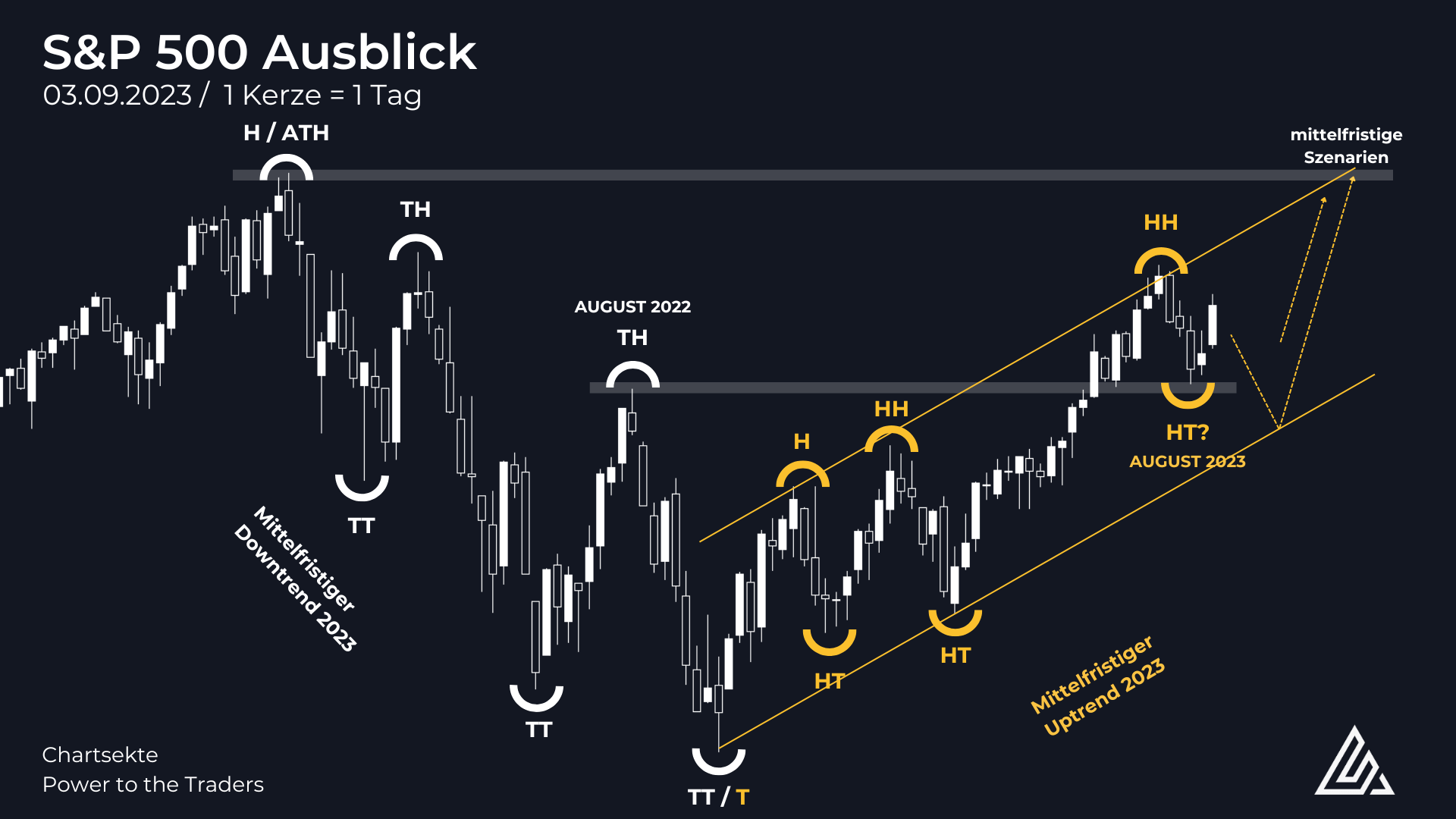

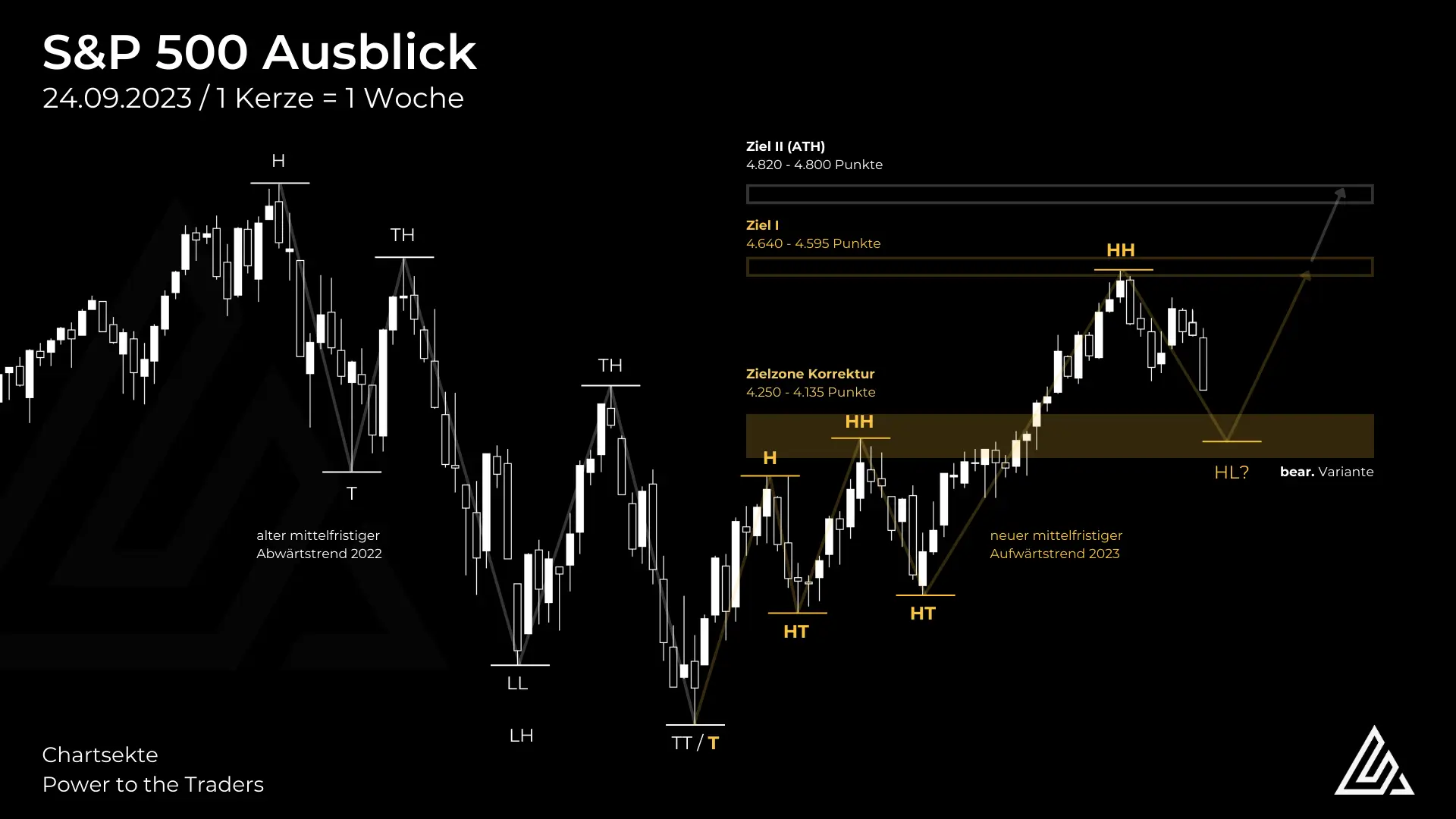

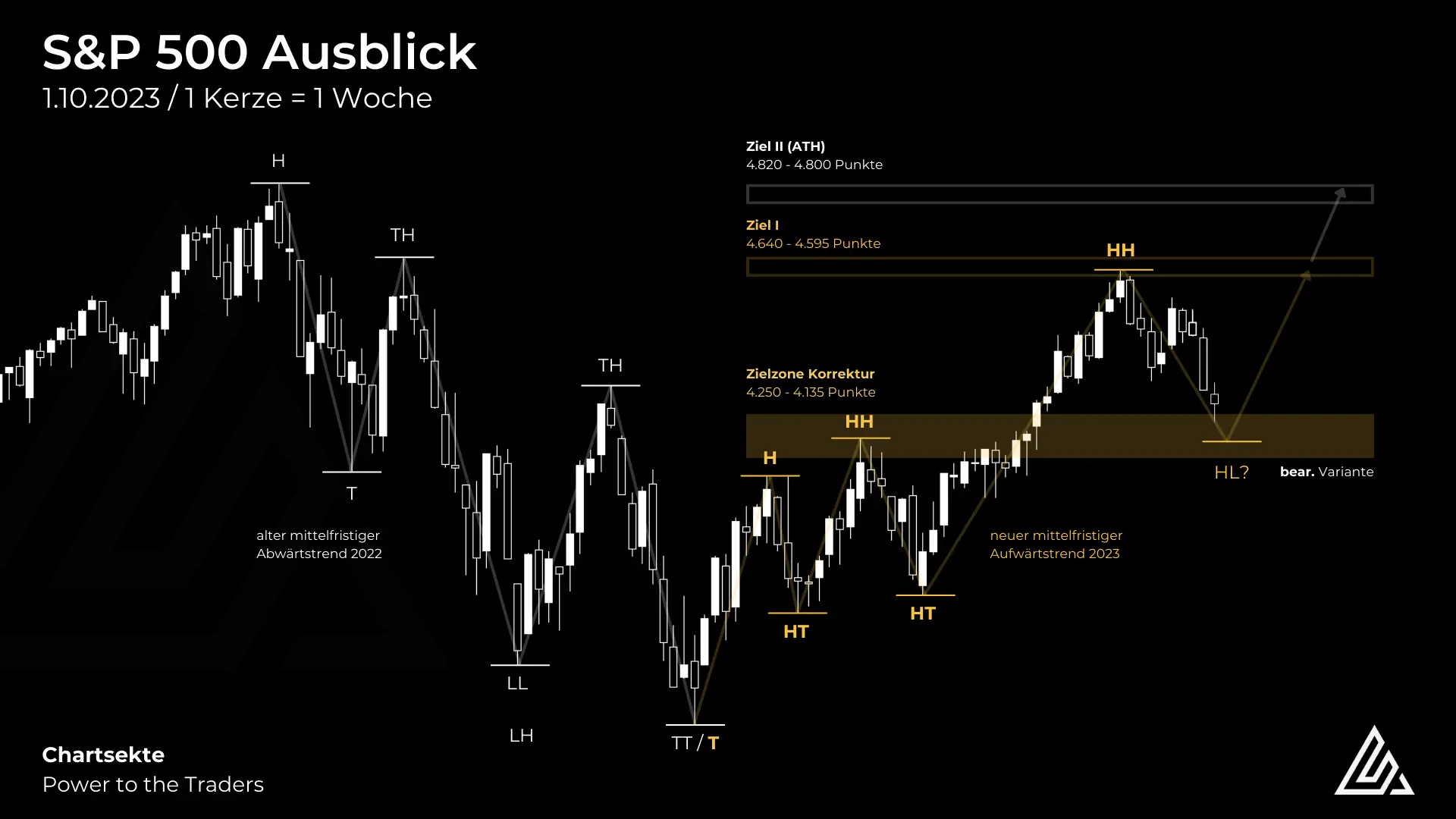

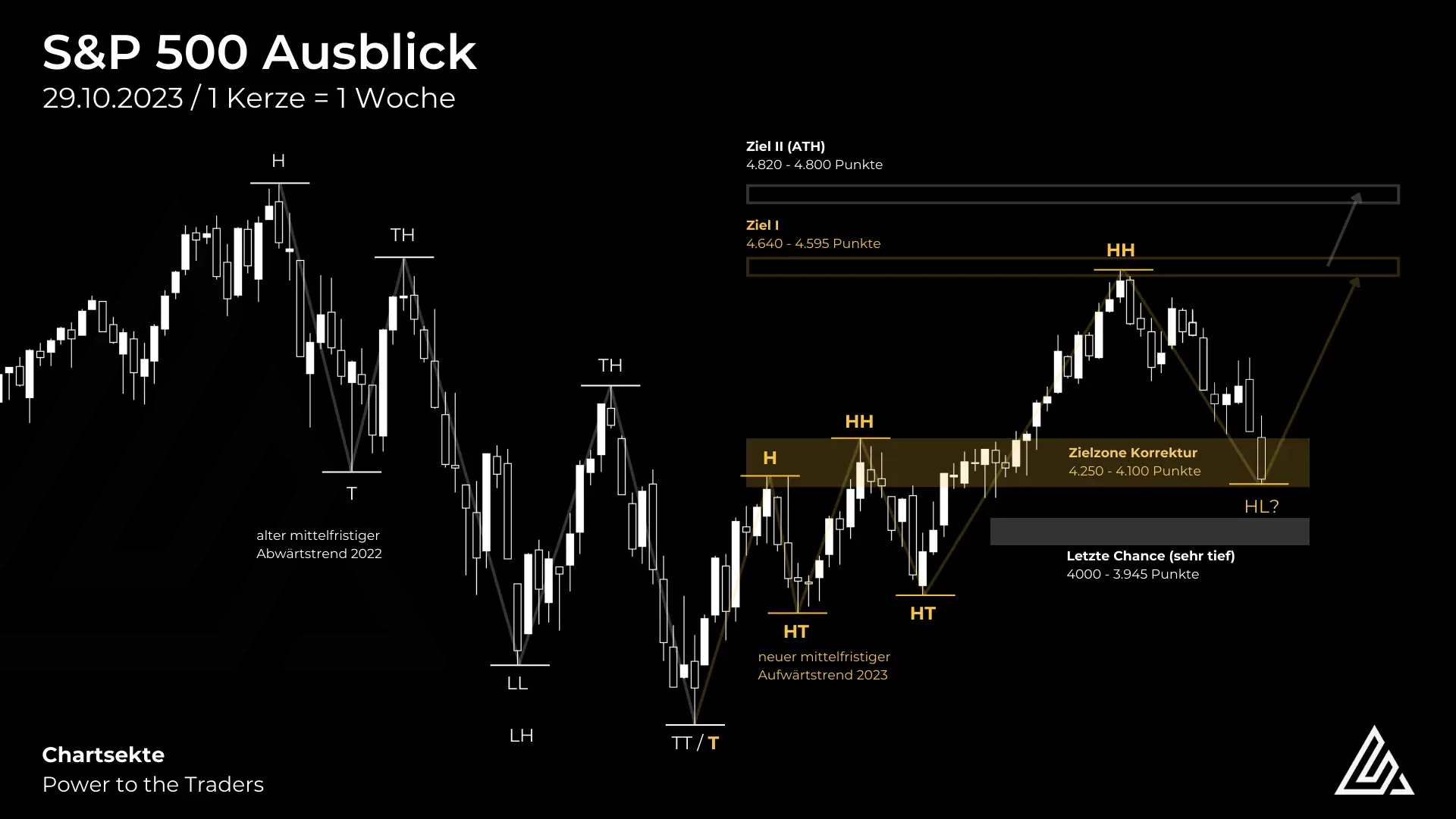

Abschließend unten noch einmal eine Slideshow zum S&P 500 und ausgewählten Analysen aus den Marktausblicken des Jahres 2023, beginnend im Februar:

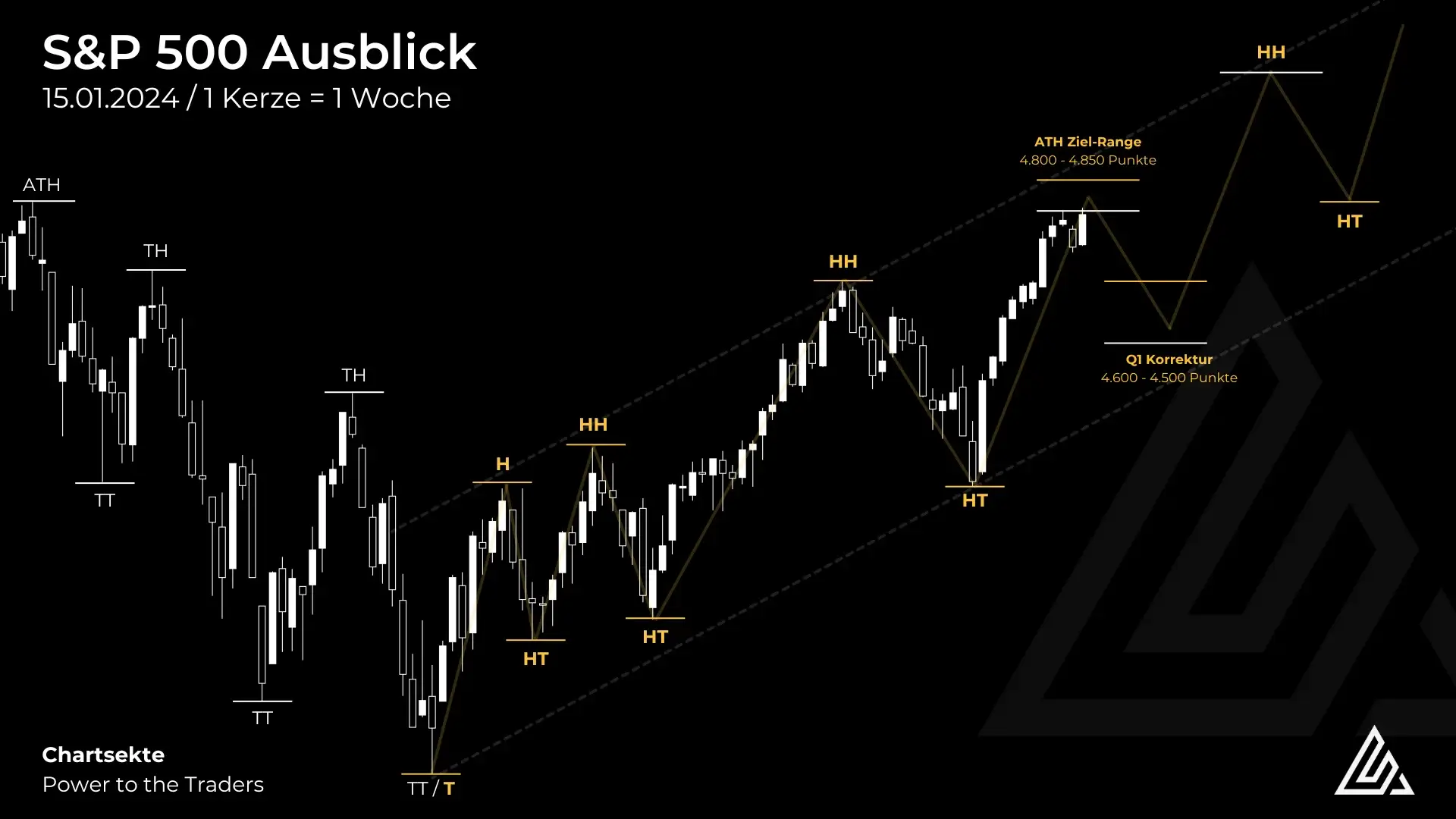

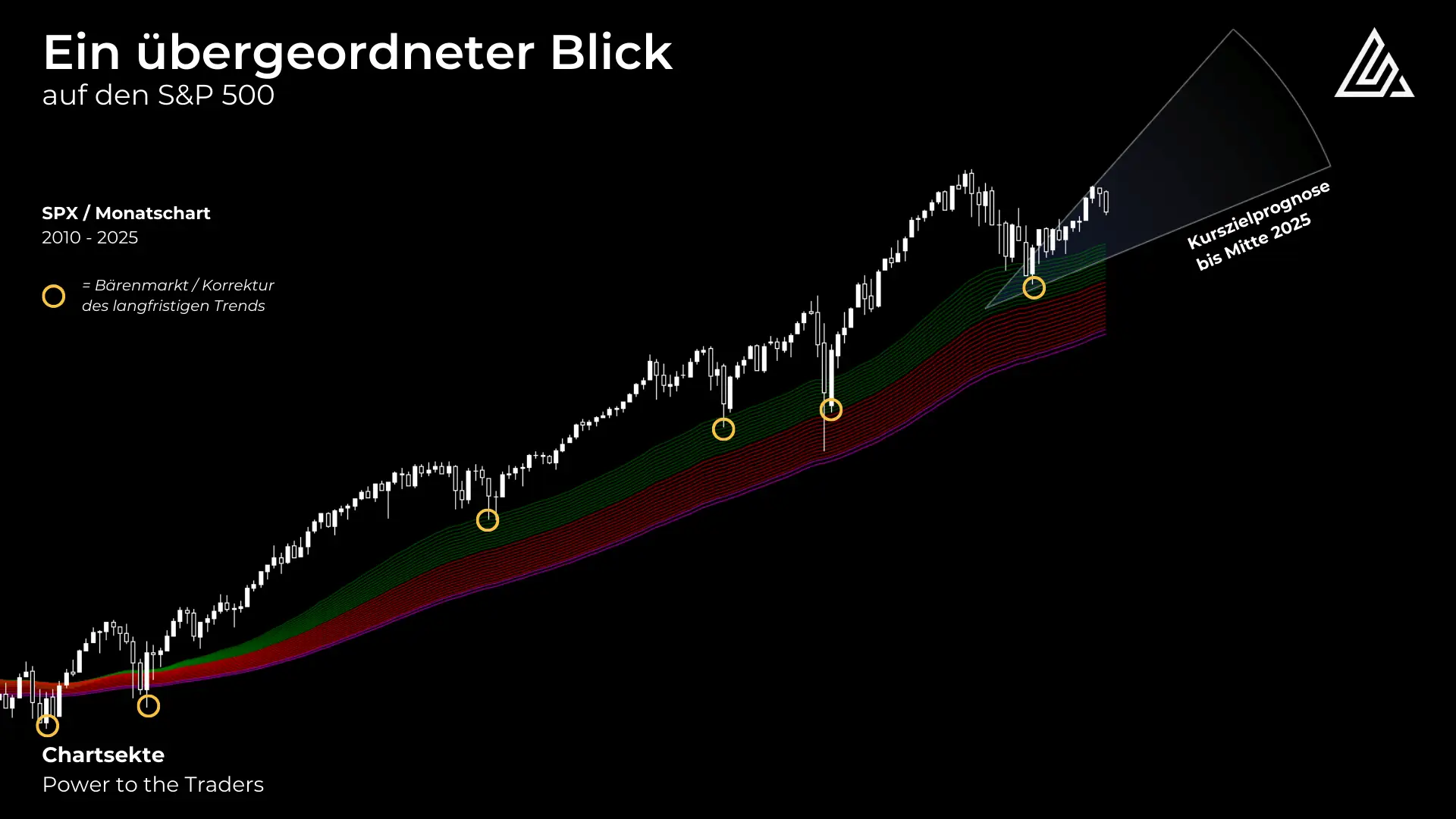

S&P 500 Analysen

Unsere S&P 500 Analysen und Prognosen im kompletten Zeitverlauf 2023. Hier sind uns die Einschätzungen besonders gut gelungen. Direkt seit Anfang 2023 sind wir von einer Beendigung des Bärenmarktes und einer Fortsetzung des langfristigen Aufwärtstrends ausgegangen. Die Einschätzungen bezüglich mittel- und kurzfristiger Topbildungen, sowie Korrekturen verlief dabei gut nach unserem Plan.

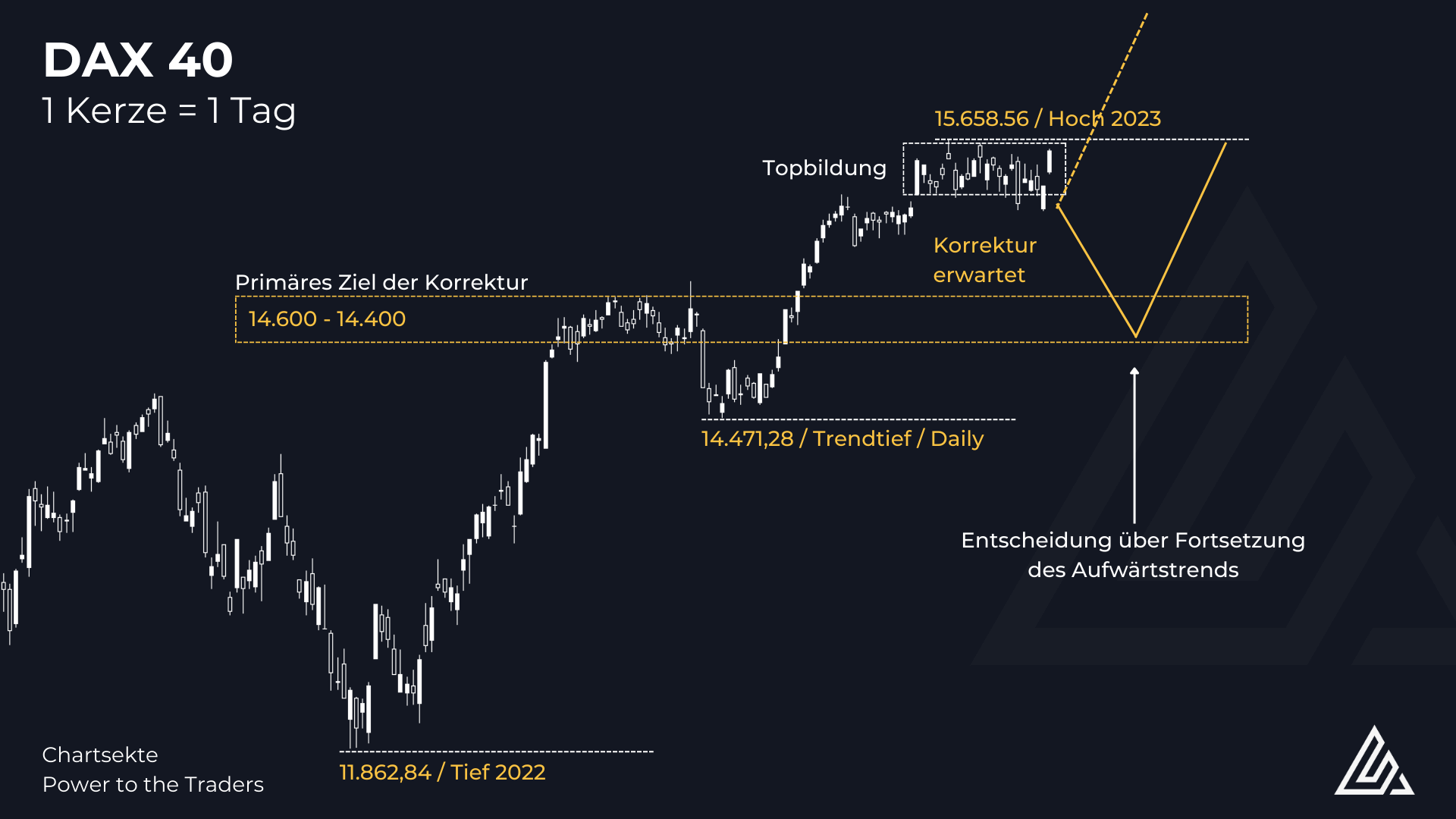

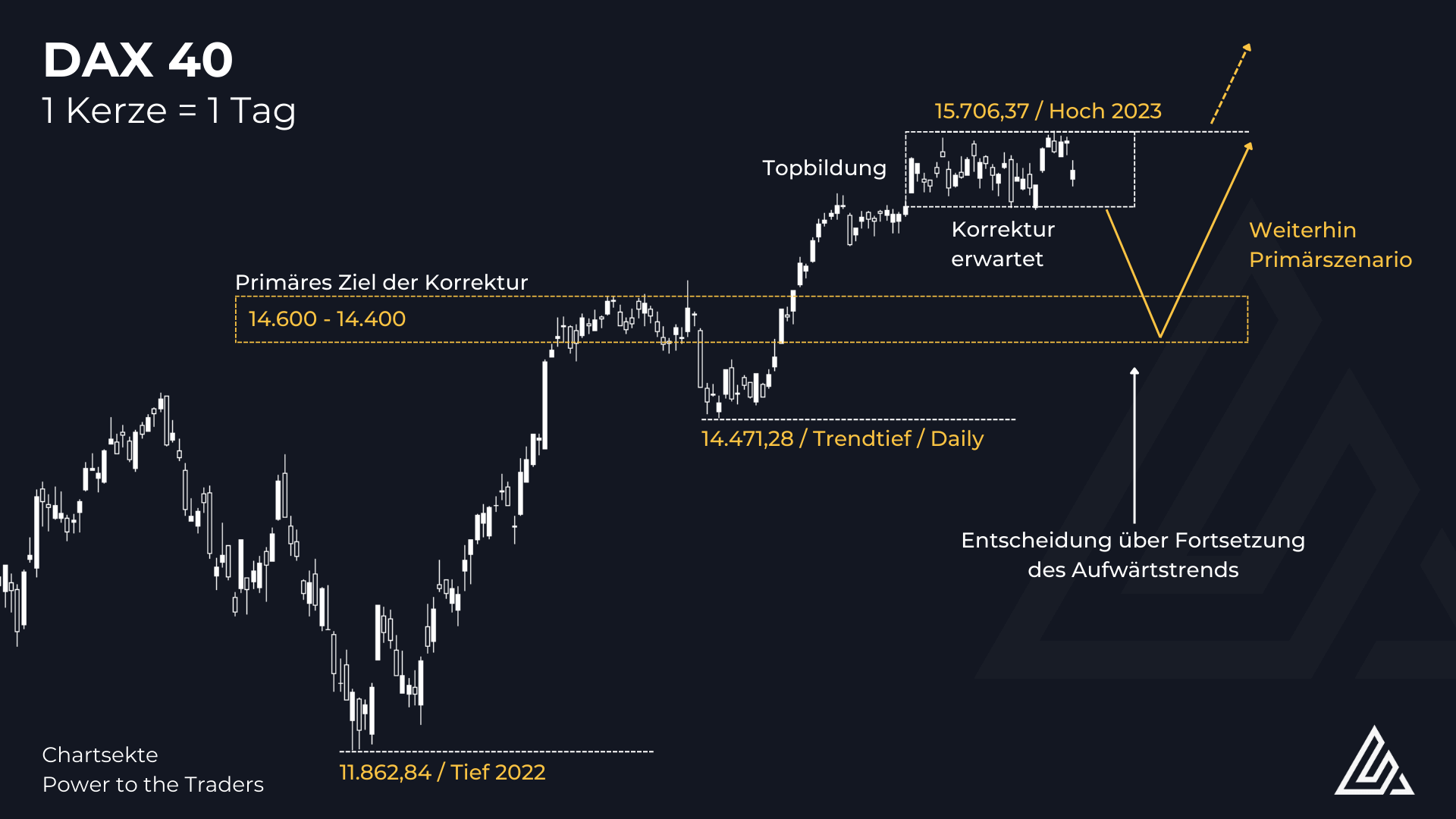

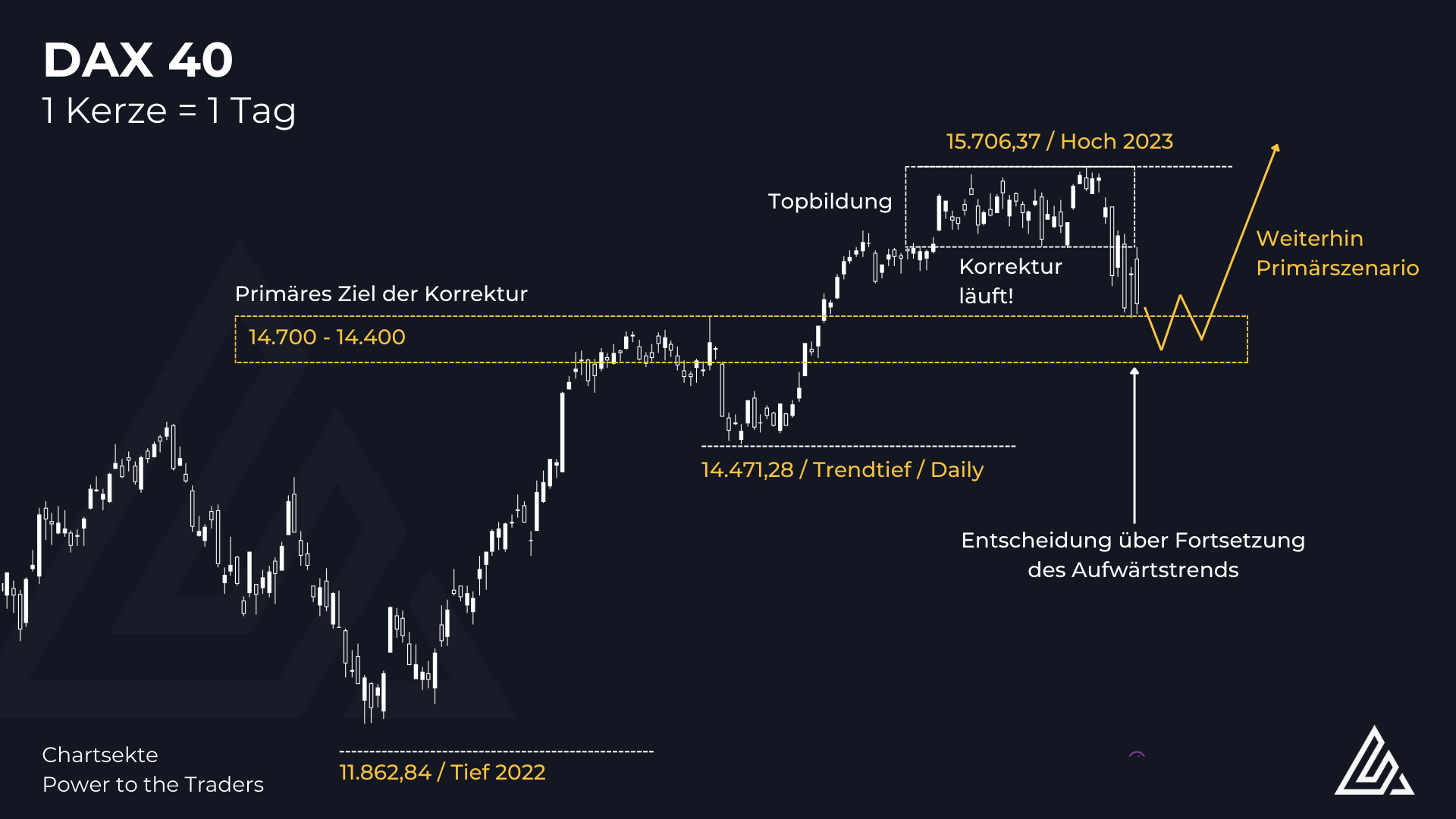

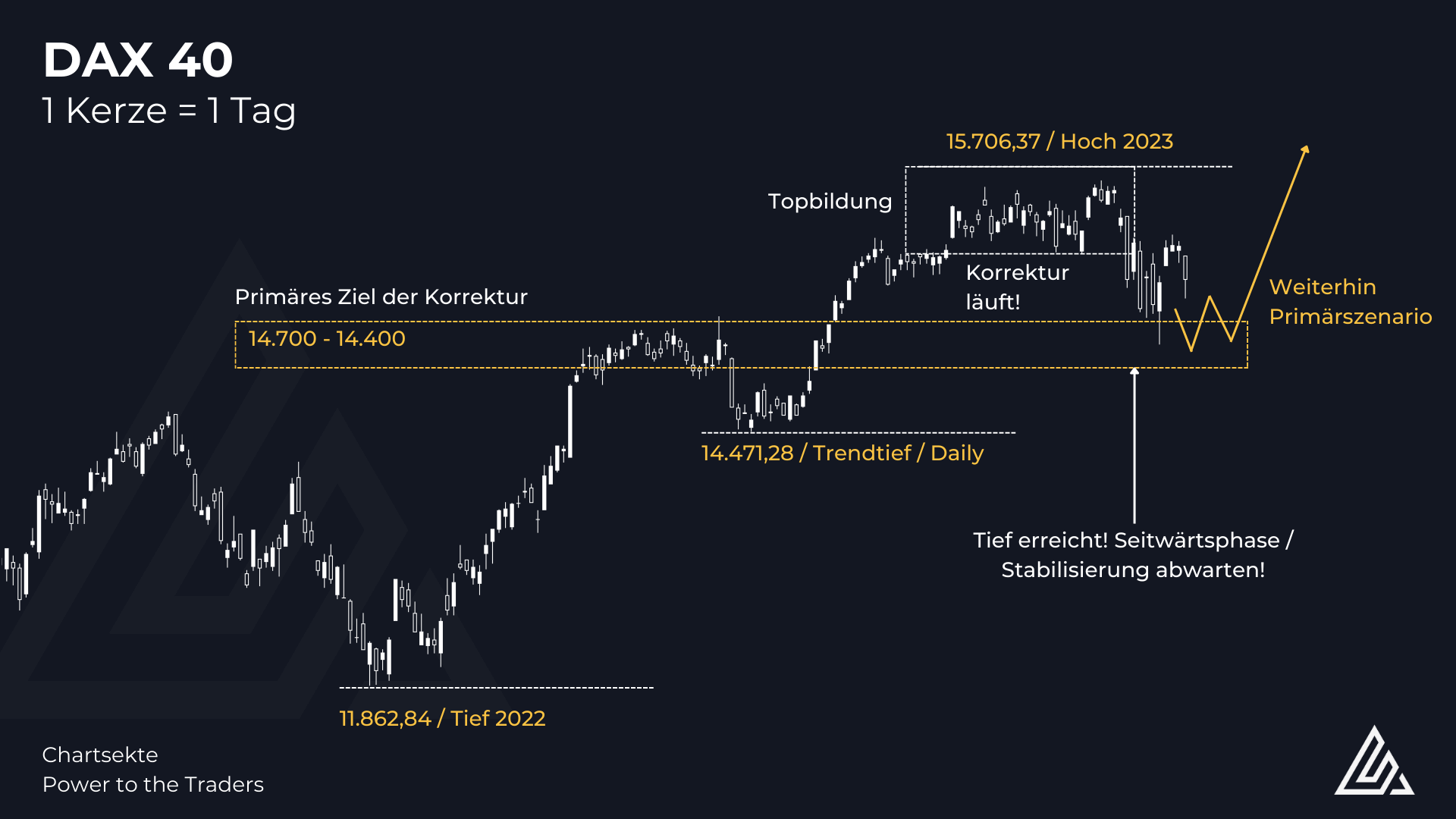

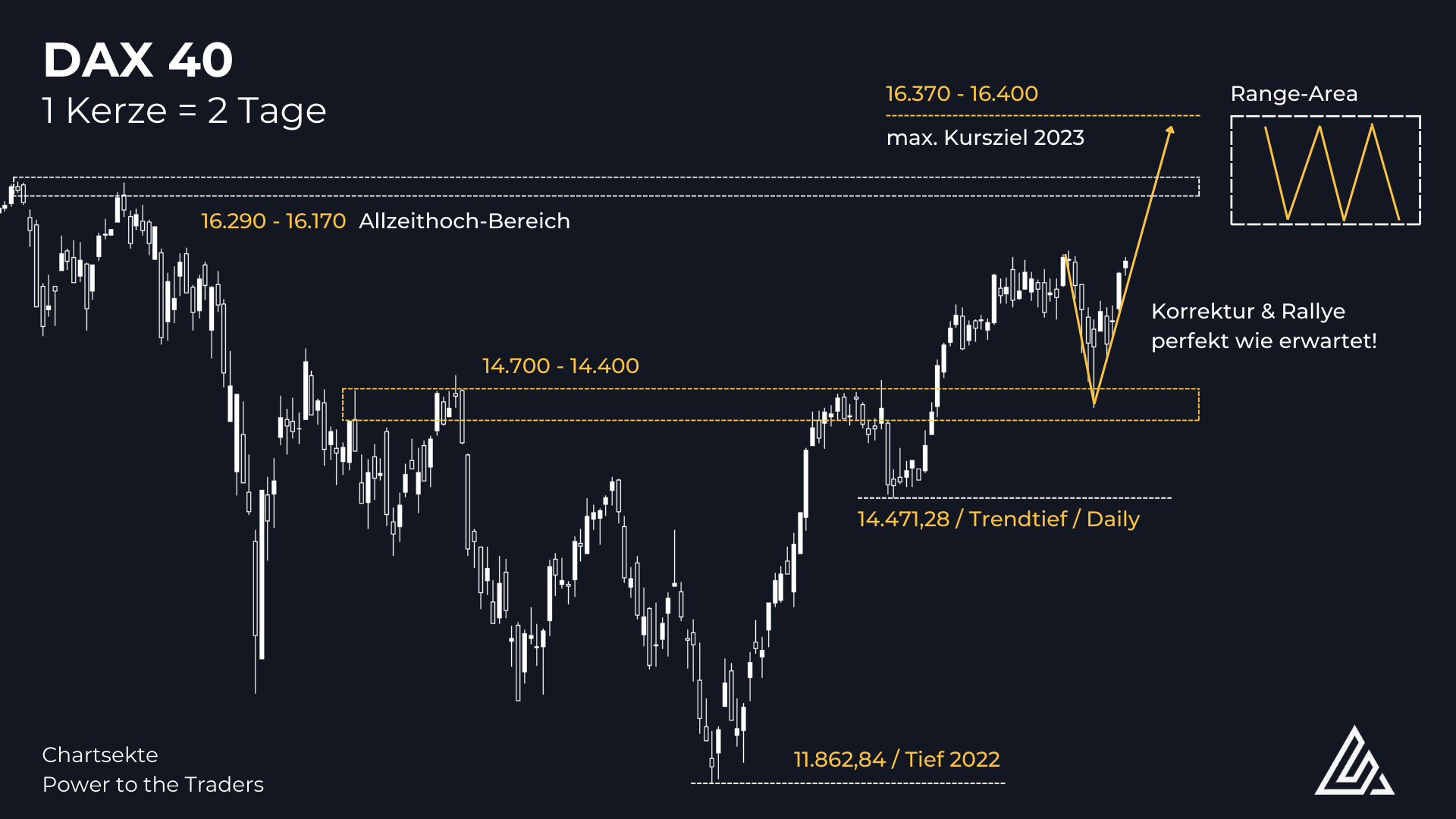

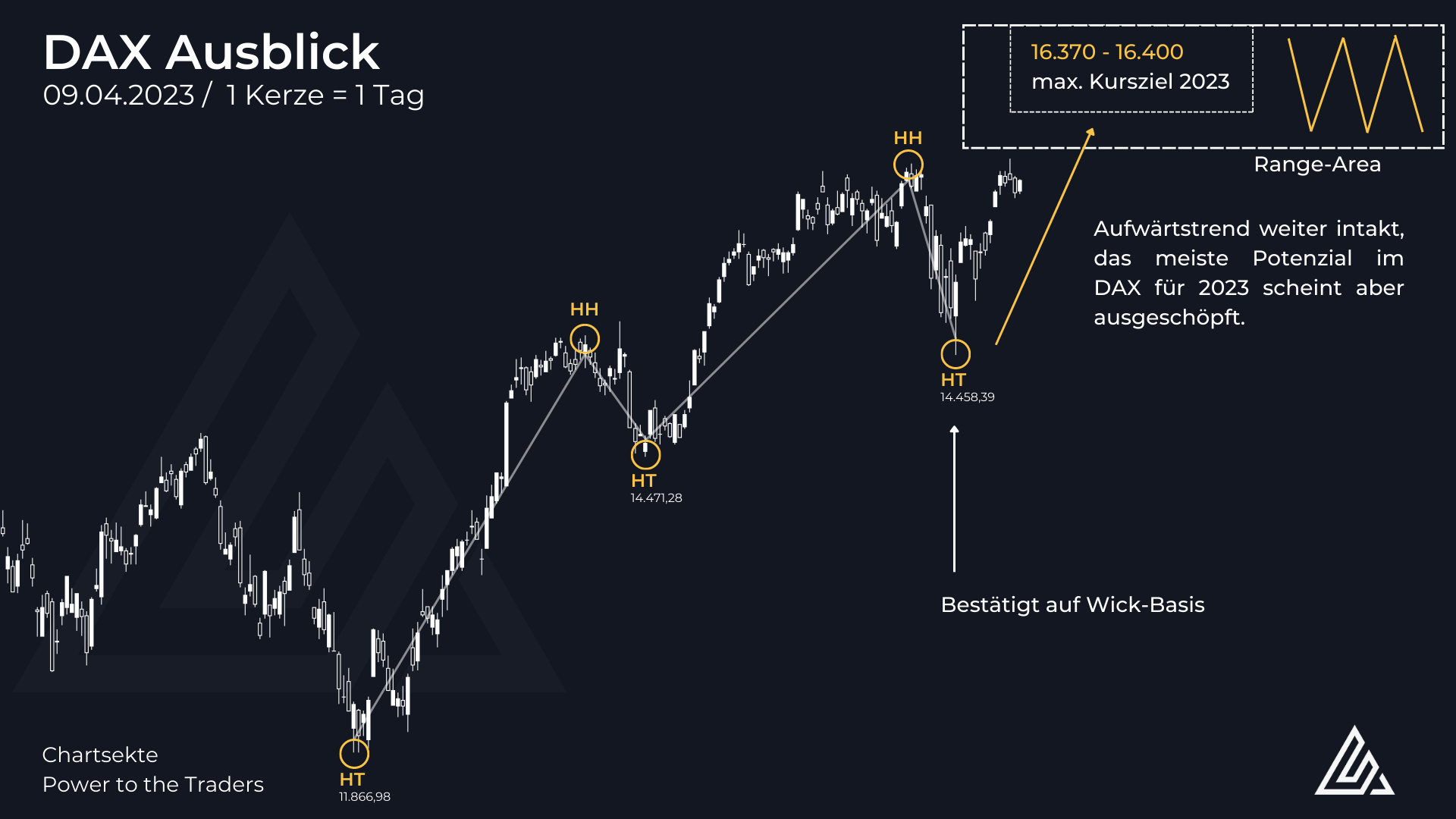

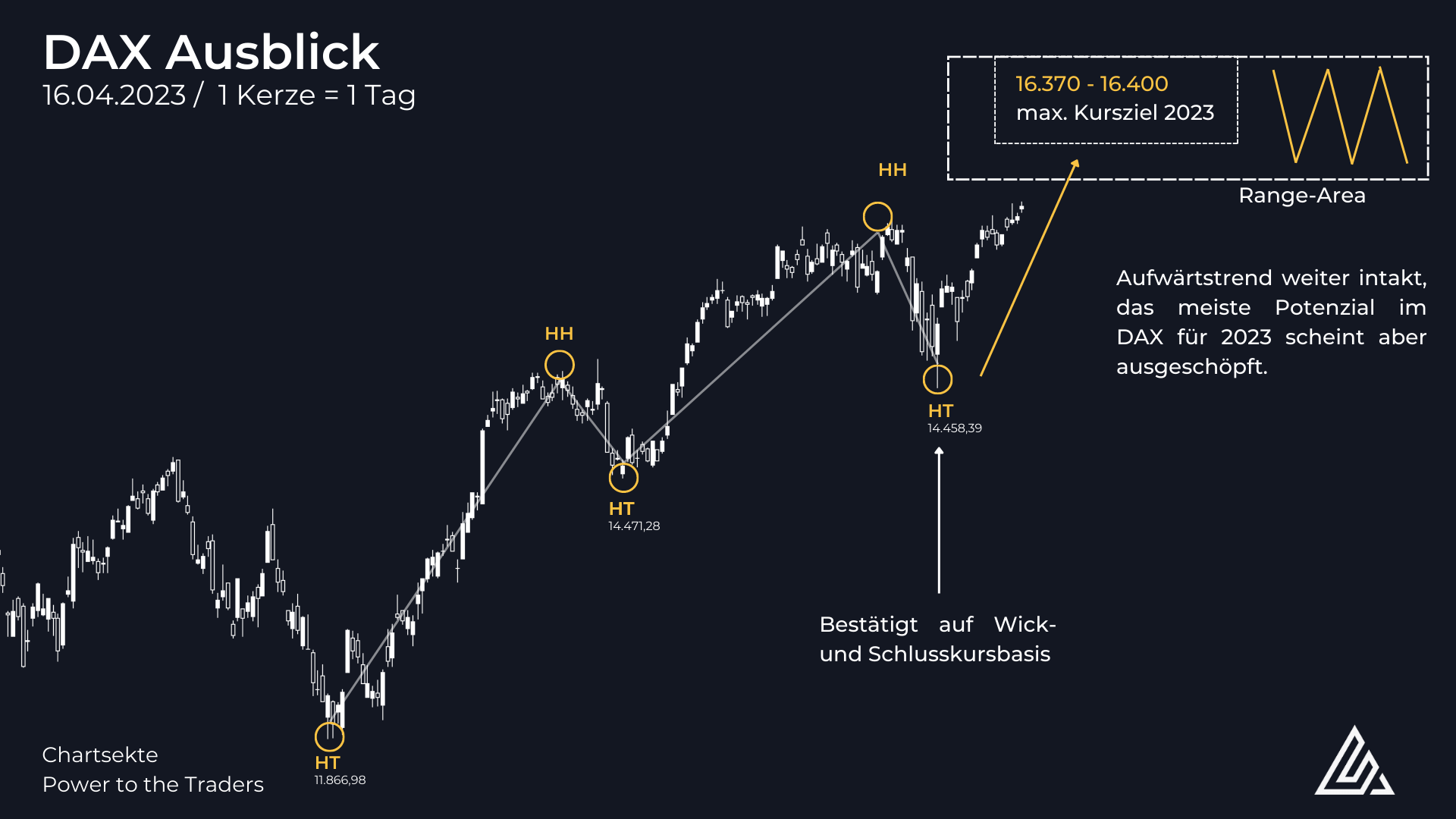

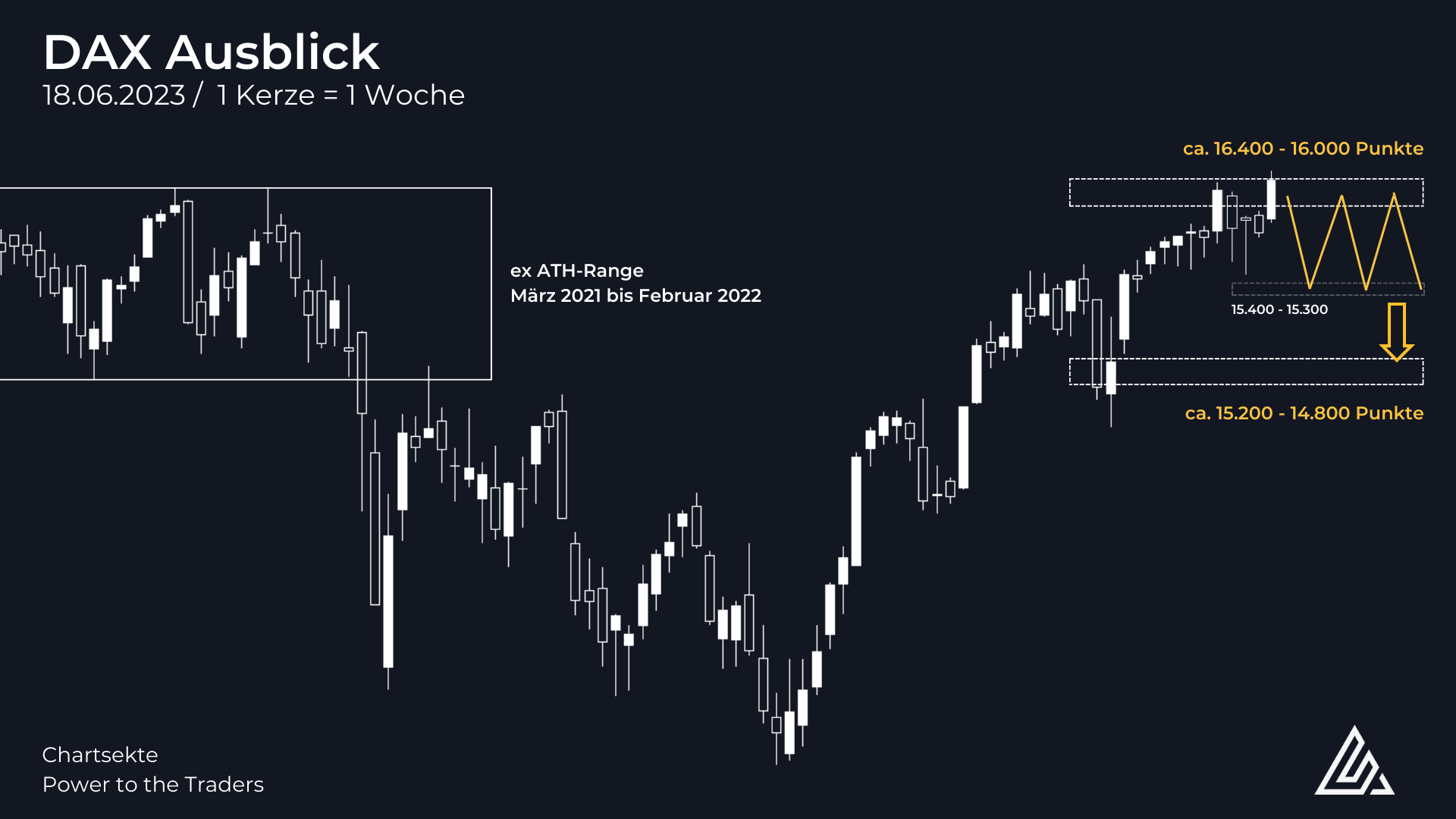

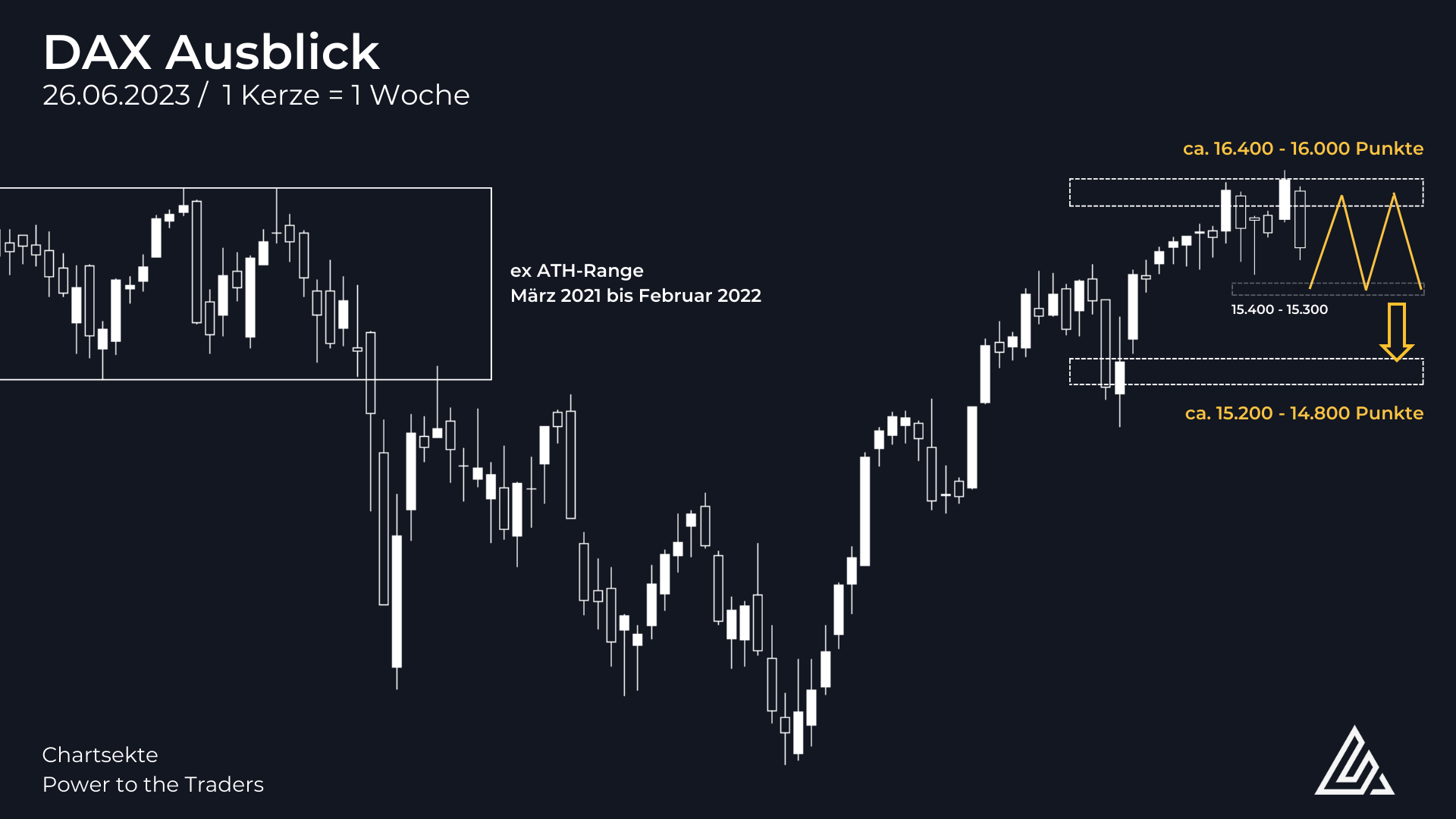

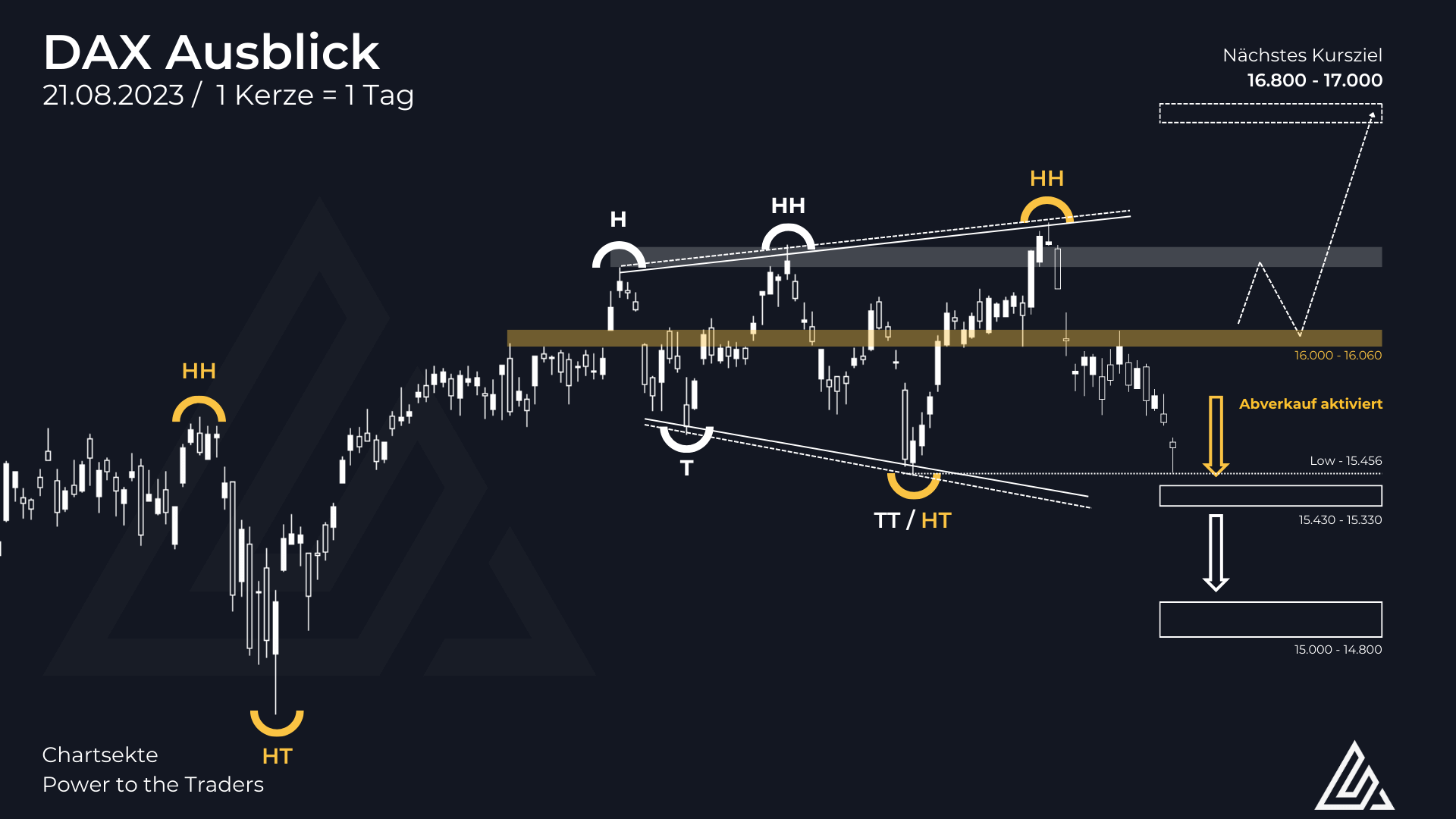

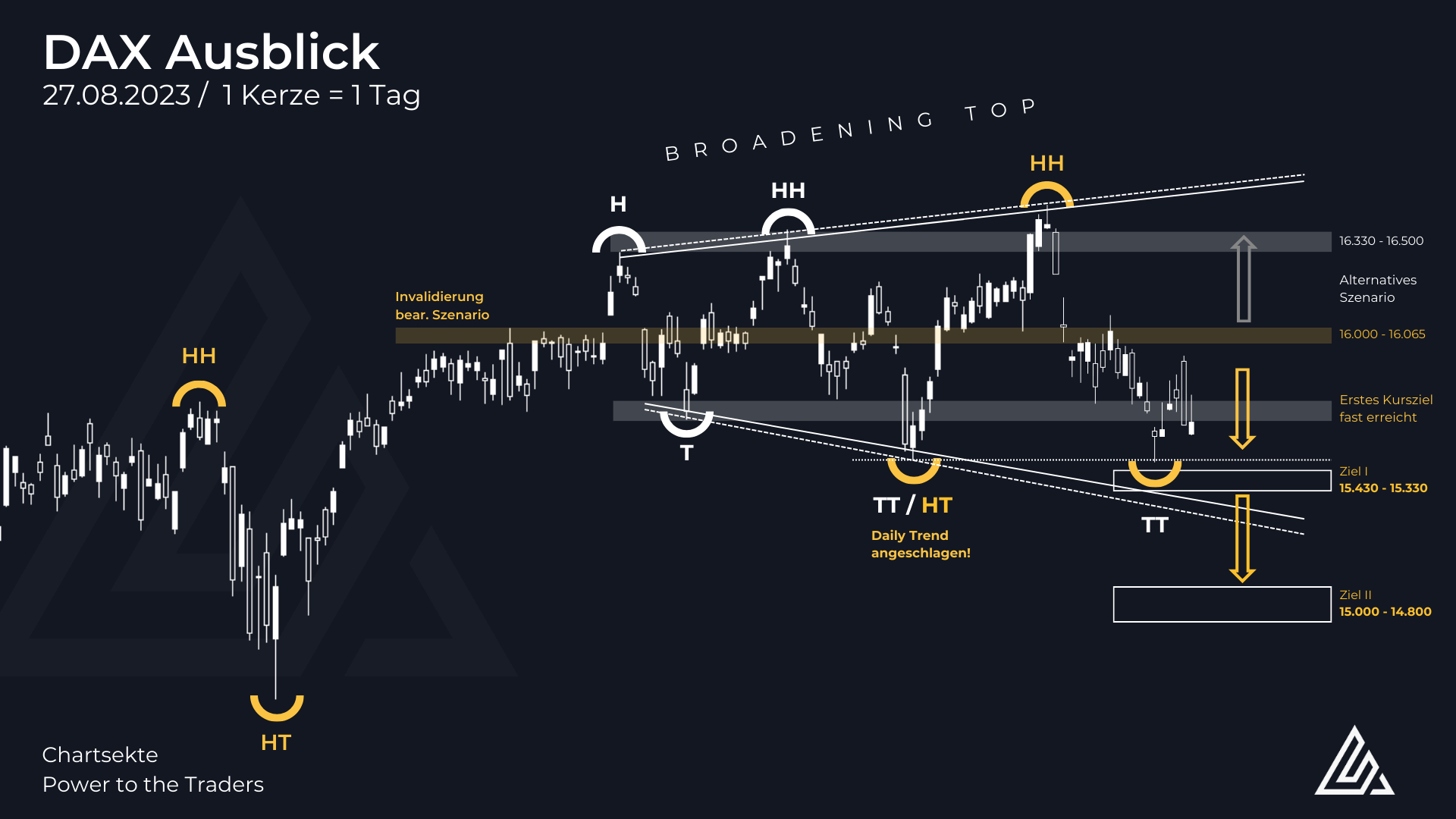

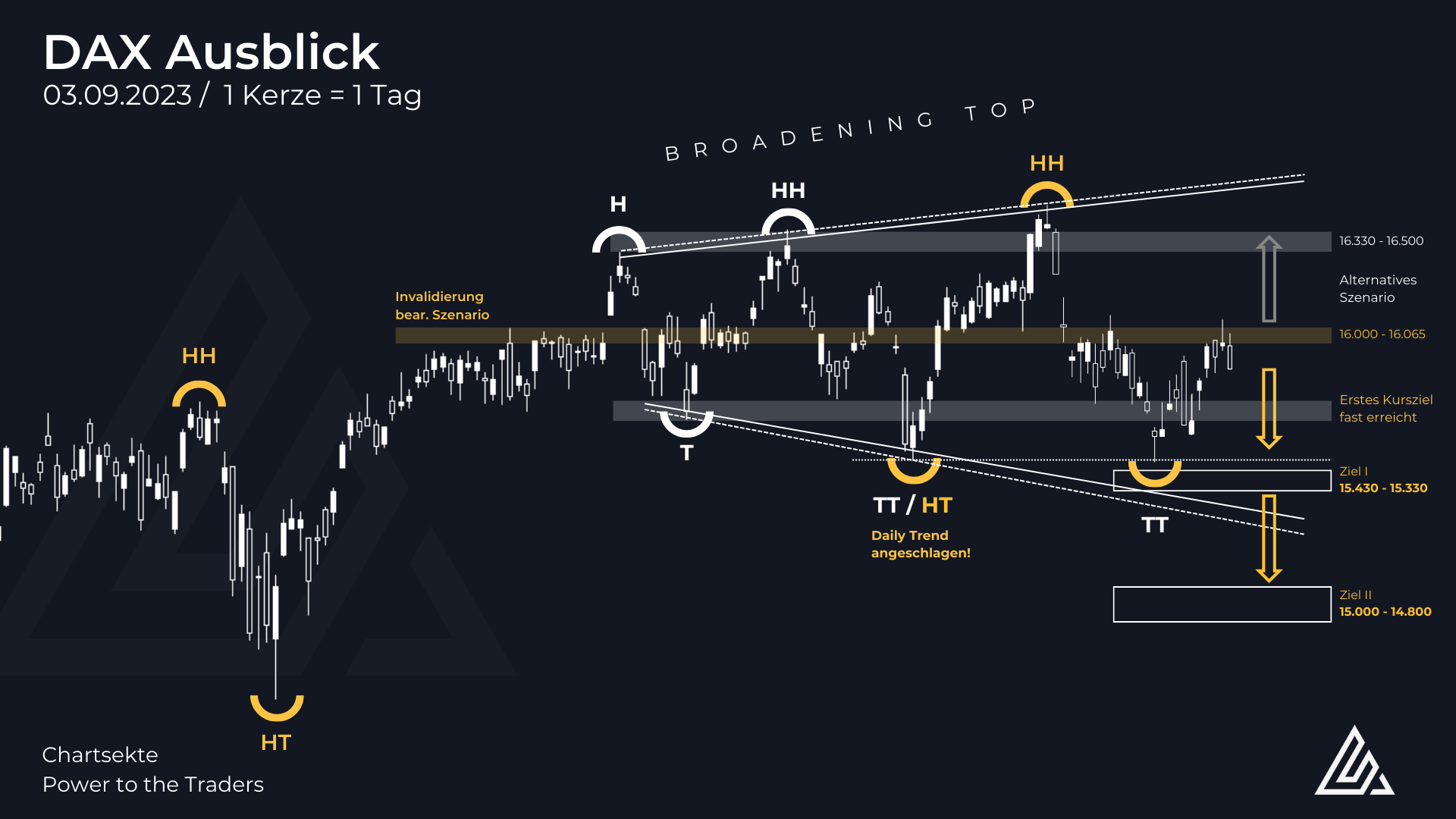

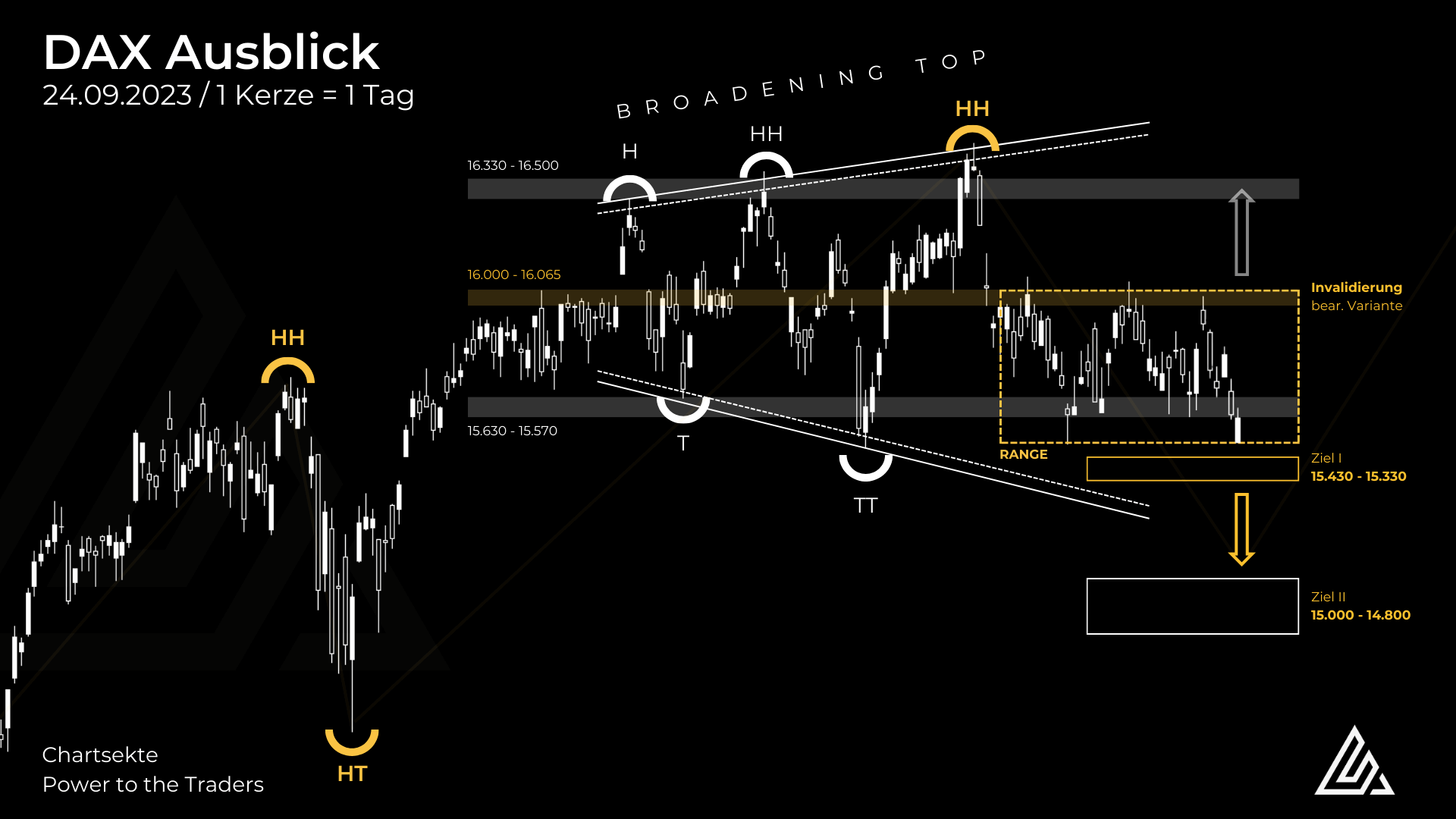

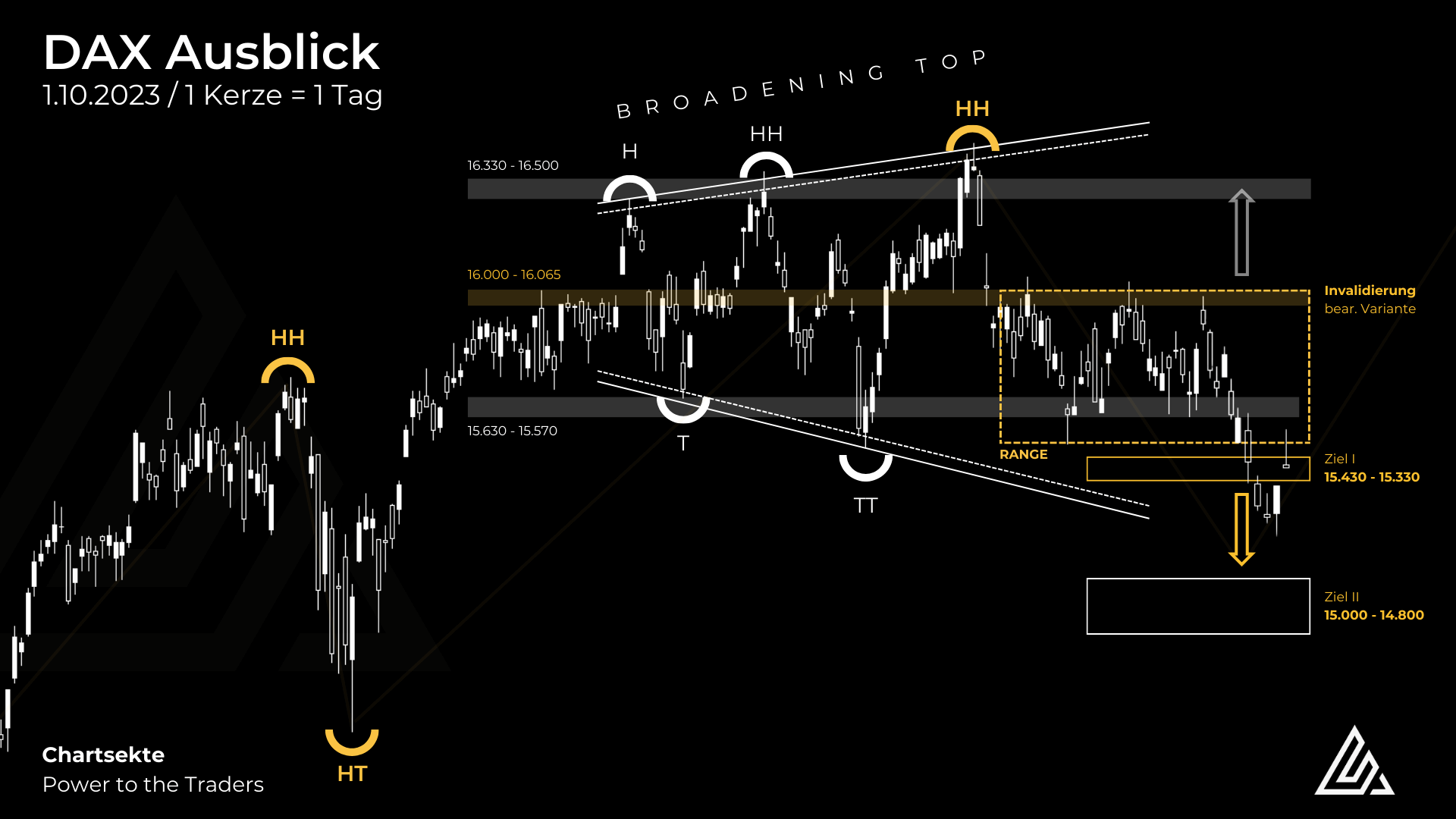

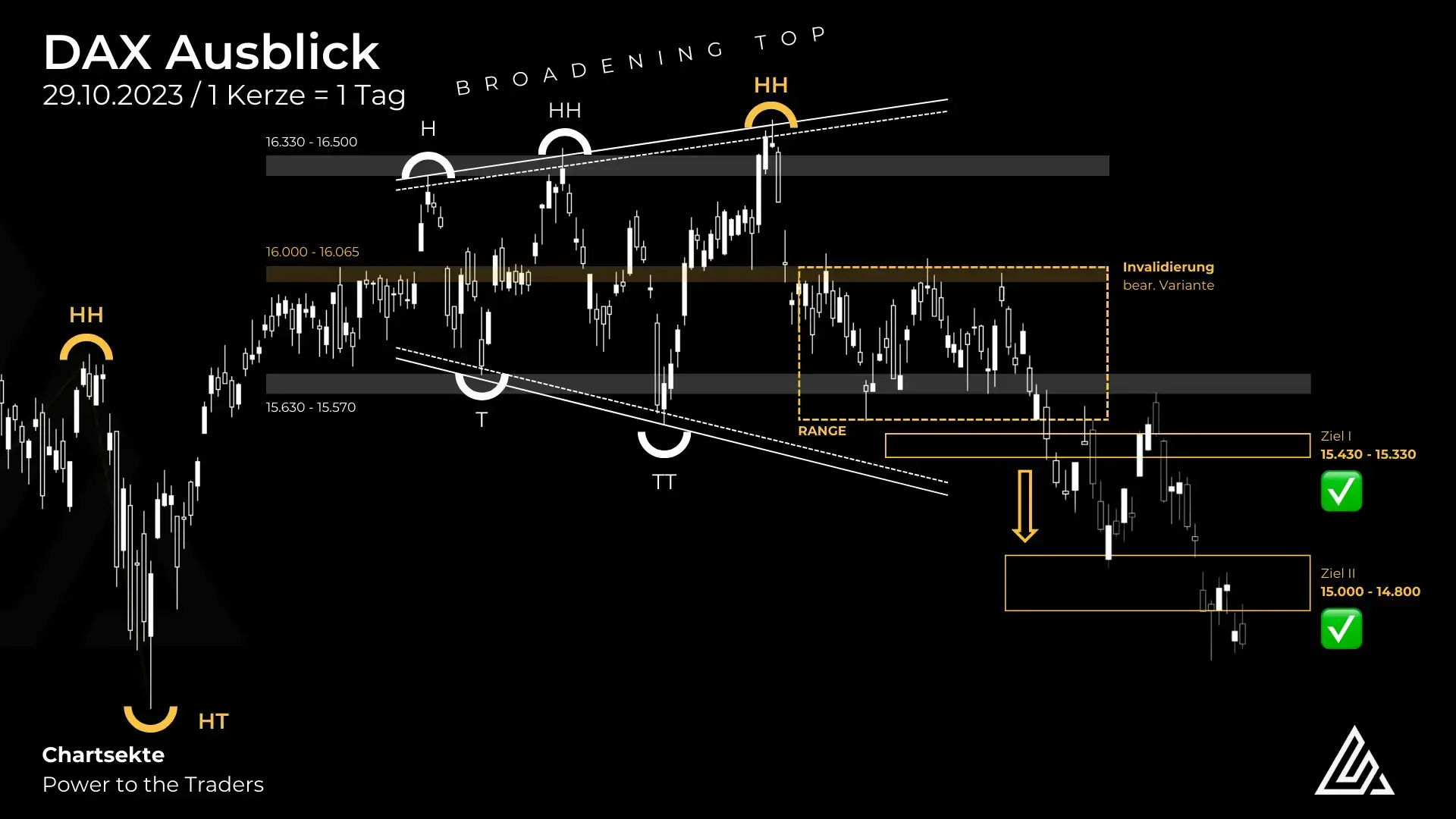

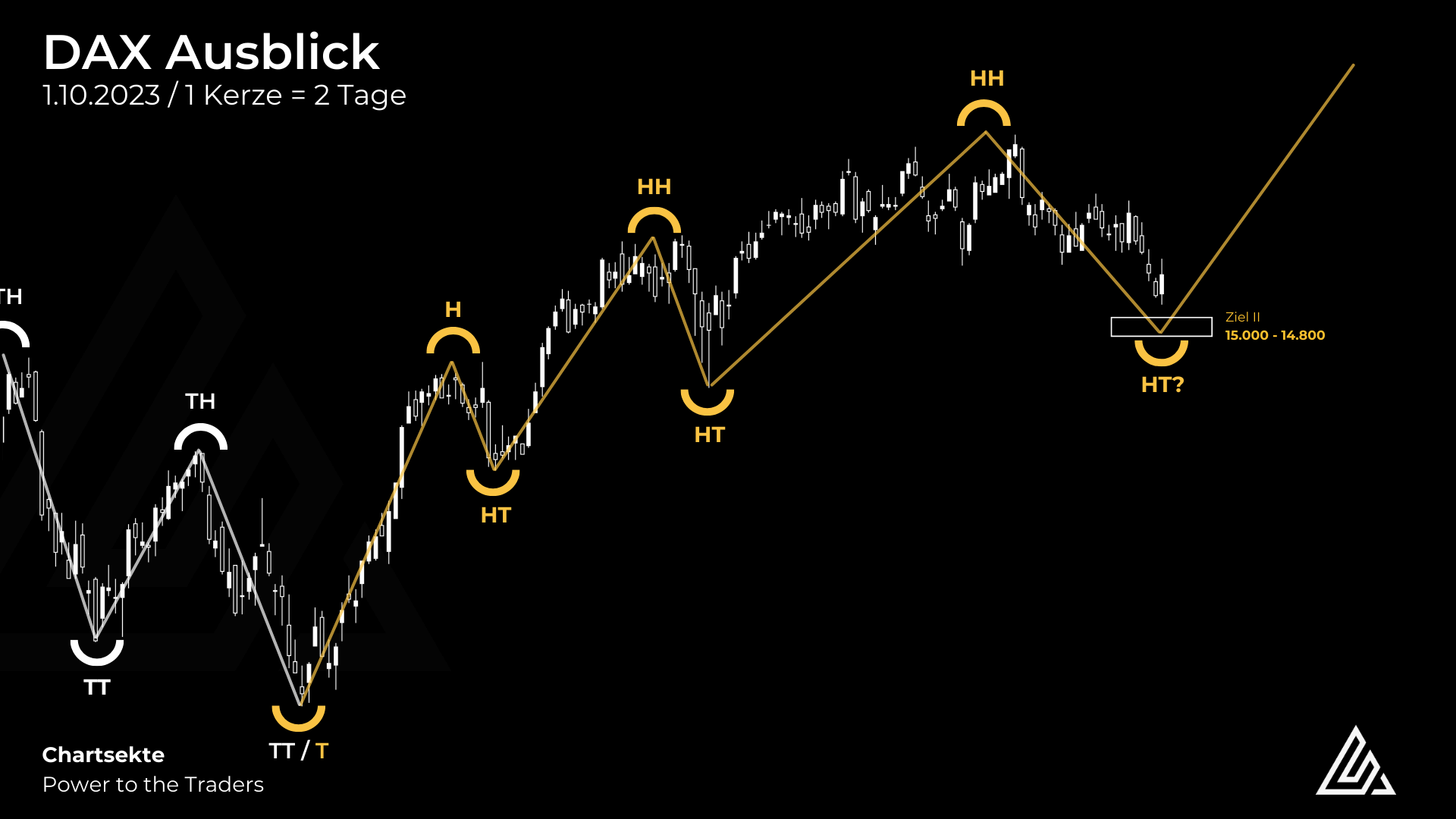

DAX 40 Analysen

Unsere DAX Prognosen und Analysen im kompletten Zeitverlauf 2023. Auch hier ist es äußerst gut gelungen, den DAX einzuschätzen. Wir gingen im ersten Marktausblick des Jahres von einer Korrektur aus, gefolgt von einer Rallye. Die Seitwärtsphase im Bereich neuer ATHs hat sich ebenfalls bestätigt. Auch die Jahresendrallye haben wir erfolgreich prognostiziert, auch wenn der DAX noch im Oktober zunächst rumgezickt hat.

Highlights aus 2023

Im folgenden noch einige weitere Highlights aus Marktausblicken des Jahres 2023. Zu unseren Favoriten gehören unter anderem das Bitcoin Kaufsignal von Anfang des Jahres, aber auch die langfristige Ansicht auf den Nasdaq 100, oder die saisonale Analyse, die sehr gut aufgegangen ist im Jahr 2023.

Wenn du in 2024 endlich lernen willst, wie man professionell an den Finanzmärkten handelt, dann nutze die Chance bei unserem nächsten Drop am 23.01.2023 um 17:00 Uhr. Schon bald erhöhen wir auch wieder unsere Preise. Trage dich für Early Access in unsere Warteliste ein.

Ausblick auf das Jahr 2024

Zyklusanalyse

Das prägendste Ereignis 2024 werden die US-Präsidentschaftswahlen sein, unter der Annahme, dass es kein weiteres Extremereignis wie Covid-19 im Jahr 2020 gibt. Bereits im letzten Marktausblick für Dezember 2023 haben wir die Thematik der Präsidentschaftswahlen und den damit verbundenen Zyklus im S&P 500 thematisiert. Auf diese Weise lassen sich die Jahre nach 4 verschiedenen Kategorien sortieren, jeweils mit individueller Priceaction. Jede Kategorie ist nach ihrem Zusammenhang zur US-Wahl aufgebaut. So gibt es folgende Einordnungen: Post Election, Mid-Term, Pre-Election und Election.

Wenn wir alle bisherigen Jahre im S&P 500 allgemein ohne weitere Faktoren im Schnitt skizzieren, erhalten wir ein erstes Bild der Priceaction für die jeweilige Phase. Genau das ist in der nachfolgenden Grafik zu sehen:

In blau sind die durchschnittlichen Jahre im S&P 500, in rot die Priceaction der letzten drei Jahre. In gelb haben wir die durchschnittliche Priceaction eines Elections-Jahres auf das Jahr 2024 projiziert. Nun ist es wichtig, dass wir für unserer erste Zyklus-Analyse, mit der wir unsere Erwartungshaltung aufbauen auch einen Abgleich für alle Perioden herstellen. Zu diesem Zweck haben wir jedes Jahr nochmal nach Quartalen aufgeteilt.

1. Post Election (Das Jahr nach der Wahl)

Dieses Jahr ist in der Regel eindeutig bullish, wobei Jahre mit einem Präsidenten der Demokratischen Partei noch etwas bullisher sind als die ersten Jahre mit einem republikanischen Präsidenten, wie es auch 2021 wieder der Fall war. Hier gab es ein leicht überdurchschnittliches Jahr.

→ Q1: medium bull / Q2: medium bull / Q3: medium bull / Q4: medium bull

2. Mid-Term (Das Jahr zwischen den Wahlen)

Dieses Jahr ist zu Beginn oft sehr zäh und auch insgesamt das schwächste Jahr im vierteiligen Zyklus des S&P 500. Auch 2022 folgte der S&P den saisonalen Vorgaben, wenn auch deutlich bearisher als sonst. Das Mid-Term Jahr ist außerdem geprägt von einer überdurchschnittlichen Jahresendrallye.

→ Q1: choppy bull / Q2: strong bear / Q3: accumulation / Q4: strong bull

3. Vorwahljahr (Ein Jahr vor der Wahl)

Das Jahr vor den Wahlen ist ebenfalls ein sehr bullishes Jahr, weist aber nach einem starken Jahresauftackt im Sommer eine relativ starke Abschwächung auf, wie es auch in 2023 der Fall war. Das Ende des Pre-Election Cycles ist aber auch in diesem Zyklus wieder eine schöne Jahresendrallye.

→ Q1: strong bull / Q2: medium bull / Q3: bull vs. bear / Q4: medium bull

4. Election (Wahljahr)

Das Wahljar ist ein relativ solides Jahr.Der Auftakt ist aber sehr zäh und erst Q2 ist wieder ein solider Bulle. Besonders spannend ist hier, dass das Sommerloch im Vergleich aber relativ schwach ausfällt. Das mag an den Wahlversprechen liegen, die im Laufe des Jahres getätigt werden. Die Jahresendrallye beginnt außerdem relativ spät. Auch hier kann ein Zusammenhang zur Wahl hergestellt werden, die erst Anfang November stattfindet. In der Regel beginnt die Saisonalität für eine Jahresendrallye aber bereits im Oktober.

→ Q1: bull vs. bear / Q2: medium bull / Q3: weak bull / Q4: medium bull

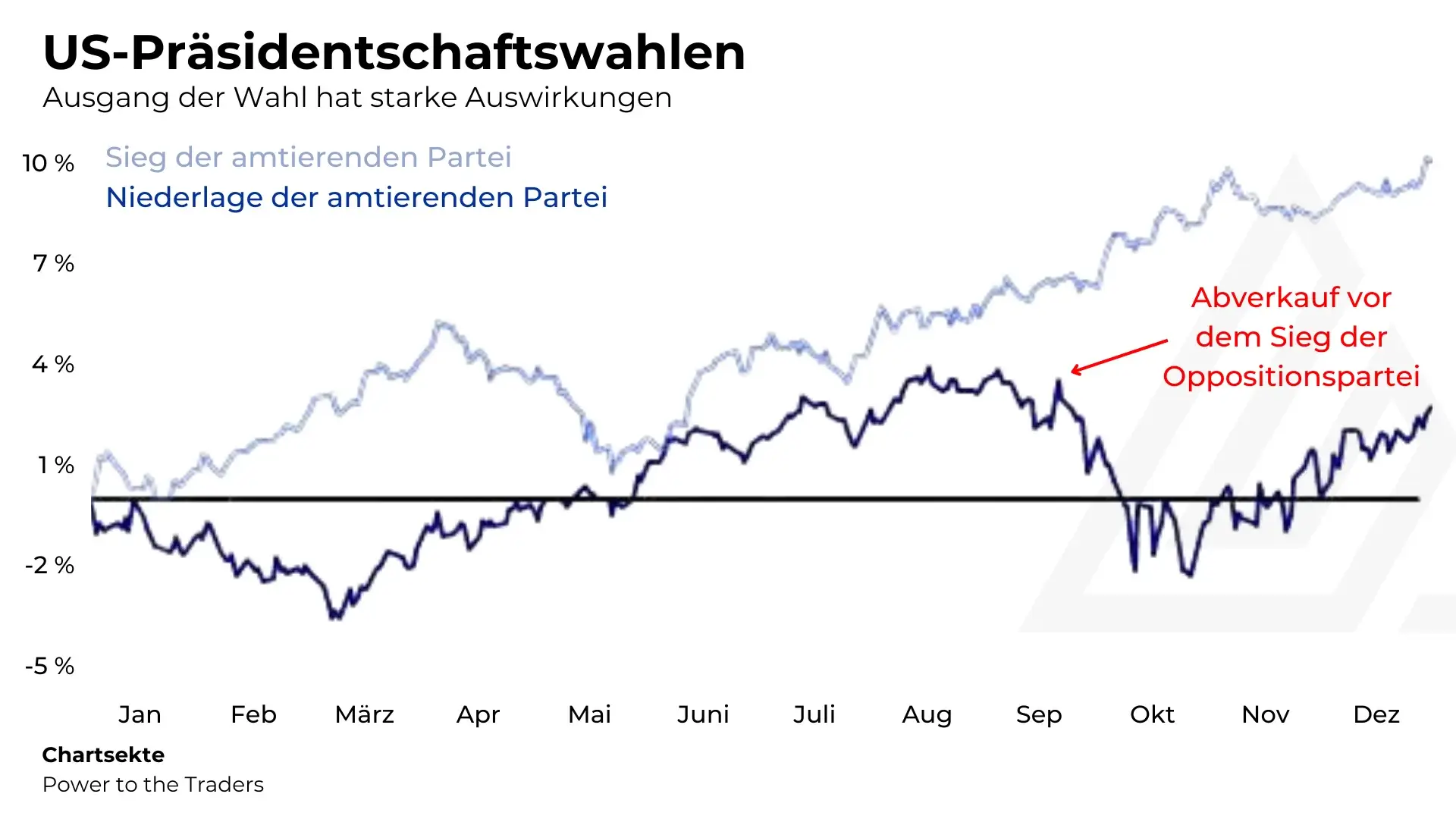

Ausgang der US-Wahlen als weiterer Faktor

Spannend ist ebenfalls die Tatsache, dass der Ausgang der US-Wahlen einen großen Einfluss auf die Priceaction im S&P 500 während des Election-Jahres hat. Ein Jahr, welches mit dem Sieg der Opposition (aktuell Republikaner) endete, begann seit 1936 im Schnitt deutlich bearisher und hatte zwei Monate vor den US-Wahlen einen relativ starken Abverkauf. Die Performance war auch insgesamt schlechter, als in einem Wahljahr, welches von einem Sieg der amtierenden Partei (aktuell Demokraten / Joe Biden) begleitet wurde.

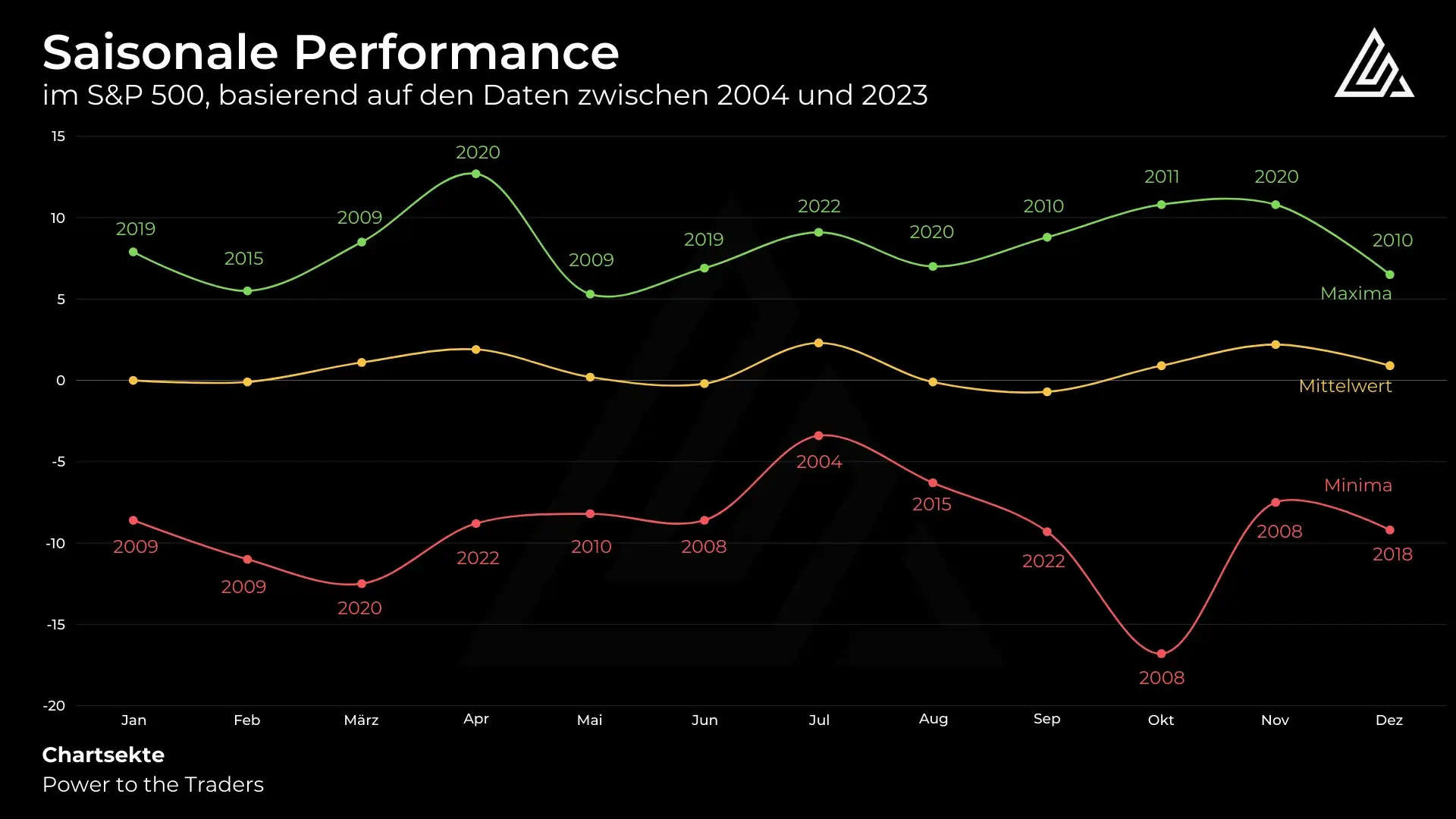

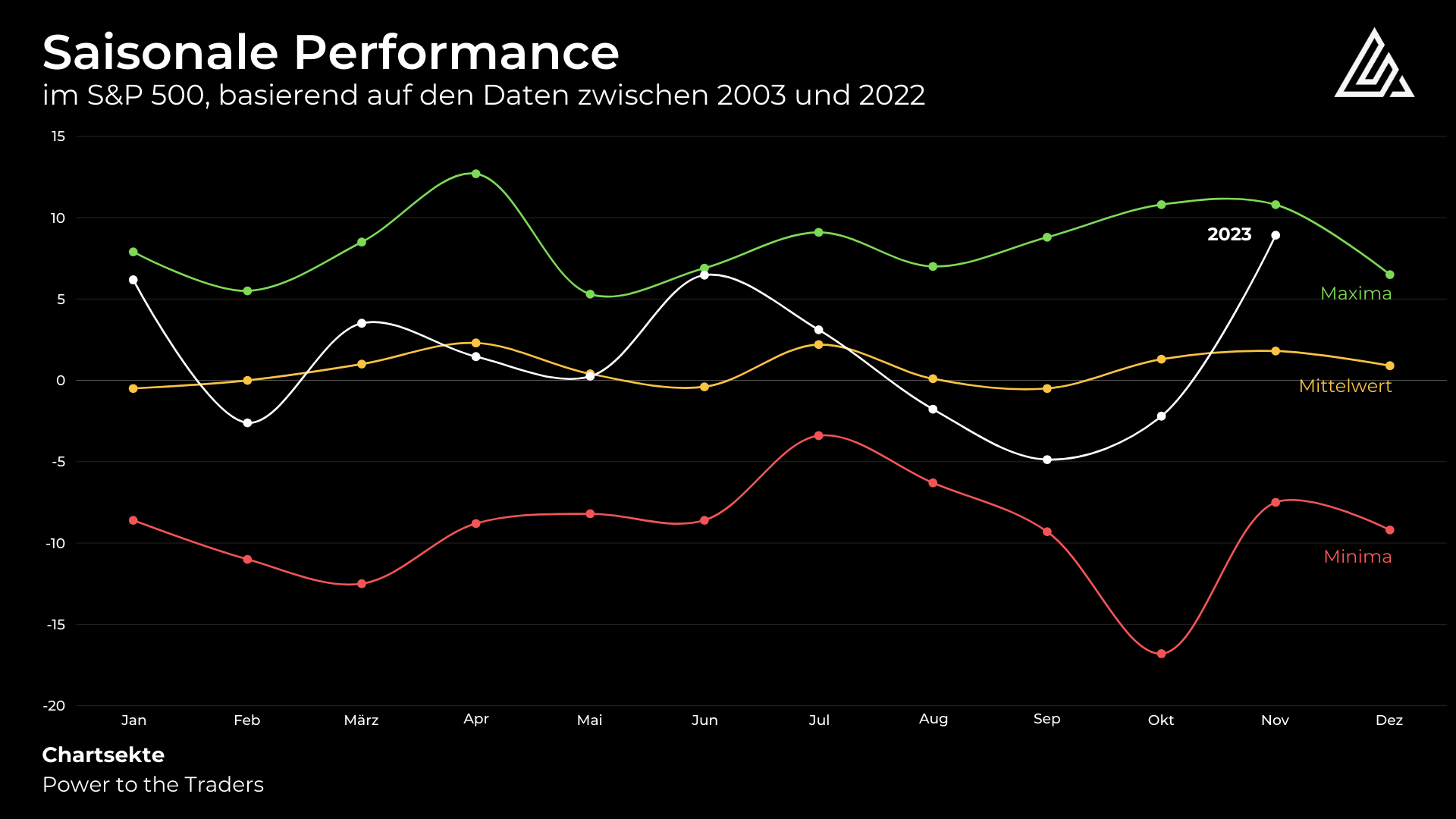

Saisonale Analyse

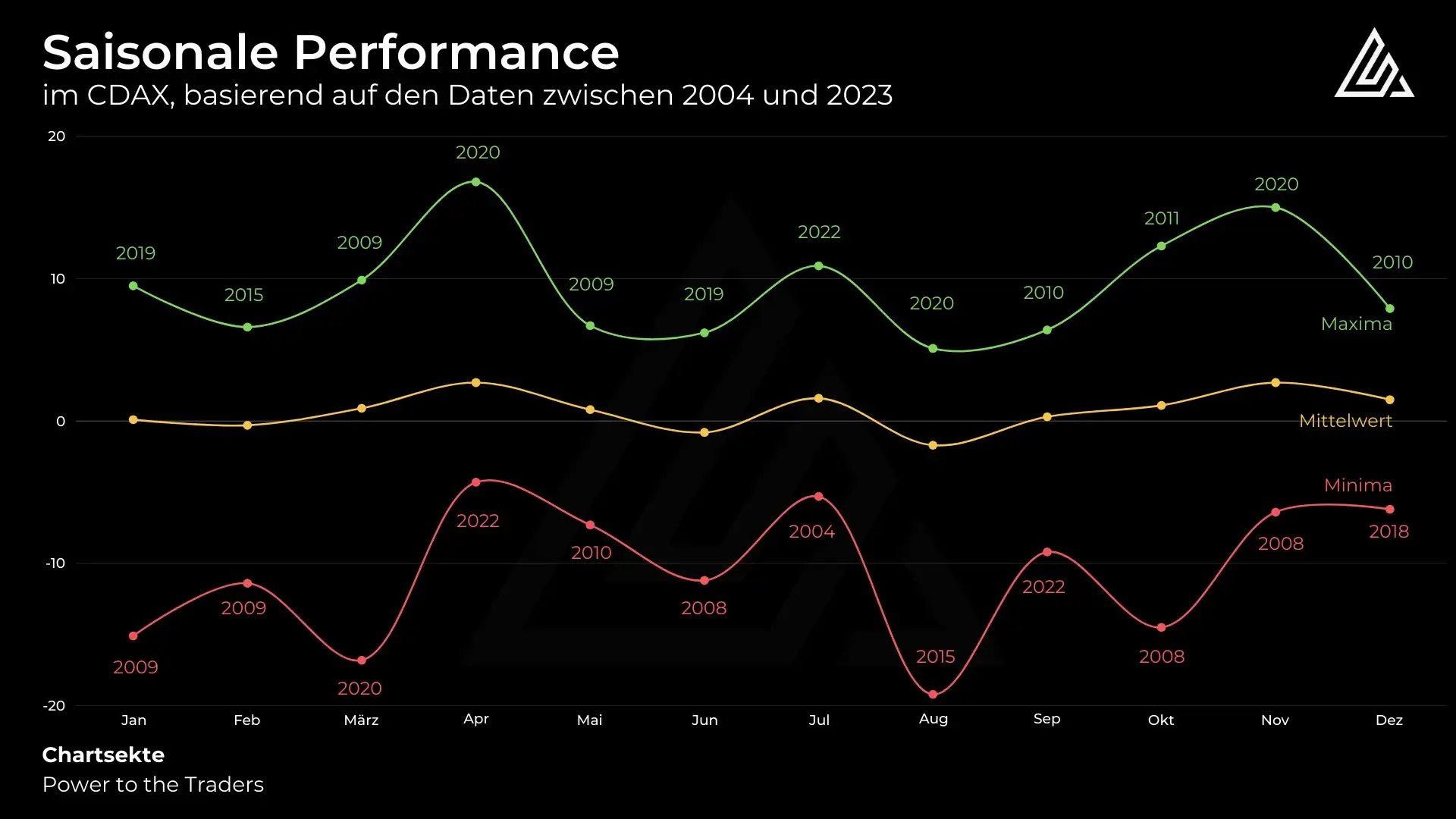

Saisonal betrachtet müssen wir für die Periode der letzten 20 Jahre jetzt das Jahr 2023 mit einbeziehen. Das Jahr 2003 fällt dadurch aus der Wertung mit raus. Insgesamt verändern sich die Daten dadurch relativ wenig. Der Monat Januar ist im Schnitt in den letzten 20 Jahren um 0,00% gestiegen, bzw. gefallen. Der Februar ist leicht negativ mit -0,10% und der März positiv mit +1,10%. Das bestätigt auch nochmal unsere Annahme, die wir aus der Zyklus-Analyse treffen können: Das erste Quartal ist tendenziell zäh, bzw. eine Seitwärtsphase (vor allem in Election-Years).

Den negativ-Rekord stellt das Jahr 2009 mit -8,60% im Januar während der großen Finanzkrise. Den besten Januar der letzten 20 Jahre hatten wir im Jahr 2019, während der Trade-War-Eskalationen zwischen China und den Vereinigten Staaten unter Donald Trump.

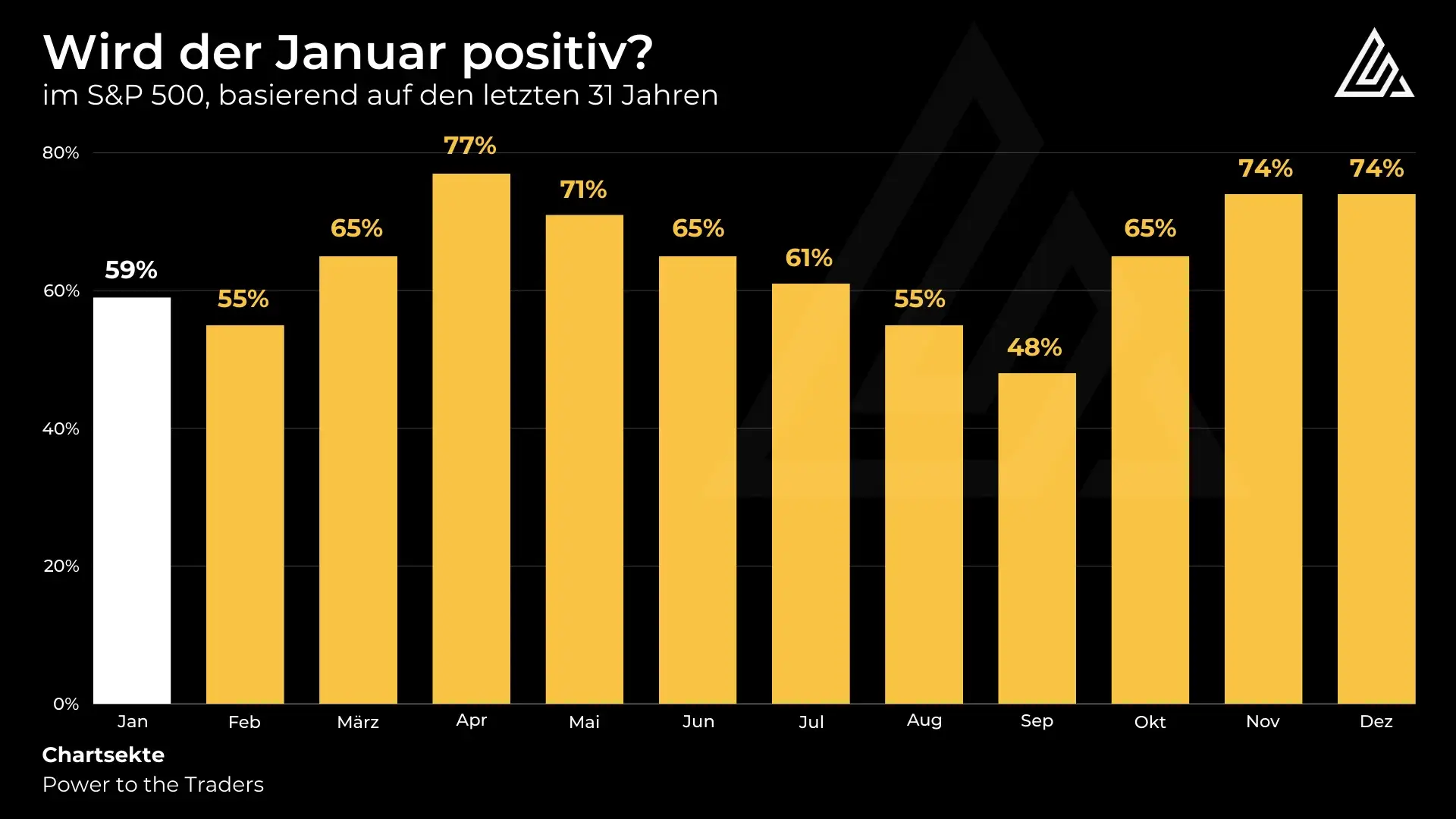

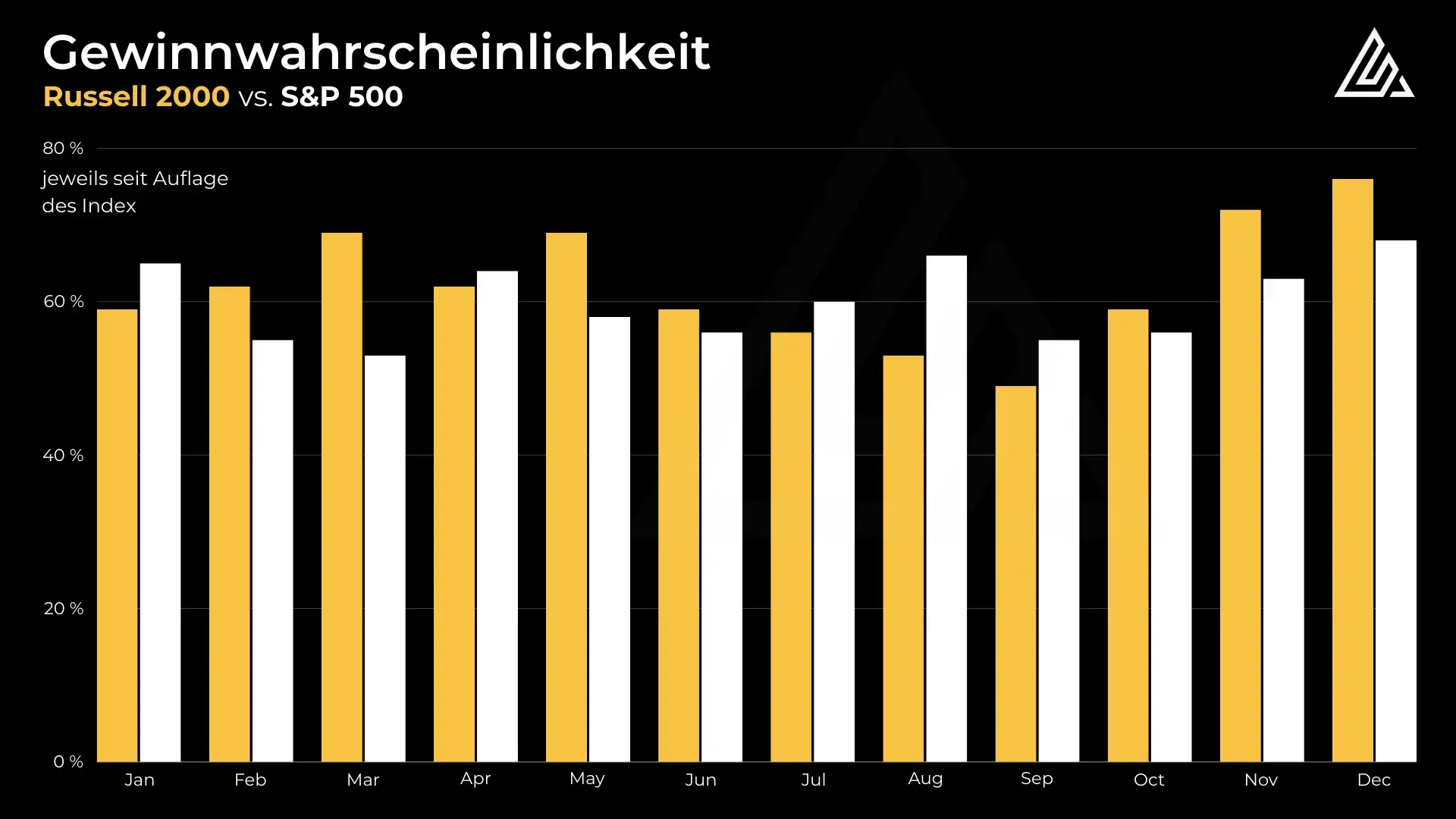

Die Gewinnwahrscheinlichkeiten belegen die durchschnittliche Performance. Der Januar besitzt mit einer Gewinnwahrscheinlichkeit von lediglich 59% keine sonderlich bullishe Tendenz. Der Februar ist noch etwas schlechter mit 55% und erst der März ist mit 65% signifikant über der 50% Marke. Wir können also im ersten Quartal 2024 davon ausgehen, dass die Märkte tendenziell seitwärts laufen, eventuell nochmal minimal steigen und erst in Q2/2024 wieder loslegen nach oben. Auch hier wird unser Bias aus der Zyklus-Analyse untermauert.

Auch ein Blick auf die Saisonalität in Deutschland ist durchaus spannend, mit dem DAX als Taktgeber für die europäischen Märkte. Hierbei schauen wir uns nicht den DAX, sondern den DAX Composite (DAX) an, der alle im Prime Standard gelisteten Aktien beinhaltet. So bekommen wir einen noch besseren Blick, vor allem auch auf Aktien aus MDAX, SDAX oder TecDAX. Der DAX startet mit einem Mittelwert von +0,10% im Januar ins Jahr, ist dann mit -0,30% weniger negativ, als der S&P 500 im Februar und leicht weniger positiv im März mit +0,90%. Spannend ist aber, dass der CDAX von April bis ca. Mitte Mai eine relative Stärke zum S&P 500 aufweist. Auch das ist ein Wegweiser für unseren insgesamten Fahrplan für das Jahr 2024 und gibt Aufschlüsse darauf, welche Aktien aus welchen Indizes in welchen Perioden tendenziell gescreent werden sollten für Trades.

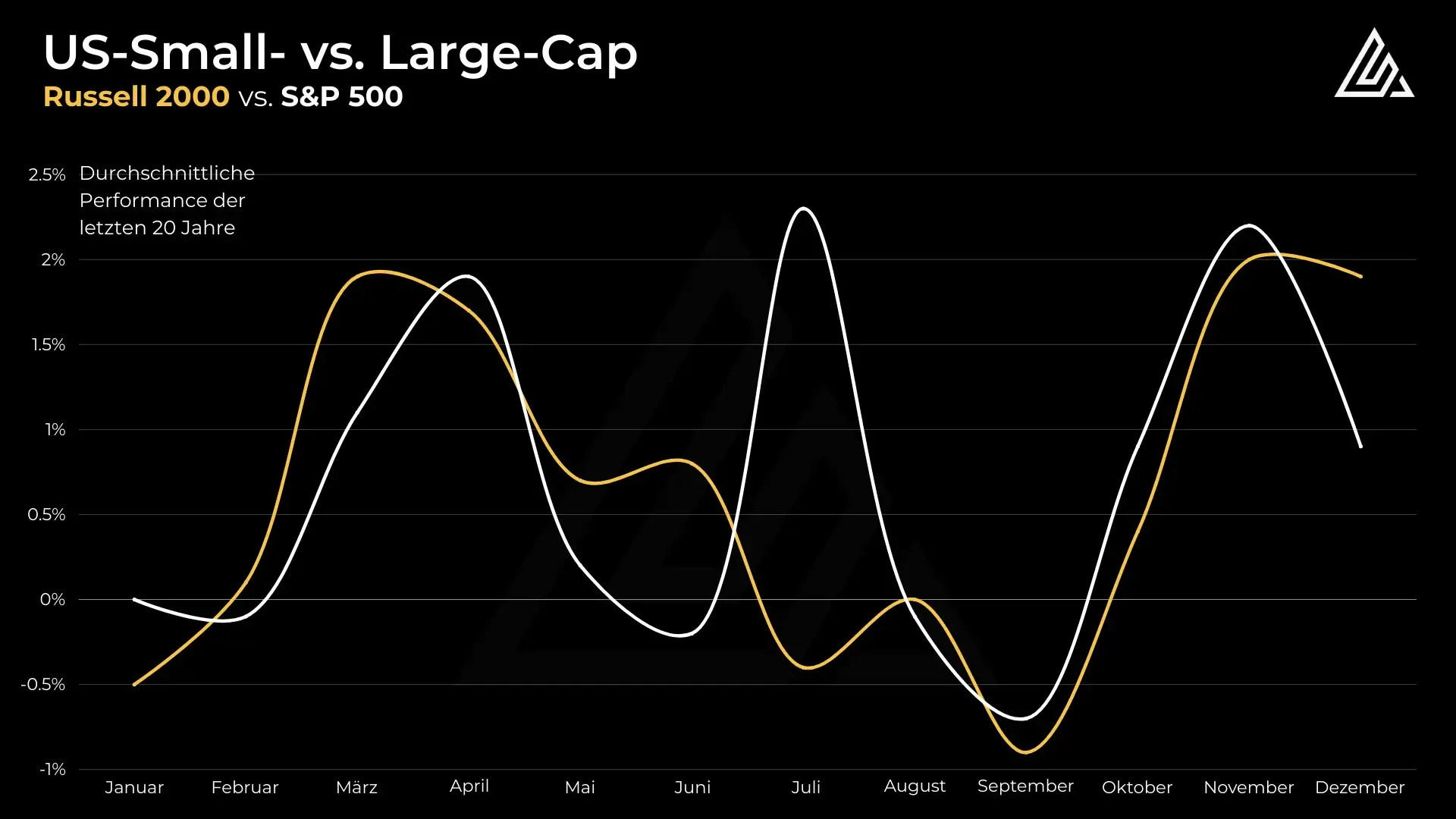

Das Jahr der Nebenwerte?

Bereits im Marktausblick Dezember haben wir den Russell 2000 als Small-Cap-Index und den S&P 400 als Mid-Cap-Index behandelt. Beide Indizes, bzw. Aktien mit niedrigerer Marktkapitalisierung besitzen zum Jahresauftakt statistisch gesehen positivere Werte, als die Large-Caps im S&P 500. Insgesamt war die Outperformance von Large-Caps vor allem in den Jahren 2021, 2022 und 2023 relativ hoch, was diesen Effekt jetzt verstärken könnte. Viele Aktien aus der “zweiten und dritten Reihe” sind auch Anfang 2024 noch fundamental unterbewertet und ihren langfristigen Trends wenig fortgeschritten. Wir sehen hier einige Bodenbildungen und deutliches Aufholpotenzial.

Der positive Effekt tritt für Small-Caps vor allem ab Februar und März in Kraft. Bereits ab jetzt macht es also bereits Sinn, hier nach Trades Ausschau zu halten, um die Flaute im S&P zu umgehen. Basierend auf den Daten seit Auflage (S&P 500 von 1871 – 2023, Russell 200 von 1985 – 2023) zeigt sich auch bei der Gewinnwahrscheinlichkeit ein klarer Vorteil auf der Seite der Small-Caps. Die Gewinnwahrscheinlichkeit für Small-Caps liegt vor allem im Februar und März signifikant über der wichtigen 50% Marke.

Einzelne Sektoren

Bereits beim Rückblick zum Jahr 2023 haben wir die Performance der einzelnen S&P 500 Sektoren behandelt. Hier ist die Outperformance des Sektors Informationstechnologie und Kommunikation nicht zu übersehen. Diese wurde von uns Anfang 2023 übrigens auch schon von uns prognostiziert. Hier wagen wir jetzt einen weiteren Versuch für eine Prognose. Dieses mal für 2024 mit der Unterstützung der Annahmen, die wir bereits durch unsere saisonale und zyklische Analyse treffen konnten. Die Große Frage ist, ob 2023 schwache Sektoren wie Versorgung, Energie, Basiskonsum, Gesundheit, Finanzen und Immobilien 2024 ihre Comebacks feiern.

Sektor | Kurzfristig | Mittelfristig | Langfristig | Situation | Prognose |

|---|---|---|---|---|---|

Informationstechnologie | aufwärts | aufwärts | aufwärts | Progression | leicht bullish |

Finanzwesen | neutral | aufwärts | aufwärts | Bodenbildung | bullish |

Nicht-Basiskonsumgüter | neutral | aufwärts | aufwärts | Bodenbildung | stark bullish |

Gesundheitswesen | neutral | neutral | aufwärts | Seitwärtsphase | leicht bullish |

Industrie | aufwärts | aufwärts | aufwärts | Progression | neutral |

Kommunikation | aufwärts | aufwärts | neutral | Mittelfr. Dominanz | leicht bullish |

Basiskonsumgüter | neutral | abwärts | aufwärts | Seitwärtsphase | leicht bullish |

Rohstoffe | neutral | neutral | aufwärts | Breakout möglich | bullish |

Energie | neutral | aufwärts | neutral | Topbildung möglich | neutral |

Versorger | neutral | abwärts | aufwärts | Bodenbildung möglich | bullish |

Immobilien | neutral | neutral | neutral | Bodenbildung möglich | bullish |

Um hier eine genauere Prognose treffen zu können untersuchen wir die aktuell vorliegenden Trends (kurz-, mittel-, und langfristig) sowohl bei den wichtigsten Aktien, als auch den Sektor-Indizes an sich und analysieren die jeweilige Situation des Trends. So befindet sich beispielsweise der Informationstechnologie-Sektor aktuell auf neuen Allzeithochs und in seiner langfristigen Trendprogression. Dadurch ist das Potenzial nicht mehr so hoch, wie beispielsweise Anfang 2023, als der Sektor gerade in der Phase einer Bodenbildung war.

Unsere Favoriten für 2024 haben wir mit einem Stern versehen. Sektoren, für die wir im aktuellen Jahr zwar noch positiv eingestellt sind, jedoch keine herausragenden Chance-vs.-Risiko-Verhältnisse mehr sehen haben wir mit einem halben Stern versehen.

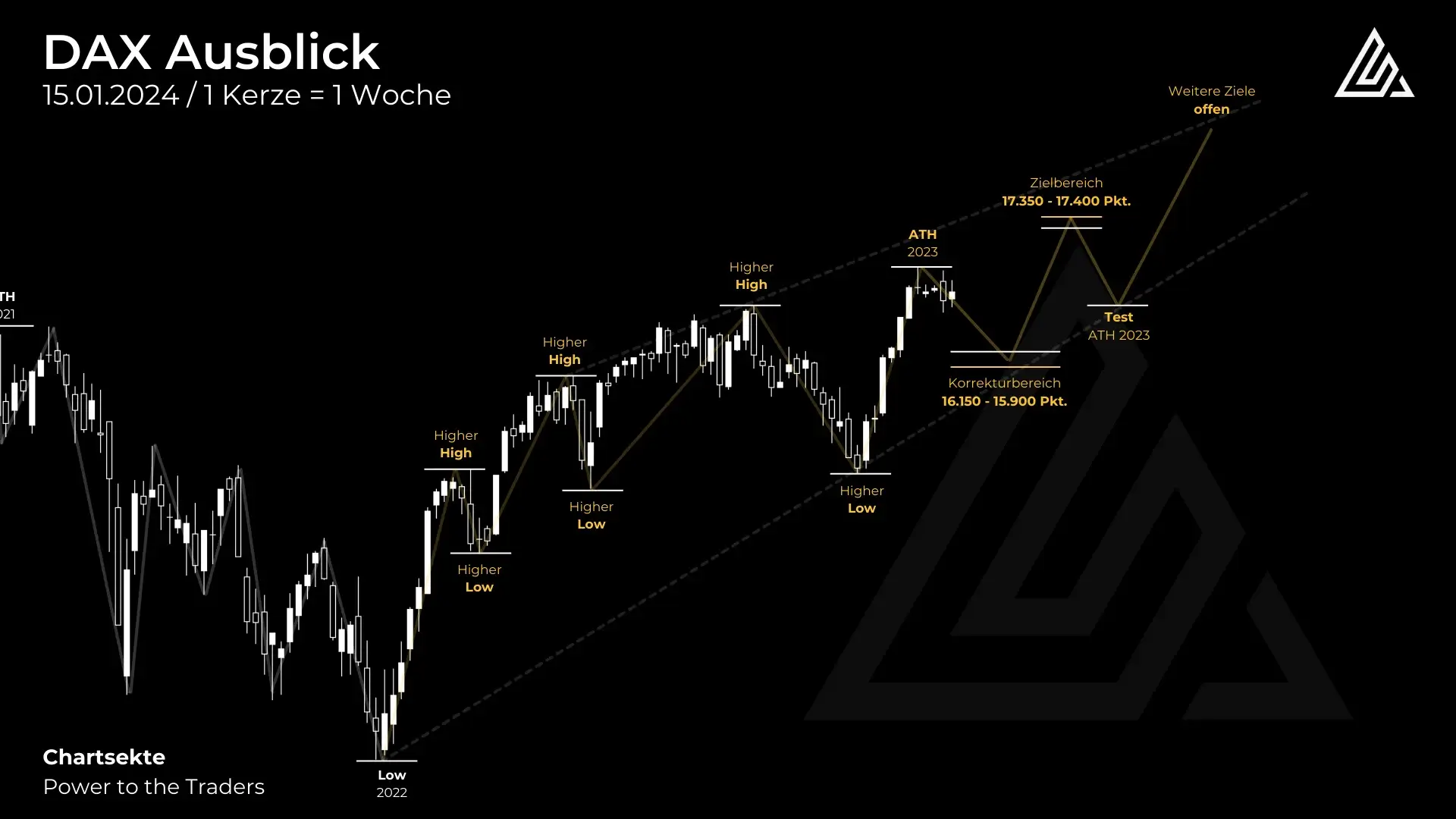

Ausblick Charttechnik 2024 - Deutschland

Dem DAX gelang es Ende 2023 seinen mittelfristigen Aufwärtstrend gerade noch so zu halten und so wird dieser basierend auf dem aktuellen Chartbild zum dominierenden Faktor. Wichtig hierbei: Es ist sehr schwierig eine so langfristige Prognose für ein ganzes Jahr zu treffen. Das aktuell gültige Szenario kann also schon in wenigen Monaten anders aussehen. Entsprechend aktualisieren wir unsere Ausblicke auch jeden Monat.

Aktuell gehen wir davon aus, dass der DAX zunächst eine Korrektur des mittelfristigen Trends durchführt, bevor er seine Rallye tendenziell in Q2/2024 weiter fortsetzt. Hier gehen wir dann auch davon aus, dass der DAX neue Allzeithochs generiert, um dann in Q3 im “Sommerloch” die aktuellen Allzeithochs aus 2023 noch einmal anzutesten. Danach sollte sich die Rallye rein saisonal betrachtet mit den starken Wintermonaten Oktober – Dezember fortsetzten.

Kurzfristig befindet sich der DAX aktuell noch in einem sehr schwachen Abwärtstrend. Wie es für den DAX typisch ist, wäre es nicht verwunderlich, wenn wir noch in den kommenden Wochen einen kurzen “Fakeout” über die aktuellen Allzeithochs sehen, der dann relativ schnell wieder abverkauft wird. Das war auch Mitte 2023 der Fall. Fest steht: Der DAX braucht auf mittelfristiger Ebene nach der Jahresendrallye 2023 eine Korrektur. Diese werden wir auch mit sehr hoher Wahrscheinlichkeit kriegen. Wenn nicht, dann ist tendenziell eine Seitwärtsphase für den DAX angesagt.

Somit sehen wir den DAX sehr kurzfristig (H1-H4) leicht bearish, kurzfristig (Daily) neutral, mittelfristig (Weekly) bullish und langfristig (Monthly) bullish.

Wenn du in 2024 endlich lernen willst, wie man professionell an den Finanzmärkten handelt, dann nutze die Chance bei unserem nächsten Drop am 23.01.2023 um 17:00 Uhr. Schon bald erhöhen wir auch wieder unsere Preise. Trage dich für Early Access in unsere Warteliste ein.

DAX Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im DAX an. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes (DAX, MDAX, SDAX, TecDAX) ziehen.

Aktie | Gewichtung | Kurzfristig | Mittelfristig | Langfristig |

|---|---|---|---|---|

| 10,49% | aufwärts | aufwärts | neutral |

| 8,76% | neutral | aufwärts | aufwärts |

| 7,69% | aufwärts | aufwärts | aufwärts |

| 5,79% | aufwärts | neutral | aufwärts |

| 6,72% | aufwärts | aufwärts | aufwärts |

SAP Aktie Prognose

Der SAP Aktie ist es Ende 2023 gelungen, auf ein neues Allzeithoch auszubrechen. Immer wieder haben wir hier den Vergleich mit dem Ausbruch von Allianz gezogen. Das ist wie geplant aufgegangen. Kurz- und mittelfristig ist hier mit einer Fortsetzung des Aufwärtstrends zu rechnen. Der langfristige Aufwärtstrend bleibt aber neutral, da sich noch kein langfristiges Verlaufstief bilden konnte, seit dem Tief Ende 2022 und hier somit noch kein langfristiger Aufwärtstrend etabliert wurde.

→ Kurzfristig aufwärts bis 120,26 EUR.

→ Mittelfristig aufwärts bis 118,52 EUR.

→ Langfristig neutral.

Siemens Aktie Prognose

Auch bei Siemens haben wir im Marktausblick Dezember geschrieben, dass wir mit einer Rallye auf neue Allzeithochs rechnen. Auch diese Annahme wurde sehr schon realisiert. Aktuell läuft ein Retest der Verlaufshochs aus Sommer 2023 – die aktuelle Korrektur hat aber noch Ausweitungspotenzial bis runter auf bis zu 140 Euro. Der langfristige Trend von Siemens ist sehr langsam und somit wäre eine solche tiefe Korrektur auch mittelfristig keine Besonderheit, auch weil der kurz- und mittelfristige Trend die gleichen Verlaufstiefs aufweisen.

→ Kurzfristig neutral.

→ Mittelfristig aufwärts bis 119,48 EUR.

→ Langfristig aufwärts bis 119,48 EUR.

Allianz Aktie Prognose

Die Seitwärtsphase bei der Aktie der Allianz war lange Zeit Thema bei uns. Seit dem Ausbruch, der im Dezember 2023 endlich wie erwartet gelungen ist, steht hier einer mittelfristigen Rallye in den nächsten 1-2 Jahren nichts im Weg. Kurzfristig können wir aber auch in Anbetracht des DAX-Chartbilds davon ausgehen, dass wir die obere Range Zone im Bereich um die 230 Euro noch einmal testen, bevor sich der mittelfristige Aufwärtstrend weiter fortsetzen kann.

→ Kurzfristig aufwärts bis 237,95 EUR.

→ Mittelfristig aufwärts bis 215,75 EUR.

→ Langfristig aufwärts bis 198,60 EUR.

Deutsche Telekom Aktie Prognose

Selten sieht man einen so schönen Trendwechsel mit Ausbrüchen, Retests etc., wie es bei der Aktie der Deutschen Telekom der Fall war. Die Bodenbildung im Sommer 2023 kommt der aktuellen Rallye sehr zu gute. Wir gehen hier von einer baldigen Rallye in Richtung der Verlaufshochs um die 23 Euro aus, und dann im Frühling von einer Rallye in Richtung von bis zu 25 Euro.

→ Kurzfristig aufwärts bis 19,52 EUR.

→ Mittelfristig neutral.

→ Langfristig aufwärts bis 14,51 EUR.

Airbus Aktie Prognose

Auch Airbus hat sich sehr schön in der von uns bereits im Sommer 2023 angesprochen Zone stabilisieren und nutzte diese als Sprungbrett für eine Fortsetzung, sowohl des mittel-, als auch langfristigen Trends. In 2024 ist auf Basis der mittelfristigen Pricecation eine Rallye bis in den Bereich um die 173 Euro möglich, wobei wir uns aktuell bereits in einer Progression befinden. Aktuell ist diese Progression ohne jegliche Anzeichen einer Topbildung in der Fortsetzung – aber auch Airbus wird nicht spurlos durch eine DAX-Korrektur und somit tendenziell einer Korrektur am ganzen europäischen Markt kommen.

→ Kurzfristig aufwärts bis 136,62 EUR.

→ Mittelfristig aufwärts bis 120,08 EUR.

→ Langfristig aufwärts bis 86,51 EUR.

Swing-Trading Musterportfolio 2024

Exklusiv für Chartsekten Mitglieder

Im Chartsekten Swingtrading Musterportfolio stellen wir dir Swing Trading Setups vor und zeigen dir alles vom Einstieg, über das Trade-Management, bis hin zum Exit. So lernst du die Praxis des Swingtradings besser kennen und kannst sie auf dein eigenes Trading nachhaltig übertragen. Wichtig ist, dass du verstehst, warum bestimmte Trades eingegangen werden und nichts blind nachhandelst.

Bitte logge dich ein, um diesen Abschnitt zu lesen.

Ausblick Charttechnik 2024 - USA

Der S&P 500 ist als Index bekannt für seine schönen Trends und klaren Signale. So konnten wir hier für 2023 fast jede Bewegung korrekt prognostizieren und einordnen. Auch hier wieder der Hinweis: Es handelt sich um einen sehr langfristigen Ausblick und wir können unsere Szenarien nur auf Basis des aktuellen Chartbilds skizzieren. Sollten sich also drastische Bewegungen in die ein oder andere Richtung ergeben in den kommenden Monaten, müssen auch hier unsere Annahmen angepasst werden. Deswegen erscheint unser Marktausblick auch monatlich.

Wir gehen im S&P 500 von einem ähnlichen Chartverlauf in Q1/2024, wie auch im DAX aus. Sowohl die Zyklus-Analyse, als auch die saisonalen Daten deuten auf einen leicht schwachen / neutralen Januar hin, gefolgt von einem tendenziell bearishen Februar und am Ende des Quartals dann ein bullisher März. Wobei sich diese Daten übrigens immer auf die Monatsschlusskurs beziehen. So ist es auch gut möglich, dass z.B. nur das letzte Drittel im März 2024 bullish ist und die ersten zwei Drittel neutral oder bearish verlaufen.

Das technische Bild bestätigt die saisonalen Daten und unseren vorangegangen Bias sehr sauber. Auch der S&P 500 befindet sich in einer Progressionsbewegung, die zeitlich betrachtet näher am Ende, als am Anfang ist. Im Marktausblick für Dezember hatten wir mit einer Rallye in den Bereich zwischen 4.800 und 4.820 Punkten gerechnet – Dieses Ziel wurde jetzt in der zweiten Januarwoche sehr sauber abgeholt. Wir erweitern diese Zielzone um 30 Punkte nach oben, also auf den Bereich zwischen 4.800 – 4.850 Punkte. Das dient dem Zweck, dem Markt mehr Luft für eine mögliche Topbildung zu geben und Fehlausbruch-Signale zu minimieren.

Auch hier ist es gut möglich, dass wir einen weiteren kleinen Run auf neue ATHs noch in Q1/2024 sehen, bevor die mittelfristige Korrektur einsetzt. Das ist immer relativ tricky und bewegt viele Privatanleger dazu, die Sell-Liquidity für andere Marktteilnehmer zu sein. Deswegen nicht direkt FOMO kriegen, nur weil kurz mal ein neues ATH gebildet wird. Eine mittelfristige Korrektur ist unausweichlich. Unsere Zielzone für diese Korrektur liegt im Bereich zwischen 4.600 – 4.500 Punkten. Danach gehen wir von einer weiteren, nachhaltigeren Rallye auf neue Allzeithochs aus. Die Ziele hierfür sind aktuell noch offen.

Der S&P 500 bleibt so für mich sehr kurzfristig neutral (H1 – H4), kurzfristig (Daily) neutral, mittelfristig (Weekly) bullish und langfristig (Monthly) ebenfalls bullish.

Wenn du in 2024 endlich lernen willst, wie man professionell an den Finanzmärkten handelt, dann nutze die Chance bei unserem nächsten Drop am 23.01.2023 um 17:00 Uhr. Schon bald erhöhen wir auch wieder unsere Preise. Trage dich für Early Access in unsere Warteliste ein.

Nasdaq 100 Prognose

Dieser Teil ist exklusiv für Chartsekten Mitglieder.

Bitte logge dich ein, um diesen Abschnitt zu lesen.

S&P 500 Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im S&P 500 an, die gleichzeitig auch die wichtigsten im Nasdaq 100 sind. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes ziehen.

Aktie | Gewichtung | Kurzfristig | Mittelfristig | Langfristig |

|---|---|---|---|---|

| 7,36% | abwärts | neutral | aufwärts |

| 6,45% | aufwärts | aufwärts | aufwärts |

| 3,26% | neutral | aufwärts | aufwärts |

| 3,23% | neutral | aufwärts | aufwärts |

| (3,70%) | neutral | aufwärts | aufwärts |

Apple Aktie Prognose

Apple konnte zuletzt noch auf ein neues Allzeithoch ausbrechen, was jedoch relativ schnell wieder abverkauft wurde. Das macht aber nichts, denn jetzt ist trotzdem endlich mal ein mittelfristiger Aufwärtstrend bei Apple etabliert worden. Auch kurzfristig sieht es nicht allzu schlecht aus. Der Impuls, der die Aktie auch auf neue ATHs brachte korrigiert aktuell und wir gehen von einer noch tieferen Bewegung in Richtung der Zone zwischen 180 und 174 US-Dollar aus, bevor wir einen nächsten Impuls in Richtung neuer (dann auch wieder nachhaltiger Allzeithochs) sehen.

→ Kurzfristig neutral.

→ Mittelfristig aufwärts bis 165,76 USD.

→ Langfristig aufwärts bis 124,17 USD.

Microsoft Aktie Prognose

Die Chartbilder von Apple und Microsoft ähneln sich sehr, auch wenn die relative Stärke der Microsoft Aktie zuletzt beeindruckend ist. Aktuell läuft hier noch ein Impuls, ähnlich wie bei der Aktie von Airbus, die wir in den DAX Market Movern besprochen haben. Die Progression des Aufwärtstrends befindet sich im “No-Mans-Land”, also unberührtem Chart-Territorium auf neuen Allzeithochs. Somit müssen wir der Bewegung so lange folgen, bis es Anzeichen der Topbildung gibt, z.B. in Form eines kurzfristigen Trendbruchs.

→ Kurzfristig aufwärts bis 362,90 USD.

→ Mittelfristig aufwärts bis 309,45 USD.

→ Langfristig aufwärts bis 213,43 USD.

Amazon Aktie Prognose

Mit relativ unklarer Priceaction im Vergleich zu anderen Big-Tech Aktien hat es auch Amazon endlich geschafft, den kurzfristigen Aufwärtstrend zu re-etablieren und ist auf allen Zeiteinheiten im Aufwärtstrend. Mittelfristig betrachtet ist der Trendwechsel auf Wochenbasis eine sehr schöne Bodenbildung, die in 2024 dazu führen sollte, dass Amazon auch endlich wieder ein neues Allzeithoch markieren kann. Insgesamt bleibt der langfristige Trend von Amazon jedoch angeschlagen und von einer allzu starken Fortsetzung des langfristigen Trends bei neuen Allzeithochs gehen wir nicht aus – zumindest nicht im Stil von Microsoft oder Nvidia.

→ Kurzfristig aufwärts bis 144,05 USD.

→ Mittelfristig aufwärts bis 118,35 USD.

→ Langfristig aufwärts bis 65,35 USD.

Nvidia Aktie Prognose

Im Marktausblick Dezember 2023 haben wir den Bereich um 630 US-Dollar als Kursziel auserkoren, wenn Nvidia der bullishe Ausbruch über das letzte Verlaufshoch gelingt. Mit dem nun erfolgten Ausbruch bleibt dieses Ziel bestehen, bis der kurzfristige Trend bricht, der sich erst Anfang Dezemer wieder etablieren konnte. Die Nvidia Aktie zeigt relativ eindrucksvoll, dass die Börse Erwartungen handelt. Wie viele Leute hier die ganze Zeit versuchen zu shorten, “weil die Aktie schon so hoch steht” wollen wir gar nicht wissen. Es gilt die Grundregel “the Trend is your friend”.

→ Kurzfristig aufwärts bis 410,10 USD.

→ Mittelfristig aufwärts bis 392,30 USD.

→ Langfristig aufwärts bis 108,13 USD.

Alphabet Aktie Prognose (Class A)

Wie im letzten Marktausblick angenommen, ist es auch der Aktie von Alphabet gelungen, nach oben auszubrechen. So wurde eine sehr schöne Fortsetzungsformation bestätigt und wir können damit rechnen, dass Alphabet wieder weiter auf neue Allzeithochs läuft. Im Jahr 2024 sind hier Kurse von über 200 US-Dollar realistisch und möglich, basierend auf der langfristigen Trendsymmetrie.

→ Kurzfristig aufwärts bis 127,90 USD.

→ Mittelfristig aufwärts bis 120,21 USD.

→ Langfristig aufwärts bis 50,44 USD.

Wenn du in 2024 endlich lernen willst, wie man professionell an den Finanzmärkten handelt, dann nutze die Chance bei unserem nächsten Drop am 23.01.2023 um 17:00 Uhr. Schon bald erhöhen wir auch wieder unsere Preise. Trage dich für Early Access in unsere Warteliste ein.

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Wie genau ich diese Ansichten auf die Märkte in der Praxis handle, das besprechen wir wie jeden Montag Abend um 19:00 Uhr in ChartWars. Ich empfehle außerdem, dass ihr euch in unsere Trading-Newsletter einschreibt. Sowohl in den über E-Mail, als auch den über Telegram.

Also: Einschalten & von realem Trading in der Praxis lernen!

Viel Erfolg in der neuen Handelswoche!

Adrian Rogl

Gründer der Chartsekte

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/