Marktausblick Mai 2024

Veröffentlicht am 05.05.2024 | Adrian Rogl

▲ Marktausblick Börse Mai 2024

mit saisonaler Analyse, DAX (+Top 5), S&P 500 (+Top 5), Nasdaq 100

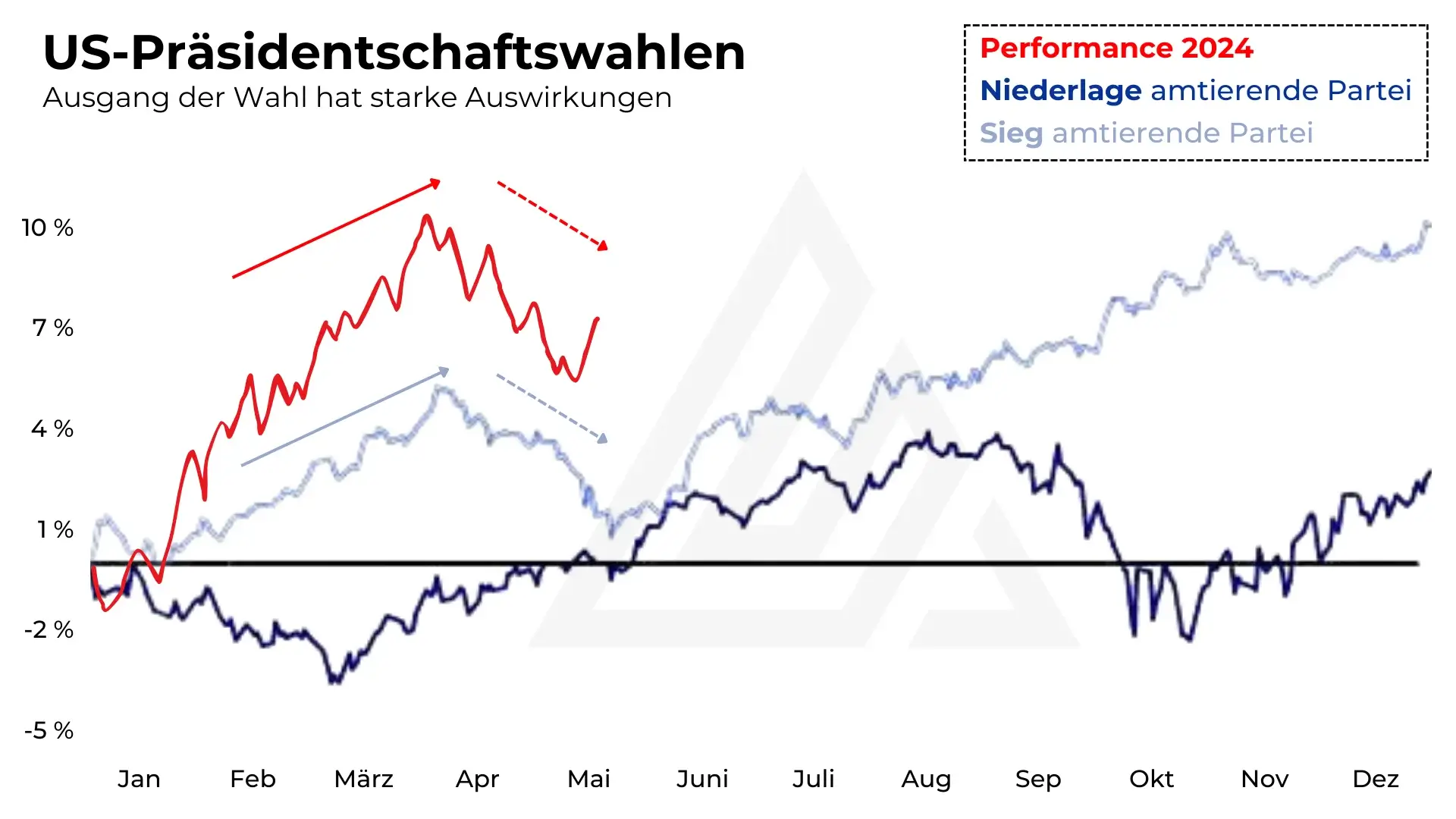

Wie von uns noch im Marktausblick April erwartet, startete das zweite Quartal des Jahres 2024 mit einer klaren Korrekturbewegungen an den Aktienmärkten. Das passt bisher perfekt in das saisonale Bild eines Election-Years mit Sieg der amtierenden Partei (wenn wir sämtliche Daten seit den 1920er Jahren auswerten). Auch das haben wir bereits im Gesamtausblick für 2024 mit höherer Wahrscheinlichkeit so vorhergesehen. In diesem Marktausblick für Mai 2024 werden wir unsere Szenarien auf den neuesten Stand bringen. Zudem behandeln wir die Frage, ob die Korrektur an den Aktienmärkten bereits vorbei ist oder nicht.

Inhaltsverzeichnis

Hast du den letzten Drop verpasst und willst Trading und technische Analyse von uns lernen? Dann trage dich unbedingt bereits jetzt noch vor allen anderen in unsere NEUE WARTELISTE ein! Du erhältst dann eine Erinnerung via E-Mail, sollte das nächste Drop-Datum feststehen. Zudem hast du DEUTLICH höhere Chancen auf einen der streng begrenzten Plätze bei uns. Umso früher du dich einträgst, desto höher deine Chancen.

Rückblick April 2024

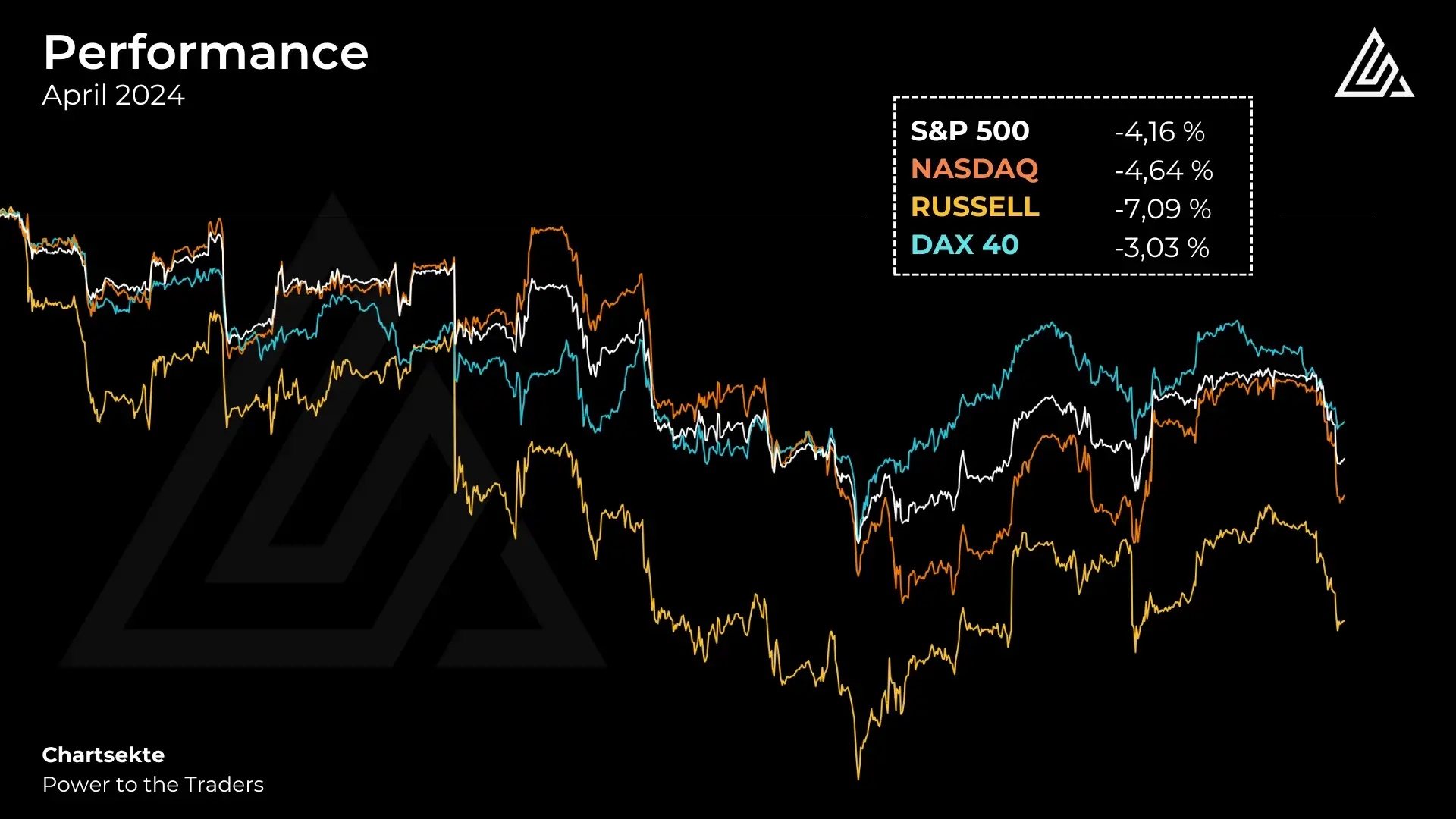

Eine gesunde Korrektur

Die globalen Aktienmärkte führten im April eine saubere Korrektur durch. Die Korrektur war dabei immer wieder von Konterbewegungen der Käufer geprägt und ist so rein von der Geschwindigkeit her nicht besorgniserregend. Von den zurückgelegten Distanzen her ist der US-amerikanische Small-Cap-Index Russell auf dem negativen Platz 1 mit -7,09%. Danach folgt der doch im Vergleich zum breiten Markt immer etwas volatilere Technologieindex Nasdaq 100 mit -4,64%. Der Marktbreite US-Leitindex S&P 500 verlor im Vergleich “nur” 4,16%. Der deutsche Leitindex hielt sich am besten und beendete den Handel im April mit einem Minus von 3,03%.

Mit drei negativen, aufeinanderfolgenden Wochen stellt uns der April die bisher längste Verlustserie des Jahres bereit. Insgesamt ist das bereits jetzt die tiefste Korrektur seit Oktober 2023. Der April konnte innerhalb von drei Wochen die Gewinne des ersten Quartals um etwas mehr als 50% reduzieren in den Verlaufstiefs. Das ist ebenfalls [noch] als gesund für den mittelfristigen Trend zu werten.

Im Marktausblick für April 2024 gingen wir von einer Korrekturdistanz zwischen 3 – 8% aus. Das bisherige Verlaufstief liegt bei 5,91% Drawdown. Dadurch ist die Korrektur auch in Anbetracht der Saisonalität immer noch im Rahmen. Wir gehen weiterhin von diesem Bereich aus. Es ist immer noch nicht davon auszugehen, dass die Korrektur mehr als 10% zurücklegt im S&P 500. Das ist weiterhin sehr unwahrscheinlich.

Ausblick April 2024

US-Wahljahr 2024 [UPDATE]

Das Wahljahr 2024 ist in vollem Gange und sowohl der amtierende US-Präsident Joe Biden, als auch sein Konkurrent Donald Trump, sind voll im Wahlkampf. Anfang des Jahres haben wir in unserem großen Ausblick für 2024 die große Einflussnahme der US-Wahlen auf die Performance der globalen Aktienmärkte besprochen. Interessanterweise sind die durchschnittlichen Jahresverläufe des S&P 500 im Election Year vor allem auf den Ausgang der US-Wahlen zurückzuführen. So führt ein Sieg der amtierenden Partei immer zu einem besseren Börsenjahr, als ein Sieg der Oppositionspartei.

Bisher arbeitet der S&P 500 fast perfekt den durchschnittlichen Verlauf eines Wahljahres mit Sieg der amtierenden Partei ab (in unserem Fall die Demokraten mit Joe Biden). Der Verlauf ist hierbei geprägt von einem sehr starken Jahresauftakt bis Ende März, gefolgt von einer Korrektur / Seitwärtsphase bis Mitte Mai. Dann folgt vom Tief dieser Korrektur eine fast pausenlose Rallye bis zum Jahresende mit Rendite im Bereich um die 10% (tendenziell deutlich höher 2024, die Gründe haben wir im großen Marktausblick 2024 bereits beleuchtet).

Anfang April gingen wir basierend auf diesen saisonalen Vorgaben von einer Korrektur von April – Mitte Mai aus. Das hat sich perfekt bewahrheitet bisher. Wir sind uns sehr sicher, dass wir im Laufe des Mais einen sauberen Boden sehen mit solider Rallye, gefolgt von einer kleinen Range im Juni, bevor dann im Juli eine intensivere Trendfortsetzung erfolgt!

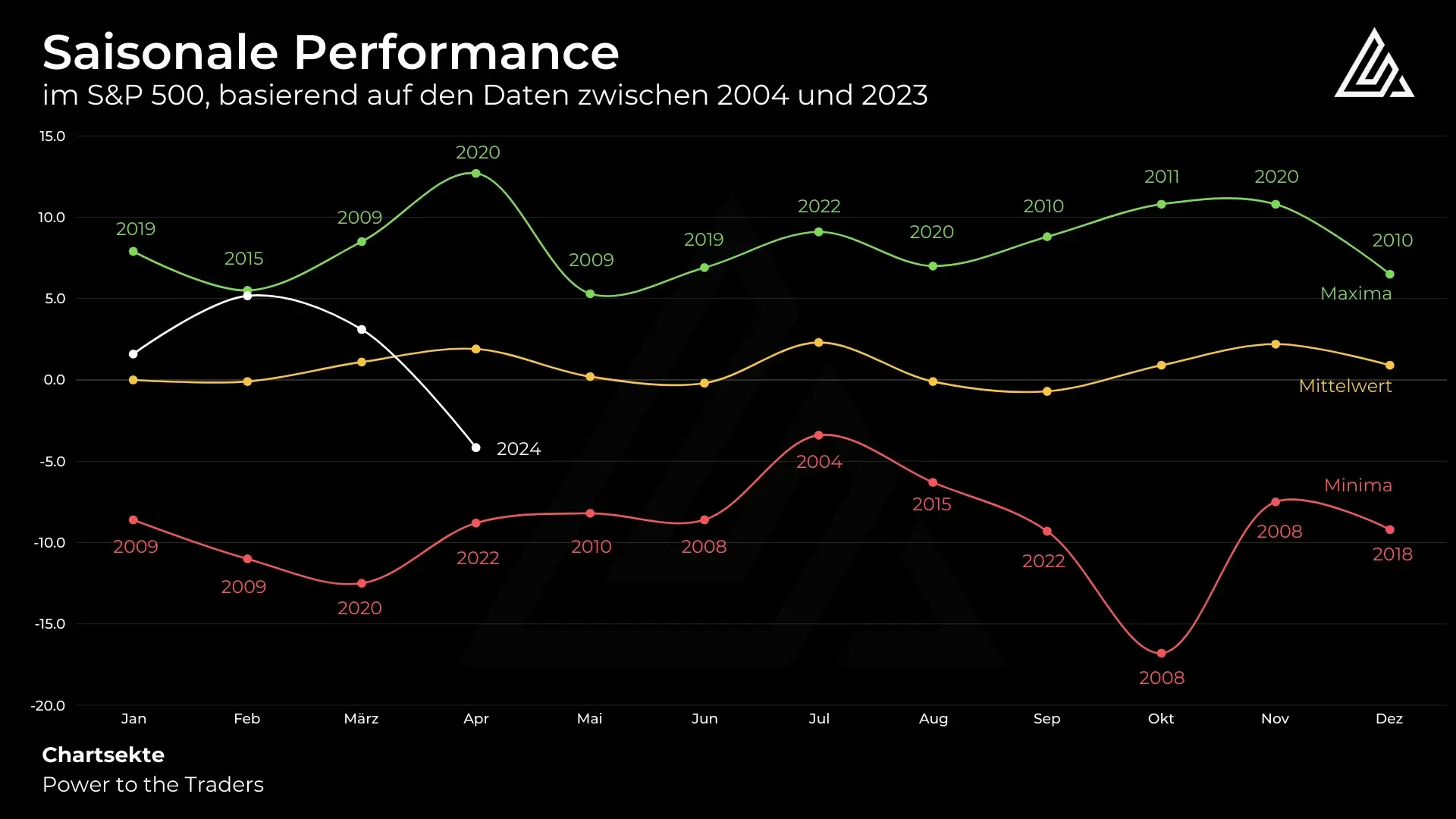

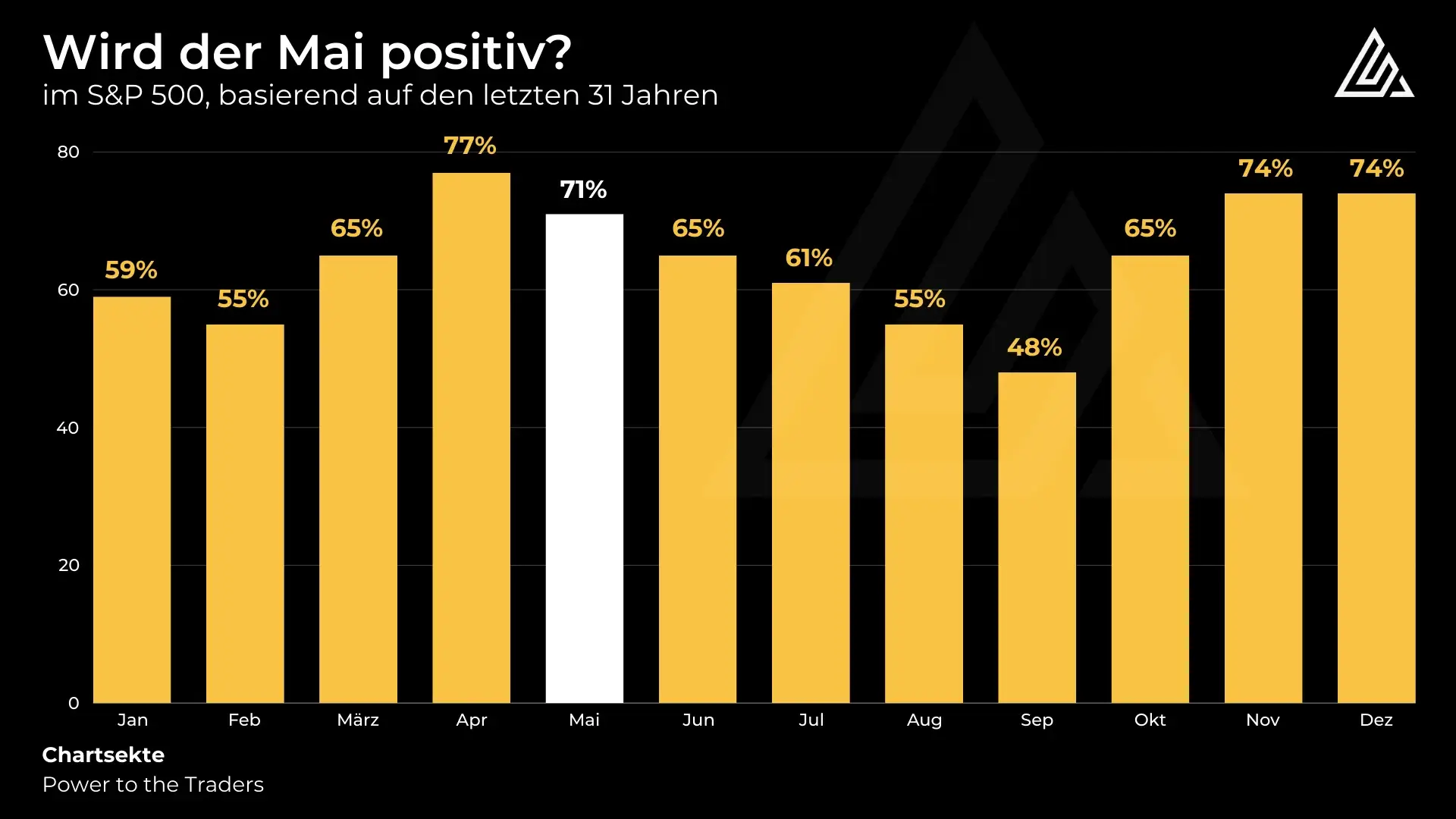

Saisonale Analyse

Die Performance im April 2024 war relativ markant unterdurchschnittlich, was aber auch auf die Tendenz durch das Wahljahr zurückzuführen ist. Auch das hatten wir bereits im letzten Marktausblick vorhergesagt. Im Mai gehen wir basierend auf den Daten durch das Election-Year davon aus, dass wir eine überdurchschnittliche Performance generieren auf Monatsschlusskursbasis. Der Monat Mai weist seit 2004 einen Mittelwert von +0,20% auf – das Maximum liegt bei +5,30% während das Minimum bei -8,20% liegt.

Der Mai liegt was die reine Gewinnwahrscheinlichkeit betrifft leicht unter dem April, ist aber trotzdem der 4. beste Monat des Jahres. Im Gegensatz zum April kriegen wir hier eine Bestätigung der saisonalen Daten der Election-Years. Das untermauert unser Rallye-Szenario für Mai. Dabei ist aber wichtig, dass der Boden auch erst Mitte Mai auftreten kann und neue, kurzfristige Verlaufstiefs nicht auszuschließen sind! Genauer gehen wir darauf in der rein technischen Analyse ein.

Hast du den letzten Drop verpasst und willst Trading und technische Analyse von uns lernen? Dann trage dich unbedingt bereits jetzt noch vor allen anderen in unsere NEUE WARTELISTE ein! Du erhältst dann eine Erinnerung via E-Mail, sollte das nächste Drop-Datum feststehen. Zudem hast du DEUTLICH höhere Chancen auf einen der streng begrenzten Plätze bei uns. Umso früher du dich einträgst, desto höher deine Chancen.

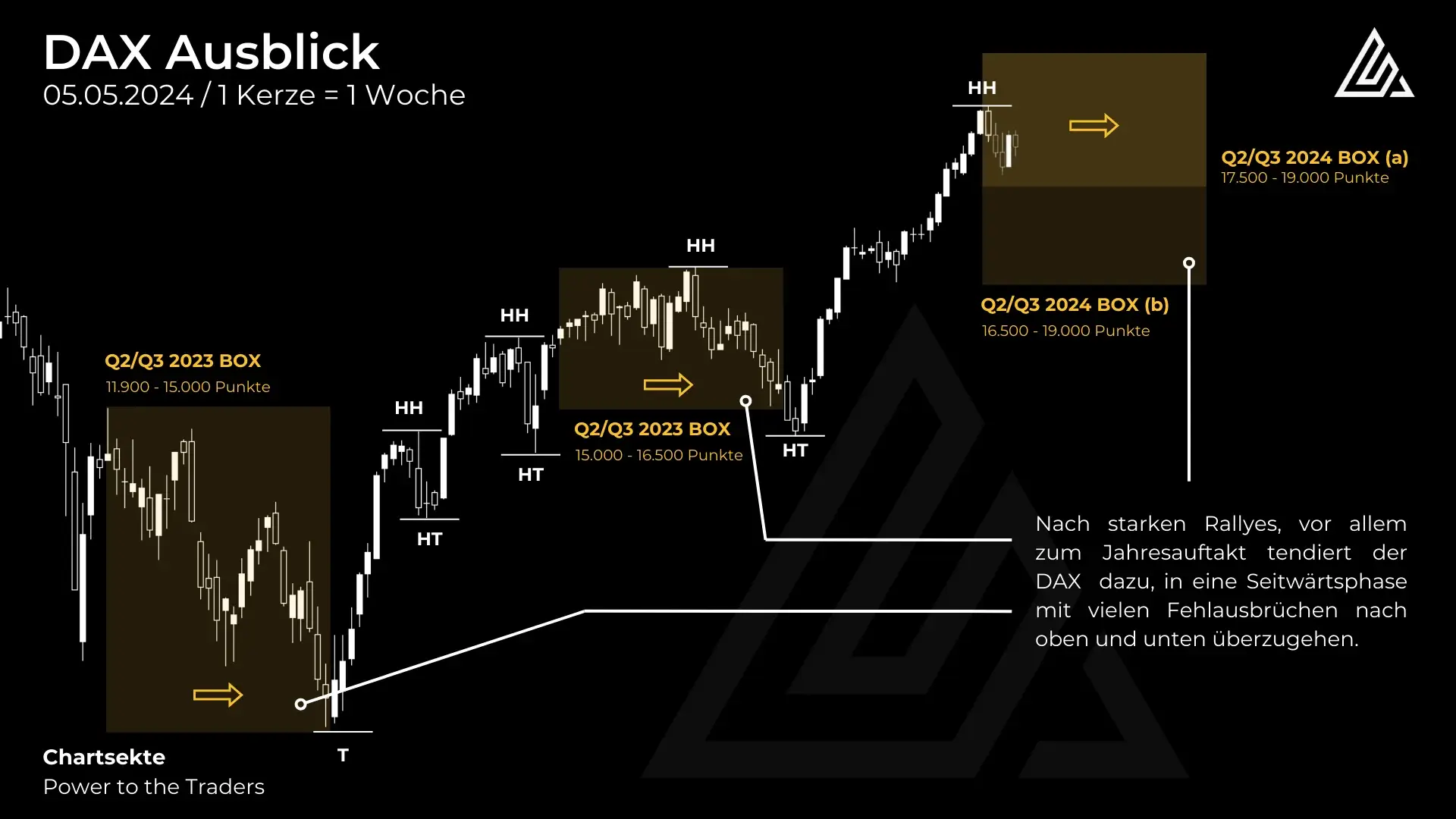

Ausblick Charttechnik April 2024 - Deutschland

Der DAX gehört 2024 bisher zu den am besten performenden Indizes der westlichen Welt. Dem Index gelang ein starker Jahresauftakt mit Kursgewinnen von über 10%. Eine ähnliche Rallye konnten wir bereits von Q4/2022 – Q1/2023 beobachten, bevor der Index dann in eine Seitwärtsphase überging, die mit einer relativ großen Korrektur beendet wurde. Wer den DAX kennt, der weiß, dass diese Seitwärtsphasen für den Index die Regel sind nach solchen großen Rallyes (vor allem zum Jahresauftakt).

Wie im April erwartet korrigierte auch der DAX in seiner Q2/Q3 Box das erste mal deutlicher. Wir gehen davon aus, dass frühestens in Q4/2024 wieder mit nachhaltigen Aufwärtsbewegungen zu rechnen ist. Der DAX bleibt so lange Spielball der US-amerikanischen Märkte und kann immer wieder auf neue Verlaufshochs ausbrechen, die dann aber relativ schnell wieder abverkauft werde – eine klassische Seitwärtsphase eben.

Spannend am deutschen Aktienmarkt ist derzeit weiterhin ein Blick auf die zweite und dritte Reihe (SDAX, MDAX, TecDAX). Obwohl diese Werte den DAX historisch betrachtet immer outperformt haben, liegt hier seit ca. 2022 eine Imbalance vor, die sich schon bald zugunsten ebendieser Nebenwerte auflösen sollte.

Fazit: Wir sehen den DAX sehr kurzfristig (H1-H4) neutral, kurzfristig (Daily) neutral, mittelfristig (Weekly) bullish und langfristig (Monthly) bullish.

DAX Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im DAX an. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes (DAX, MDAX, SDAX, TecDAX) ziehen.

Aktie | Gewichtung | Kurzfristig | Mittelfristig | Langfristig |

|---|---|---|---|---|

| 10,49% | neutral | aufwärts | neutral |

| 8,76% | neutral | aufwärts | aufwärts |

| 7,69% | aufwärts | aufwärts | aufwärts |

| 5,79% | abwärts | aufwärts | aufwärts |

| 6,72% | aufwärts | aufwärts | aufwärts |

SAP Aktie Prognose

Das Schwergewicht im DAX schwächelt derzeit das erste mal seit Oktober 2023 wieder markanter. Auf kurzfristiger Ebene wurde der kurzfristige Aufwärtstrend bereits neutralisiert und ein zweites Abwärtsbein wäre mit einem Tagesschlusskurs unter 163,90 EUR aktiviert und würde den Weg freimachen in Richtung der noch offenen Aufwärtslücke im Bereich zwischen ca. 157 und 149 EUR. Hier wäre dann auch wieder eine spannende Zone vorhanden für ein mittelfristiges Higher Low und eine darauffolgende mittelfristige Trendfortsetzung.

→ Kurzfristig neutral.

→ Mittelfristig aufwärts bis 134,42 EUR.

→ Langfristig neutral.

Siemens Aktie Prognose

Die Aktie der Siemens AG konnte sich vergleichsweise relativ gut behaupten, auf der anderen Seite war die vorangegangene Rallye auch eher verhalten. Aktuell befinden wir uns in einer spannenden Zone für eine Bodenbildung und Fortsetzung des mittelfristigen Trends. Um diese Annahme zu bestätigen muss dem Wert ein Ausbruch mit Tagesschlusskurs über 179 EUR gelingen. Idealerweise unter erhöhtem Handelsvolumen.

→ Kurzfristig neutral

→ Mittelfristig aufwärts bis 157,78 EUR.

→ Langfristig aufwärts bis 119,48 EUR.

Allianz Aktie Prognose

Im letzten Marktausblick sprachen wir bereits davon, dass sich die kurzfristige Korrektur maximal bis in den Bereich um die 250 EUR ausweiten sollte, um das Momentum des mittelfristigen Trends nicht zu beschädigen. Das bisherige Verlaufstief liegt bei 258,70 EUR und ist somit immer noch gesund. Ein weiteres Verlaufstief ist grundsätzlich möglich, sollte aber weiterhin nicht unter 250 EUR abverkaufen. Auf der anderen Seite gehen wir von einer mittelfristigen Trendfortsetzung aus, sollte die Aktie über 270,50 EUR auf Tagesschlusskurs ausbrechen.

→ Kurzfristig aufwärts bis 244,10 EUR.

→ Mittelfristig aufwärts bis 215,80 EUR.

→ Langfristig aufwärts bis 198,60 EUR.

Deutsche Telekom Aktie Prognose

Die Deutsche Telekom hat ihre mittelfristige Korrektur des Aufwärtstrends inzwischen über einen kurzfristigen Abwärtstrend weiter ausgebaut. Das Momentum ist aber weiterhin auf der Käuferseite zu beobachten. Von der aktuellen Zone aus sind bereits Fortsetzung in die mittelfristige Trendrichtung möglich. Hierbei gibt es zwei mögliche Trigger für Long Trades: 21,95 EUR [aggressiv] und 22,70 EUR [konservativer].

→ Kurzfristig abwärts bis 22,68 EUR.

→ Mittelfristig aufwärts bis 21,30 EUR

→ Langfristig aufwärts bis 18,50 EUR (finale Bestätigung auf MSK steht aus)

Airbus Aktie Prognose

Die Allzeithochs und massive Rallye der Airbus Aktie wurden im April ebenfalls leicht abgetragen. Der Bereich um 154 EUR könnte jetzt bereits als Kaufzone betrachtet werden. Damit dieses Szenario bestätigt wird, muss jedoch zunächst eine markantere Bodenbildung zumindest auf H1 / H4 entstehen.

→ Kurzfristig aufwärts bis 143,68 EUR.

→ Mittelfristig aufwärts bis 120,08 EUR.

→ Langfristig aufwärts bis 86,51 EUR.

Hast du den letzten Drop verpasst und willst Trading und technische Analyse von uns lernen? Dann trage dich unbedingt bereits jetzt noch vor allen anderen in unsere NEUE WARTELISTE ein! Du erhältst dann eine Erinnerung via E-Mail, sollte das nächste Drop-Datum feststehen. Zudem hast du DEUTLICH höhere Chancen auf einen der streng begrenzten Plätze bei uns. Umso früher du dich einträgst, desto höher deine Chancen.

Swing-Trading Musterportfolio 2024

Exklusiv für Chartsekten Mitglieder

Im Chartsekten Swingtrading Musterportfolio stellen wir dir Swing Trading Setups vor und zeigen dir alles vom Einstieg, über das Trade-Management, bis hin zum Exit. So lernst du die Praxis des Swingtradings besser kennen und kannst sie auf dein eigenes Trading nachhaltig übertragen. Wichtig ist, dass du verstehst, warum bestimmte Trades eingegangen werden und nichts blind nachhandelst.

Bitte logge dich ein, um diesen Abschnitt zu lesen.

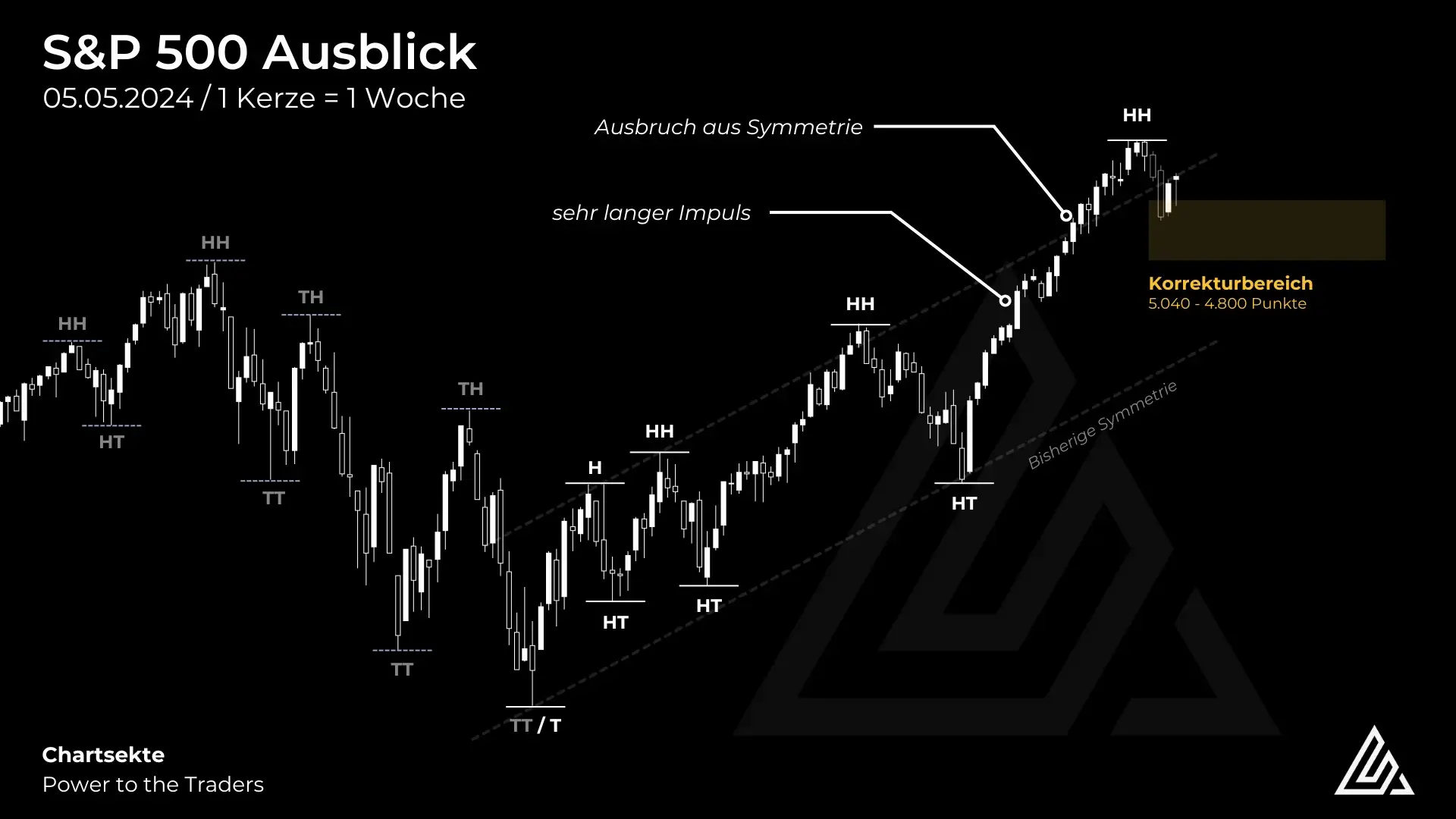

Ausblick Charttechnik April 2024 - USA

Der S&P 500 korrigierte im April exakt so wie von uns erwartet. Grundsätzlich sind wir mit der bisherigen Korrekturdistanz bereits relativ zufrieden und der Drawdown entspricht auch dem Schnitt eines [besonders positiven] Election-Years. Wir gehen wie bereits mehrfach erklärt beim Jahr 2024 auch von einem überdurchschnittlich guten Election Year aus.

Die Frage die sich jetzt stellt lautet: Gibt es noch ein zweites Abwärts- / Korrekturbein mit neuen Verlaufstiefs? Grundsätzlich ist das möglich, wir sehen mit der aktuellen Priceaction aber eine leicht (!!!) höhere Wahrscheinlichkeit beim Szenario der direkten Trendfortsetzung ergo keine neuen Verlaufstiefs. So lange der S&P 500 nicht auf Tagesschlusskurs unter 5.060 Punkte schließt, ist die Wahrscheinlichkeit einer Rallye auf Allzeithochs bei ca. 55%. Auf der anderen Seite ist die Wahrscheinlichkeit für neue Verlaufstiefs dadurch bei etwa 45%. Steigt der S&P 500 über 5.225 Punkte auf Tagesschlusskurs, steigt die Wahrscheinlichkeit für neue Verlaufshochs auf ca. 70%. Bei einem Herausnehmen des unteren Triggers wie oben beschrieben sinkt die Wahrscheinlichkeit für neue Verlaufshochs auf 35%.

Sollte der S&P 500 seine Korrektur ausweiten, wäre unser nächstes Kursziel bei 4.810 Punkten. Bei diesem Level gehen wir auch davon aus, dass es auf Wochenschlusskurs zunächst nicht von den Bären unterschritten werden kann. Die Zone um 4.810 Punkte wäre dann auch nochmal sehr attraktiv für einen neuen Bodenbildungs-Versuch. Auch einzelne Aktien würden dann wieder deutlich attraktiver werden für Long-Positionen.

Fazit: Langsam einzelne Long-Trades bei US-Large-Caps aufbauen. Noch relativ konservative Trigger und SLs verwenden. Bei einem abholen der tiefere Kursziele und darauffolgender Bodenbildung würden wir auch deutlich aggressiver in den Markt gehen. Der S&P 500 bleibt so für uns sehr kurzfristig bullish (H1 – H4), kurzfristig (Daily) leicht bearish, mittelfristig (Weekly) bullish und langfristig (Monthly) ebenfalls bullish.

Hast du den letzten Drop verpasst und willst Trading und technische Analyse von uns lernen? Dann trage dich unbedingt bereits jetzt noch vor allen anderen in unsere NEUE WARTELISTE ein! Du erhältst dann eine Erinnerung via E-Mail, sollte das nächste Drop-Datum feststehen. Zudem hast du DEUTLICH höhere Chancen auf einen der streng begrenzten Plätze bei uns. Umso früher du dich einträgst, desto höher deine Chancen.

Nasdaq 100 Prognose

Dieser Teil ist exklusiv für Chartsekten Mitglieder.

Bitte logge dich ein, um diesen Abschnitt zu lesen.

S&P 500 Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im S&P 500 an, die gleichzeitig auch die wichtigsten im Nasdaq 100 sind. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes ziehen.

Aktie | Gewichtung | Kurzfristig | Mittelfristig | Langfristig |

|---|---|---|---|---|

| 7,36% | neutral | neutral | aufwärts |

| 6,45% | abwärts | aufwärts | aufwärts |

| 3,26% | neutral | aufwärts | aufwärts |

| 3,23% | aufwärts | aufwärts | aufwärts |

| (3,70%) | aufwärts | aufwärts | aufwärts |

Apple Aktie Prognose

Der Aktie von Apple ist es relativ gut gelungen sich in unserer Zielzone um 165 USD weiter zu stabilisieren. Durch die Quartalszahlen gelang der Ausbruch aus der Bodenbildung über eine Breakaway-Gap. Nun wäre ein Rücksetzer, bzw. Anlauf der Gap um die 178 USD durchaus attraktiv und würde auch Chancen auf Trades eröffnen. Passend dazu haben wir auch extra ein YouTube Video zu Apple aufgenommen (siehe unten).

→ Kurzfristig neutral.

→ Mittelfristig neutral.

→ Langfristig aufwärts bis 124,17 USD.

Microsoft Aktie Prognose

Das kurzfristige Chartbild von Microsoft ist ehrlicherweise aktuell relativ schwierig einzuschätzen. Kurzfristig ist ein zweites Abwärtsbein möglich, mittelfristig ist die Korrektur aber auch bereits tief genug, um für frischen Aufwind zu sorgen. Am Ende wird die Entscheidung in Wechselwirkung mit dem S&P 500 gefällt. Mit einem Tagesschlusskurs über 413,00 USD würde die Wahrscheinlichkeit für ein neues Verlaufstief drastisch sinken.

→ Kurzfristig abwärts bis 413,00 USD.

→ Mittelfristig aufwärts bis 309,45 USD.

→ Langfristig aufwärts bis 213,43 USD.

Amazon Aktie Prognose

Amazon hat im April sehr sauber und genau wie erwartet am alten Allzeithoch eine mittelfristige Korrektur eingeleitet und abgearbeitet. Rein auf Wochenbasis ist jetzt schon eine Fortsetzung des mittelfristigen Trends möglich. Final brauchen wir hier aber noch einen Tagesschlusskurs über 190,00 USD.

→ Kurzfristig neutral.

→ Mittelfristig aufwärts bis 118,35 USD.

→ Langfristig aufwärts bis 65,35 USD.

NVIDIA Aktie Prognose

Nvidia konnte nun auch endlich nach langer, ununterbrochener Rallye eine mittelfristige, bzw. kurzfristige Korrektur einleiten. Diese Korrektur konnte die Rallye zumindest vom Allzeithoch um 22,38% abtragen. Das ist immer noch als positiv und gesund zu werten. Auch hier gilt: Eine direkte Trendfortsetzung ist vom S&P 500 abhängig. Über 907,50 USD auf Tagesschlusskurs würde die Wahrscheinlichkeit für eine direkte Progression stark ansteigen.

→ Kurzfristig aufwärts bis 662,48 USD.

→ Mittelfristig aufwärts bis 392,30 USD.

→ Langfristig aufwärts bis 108,13 USD.

Alphabet Aktie Prognose (Class A)

Alphabet lief im April auch perfekt nach Plan. Dieser war eine Seitwärtsphase um das alte ATH herum, bevor sich der mittelfristige Trend nach oben fortsetzt. Beides hat sich so bewahrheitet. Ähnlich wie bei der Earnings-Gap von Apple gilt jetzt auch für Alphabet, dass ein Rücksetzer in den Gap Bereich um die 160 USD durchaus attraktiv für Longs werden könnte. Bei einer Bodenbildung im S&P 500 im Mai [wie wir es erwarten] ist Alphabet unser klarer Favorit unter den Mag-7 Aktien.

→ Kurzfristig aufwärts bis 150,87 USD.

→ Mittelfristig aufwärts bis 120,21 USD.

→ Langfristig aufwärts bis 50,44 USD.

Hast du den letzten Drop verpasst und willst Trading und technische Analyse von uns lernen? Dann trage dich unbedingt bereits jetzt noch vor allen anderen in unsere NEUE WARTELISTE ein! Du erhältst dann eine Erinnerung via E-Mail, sollte das nächste Drop-Datum feststehen. Zudem hast du DEUTLICH höhere Chancen auf einen der streng begrenzten Plätze bei uns. Umso früher du dich einträgst, desto höher deine Chancen.

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Wie genau wir diese Ansichten auf die Märkte in der Praxis handlen, das besprechen wir wie jeden Montag Abend um 19:00 Uhr in ChartWars. Wir empfehlen außerdem, dass ihr euch in unsere Trading-Newsletter einschreibt. Sowohl in den über E-Mail, als auch den über Telegram.

Also: Einschalten & von realem Trading in der Praxis lernen!

Viel Erfolg in der neuen Handelswoche!

Adrian Rogl

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/