Marktausblick März 2024

Veröffentlicht am 03.03.2024 | Jan Fuhrmann

▲ Marktausblick Börse März 2024

mit saisonaler Analyse, DAX (+Top 5), S&P 500 (+Top 5), Nasdaq 100

Im Februar zeigten sich die Bullen in sämtlichen Aktienindizes wieder von ihrer besten Seite. Hot Stocks wie NVIDIA setzten ihre Outperformance fort und drohen langsam zu überhitzen, ebenso wie der Gesamtmarkt. Dennoch fehlt es bislang an Umkehrsignalen um eine ausgeprägte mittelfristige Korrektur anzunehmen. In diesem Marktausblick zeigen wir euch die Zielzonen, auf die ihr jetzt achten solltet. Darüber hinaus startet im März die besonders starke Zeit der Nebenwerte…

Inhaltsverzeichnis

Abonniere unseren YouTube Channel, bleibe immer Up-To-Date zum aktuellen Börsengeschehen und erhalte kostenloses Trading-, sowie Börsenwissen.

Rückblick Februar 2023

Starke Performance in allen Indizes

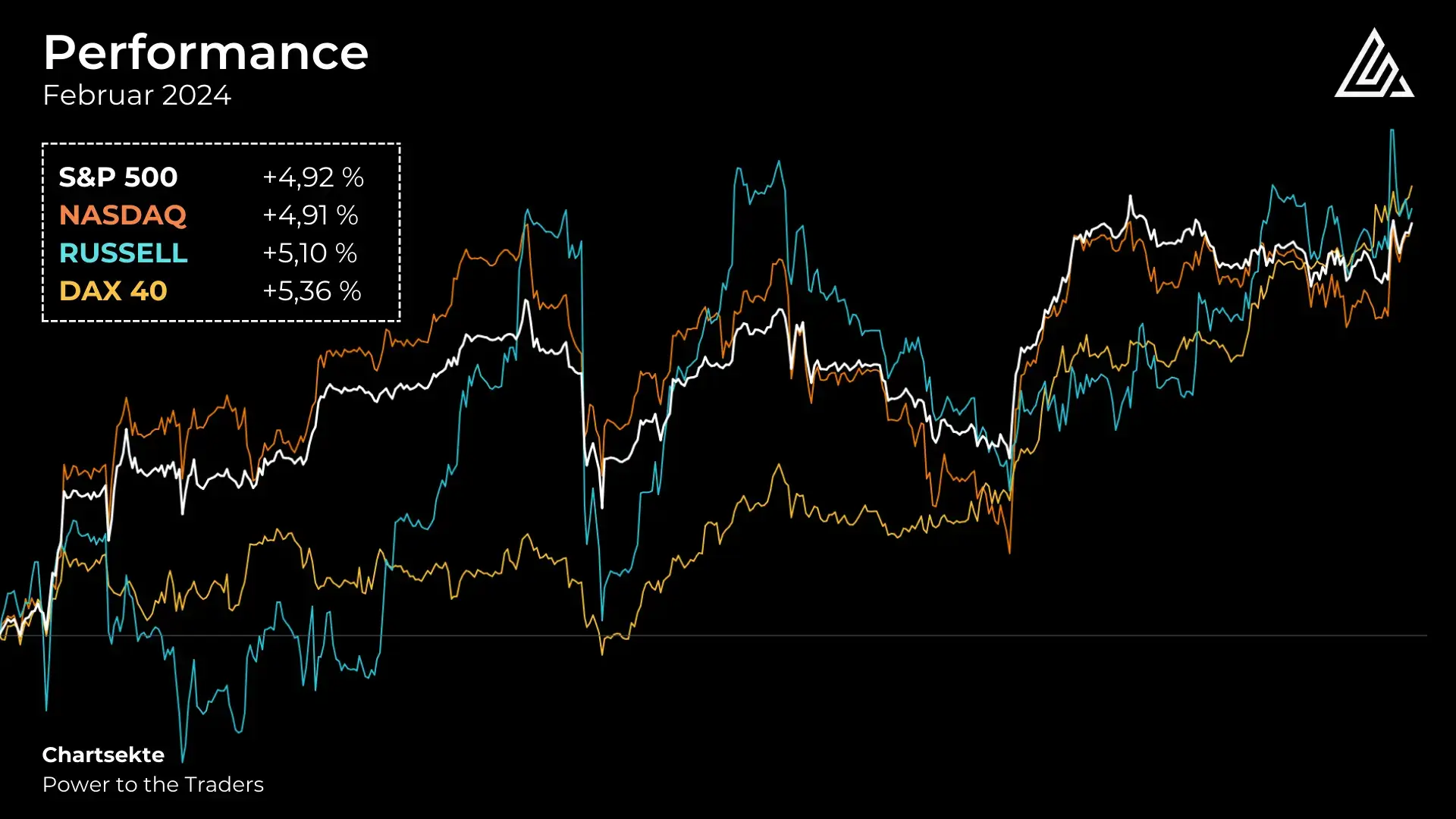

Auch im Februar setzten die Indizes ihre Rallye weiter fort und verlieren dabei kaum Momentum. Es ist zudem positiv hervorzuheben, dass sowohl Large Caps als auch Small Caps die starke Performance im Februar mitgemacht haben – anders als in manchen Monaten davor. Unterm Strich legten S&P 500 (breiter Markt), Nasdaq 100 (vor allem Large Caps aus dem Tech-Sektor), Russell 2000 (Small Caps) und der DAX jeweils rund 5 % zu.

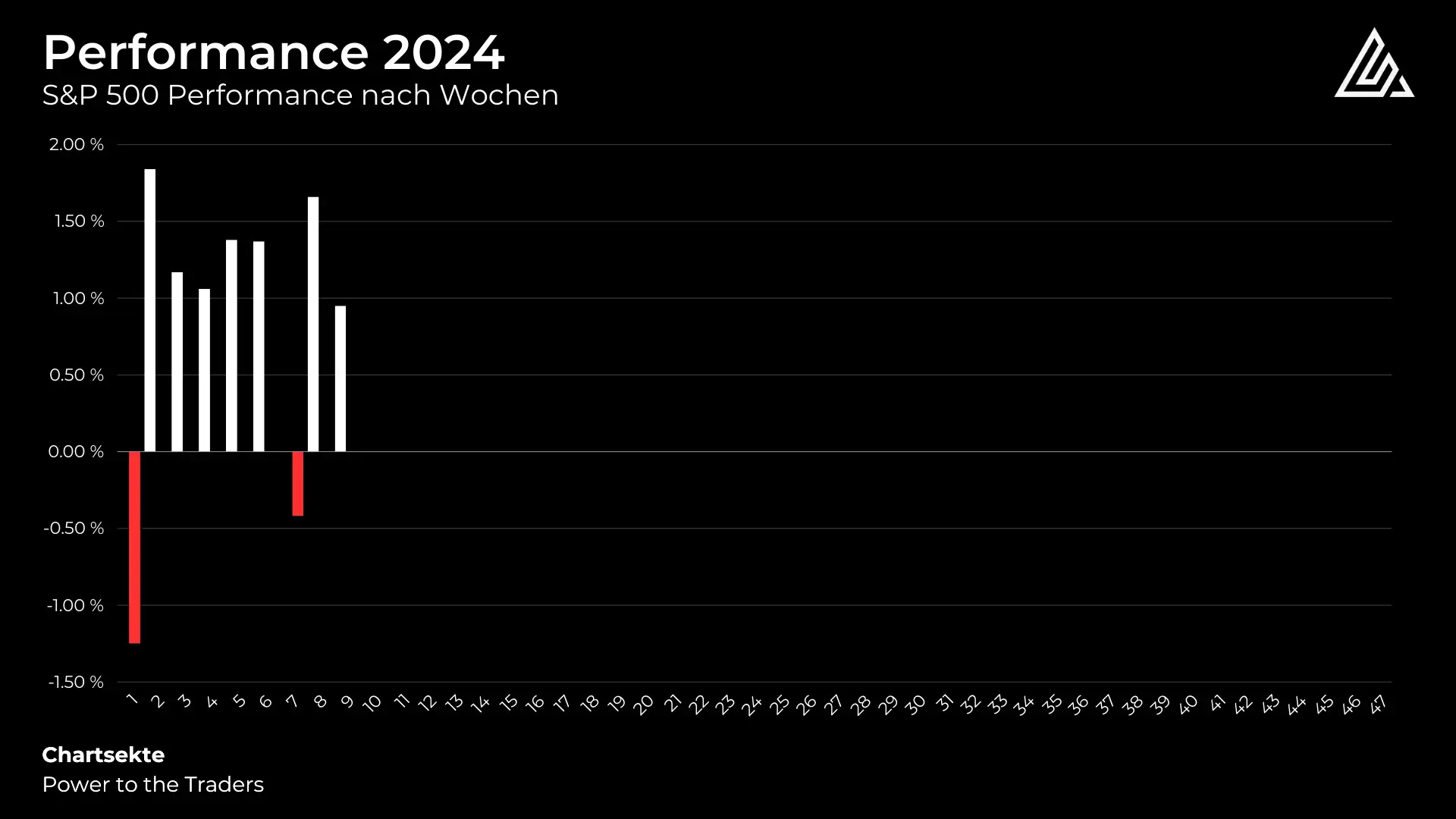

Blicken wir somit auf die bisherige Bilanz des Jahres 2024, so sehen wir ein nahezu rein bullisches Bild mit großen Bewegungen. 7 von 9 Wochen wurden positiv beendet und dabei legte der S&P 500 immer mindestens 1,00 % zu. Diese Stärke zu Beginn des Jahres ist typisch für Wahljahre, wie wir im weiteren Verlauf des Marktausblicks noch sehen werden.

Abonniere unseren YouTube Channel, bleibe immer Up-To-Date zum aktuellen Börsengeschehen und erhalte kostenloses Trading-, sowie Börsenwissen.

Ausblick Februar 2024

Saisonale Analyse

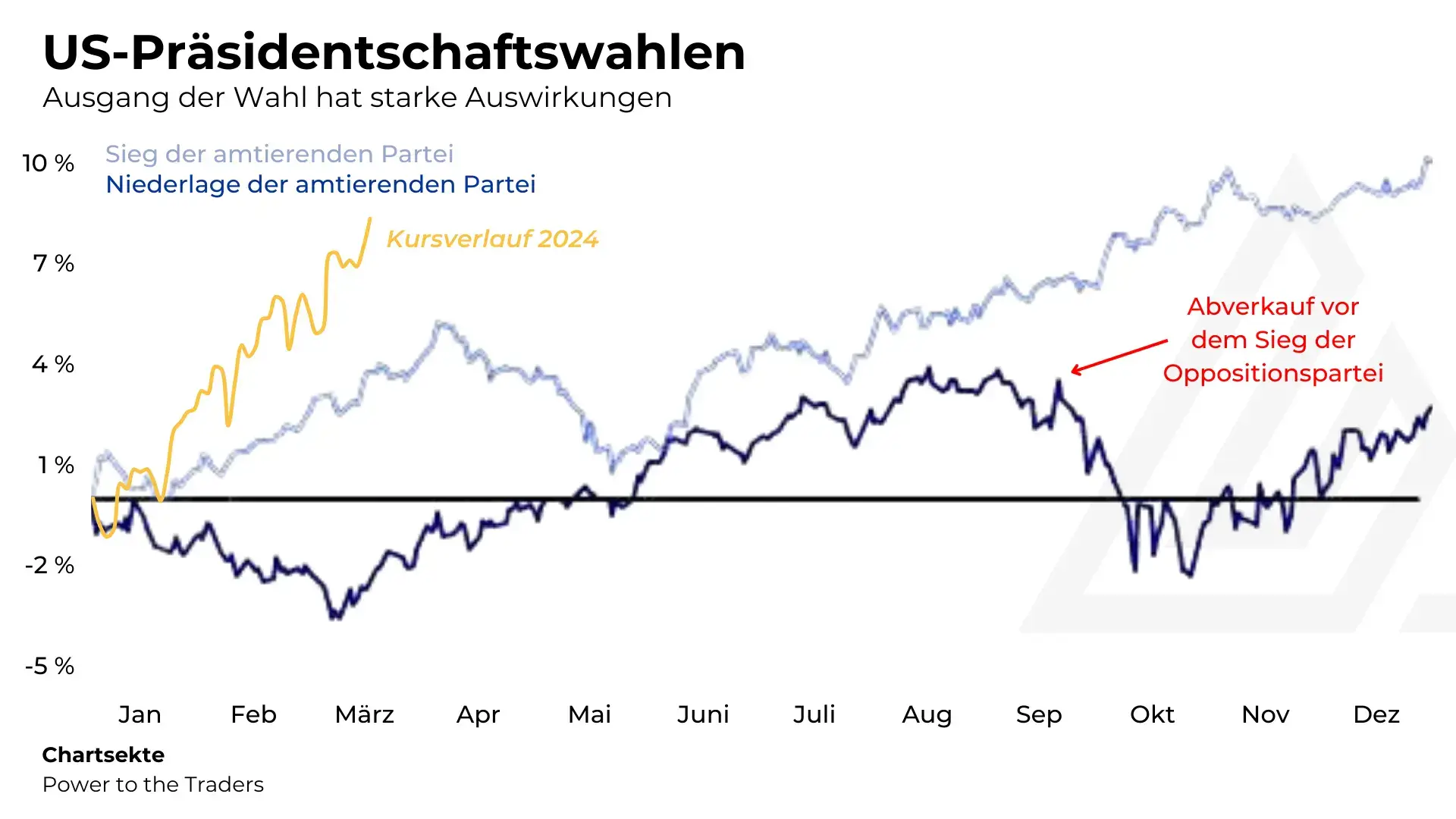

Wir haben euch bereits in den letzten Marktausblicken das typische Muster in einem US-Wahljahr gezeigt. Gewinnt die amtierende Partei (in dem Fall also die Demokraten mit Joe Biden als Kandidaten), ist das erste Quartal des Jahres von Bullen-Power geprägt. Dies sehen wir bislang auch in 2024, wenn auch etwas stärker als im historischen Durchschnitt der Election Years.

Sollten wir uns weiter an den üblichen Verlauf der Aktienmärkte in US-Wahljahren halten, ist gegen Ende März mit dem Beginn einer mittelfristigen Korrektur zu rechnen, welche sich ca. 2 Monate ziehen kann. Diese Einschätzung orientiert sich an dem derzeit vorherrschenden Bild, dass die Demokraten die Wahl wieder gewinnen werden. Es passt jedoch auch gut zum Chartbild der US-Indizes, welche sich in einem weit vorangeschritten Trendimpuls befinden.

Der März ist politisch für die USA ein wichtiger Monat und beginnt am 05. März direkt mit dem “Super Tuesday, an dem es Vorwahlen in 16 Bundesstaaten gibt. In den darauffolgenden Wochen folgen noch über 10 weitere Vorwahlen in anderen Bundesstaaten. Je nach Ausgang können sich hier bestimmte Szenarien bestätigen oder erhöhte Volatilität zustande kommen.

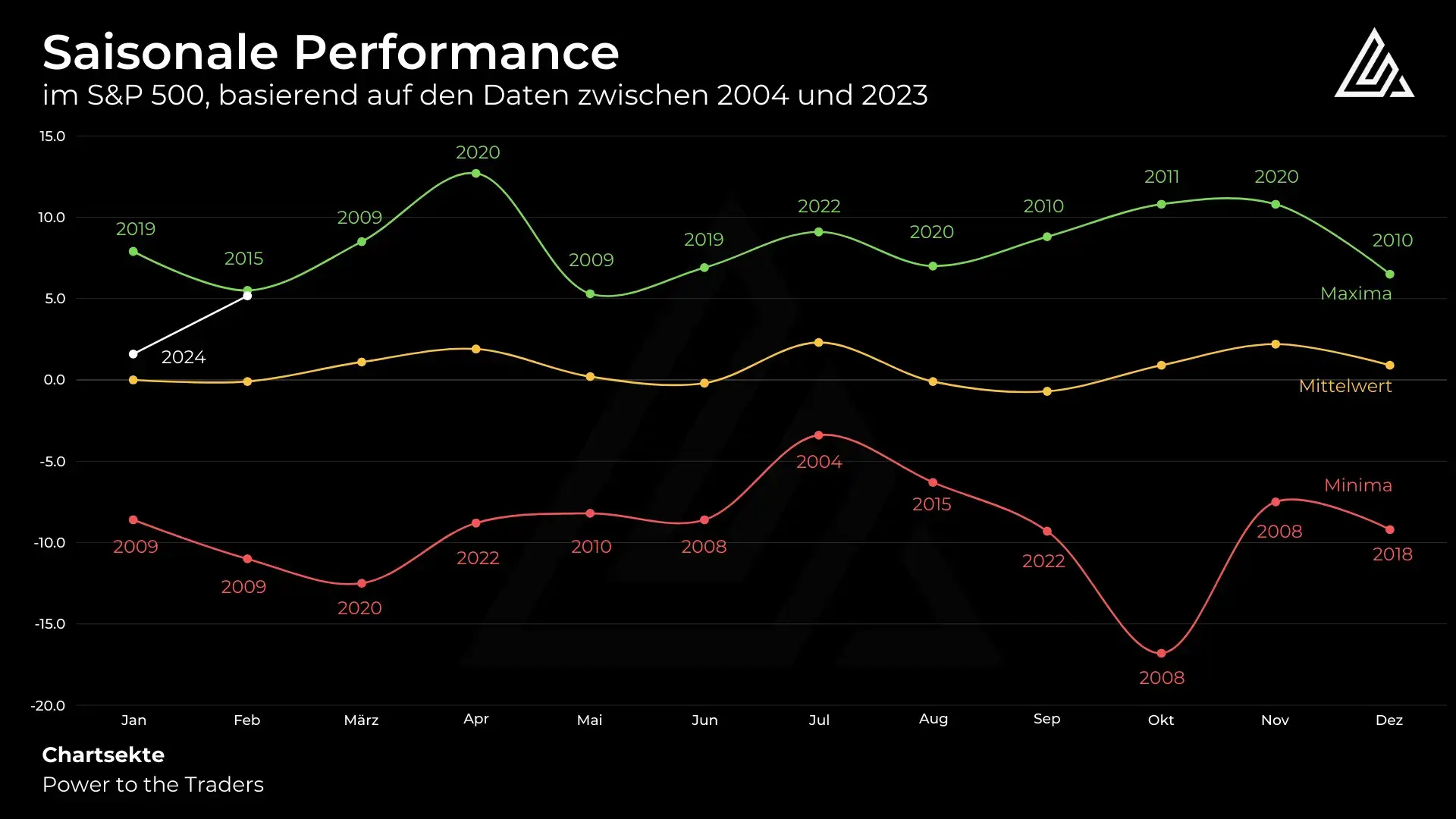

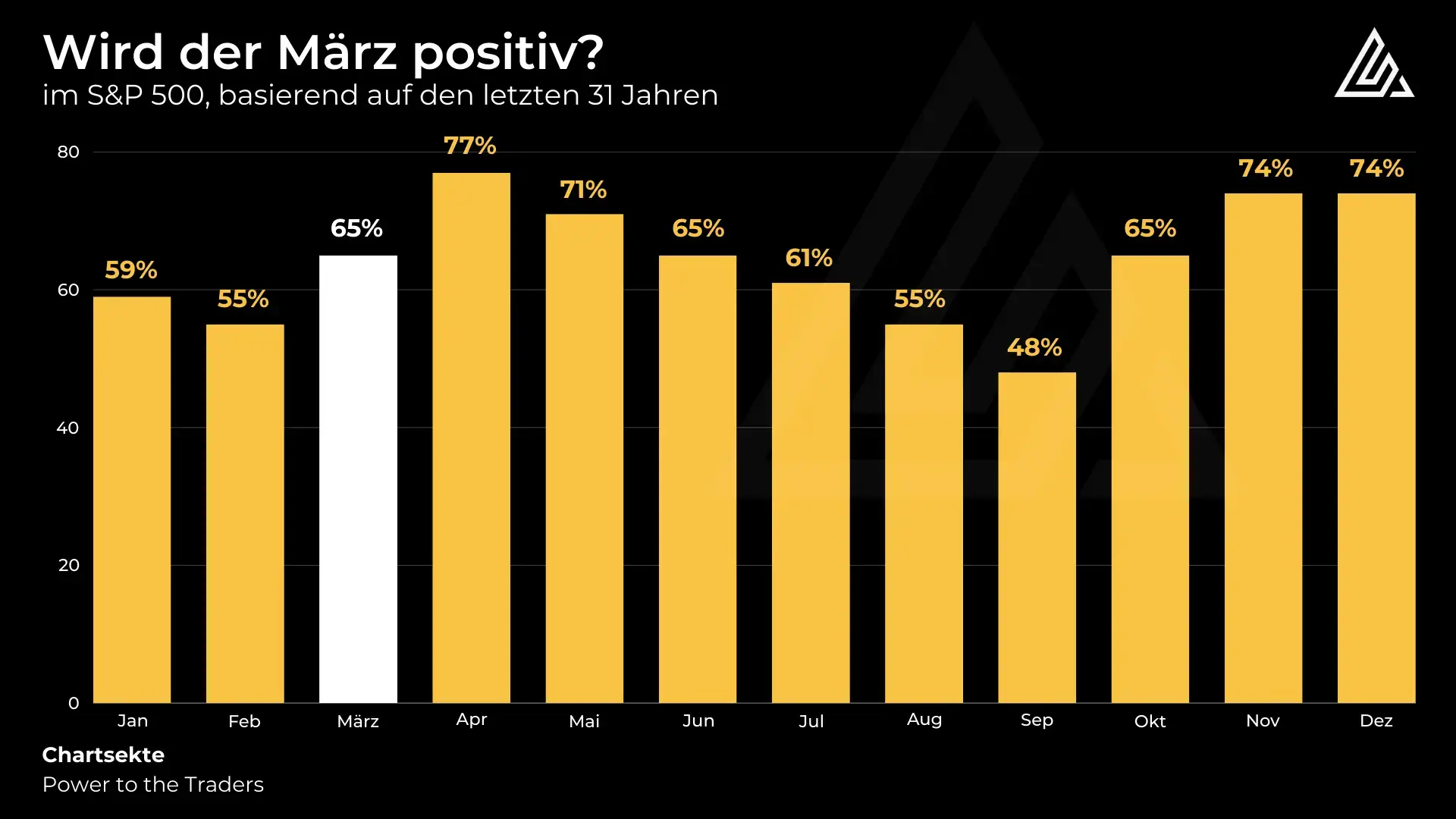

Betrachten wir die saisonale Analyse für den Februar, dann ist dieser außergewöhnlich stark gewesen – fast so gut wie der Rekordwert der letzten 20 Jahre, der in 2015 erreicht wurde. Der bevorstehende Monat März war im Mittel in den letzten 20 Jahren recht volatil, aber insgesamt einer der mittleren bis besseren Monate im US-amerikanischen Leitindex.

Die Gewinnwahrscheinlichkeit liegt im März bei 65 %, wodurch nur April, Mai, November und Dezember einen besseren Wert vorweisen können. Im Gesamtkontext bestätigt sich also auch hier die Einordnung, dass der März durchaus einer der stärkeren Monate für den Aktienmarkt ist, auch wenn er nicht ganz an die absoluten “Top-Monate” herankommt.

Im Hinblick auf die schwachen Gewinnwahrscheinlichkeiten für Januar und Februar sowie die nun realisierte Performance beider Monate, wird das Bild eines US-Wahljahrs im Sinne der Demokraten noch einmal bekräftigt. Ein solcher Jahresauftakt, wie wir ihn nun gesehen haben, ist insgesamt einfach nicht besonders wahrscheinlich, außer die Konstellation eines US-Wahljahrs mit einem Sieg der amtierenden Partei liegt vor.

Die Saisonalität für Bitcoin ist im April und Mai besonders stark. Du willst wöchentlich kostenlose Updates zur charttechnischen Lage zum Bitcoin haben? Dann trete jetzt unserem kostenlosen Telegram Newsletter bei!

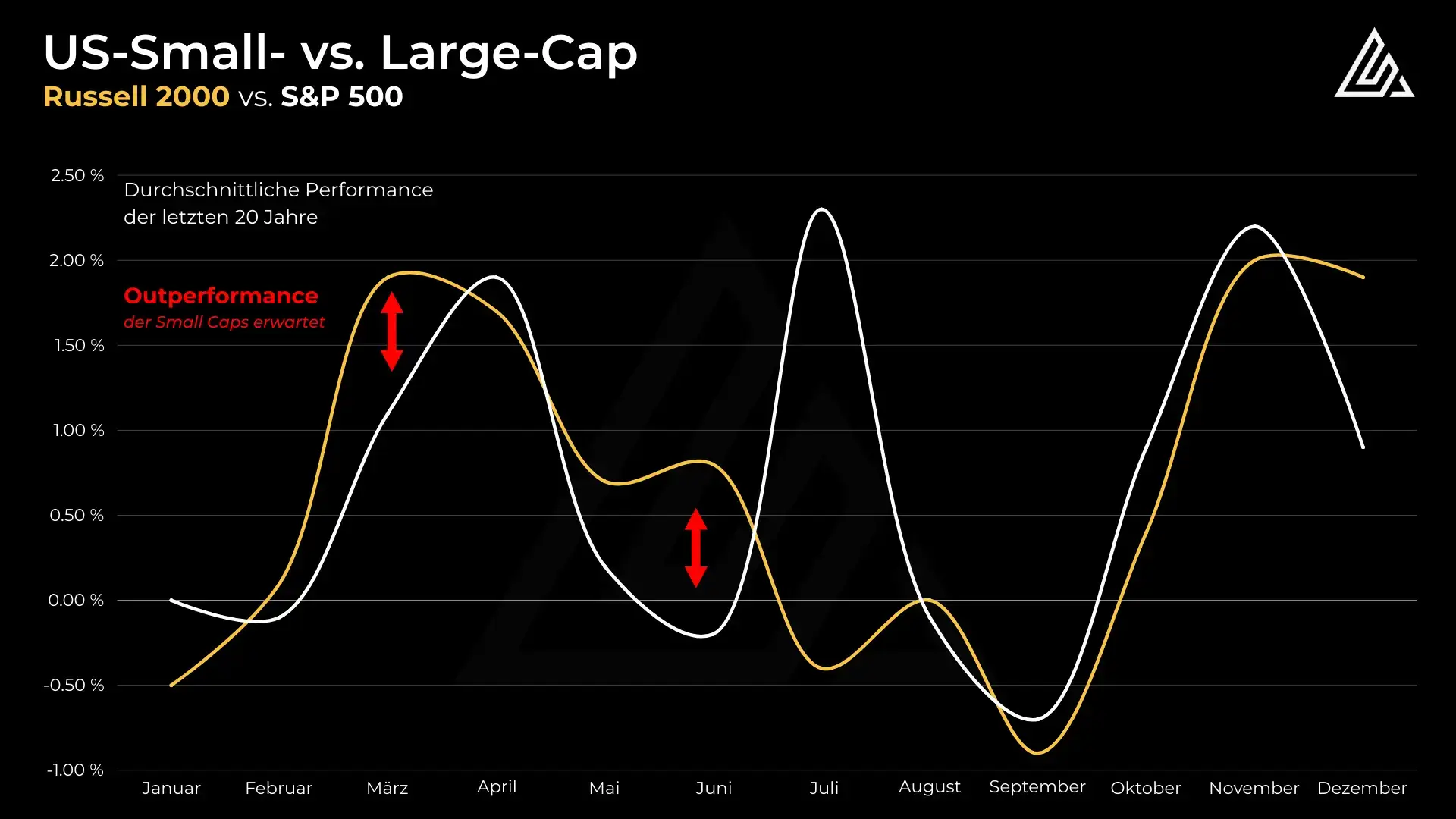

Saisonaler Effekt bei Nebenwerten

Im letzten Marktausblick haben wir bereits aufgezeigt, dass der März historisch gesehen einer der stärksten Monate für die Nebenwerte im Russell 2000 ist. In den letzten 20 Jahren performte der Small Cap-Index aus den USA im Durchschnitt in 6 Monaten besser als der Leitindex (S&P 500). Besser als der März ist dabei nur der Juni – zwar nicht hinsichtlich der erzielten Rendite, aber in Bezug auf die Überrendite des Russell 2000 gegenüber dem S&P 500.

Auch charttechnisch zeigt sich der Russell 2000 von einer starken Seite, denn nun scheint der Ausbruch aus der großen Bodenbildung zu gelingen. Zwar befinden sich über dem aktuellen Niveau auch einige Widerstandszonen, bspw. aufgrund der damaligen Seitwärtsphase in der ATH-Region, aber selbst die ist im direkten Vergleich zur großen Bodenbildung lächerlich klein. Natürlich kann es hier zu regelmäßigen kleinen Rücksetzern kommen, aber das ist nicht weiter schlimm.

Insgesamt betrachtet hat der März die besten Voraussetzungen um der Monat der Nebenwerte zu werden. Die Large Caps sind tendenziell schon etwas überhitzt und der Russell bringt die technische Ausgangslage und saisonale Stärke mit, um etwas aufzuholen.

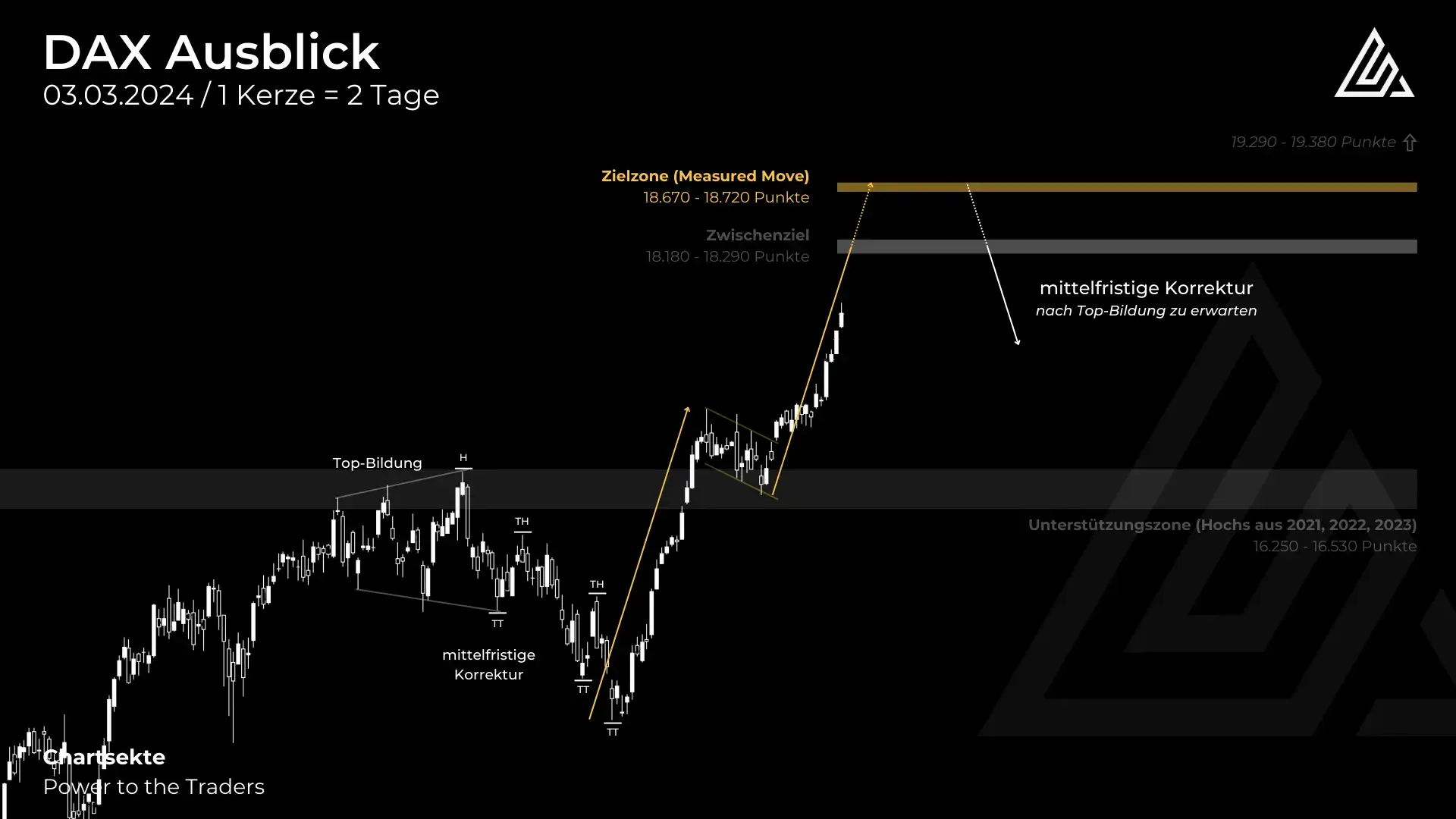

Ausblick Charttechnik 2024 - Deutschland

Während der DAX die erste Hälfte des Februars in einer engen Seitwärtsbewegung verbrachte, war die zweite Hälfte von einer enormen Stärke der Käufer geprägt. Der letzte Verlusttag im Kassa-Index war der 20. Februar 2024, also vor rund 2 Wochen! Kurzfristig zeigt sich dies in einem sehr überhitzten Chartbild, welches eine Korrektur locker vertragen kann. Andererseits fehlen dafür bislang die Anzeichen und der Index befindet sich auf Allzeithoch-Niveau, also im Uncharted Territory ohne klassische technische Widerstände. Man muss sich dementsprechend wohl oder übel mit dem Fazit begnügen, dass eine kurzfristige Korrektur gesund wäre, aber die Anzeichen dafür fehlen.

Angenommen es kommt zu einer kurzfristigen Korrektur, dann sind in der aktuellen Situation verschiedene Szenarien denkbar. Dies ist primär darauf zurückzuführen, dass der Index inzwischen eine gute potenzielle “Fallhöhe” erreicht hat. Welches Szenario wahrscheinlicher ist, wird mit Beginn der erwarteten Korrektur bzw. der Stärke der Verkäufer klar.

Mittelfristig startete der DAX im Oktober 2023 eine Rallye, pausierte diese von Mitte Dezember bis Mitte Januar in einer Bullenflagge und setzte sie im Anschluss wieder fort. Auf Basis dieser Struktur ergibt sich eine Zielregion bei rund 18.700 Punkten, was einem sogenannten “Measured Move” entsprechen würde. Nicht immer wird dieses Ziel mit einem fortlaufend hohen Momentum erreicht, aber spätestens (aller-allerspätestens) hier sollte eine größere mittelfristige Korrektur eingeplant werden. Dieses Ziel und Szenario ist solange aktiv bis es eine Top-Bildung bzw. klare Umkehrsignale gibt. Dazu zählt keine kurzfristige Seitwärtsphase, wie sie bspw. in der ersten Februar-Hälfte ausgebildet wurde. So ein Durchatmen des Trends wie Anfang Februar ist in jedem Fall aktuell wahrscheinlich, wenn man die Überhitzung des Trends im Tages-Chart ansieht.

Kommt es zu einer kurzfristigen Korrektur, muss die Struktur dieser Abwärtsbewegung im Auge behalten werden. Solange die Bären kein richtiges Abwärtsmomentum aufbauen, ist die Variante des Measured Moves aktiv. Wird allerdings ein relevantes Doppel-Top oder etwas dergleichen ausgebildet und die Bullen verlieren deutlich an Stärke, dann sollte man flexibel reagieren und nicht stur auf das hohe Kursziel beharren. Eine mittelfristige Korrektur kann schließlich problemlos auch “jetzt schon” starten. All das kann aber erst mit Beginn der Korrektur bewertet werden.

Somit sehen wir den DAX sehr kurzfristig (H1-H4) bullish, kurzfristig (Daily) bullish, mittelfristig (Weekly) bullish und langfristig (Monthly) bullish.

Du willst Trading auf professioneller Ebene lernen? Dann trage dich in unserer Warteliste ein und erfahre sofort, wenn wir wieder neue Mitglieder aufnehmen!

DAX Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im DAX an. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes (DAX, MDAX, SDAX, TecDAX) ziehen.

Aktie | Gewichtung | Kurzfristig | Mittelfristig | Langfristig |

|---|---|---|---|---|

| 10,49% | aufwärts | aufwärts | neutral |

| 8,76% | neutral (aufwärts) | aufwärts | aufwärts |

| 7,69% | aufwärts | aufwärts | aufwärts |

| 5,79% | aufwärts | aufwärts | aufwärts |

| 6,72% | neutral | aufwärts | aufwärts |

SAP Aktie Prognose

SAP hat im Februar weiterhin sehr stark performt und konnte damit den Aufwärtstrend fortsetzen. Es gibt noch immer keine Anzeichen für eine Umkehr, aber wenn die Aktie in eine größere mittelfristige Korrektur abrutschen sollte, ist die Kurslücke bis rund 150 EUR noch immer eine gute Rücklaufebene.

→ Kurzfristig aufwärts bis 160,44 EUR.

→ Mittelfristig aufwärts bis 134,42 EUR.

→ Langfristig neutral.

Siemens Aktie Prognose

Im letzten Monat hat Siemens den Ausbruch auf neue Hochs geschafft und damit die Seitwärtsphase beendet. Zwar ist die kurzfristige Trendstruktur aufgrund eines Abverkaufs nach dem Fakeout auf neue ATHs nicht ganz sauber, aber der Ausbruch wurde im Nachhinein noch einmal bestätigt. Streng genommen liegt aber dennoch keine richtige neue Trendstruktur auf der kurzfristigen Zeitebene vor. Sobald eine Korrektur eingeleitet wird, bietet sich die Region der alten ATHs um 170 EUR als Unterstützung für eine Stabilisierung an.

→ Kurzfristig neutral bis aufwärts.

→ Mittelfristig aufwärts bis 157,78 EUR.

→ Langfristig aufwärts bis 119,48 EUR.

Allianz Aktie Prognose

Die Allianz Aktie hat sich im Februar exakt so verhalten wie erwartet, denn der Aufwärtstrend wurde in dem vorliegenden Tempo fortgesetzt. Davon kann auch im weiteren Verlauf ausgegangen werden solange dieser intakt ist. Bricht der kurzfristige Trend, läuft eine gesunde mittelfristige Korrektur und die Zone um 231 EUR bietet sich zur Stabilisierung an.

→ Kurzfristig aufwärts bis 241,15 EUR.

→ Mittelfristig aufwärts bis 215,75 EUR.

→ Langfristig aufwärts bis 198,60 EUR.

Deutsche Telekom Aktie Prognose

Die Deutsche Telekom hat die von uns erwartete Korrekturbewegung bis in den Zielbereich um 22 EUR ausgeweitet und beginnt sich hier zu stabilisieren. Wenn der Ausbruch über 22,51 EUR erfolgt, ist mit dem Start der nächsten Impulswelle auf neue Verlaufshochs zu rechnen.

→ Kurzfristig aufwärts bis 21,35 EUR.

→ Mittelfristig aufwärts bis 18,50 EUR

→ Langfristig aufwärts bis 10,40 EUR.

Airbus Aktie Prognose

Für Airbus ist die Trendprogression noch in vollem Gange und im Gegensatz zur Allianz ist hier kein Anzeichen von Verlangsamung der Trenddynamik vorhanden. So lange der kurzfristige Aufwärtstrend sich halten kann, gehen wir von einer Fortsetzung bis in den Bereich um 160 Euro mittelfristig aus.

→ Kurzfristig aufwärts bis 136,62 EUR.

→ Mittelfristig aufwärts bis 120,08 EUR.

→ Langfristig aufwärts bis 86,51 EUR.

Swing-Trading Musterportfolio 2024

Exklusiv für Chartsekten Mitglieder

Im Chartsekten Swingtrading Musterportfolio stellen wir dir Swing Trading Setups vor und zeigen dir alles vom Einstieg, über das Trade-Management, bis hin zum Exit. So lernst du die Praxis des Swingtradings besser kennen und kannst sie auf dein eigenes Trading nachhaltig übertragen. Wichtig ist, dass du verstehst, warum bestimmte Trades eingegangen werden und nichts blind nachhandelst.

Bitte logge dich ein, um diesen Abschnitt zu lesen.

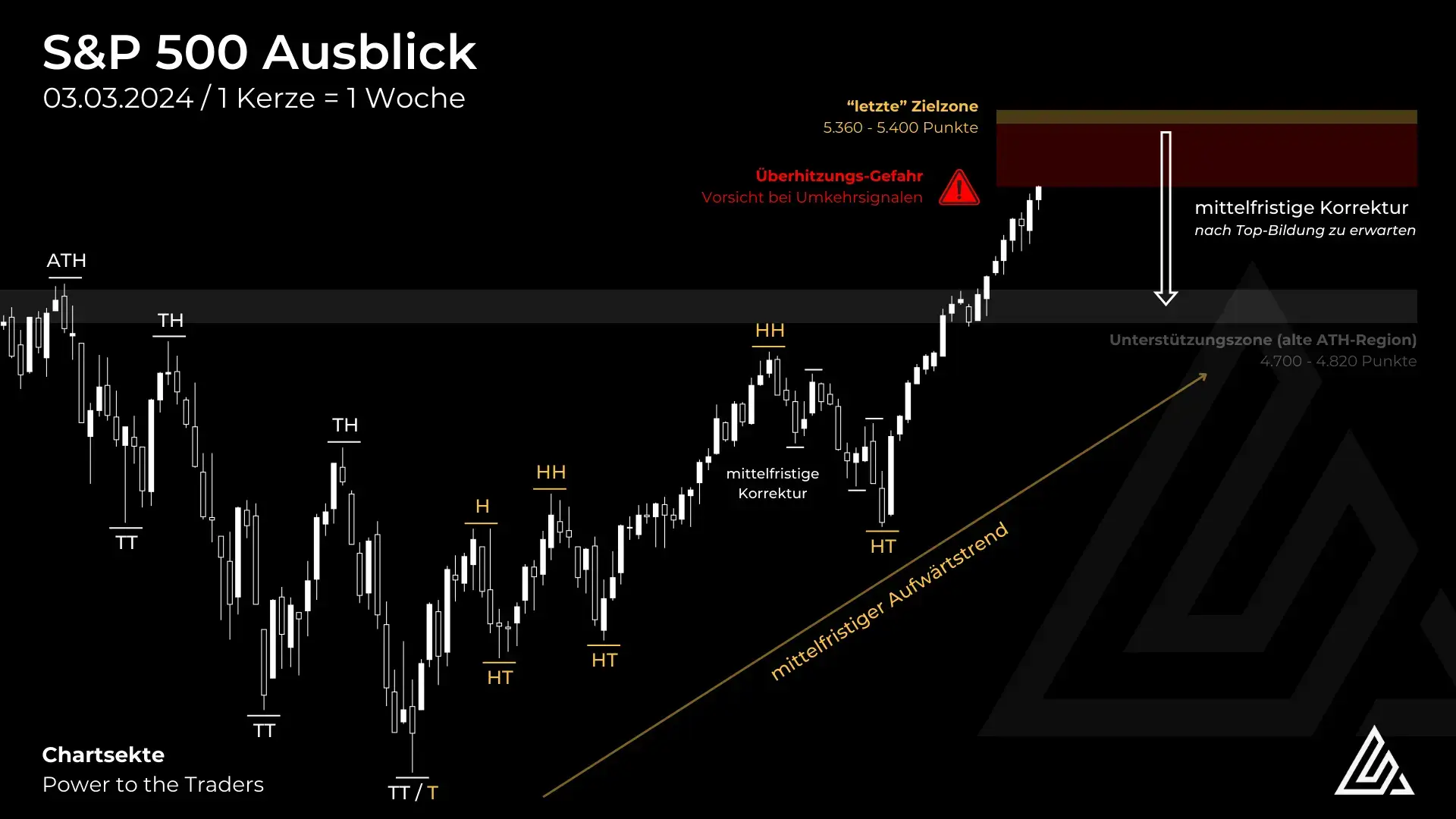

Ausblick Charttechnik 2024 - USA

Der S&P 500 hat seine Rallye auch im Februar mit einer gleichbleibend hohen Geschwindigkeit fortgesetzt. Mittelfristig hat sich das Bild gegenüber dem letzten Marktausblick somit sogar noch verschärft und der Trend überhitzt weiter. Der Blick auf den kurzfristigen Tages-Chart zeigt andererseits keine Schwäche, sodass es keine Anzeichen für eine größere Korrektur gibt. Ebenso wie der DAX befindet sich der S&P 500 zudem im Uncharted Territory, sodass nur Projektionen als Zielzonen ermittelt werden können, aber keine klassischen Widerstände über dem Kurs liegen.

Man kann sich jetzt natürlich 10 Mal im Kreis drehen und pausenlos fragen wann die Korrektur im S&P 500 endlich beginnt. Letzten Endes ist es aber völlig irrelevant, denn Einfluss auf das Handeln hat diese Information kaum. Solange der kurzfristige Trend ungebremst weiter läuft, sollte man auf der Long-Seite vorsichtig agieren und sich bewusst sein, dass der Trend überhitzt und eine mittelfristige Korrektur nötig hat. Auf der Short-Seite ergeben sich wiederum erst Chancen, wenn es klare Umkehrsignale gibt. Eine solche Korrektur läuft dann erst auf den niedrigen Intraday-Zeiteinheiten an und muss sich dann durchsetzen.

Im übergeordneten Bild sieht man noch einmal deutlich wie bullisch die letzten Monate waren. Sollte der S&P 500 gemütlich so weiter laufen, liegen bei knapp 5.400 Punkten noch einmal wichtige Projektionsziele. Die können abgeholt werden bevor die mittelfristige Korrektur für einige Monate erfolgt, aber wie bereits erwähnt: Eine Korrektur wäre auch jetzt “schon” völlig im Rahmen und darf jederzeit gerne beginnen. Eine mögliche Zielzone für diese potenzielle (aber sehr wahrscheinliche) Korrektur ist übrigens die alte Allzeithochregion, aber das kann dann noch einmal genauer ermittelt werden, wenn sie startet.

Ein erster Schritt für das Korrekturszenario wäre das Unterbieten des Tiefs bei 5.057,29 Punkten, denn damit würde der kurzfristige Aufwärtstrend das erste Mal seit längerer Zeit brechen. Geschieht das, rückt auch die erwähnte Korrektur auf der mittelfristigen Zeitebene näher.

Der S&P 500 bleibt so für mich sehr kurzfristig bullish (H1 – H4), kurzfristig (Daily) bullish, mittelfristig (Weekly) bullish und langfristig (Monthly) ebenfalls bullish.

Abonniere unseren YouTube Channel, bleibe immer Up-To-Date zum aktuellen Börsengeschehen und erhalte kostenloses Trading-, sowie Börsenwissen.

Nasdaq 100 Prognose

Dieser Teil ist exklusiv für Chartsekten Mitglieder.

Bitte logge dich ein, um diesen Abschnitt zu lesen.

S&P 500 Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im S&P 500 an, die gleichzeitig auch die wichtigsten im Nasdaq 100 sind. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes ziehen.

Aktie | Gewichtung | Kurzfristig | Mittelfristig | Langfristig |

|---|---|---|---|---|

| 7,36% | abwärts | aufwärts | aufwärts |

| 6,45% | aufwärts | aufwärts | aufwärts |

| 3,26% | aufwärts | aufwärts | aufwärts |

| 3,23% | aufwärts | aufwärts | aufwärts |

| (3,70%) | abwärts | aufwärts | aufwärts |

Apple Aktie Prognose

Die Apple Aktie verhält sich wie erwartet und testet den Bereich um 175 bis 180 USD. Sobald der kurzfristige Abwärtstrend bricht ist im nächsten Zug mit dem Ausbruch auf neue Allzeithochs und der Fortsetzung des mittelfristigen Aufwärtstrends zu rechnen.

→ Kurzfristig abwärts bis 191,05 USD (engere Struktur: 185,04 USD).

→ Mittelfristig aufwärts bis 165,76 USD.

→ Langfristig aufwärts bis 124,17 USD.

Microsoft Aktie Prognose

Die Progression des mittelfristigen Aufwärtstrends ist bei Microsoft inzwischen recht weit fortgeschritten und kurzfristig verlor die Aktie zuletzt etwas an Momentum. Das Überbieten der Tiefs bei 397,21 USD würde ein Umkehrsignal liefern und eine größere Korrektur einleiten. Das erste Korrekturziel wäre bei rund 378 bis 385 USD. Bricht die Aktie jedoch auf neue Allzeithochs aus, wird der kurzfristige Trend einfach weiter fortgesetzt.

→ Kurzfristig aufwärts bis 397,21 USD.

→ Mittelfristig aufwärts bis 309,45 USD.

→ Langfristig aufwärts bis 213,43 USD.

Amazon Aktie Prognose

Auch bei Amazon ist die Trendprogression weit fortgeschritten, aber auf der kurzfristigen Zeitebene sieht die Aktie sogar noch etwas bullischer aus als Microsoft – hier gelang erst Freitag der Ausbruch auf neue Hochs. Nichtsdestotrotz wäre eine mittelfristige Korrektur gesund für das übergeordnete Chartbild und ist zu erwarten. Die Anzeichen fehlen bislang jedoch.

→ Kurzfristig aufwärts bis 174,05USD.

→ Mittelfristig aufwärts bis 118,35 USD.

→ Langfristig aufwärts bis 65,35 USD.

NVIDIA Aktie Prognose

Die Rallye der NVIDIA Aktie scheint kein Ende zu nehmen und konnte auch im Februar mit einem weiterhin Momentum fortgesetzt werden. Als Katalysator dienten zuletzt die Quartalszahlen, die für einen erneuten Ausbruch auf neue Rekordhochs sorgten. Eine Korrektur auf der mittelfristigen Zeitebene wäre nur gesund, aber bislang gibt es dafür keinerlei Anzeichen.

→ Kurzfristig aufwärts bis 662,48 USD.

→ Mittelfristig aufwärts bis 392,30 USD.

→ Langfristig aufwärts bis 108,13 USD.

Alphabet Aktie Prognose (Class A)

Alphabet ist neben Apple die einzige Aktie unter den Market Movers, die sich kurzfristig in einem abwärts gerichteten Trend befindet. Mittelfristig fehlt im Vergleich zu anderen Tech-Aktien etwas das Momentum, was sich in den letzten Monaten aber schon häufiger gezeigt hat. Dennoch ist die Aktie positiv zu sehen und sobald der kurzfristige Abwärtstrend beendet wird, ist im Anschluss mit dem Ausbruch auf neue Allzeithochs zu rechnen. Eine Stabilisierung sollte kurzfristig so schnell wie möglich geschehen, damit die Aktie mittelfristig nicht noch mehr Momentum verliert.

→ Kurzfristig abwärts bis 149,44 USD (engere Struktur: 145,00 USD).

→ Mittelfristig aufwärts bis 120,21 USD.

→ Langfristig aufwärts bis 50,44 USD.

Du willst Trading auf professioneller Ebene lernen? Dann trage dich in unserer Warteliste ein und erfahre sofort, wenn wir wieder neue Mitglieder aufnehmen!

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Wie genau wir diese Ansichten auf die Märkte in der Praxis handlen, das besprechen wir wie jeden Montag Abend um 19:00 Uhr in ChartWars. Wir empfehlen außerdem, dass ihr euch in unsere Trading-Newsletter einschreibt. Sowohl in den über E-Mail, als auch den über Telegram.

Also: Einschalten & von realem Trading in der Praxis lernen!

Viel Erfolg in der neuen Handelswoche!

Jan Fuhrmann

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/