Marktausblick – Kalenderwoche 24

Veröffentlicht am 11.06.2023 | Lesedauer: 10 Minuten

Von Adrian Rogl

▲ Marktausblick Börse Kalenderwoche 24 || DAX (+Top 5), S&P 500 (+Top 5), Nasdaq 100 + Trading Idee der Woche!

Mit der zunehmenden Gewichtung der “Big-Techs” wie Apple, Nvidia oder Alphabet lese ich in letzter Zeit immer mehr über ein “Ungleichgewicht” in den großen US-Indizes Nasdaq 100 und S&P 500. In diesem Blog schauen wir uns deswegen mal genauer an, was das auf sich hat und ob wir uns nun wirklich Sorgen machen müssen.

Zudem klassischerweise meine technischen Einschätzungen zur kommenden Handelswoche. In dieser steht der große Verfall, auch “Hexensabbat” genannt an – das sorgt nochmal für ordentliche Volatilität, was aber nichts an meinen übergeordneten Szenarien ändern sollte (Du willst mehr zum großen Verfall wissen? Klicke hier ).

Viel Spaß beim Lesen!

Verpasse keine Updates mehr!

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Zusammenfassung KW 23

Erste Gewinnmitnahmen, aber noch keine nachhaltige Verkaufskraft

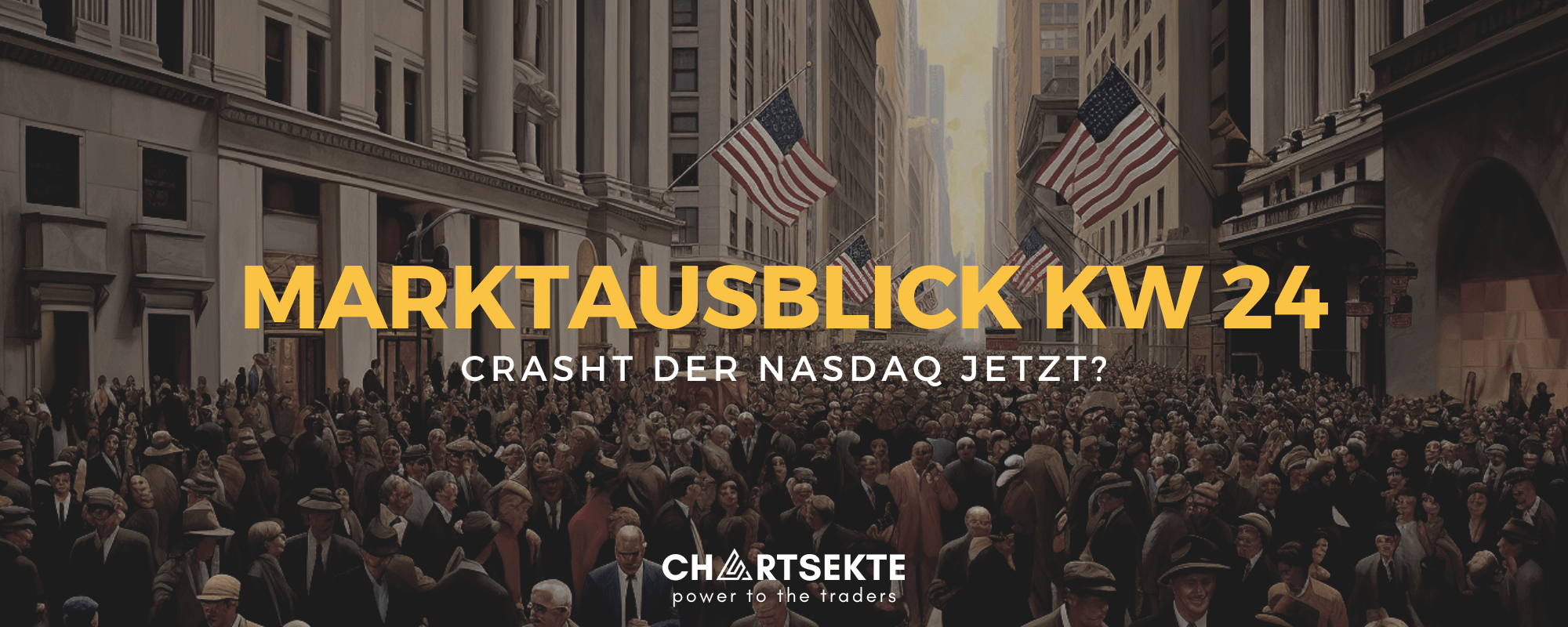

Im vorletzten Marktausblick schrieb ich über eine mögliche Aufholrallye der “Nicht-Big-Tech-Aktien”. Diese Tendenz aus KW 22 konnte in KW 23 nochmal wiederholt werden. Zyklische Werte im Dow Jones hielten sich im Vergleich zum technologielastigen Nasdaq relativ gut. Spannend ist aber vor allem, dass der Nasdaq am Donnerstag ein Wochentief von mehr als -2% verzeichnete, was aber im Laufe des Handels bis zum Wochenende wieder wettgemacht wurde. Das könnte zumindest mal ein erster Vorbote sein, von dem, was uns demnächst blüht – aber dazu später mehr.

Der S&P 500 ist knapper Gewinner der Woche mit +0,39%, dicht gefolgt vom Dow Jones mit +0,34%. Der Nasdaq beendete den Handel mit leichten Verlusten von -0,13%, während unser Heimatindex DAX solide nachgab um -0,63%.

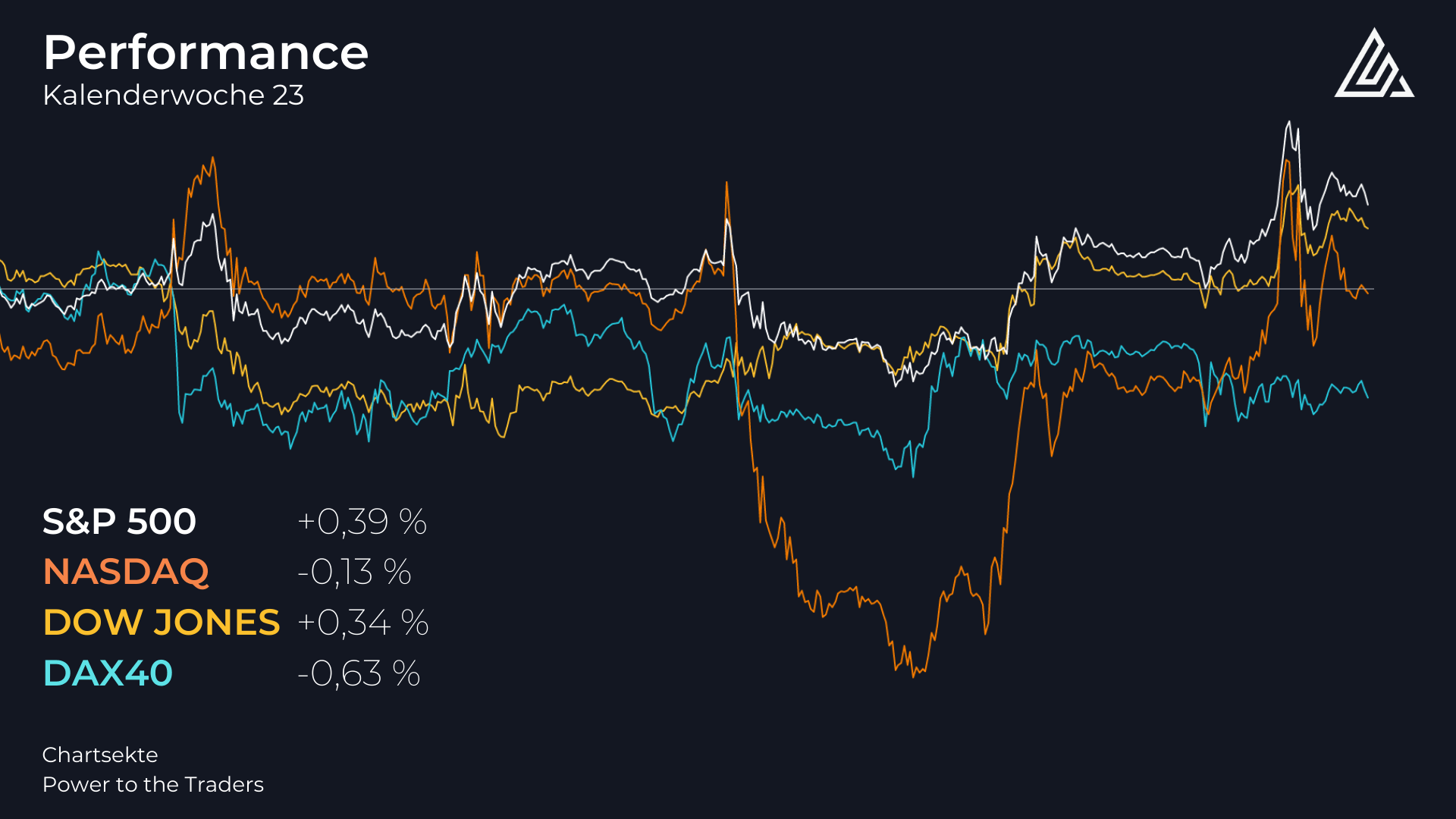

S&P in klassischer Manier

Der S&P 500 lieferte uns wieder einmal ein Standard-Bild, wie auch schon in vielen Wochen dieses Jahres. Montag und Dienstag mit reiner Seitwärtsphase und kaum nachhaltigen Bewegungen, am Mittwoch dann leichte Downside, die dann Donnerstag und Freitag wieder hochgekauft wurde und die Woche schlussendlich in ein sanftes Plus zog.

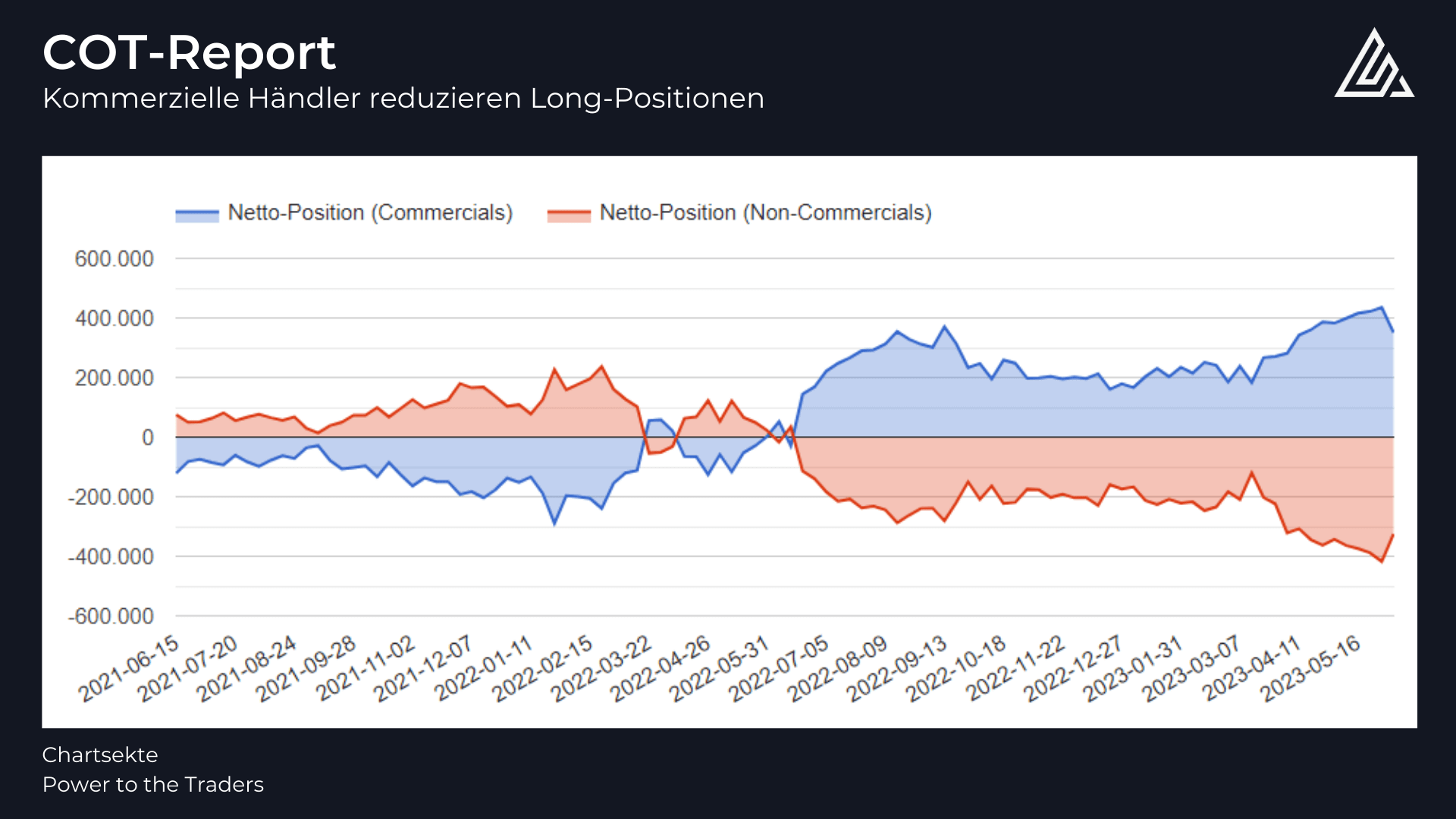

COT Report - Seit langem wieder ein Rückgang der Netto-Long-Positionen!

Die kommerziellen Händler bauen das erste Mal seit Mitte März 2023 wieder Long Positionen ab. Insgesamt ging es von 435.024 runter auf 350.706, also ein Rückgang um 19,38%. Wichtig ist, dass die COT-Daten immer am Freitag kommen und alle Positionen bis einschließlich Dienstag berücksichtigt werden. Der Abbau der Positionen war dringend notwendig und ist mit der aktuellen Geschwindigkeit mittelfristig bullish zu werten. Kurzfristig gesehen ist das ein Indikator für eine Korrektur im S&P 500. Wichtig ist dabei nur, dass die Positionen nicht extremst schnell abverkauft werden. Der Bereich um die 200.000 ist eine schöne Anlaufzone für die nächsten 5 bis 10 Wochen und würde eine gesunde Geschwindigkeit repräsentieren.

Der COT-Report lässt sich jederzeit hier einsehen auf unserer Homepage. Wir beziehen die Daten direkt von der Commodity Futures Trading Commission und stellen sie grafisch übersichtlich dar.

Die Übergewichtung der Big-Techs

Wie lange kann das gut gehen?

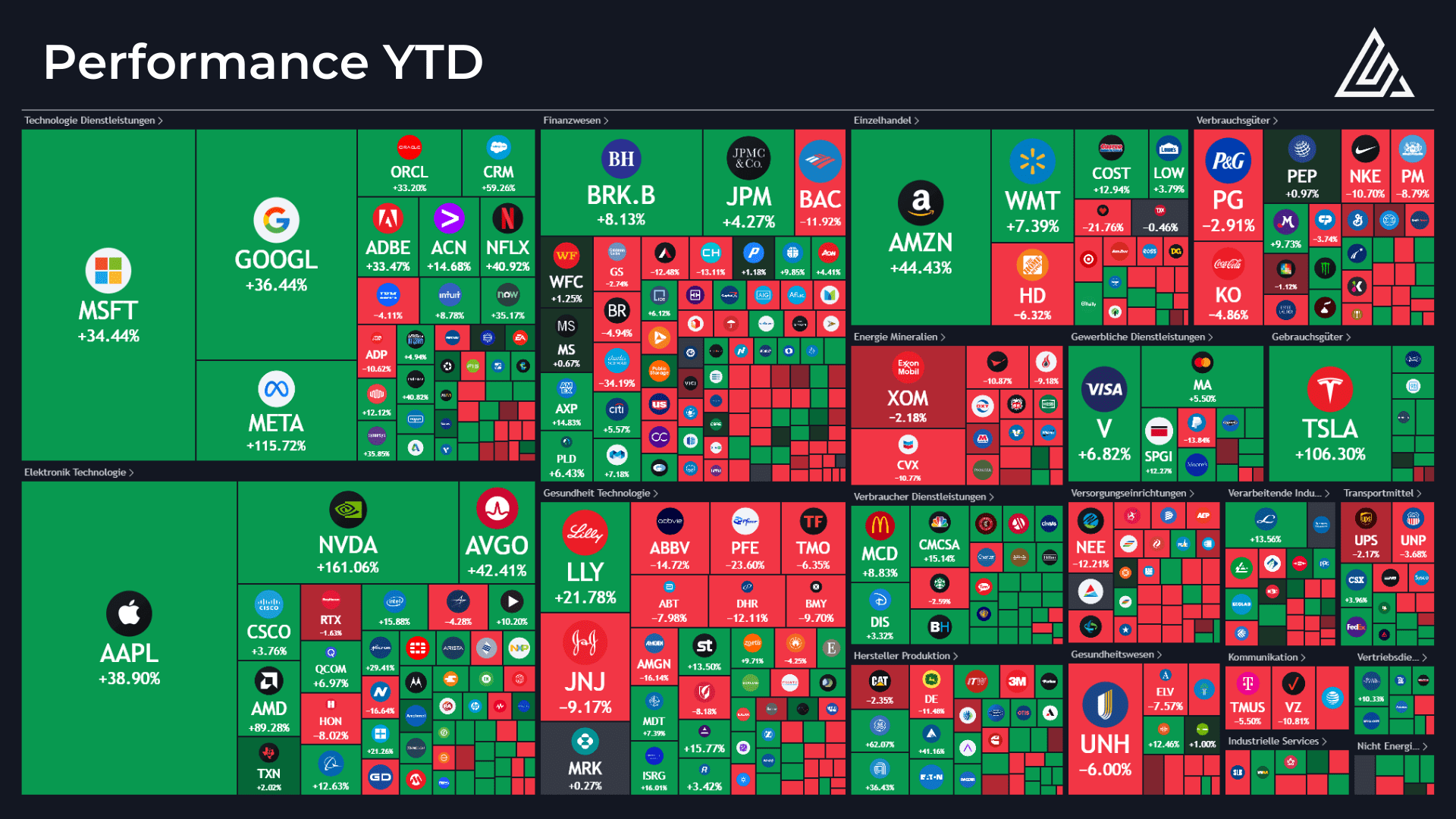

Das Thema Sektor-Rotation und Sektor-Performance haben wir in den vergangenen Wochen immer wieder besprochen. Zuletzt kam aber speziell die zunehmende Gewichtung der Big-Techs in die Schlagzeilen der Finanzmedien. Ich sehe darin im Moment noch kein Problem, vor allem weil ich weiterhin davon ausgehe, dass dieser Effekt in den kommenden Monaten und Jahren wieder abnehmen wird. Kurzfristig ist außerdem eine Abkühlung der Rallyes in den Heavy-Weights zu erwarten. Das ist an sich auch kein Hexenwerk, wenn wir uns die Performance von Meta (+115,72%), Apple (+38,90%), Microsoft (+34,44%) oder Nvidia (+161,06%) anschauen.

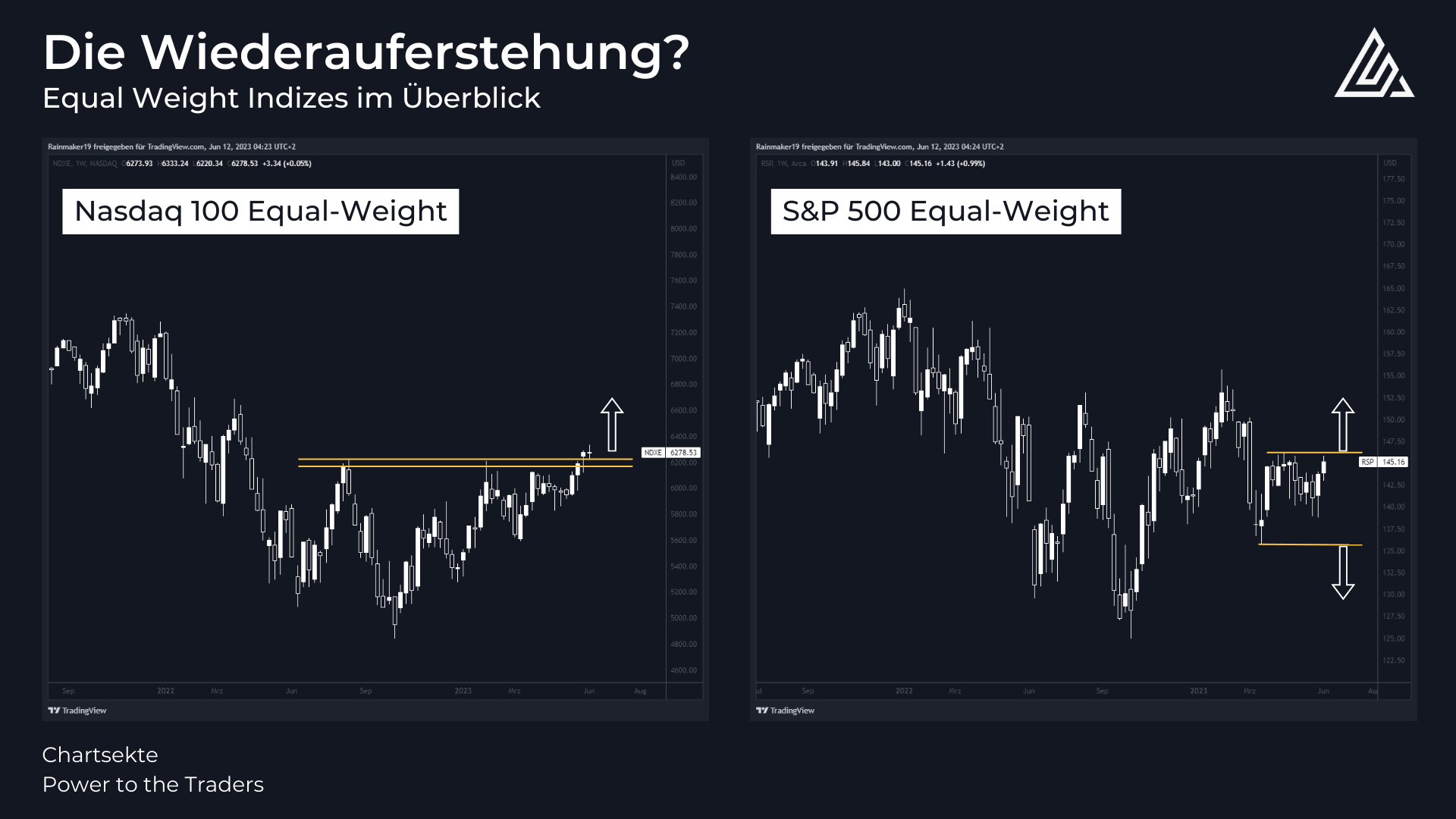

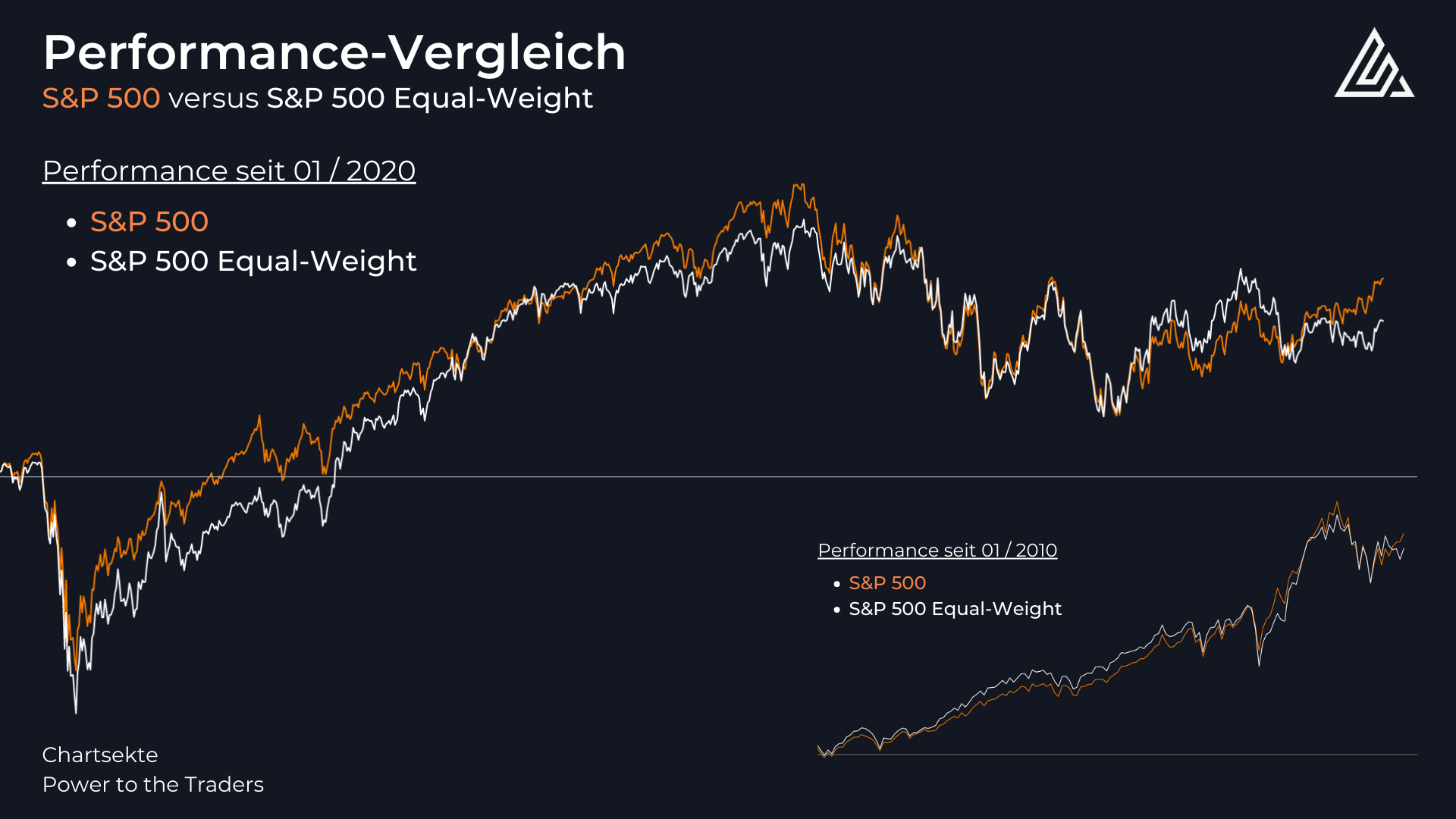

Spannend ist ein Blick auf die “Equal-Weight” Indizes. Die Performance wird hier errechnet über eine Gleichgewichtung aller Aktie im Index. In dieser Version des Nasdaq 100 und S&P 500 spielt also die hohe Marktkapitalisierung der Big-Techs keine Rolle. Das bedeutet, dass wir sehr gut Aufschluss bekommen, ob die anderen Werte neben Google, Apple, Microsoft usw. auch bald mitziehen könnten oder nicht.

Der Nasdaq 100 Equal Weight hat seinen mittelfristigen Abwärtstrend z.B. erst in KW22 gebrochen, während der echte Nasdaq das bereits in KW 20 gemacht hat. Dafür hat der Equal Weight jetzt aber auch kurzfristig ein besseres Chance-Risiko-Verhältnis, als der richtige Nasdaq. Deswegen sage ich seit Wochen, dass sich ein Blick auf die zweiten und dritten Reihen hier lohnt – weg von den Aktien, die permanent im Mainstream sind.

Auch der S&P 500 Equal Weight liegt derzeit hinter dem richtigen S&P 500 zurück. Hier können wir davon ausgehen, dass ein sauberer Aufwärtsimpuls beim Überschreiten des letzten Verlaufshochs erfolgt.

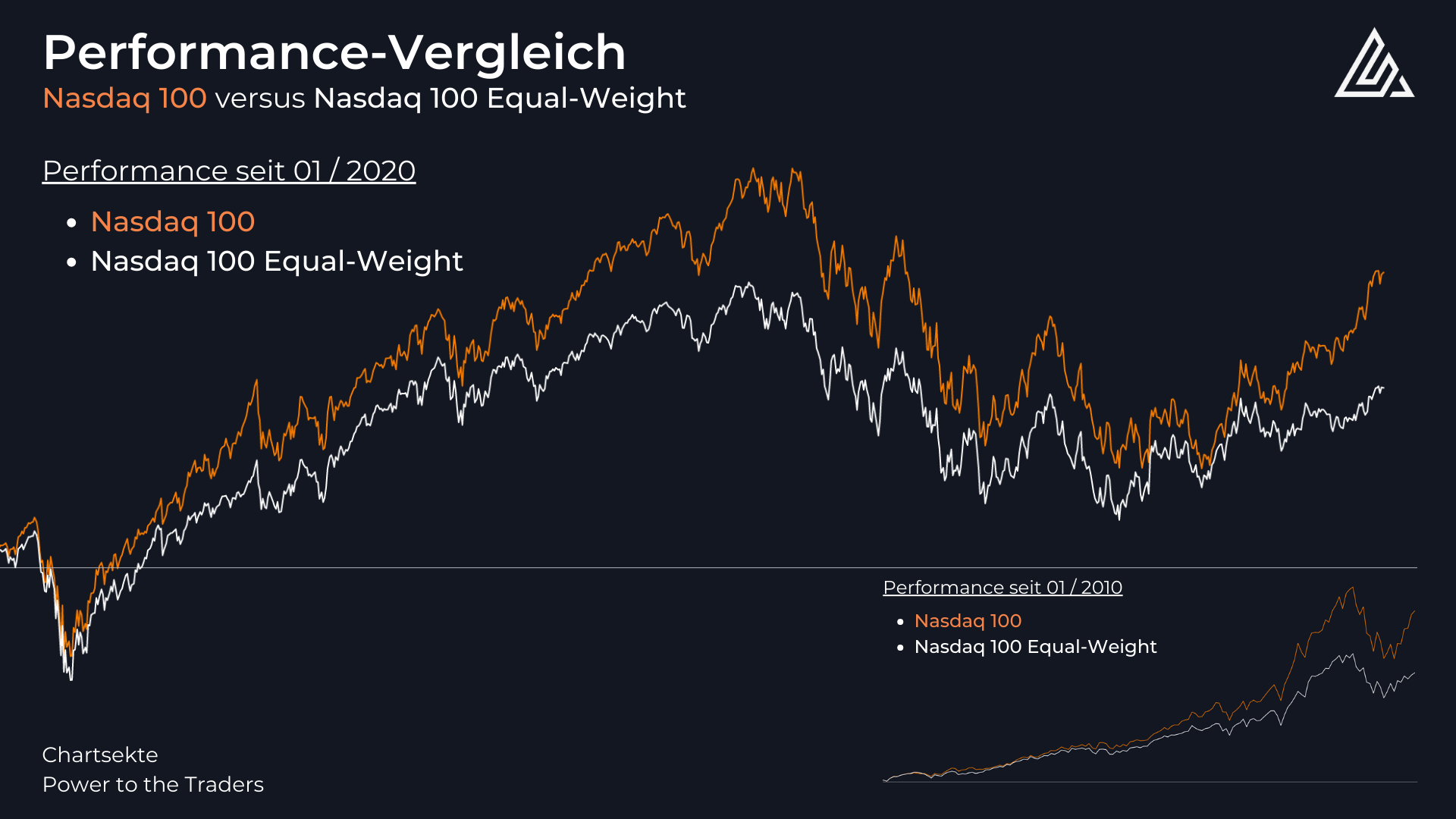

Ebenfalls sehr spannend ist der direkte Performance-Vergleich beider Indizes. Der echte Nasdaq 100 hat den Nasdaq 100 Equal Weight seit 2010 sehr sauber outperformed. Kurzfristig ist aber ein relativ großer Abstand zwischen den beiden Indizes entstanden, was man sehr gut im Performance-Vergleich seit 2020 sieht. Hier ist davon auszugehen, dass der Equal Weight bald wieder aufholt.

Der Performance-Vergleich zwischen S&P 500 und S&P 500 Equal Weight zeigt, wieso der S&P 500 ein viel aussagekräftiger Index für die US-Wirtschaft ist. Er ist einfach von Grund auf deutlich besser ausbalanciert. Hier sehen wir keine großen Unterschiede im Performance-Vergleich seit 2010. Kurzfristig ist aber auch hier die starke Rallye der Big-Techs zu spüren und auch hier können wir von einer baldigen Annäherung des Equal Weight S&P 500 an den normalen S&P 500 ausgehen.

Ausblick Charttechnik - Deutschland

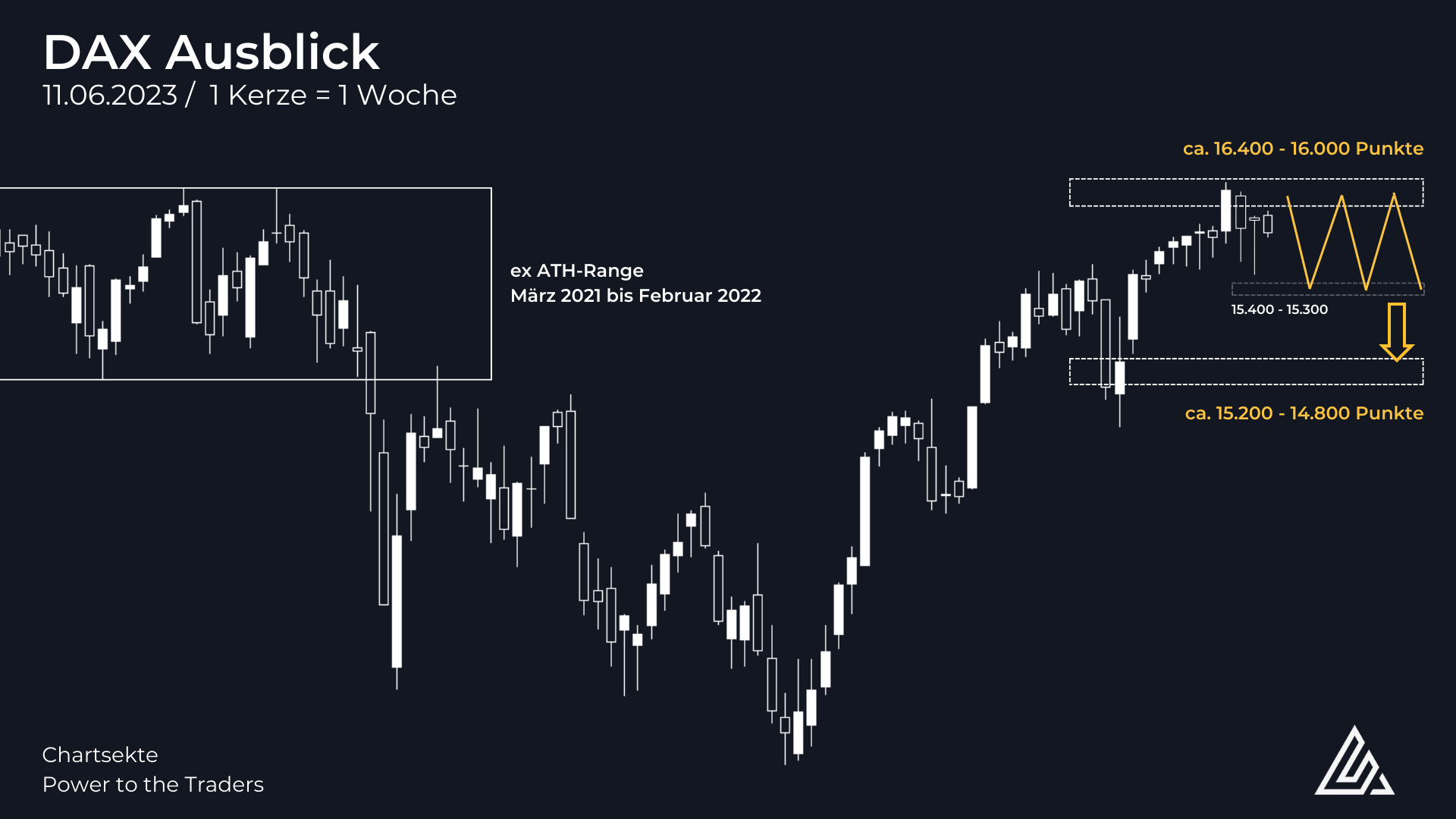

DAX 40

Der DAX folgt weiterhin meinem Fahrplan. Letzte Woche hatte ich nochmal explizit gesagt, dass eine einzelne bullishe Kerze keine Aussagekraft ohne Bestätigung in Folge einer weiteren Kerze hat. Zudem ist die übergeordnete Struktur einfach zu bearish, um weiterhin zu steigen. Technische Analyse ist eben eine Kunst, die aus vielen ineinander arbeitenden Mechanismen und Komponenten besteht, nicht das stupide Auswendiglernen von Candlesticks.

Es ist davon auszugehen, dass wir in den kommenden Wochen mindestens den Bereich zwischen 15.400 und 15.300 Punkten antesten, danach dann die Zone zwischen 15.200 und 14.800 Punkten. Erst in diesen Bereichen liegt wieder ein attraktives Chance-Risiko-Verhältnis für Long-Positionen vor. Im kurzfristigen Bereich suche ich aktuell tendenziell nach Short-Setups. Sollte es aufgrund des großen Verfallstags zu kurzfristigen Rallyes kommen, sollte uns das kaum beeindrucken. Solange der DAX nicht auf Wochenschlusskursbasis über das Allzeithoch kommt, bleibt mein primär bearishes Szenario intakt und wahrscheinlicher. Ein Blick auf die wichtigsten Einzelaktien bestätigt das (siehe unten).

Ich sehe den DAX sehr kurzfristig (H1-H4) bearish, kurzfristig (Daily) bearish, mittelfristig (Weekly) neutral und langfristig weiterhin bullish.

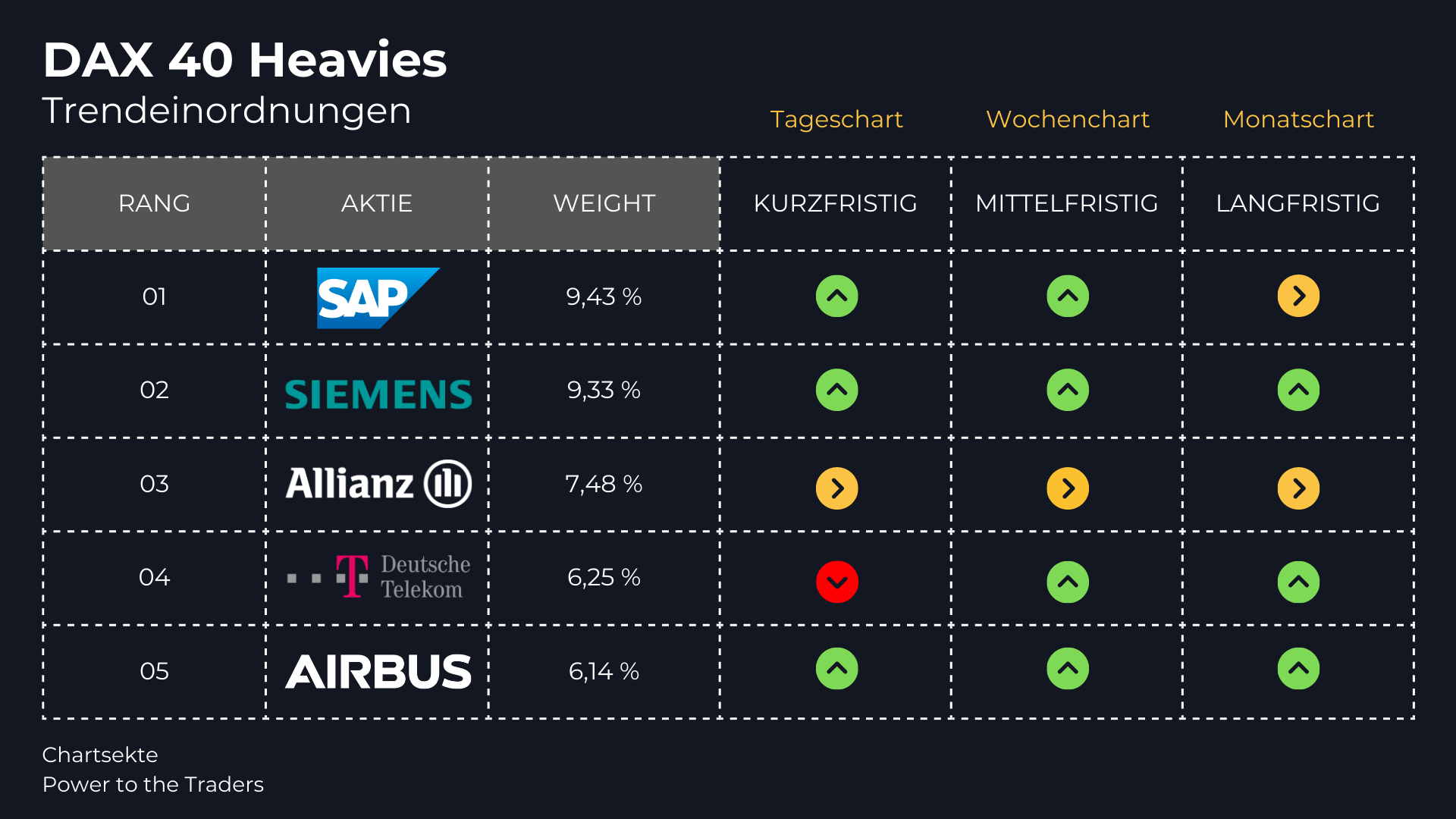

DAX 40 Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im DAX an. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes (DAX, MDAX, SDAX, TecDAX) ziehen.

SAP SE

Die Aktie von SAP befindet sich langfristig in einer neutralen Seitwärtsphase, deren Oberseite aktuell von den Trends auf den niedrigeren Zeiteinheiten getestet wird. Im aktuellen Preisbereich ist das CRV für Long-Positionen gesenkt.

// Kurzfristig aufwärts bis 118,96 EUR.

// Mittelfristig aufwärts bis 96,12 EUR.

// Langfristig neutral.

Siemens AG

Der langfristige Trend von Siemens konnte erst kürzlich wieder neu etabliert werden, die zu erwartende Geschwindigkeit ist aber relativ langsam. So lange die Trends mittel- und langfristig intakt bleiben, ist mit mehr Upside zu rechnen.

// Kurzfristig aufwärts bis bis 139,98 EUR.

// Mittelfristig aufwärts bis 134,66 EUR.

// Langfristig aufwärts bis 93,67 EUR.

Allianz SE

Die langfristige Situation der Allianz Aktie ist ähnlich, wie die von SAP. Auch hier befinden wir uns in einer Seitwärtsphase. Erst wenn diese nach oben verlassen wurde, ist ein neuer langfristiger Trend etabliert. Die mittel- und kurzfristigen Aufwärtstrends wurden bereits gebrochen. Es ist weiterhin mit einer eher zähen / seitwärts-gerichteten Priceaction zu rechnen. Erst bei einem Monatsschlusskurs über 232,60 EUR können wir wieder von Kaufkraft ausgehen.

// Kurzfristig neutral.

// Mittelfristig neutral.

// Langfristig neutral.

Deutsche Telekom AG

Der sehr junge Aufwärtstrend wird hier demnächst möglicherweise getestet. Die Aktie steht weiter stark unter Druck kurzfristig. In der aktuellen Zone sollten wir uns stabilisieren, ansonsten droht unter 19,00 EUR ein weiteres abrutschen in den Bereich zwischen 17,70 bis 16,70 EUR .

// Kurzfristig abwärts bis 22,18 EUR.

// Mittelfristig aufwärts bis 18,64 EUR.

// Langfristig aufwärts bis 14,51 EUR.

Airbus SE

Airbus konnte erst kürzlich einen neuen Aufwärtstrend etablieren, der sich demnächst mit neuen Allzeithochs beweisen muss. Der aktuelle Preisbereich ist immer noch ein markanter Widerstand aus dem C-19 Crash in 2020. Erst mit einem Wochenschlusskurs über 130,84 EUR sollte sich der Trend wieder beschleunigen können. Der kurzfristige Trend ist hier so träge, dass er aktuell dem mittelfristigen entspricht.

// Kurzfristig aufwärts bis 120,08 EUR.

// Mittelfristig aufwärts bis 120,08 EUR.

// Langfristig aufwärts bis 86,51 EUR.

Trading Idee der Woche - Exklusiv für Chartsekten Mitglieder

Bitte logge dich ein, um diesen Abschnitt zu lesen.

Ausblick Charttechnik - USA

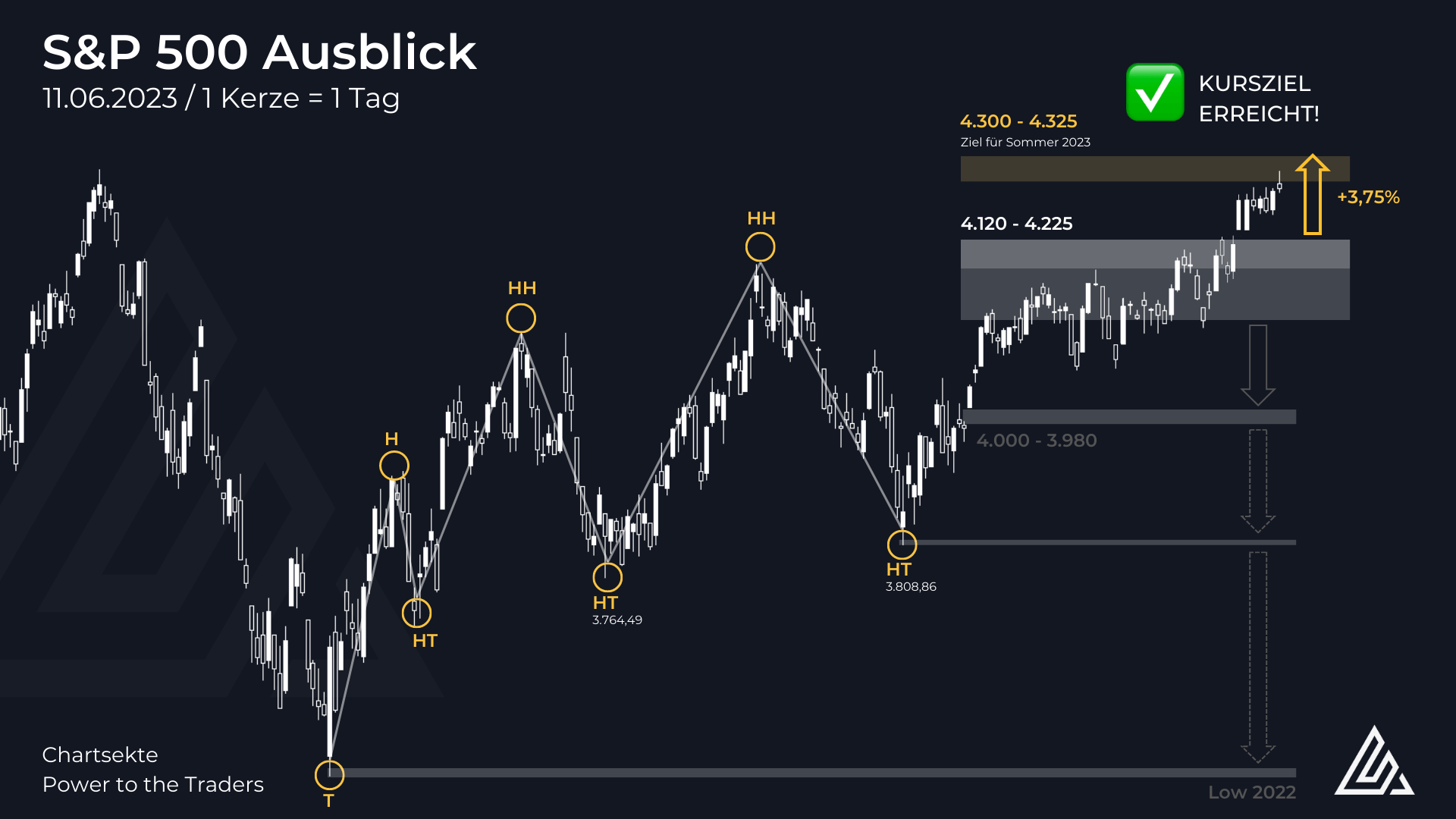

S&P 500

Der S&P 500 hat mein lange angekündigtes Kursziel endlich erreicht! Seit Monaten sprechen wir von der Zone zwischen 4.300 und 4.325 Punkten. Das Hoch der vergangenen Woche lag bei 4.322,62 Punkten und damit perfekt im Zielbereich. Jetzt ist natürlich die Frage, was als nächstes passiert.

Aktuell gibt es noch keine nachhaltigen Anzeichen der Umkehr, weswegen nicht akut mit einem massiven Selloff zu rechnen ist. Wahrscheinlicher ist es, dass wir nochmal leicht über die bisherigen Verlaufshochs rausschießen, also über 4.325 Punkte. Danach sollten wir in eine Seitwärtsphase übergehen, die mit einer Korrektur nach unten aufgelöst wird. Je nachdem, wie hoch wir im Maximum noch laufen (4.380 scheint derzeit das höchste der Gefühle) rechne ich danach mit einer Korrektur in den Bereich zwischen 4.200 und 4.100 Punkten.

Ich sehe den S&P 500 sehr kurzfristig (H1-H4) leicht bullish, kurzfristig (Daily) leicht bullish, mittelfristig (weekly) bullish und langfristig bullish. Das ändert sich auch erst, bis wir eine Bestätigung des Marktes auf meine erdachte Widerstandszone bekommen haben. Bisher sind wir nur einmal reingelaufen und haben einmal (leicht) abverkauft.

Nasdaq 100 Update - Exklusiv für Chartsekten Mitglieder

Bitte logge dich ein, um diesen Abschnitt zu lesen.

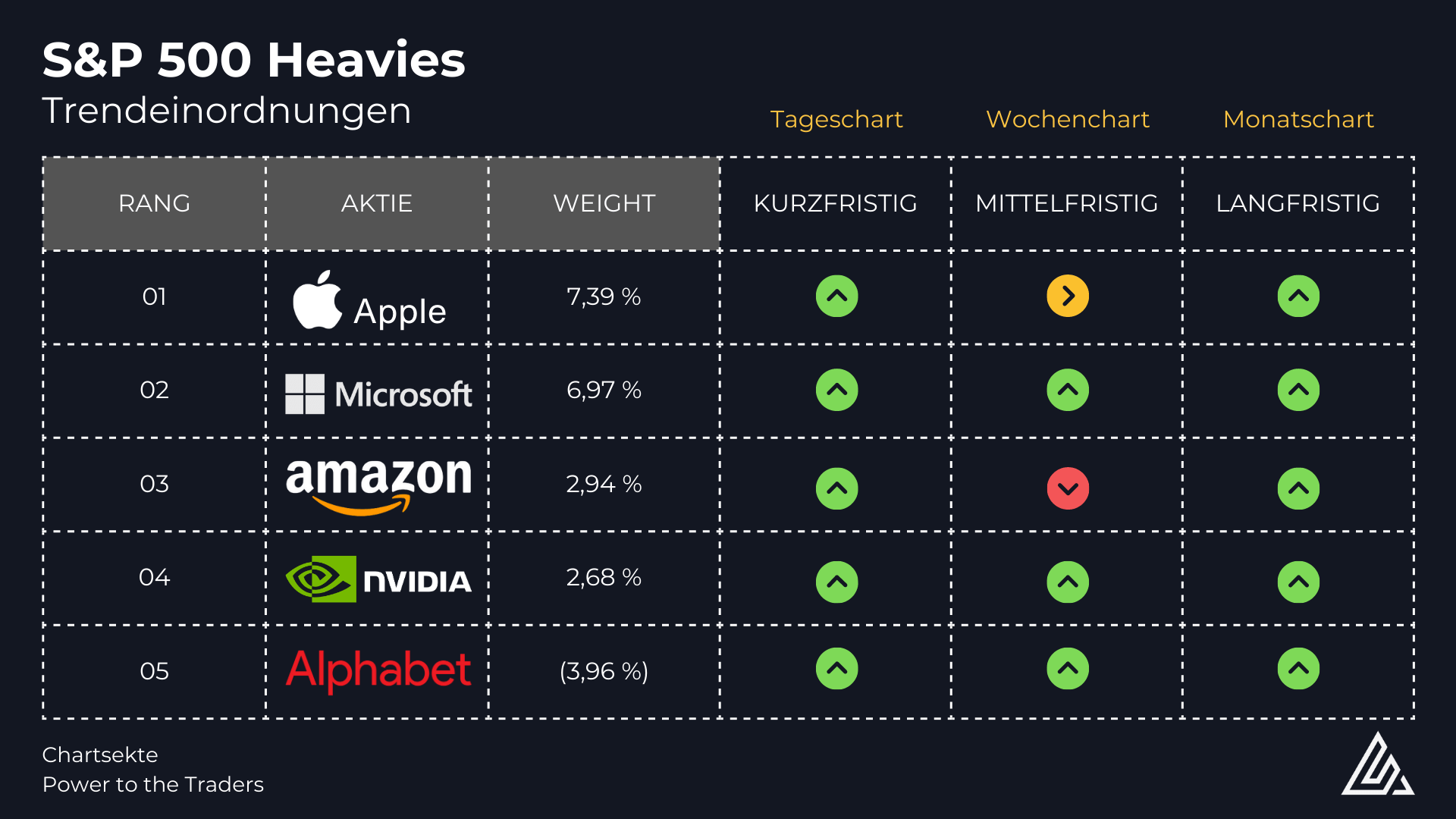

S&P 500 Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im S&P 500 an, die gleichzeitig auch die wichtigsten im Nasdaq 100 sind. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes ziehen.

Apple

Apple hat unser Kursziel erreicht und den mittelfristigen Abwärtstrend, ähnlich wie auch der Nasdaq gebrochen. Ich gehe davon aus, dass die Rallye bei Apple noch etwas anhält und dann im aktuellen Bereich zwischen 174,12 und 180,00 US-Dollar, bzw. im Bereich des ehemaligen Allzeithochs in Form einer Seitwärtsphase zum Erliegen kommt.

// Kurzfristig aufwärts bis 170,42 USD.

// Mittelfristig neutral.

// Langfristig aufwärts bis 53,15 USD.

Microsoft

Microsoft ist weiterhin nicht zu bremsen. Seit den Quartalszahlen legt die Aktie einen brutalen Bullrun hin und derzeit scheint noch kein Ende in Sicht. Da die Aktie inzwischen so gut wie alle wichtigen Widerstände vor dem Allzeithoch rausgenommen. Spätestens am ehemaligen Allzeithoch sollten wir jedoch eine tiefere Korrektur sehen. Danach kann die Aktie dann in einem neuen Bullenmarkt von ATH zu ATH springen.

// Kurzfristig aufwärts bis bis 312,61 USD.

// Mittelfristig aufwärts bis 275,37 USD.

// Langfristig aufwärts bis 132,52 USD.

Amazon

Amazon konnte in der vergangenen Woche endlich einen kurzfristigen Aufwärtstrend etablieren. Der aktuelle Impuls hat gut Potenzial bis mindestens 120 US-Dollar, bevor auch hier mit einer kurzfristigen Abkühlung zu rechnen ist. Sollte dies nicht passieren, liegt das nächste Ziel bei ca. 133 US-Dollar. Es ist immer wichtig Szenarien zu haben, diese sollten aber auch vom Markt bestätigt werden.

// Kurzfristig aufwärts bis 119,17 USD.

// Mittelfristig abwärts bis 146,57 USD.

// Langfristig aufwärts bis 65,35 USD.

Nvidia

Mit dem Ausbruch auf neue Allzeithochs befindet sich die Aktie von Nvidia in einem neuen Bullenmarkt. Es ist davon auszugehen, dass der Hype um die Aktie noch etwas anhält, die Marke von 423 US-Dollar ist da ein guter Ankerpunkt. Danach sollten wir davon ausgehen, dass wir das ehemalige Allzeithoch bei 345 US-Dollar nochmal anlaufen, bevor der Aufwärtstrend weiter fortgesetzt wird.

// Kurzfristig aufwärts bis 298,06 USD.

// Mittelfristig aufwärts bis 138,84 USD.

// Langfristig aufwärts bis 108,13 USD.

Alphabet (Class A)

Auch Alphabet konnte nun endlich den mittelfristigen Abwärtstrend brechen und wie erwartet gegenüber den anderen Big-Techs aufholen. In der aktuellen Zone scheint der Impuls jedoch an einem Limit angekommen zu sein. Auch hier sind Korrekturen zu erwarten runter auf ca. 116 US-Dollar und sollte das nicht reichen auch bis 106 US-Dollar, bevor der nächste Impuls Richtung 140 US-Dollar startet. Alternativ bleibt die Korrektur aus und wir sehen einen Bullrun direkt rauf auf 140 US-Dollar und dann eine mittelfristige Korrektur in den 120er Bereich. Ich sage es nochmal: Marktbestätigung für Szenarien abwarten (!!!) bevor danach gehandelt wird.

// Kurzfristig aufwärts bis 119,86 USD.

// Mittelfristig aufwärts bis 88,58 US-Dollar.

// Langfristig aufwärts bis 50,44 US-Dollar.

Verpasse keine Updates mehr!

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Wie genau ich diese Ansichten auf die Märkte in der Praxis handle, das besprechen wir wie jeden Montag Abend um 19:00 Uhr in ChartWars. Ich empfehle außerdem, dass ihr euch in unsere Trading-Newsletter einschreibt. Sowohl in den über E-Mail, als auch den über Telegram.

Also: Einschalten & von realem Trading in der Praxis lernen!

Viel Erfolg in der neuen Handelswoche!

Adrian Rogl

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/