Marktausblick Juli 2024

Veröffentlicht am 01.07.2024 | Adrian Rogl

▲ Marktausblick Börse Juli 2024

mit saisonaler Analyse, DAX (+Top 5), S&P 500 (+Top 5), Nasdaq 100

Die Rallye an den Aktienmärkten setzt sich (zumindest in den USA) ungebremst fort, trotz des oft genannten “Sommerlochs”, welches wir schon oft statistisch widerlegt haben. Doch eine Sache ist anders: Es sind nur wenige Werte, die wirklich von der Rallye profitieren. Und das sind wieder mal die Big-Tech Aktien wie Nvidia, Microsoft oder Apple. Unternehmen außerhalb des KI-Hypes bleiben bis dato weitestgehend außen vor. Eine spannende Situation, die sich hier anbahnt und die wir in diesem Marktausblick, parallel zu unserem “Standardplan”, genauer unter die Lupe nehmen werden.

Inhaltsverzeichnis

Hast du den letzten Drop verpasst und willst Trading und technische Analyse von uns lernen? Dann trage dich unbedingt bereits jetzt noch vor allen anderen in unsere NEUE WARTELISTE ein! Du erhältst dann eine Erinnerung via E-Mail, sollte das nächste Drop-Datum feststehen. Zudem hast du DEUTLICH höhere Chancen auf einen der streng begrenzten Plätze bei uns. Umso früher du dich einträgst, desto höher deine Chancen.

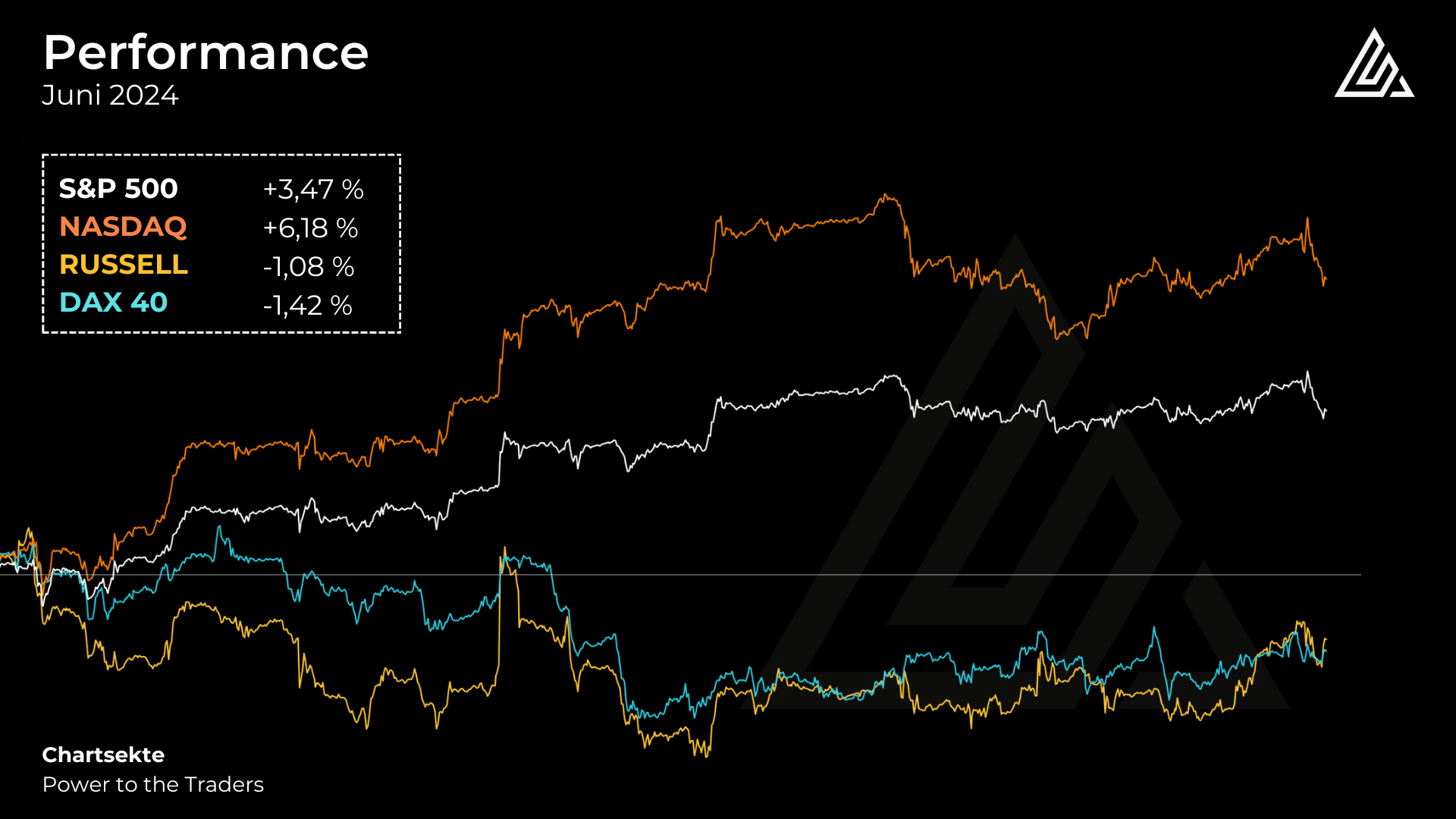

Rückblick Juni 2024

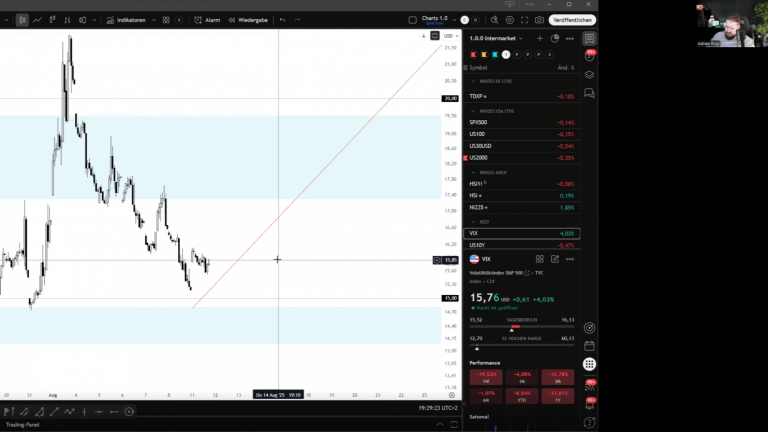

Nierdrigste Volatilität seit 2017

Unter sehr niedriger Volatilität, also Schwankungsbreite setzte sich der Aufwärtstrend der US-Leitindizes im Juni fort. Der technologiestarke Nasdaq 100 stand mit +6,18% klar an der Spitze, gefolgt mit gutem Abschlag vom S&P 500, der lediglich um 3,47% zulegen konnte. Die starke Abweichung der Performance des breiten US-Aktienmarktes und den US-Leitindizes zeigt sich unter anderem in der im Vergleich sehr schlechten Performance des Russell 2000. Dieser verlor im Juni sogar und stand am Ende mit -1,08% auf dem Parkett. Auch der DAX konnte nicht wirklich brillieren und performte unter den hier betrachteten Benchmarks am schlechtesten mit -1,42% Verlust.

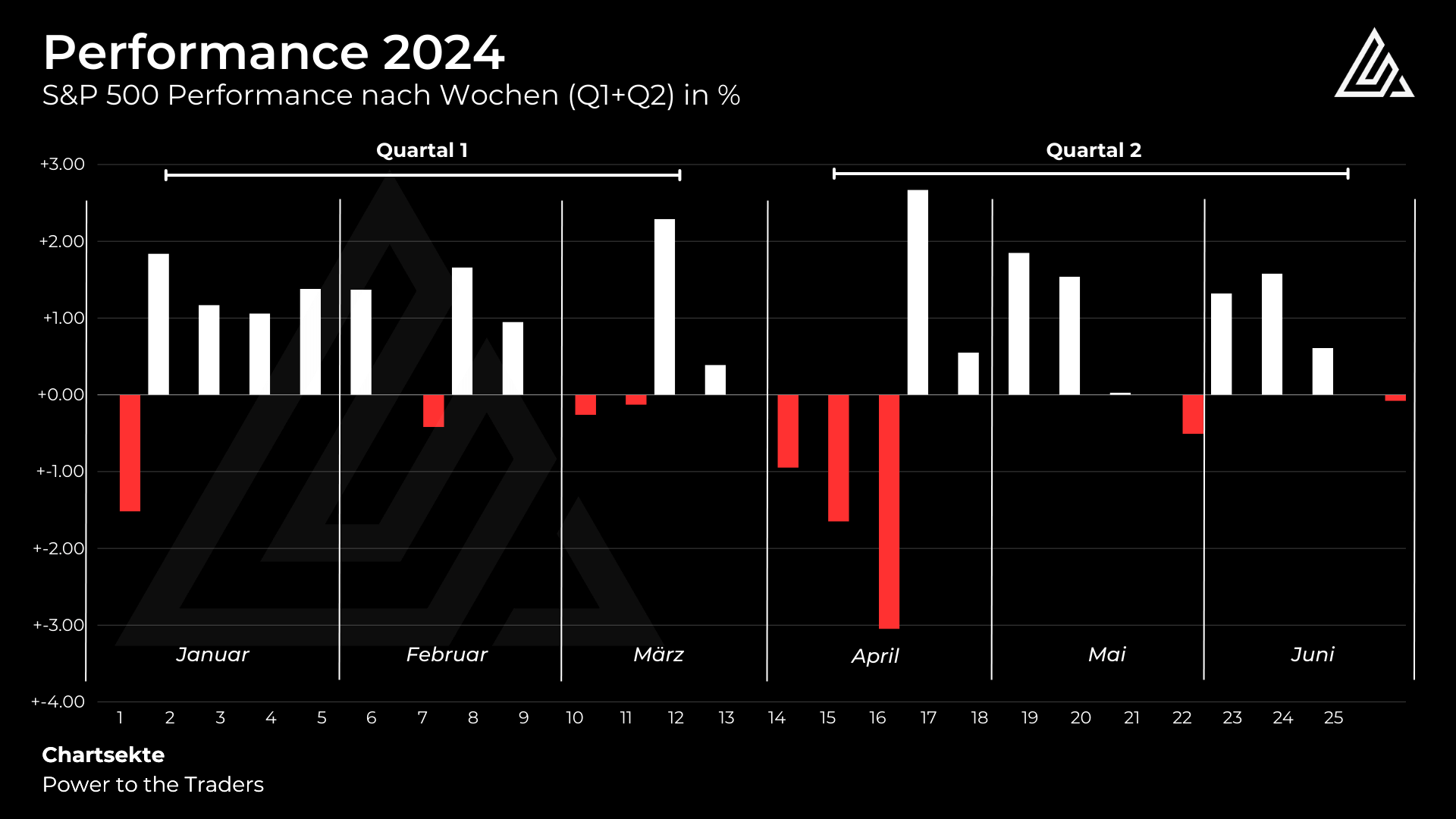

Schauen wir uns die Performance des S&P 500 nach Wochen an, so ist das 2. Quartal des Jahres 2024 nun vollendet mit einem zugegebenermaßen sehr unvolatilen Monat. Das letzte Mal, dass es eine solche Rallye gab, ohne einen Verlusttag von -2% im S&P 500 war im Jahr 2017. Die letzte mittelfristige Korrektur gab es im April und es ist im Juli nicht davon auszugehen, dass wir mit mehr Volatilität rechnen müssen. Ganz im Gegenteil: Statistisch gesehen ist der Juli noch ruhiger, als der Juni.

Wir gingen schon in unserem großen Marktausblick für das Gesamtjahr 2024, der im Januar 2024 erschien, von einem besonnenen Jahr der Bullen aus. Gute Aufwärtsbewegungen unter relativ niedriger Volatilität. Das bewährt sich bisher ganz gut. Spannend sollte es vor allem werden, wenn die nächsten großen TV Duelle zwischen den US-Präsidenten kommen und die Wahl selbst näher rückt. Wir peilen hier eine Erhöhung der Schwankungsbreite ab September / Oktober an.

Ausblick Gesamtjahr 2024

US-Wahljahr 2024 [UPDATE]

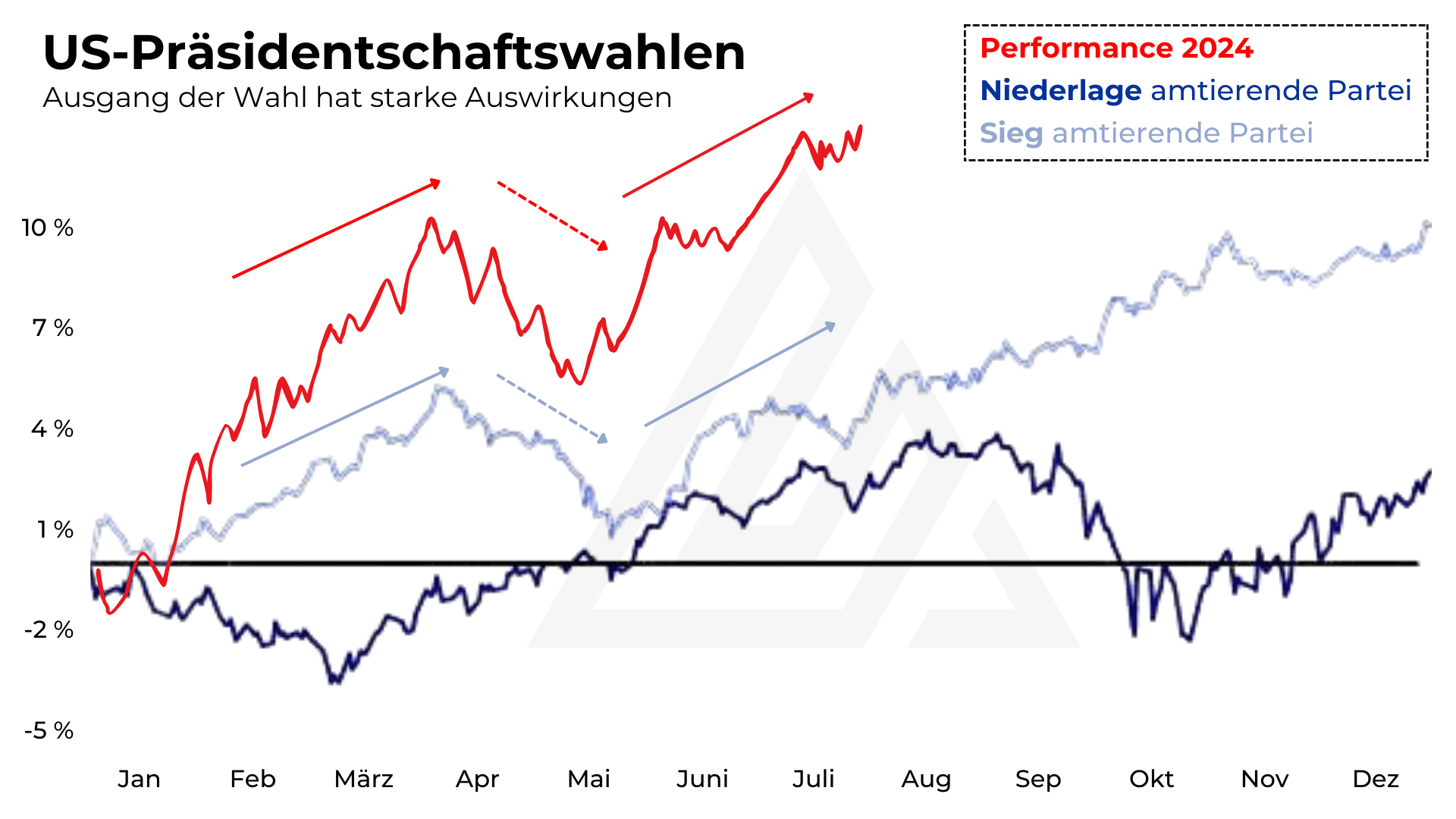

Das Wahljahr 2024 ist in vollem Gange und sowohl der amtierende US-Präsident Joe Biden, als auch sein Konkurrent Donald Trump, sind voll im Wahlkampf. Anfang des Jahres haben wir in unserem großen Ausblick für 2024 die große Einflussnahme der US-Wahlen auf die Performance der globalen Aktienmärkte besprochen. Interessanterweise sind die durchschnittlichen Jahresverläufe des S&P 500 im Election Year vor allem auf den Ausgang der US-Wahlen zurückzuführen. So führt ein Sieg der amtierenden Partei immer zu einem besseren Börsenjahr, als ein Sieg der Oppositionspartei.

Bisher arbeitet der S&P 500 fast perfekt den durchschnittlichen Verlauf eines Wahljahres mit Sieg der amtierenden Partei ab (in unserem Fall die Demokraten mit [wahrscheinlich] Joe Biden). Der Verlauf ist hierbei geprägt von einem sehr starken Jahresauftakt bis Ende März, gefolgt von einer Korrektur / Seitwärtsphase bis Mitte Mai. Dann folgt vom Tief dieser Korrektur eine fast pausenlose Rallye bis zum Jahresende mit Rendite im Bereich um die 10% (tendenziell deutlich höher 2024, die Gründe haben wir im großen Marktausblick 2024 bereits beleuchtet).

Anfang April gingen wir basierend auf diesen saisonalen Vorgaben von einer Korrektur von April – Mitte Mai aus. Das hat sich perfekt bewahrheitet bisher. Auch die von uns erwartete Rallye Mitte Mai – Juni wurde perfekt abgearbeitet. Alleine basierend auf den saisonalen Daten können wir hier wieder davon ausgehen, dass der Juli ebenfalls bullish wird unter niedriger Volatilität (wie oben bereits beschrieben).

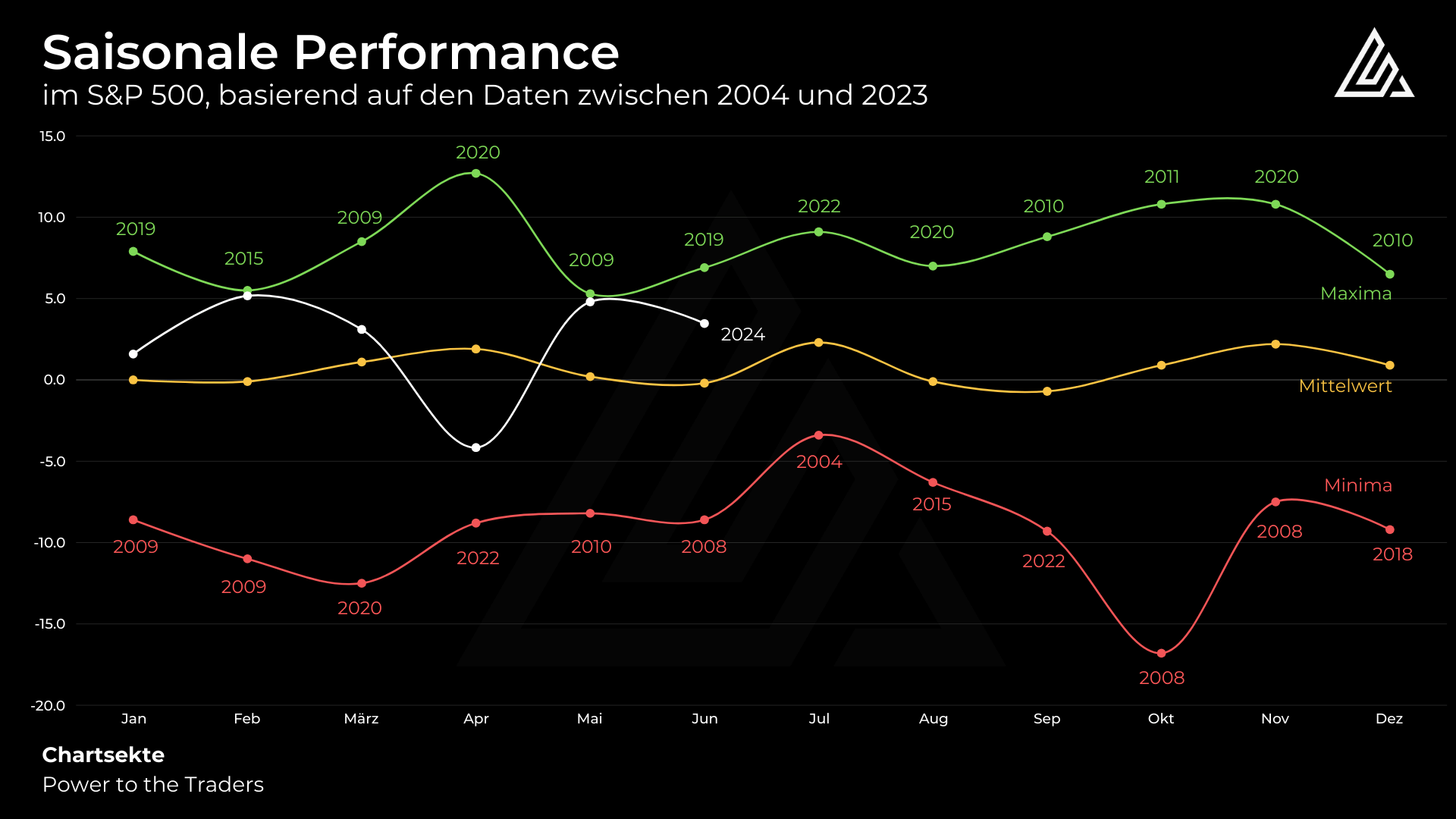

Saisonale Analyse

Die Performance im Juni war überdurchschnittlich, jedoch nicht so nahe am oberen Extremniveau, wie der Mai 2024. Der Juli ist rein basierend auf den Durchschnittswerten (+2,30%) markant besser, als der Juni (-0,20%). Hier kriegen wir also eine klar bullishe Tendenz für den Juli, auch wenn das niedrigere Volatilität nicht ausschließt. Ein ebenfalls spannender Indikator für die niedrigere Volatilität ist der Minimalwert im Juli, der der niedrigste des ganzen Jahres ist mit -3,40% Drawdown. Der Maximalwert für den Monat Juli liegt bei +9,10%.

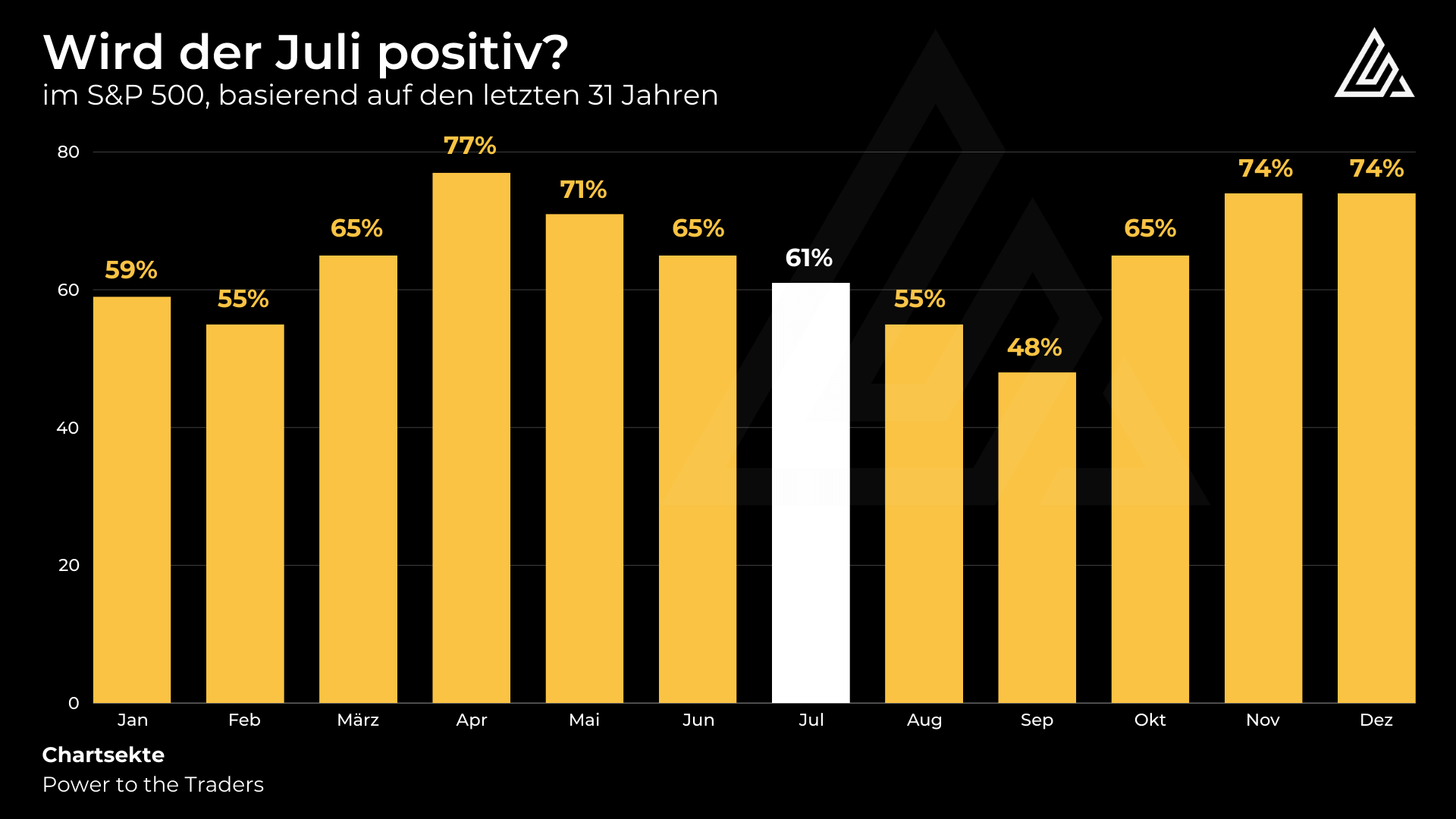

Die Gewinnwahrscheinlichkeit im Juli liegt bei 61%. Damit steigen wir immer weiter runter im Sommer-Abwärtstrend der Gewinnwahrscheinlichkeit, bis wir im September das Tief erreichen – hier erwarten wir dann auch wieder einen Anstieg der Volatilität. Im Juli ist basierend auf den restlichen Daten trotzdem nicht mit großen Korrekturen zu rechnen. Wie bereits in den Marktausblicken zuvor immer wiederholt werten wir die saisonalen Daten spezifisch zu US-Election Years höher, als die ungefilterten saisonalen Daten der letzten 31 Jahre.

Hast du den letzten Drop verpasst und willst Trading und technische Analyse von uns lernen? Dann trage dich unbedingt bereits jetzt noch vor allen anderen in unsere NEUE WARTELISTE ein! Du erhältst dann eine Erinnerung via E-Mail, sollte das nächste Drop-Datum feststehen. Zudem hast du DEUTLICH höhere Chancen auf einen der streng begrenzten Plätze bei uns. Umso früher du dich einträgst, desto höher deine Chancen.

Überstärke von US-Techtiteln

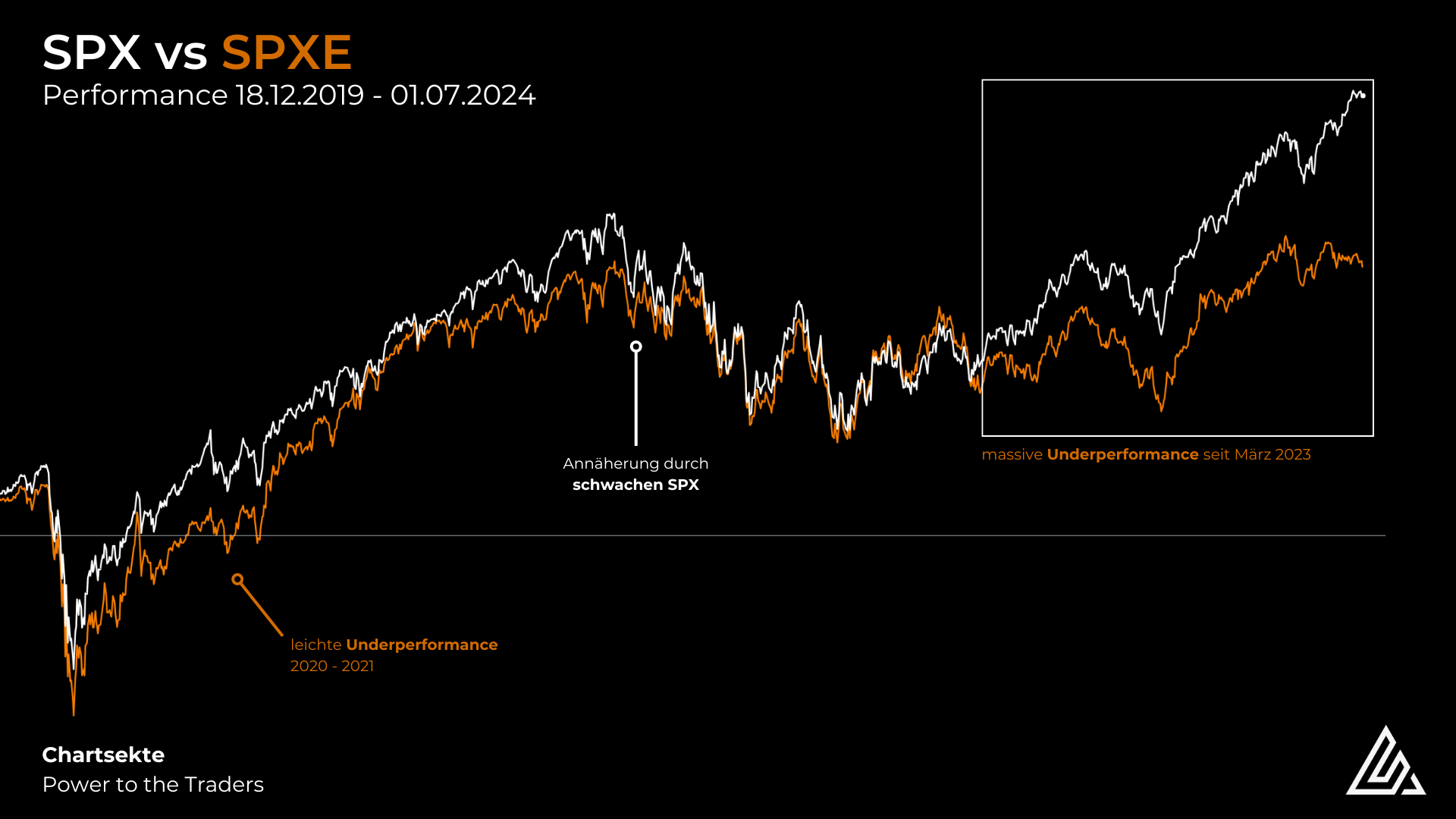

Wie bereits in der Einleitung beschrieben ist die aktuelle Überstärke von US-Tech-Titeln eine Tatsache, die sich nicht mehr leugnen lässt. Das ist eine Anomalie, über die wir auch schon Anfang des Jahres gesprochen haben und von der sich in unseren Augen profitieren lassen könnte.

Die sogenannten Equal Weight Indizes (z.B. SPXE für den S&P 500 oder NDXE für den Nasdaq 100) gewichten alle Indexkomponenten gleich, also unabhängig ihrer Marktkapitalisierung. Das führt dazu, dass Schwergewichte wie Apple oder Nvidia keinen so großen Einfluss mehr auf den Index haben und die breite Marktatmung besser dargestellt wird. Wir sehen also, ob wirklich alle Aktien mit dem Index steigen, oder ob es nur wenige große sind. Den Vergleich des S&P 500 vs. dem “normalen” S&P 500 siehst du in der unten abgebildeten Grafik.

In der Regel verlaufen die Equal Weight Indizes fast genauso wie ihre normalen Pendants. Wenn es mal eine Schwäche von einer Seite gibt, wird diese innerhalb weniger Monate wieder abgebaut. Tatsächlich ist die aktuell Outperformance des SPX gegenüber dem SPXE die erste ihrer Art seit dem Jahr 2010 – davor war der SPXE tendenziell derjenige, der Stärke gezeigt hat über einen bestimmten Zeitraum.

Hinzu kommt, dass der aktuelle Unterschied von etwa 18% immens ist. Es ist fast schon eine kleine “Blasenbildung” zu erkennen bei Werten wie Nvidia. Kommen diese dann erstmal zurück, wird sich der Equal Weight S&P 500 relativ schnell wieder dem S&P 500 annähern. Wir gehen in diesem Szenario dann von einer anhaltenden Stärke “alternativer Aktien” aus. Das ist also definitiv etwas, was man als Trader in den kommenden Monaten auf dem Radar haben sollte.

Ausblick Charttechnik Juli 2024 - Deutschland

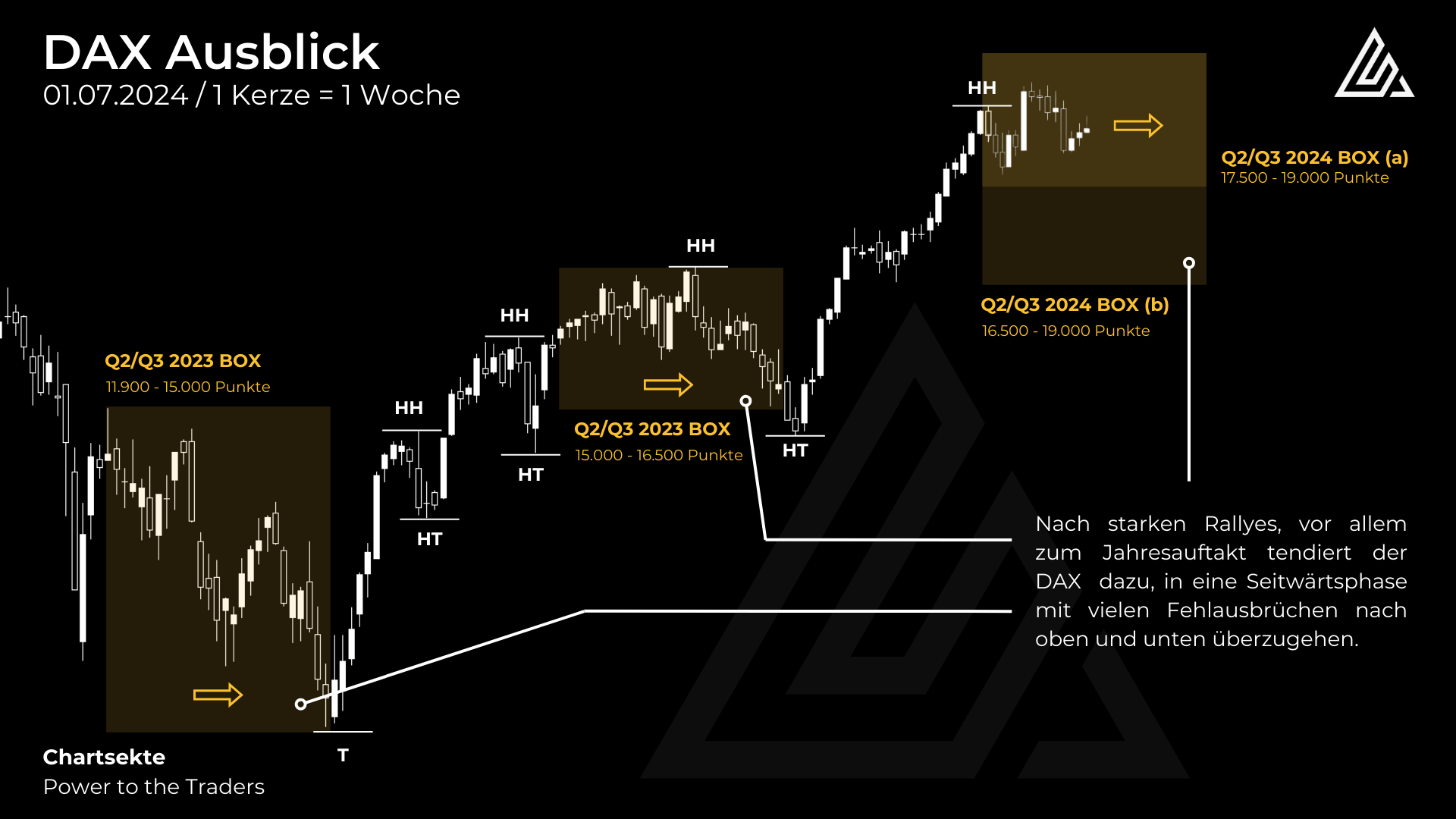

Der DAX bleibt insgesamt in seinem Szenario, das wir ihm bereits im April 2024 prophezeit haben. Eine unnachgiebige Seitwärtsphase bis Q3 / Q4 2024. Bisher ist kein Ende in Sicht und wir gehen weiterhin davon aus, dass der DAX in seiner BOX bleibt zwischen 19.000 und 17.500 Punkten. Dabei sind kurzfristige und nicht nachhaltige Ausbrüche auf neue Allzeithochs nicht auszuschließen, sollten aber keinesfalls überbewertet werden.

Spannend am deutschen Aktienmarkt bleiben weiterhin Werte aus der zweiten Reihe, die in einer noch extremeren Underperformance sind, als es auf dem US-Aktienmarkt der Fall ist – und das sogar schon seit 2022. Im Vergleich hält sich hier aktuell besonders der SDAX solide, TecDAX und MDAX müssen ihre mittelfristig bullishen Szenarien kurzfristig erst wieder neu aufbauen.

Fazit: Wir sehen den DAX sehr kurzfristig (H1-H4) neutral, kurzfristig (Daily) neutral, mittelfristig (Weekly) neutral bis leicht bullish und langfristig (Monthly) bullish.

DAX Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im DAX an. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes (DAX, MDAX, SDAX, TecDAX) ziehen.

Aktie | Gewichtung | Kurzfristig | Mittelfristig | Langfristig |

|---|---|---|---|---|

| 10,49% | aufwärts | aufwärts | neutral |

| 8,76% | abwärts | aufwärts | aufwärts |

| 7,69% | abwärts | aufwärts | aufwärts |

| 5,79% | aufwärts | aufwärts | aufwärts |

| 6,72% | abwärts | aufwärts | aufwärts |

SAP Aktie Prognose

Die Aktie von SAP hat ihre Schwäche im Juni hinter sich gelassen und ihre kurzfristige Seitwärtsphase nach oben verlassen. Damit wird der kurzfristige Aufwärtstrend fortgesetzt und auch der mittelfristige Aufwärtstrend verschiebt sich mit seinem Trendtief nach oben. Da die mittelfristige Ebene hier schon sehr lange nach oben läuft ist das Chance-Risiko-Verhältnis hier nicht mehr wirklich gegeben und wir bleiben eher vorsichtig mit Long Positionen.

→ Kurzfristig aufwärts bis 165,26 EUR.

→ Mittelfristig aufwärts bis 163,90 EUR.

→ Langfristig neutral.

Siemens Aktie Prognose

Im Gegensatz zu SAP bleibt Siemens kurzfristig in einer Schwächephase und pausiert aktuell noch den mittelfristigen Aufwärtstrend über einen kurzfristigen Abwärtstrend. Bei einem Tagesschlusskurs über 181,16 EUR wäre wieder Aufwärtspotenzial vorhanden für die mittelfristigen Bullen. Unser Kursziel wäre in diesem Szenario mindestens mal 192,00 EUR.

→ Kurzfristig abwärts bis 181,16 EUR.

→ Mittelfristig aufwärts bis 157,78 EUR.

→ Langfristig aufwärts bis 119,48 EUR.

Allianz Aktie Prognose

Im April schrieben wir bei der Allianz, dass sie so tief korrigieren darf, bis sie ihr mittelfristiges Trendmomentum beschädigen würde. Das wäre der Fall gewesen unter 250,00 EUR. Markiert wurden im Korrekturtief lediglich 253,40 EUR auf TSK. Das ist weiterhin als gesund zu werten und die Aktie hat jetzt, nach dem Test ihres Cluster Supports um 252 EUR herum Potenzial, sich weiter nach oben durchzuarbeiten und ihren mittelfristigen Aufwärtstrend fortzusetzen.

→ Kurzfristig abwärts bis 275,40 EUR.

→ Mittelfristig aufwärts bis 215,80 EUR.

→ Langfristig aufwärts bis 198,60 EUR.

Deutsche Telekom Aktie Prognose

Unser immer wieder besprochenes bullishes Szenario für die Deutsche Telekom hat in den vergangenen Wochen immer weiter Fahrt aufgenommen. Wir gehen davon aus, dass die Bullen sich mindestens noch den Bereich um 24,66 EUR zu eigen machen, bevor mit der nächsten mittelfristigen Korrektur zu rechnen ist. Der mittelfristige Aufwärtstrend wurde letzte Woche zudem durch ein neues Verlaufshoch bestätigt.

→ Kurzfristig aufwärts bis 22,41 EUR.

→ Mittelfristig aufwärts bis 20,73 EUR

→ Langfristig aufwärts bis 18,50 EUR

Airbus Aktie Prognose

Die Aktie von Airbus hatte unser Kursziel von 172 EUR im März noch perfekt geholt, bevor die mittelfristige, immer noch anhaltende Korrektur eingeleitet wurde. Die kürzlich generierte Downgap von -9% ist dabei nur eine Beschleunigung dieser Korrektur. Da es den Bullen nicht gelungen ist, den ATH Bereich um 137 EUR auf Monatsschluss im Juni zu verteidigen, müssen wir von einer noch tieferen Korrektur im Juli ausgehen [es sei denn, die Bullen leiten jetzt sofort einen schnellen Konter ein]. Dabei peilen wir den Bereich um 118 EUR für eine Stabilisierung an. Das würde den mittelfristigen Trend brechen – dieser müsste sich dann von dieser Zone aus neu etablieren. Der junge langfristige Aufwärtstrend bliebe in diesem Szenario aber weiterhin außer Gefahr.

→ Kurzfristig abwärts bis 149,40 EUR.

→ Mittelfristig aufwärts bis 120,08 EUR.

→ Langfristig aufwärts bis 86,51 EUR.

Hast du den letzten Drop verpasst und willst Trading und technische Analyse von uns lernen? Dann trage dich unbedingt bereits jetzt noch vor allen anderen in unsere NEUE WARTELISTE ein! Du erhältst dann eine Erinnerung via E-Mail, sollte das nächste Drop-Datum feststehen. Zudem hast du DEUTLICH höhere Chancen auf einen der streng begrenzten Plätze bei uns. Umso früher du dich einträgst, desto höher deine Chancen.

Swing-Trading Musterportfolio 2024

Exklusiv für Chartsekten Mitglieder

Im Chartsekten Swingtrading Musterportfolio stellen wir dir Swing Trading Setups vor und zeigen dir alles vom Einstieg, über das Trade-Management, bis hin zum Exit. So lernst du die Praxis des Swingtradings besser kennen und kannst sie auf dein eigenes Trading nachhaltig übertragen. Wichtig ist, dass du verstehst, warum bestimmte Trades eingegangen werden und nichts blind nachhandelst.

Bitte logge dich ein, um diesen Abschnitt zu lesen.

Ausblick Charttechnik Juli 2024 - USA

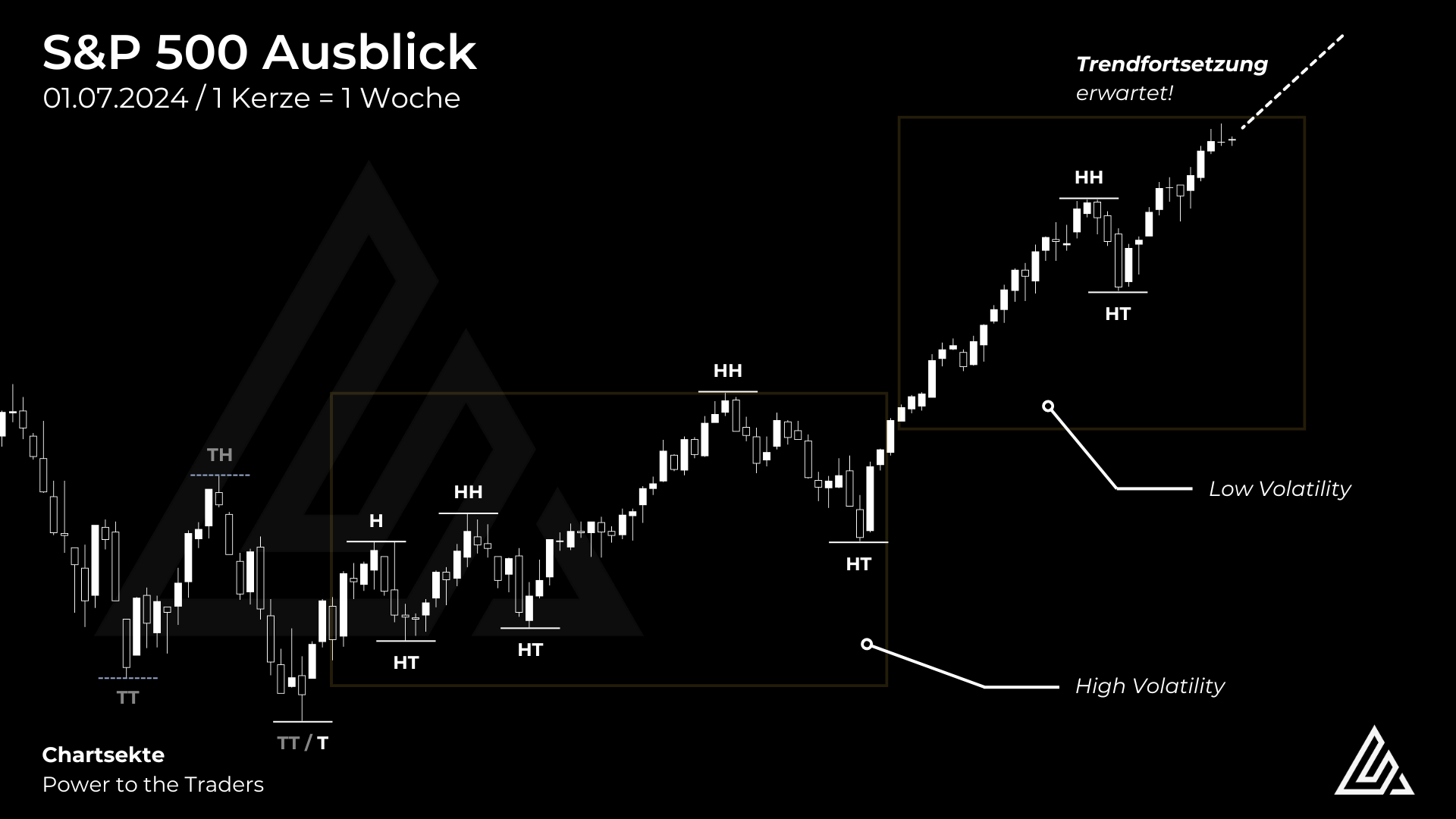

Die von uns bereits im März erwartete Korrektur ist nun schon einige Zeit her und der S&P 500 läuft seit Beendigung dieser Korrektur eigentlich nur noch in eine Richtung: aufwärts! In so einer Lage kommen immer viele Leute um die Ecke mit Aussagen wie “der Markt ist überhitzt” oder auch “der Markt MUSS korrigieren”.

Aber beides gibt es nicht. Der Markt muss zunächst mal gar nichts, außer die Kauf- und Verkaufsorders der Marktteilnehmer verarbeiten. Und so lange diese Marktteilnehmer weiter Kaufinteresse zeigen, steigt der Markt auch noch Monate ununterbrochen weiter. Und aktuell gibt es weiterhin absolut keine Anzeichen irgendeiner Topbildung dementsprechend müssen wir auch davon ausgehen, dass sich der aktuelle bullishe Impuls fortsetzt. Auch die saisonalen Daten [insbesondere die des Election Years] lassen eine solche Interpretation zu.

Der S&P 500 setzt seinen mittelfristigen Aufwärtstrend fort. Unser nächstes übergeordnetes Ziel liegt bei 6.100 Punkten. Dieses Ziel liegt etwa 11,50% von aktuellen Kursniveaus entfernt. Das ist also ein Kursziel, was der S&P 500 vsl. erst Ende 2024 oder Anfang 2025 erreichen wird. Dazwischen können wir nochmal mit mindestens einer Korrektur im Stil der April-Korrektur rechnen. Mehr Informationen oder Szenarien gibt es aktuell im S&P 500 nicht.

Fazit: Die Volatilität im S&P 500 bleibt weiter sehr niedrig. Eine leichte Erhöhung der Volatilität ist in einigen Wochen zu erwarten. Trotzdem bleibt der Index für uns sehr kurzfristig bullish (H1 – H4), kurzfristig (Daily) bullish, mittelfristig (Weekly) bullish und langfristig (Monthly) ebenfalls bullish.

Hast du den letzten Drop verpasst und willst Trading und technische Analyse von uns lernen? Dann trage dich unbedingt bereits jetzt noch vor allen anderen in unsere NEUE WARTELISTE ein! Du erhältst dann eine Erinnerung via E-Mail, sollte das nächste Drop-Datum feststehen. Zudem hast du DEUTLICH höhere Chancen auf einen der streng begrenzten Plätze bei uns. Umso früher du dich einträgst, desto höher deine Chancen.

MDAX Prognose

SDAX Prognose

Hang Seng Prognose

Ethereum Prognose

Dieser Teil ist exklusiv für Chartsekten Mitglieder.

Bitte logge dich ein, um diesen Teil zu sehen.

S&P 500 Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im S&P 500 an, die gleichzeitig auch die wichtigsten im Nasdaq 100 sind. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes ziehen.

Aktie | Gewichtung | Kurzfristig | Mittelfristig | Langfristig |

|---|---|---|---|---|

| 7,36% | aufwärts | aufwärts | aufwärts |

| 6,45% | aufwärts | aufwärts | aufwärts |

| 3,26% | aufwärts | aufwärts | aufwärts |

| 3,23% | aufwärts | aufwärts | aufwärts |

| (3,70%) | aufwärts | aufwärts | aufwärts |

Apple Aktie Prognose

Genau wie schon vor Monaten erwartet hat die Aktie von Apple endlich ihre mittelfristige Trendetablierung durchgeführt. Das auch noch relativ schnell in einem schönen Kursfeuerwerk. Kurzfristige Rücksetzer sind nach dieser Rallye möglich, mittelfristig ist unser Kursziel aber weiterhin mindestens der Bereich zwischen 226 und 233 US-Dollar.

→ Kurzfristig aufwärts bis 192,15 USD

→ Mittelfristig aufwärts bis 164,10 USD.

→ Langfristig aufwärts bis 124,17 USD.

Microsoft Aktie Prognose

Microsoft zeigt sich weiterhin absolut unaufhaltsam. Durch die Rallye seit dem Tief im Mai setzt sich hier der mittelfristige Trend fort, der kurzfristige Aufwärtstrend wurde re-etabliert. Eine Korrektur würde der Aktie zwar guttun, aktuell gibt es dafür aber noch keine Anzeichen – unser nächstes Ziel bleibt also der Bereich um 475 US-Dollar.

→ Kurzfristig aufwärts bis 404,51 USD.

→ Mittelfristig aufwärts bis 388,03 USD.

→ Langfristig aufwärts bis 213,43 USD.

Amazon Aktie Prognose

Nachdem der langfristige Trend von Amazon in der Korrektur 2022 fast gebrochen wurde, konnte dieser im Juni 2024, also fast zwei Jahre später endlich wieder bestätigt und fortgesetzt werden. Das hat die Bullen aber einiges an Kraft gekostet – eine Korrektur auf mittelfristiger Ebene wäre gesund, muss aber nicht sein. Unser nächstes Kursziel liegt im Bereich um 212 US-Dollar.

→ Kurzfristig aufwärts bis 173,88 USD.

→ Mittelfristig aufwärts bis 166,32 USD.

→ Langfristig aufwärts bis 81,43 USD.

NVIDIA Aktie Prognose

Die Aktie von Nvidia ist weiterhin ungebremst auf der Oberseite unterwegs. Die aktuelle Korrektur wurde zwar am 20.06. unter sehr hohem Volumen eingeleitet, insgesamt reicht die Signallage aber noch nicht aus, um hier von einer mittelfristigen Korrektur auszugehen. Dementsprechend bleibt die Aktie auch weiter bullish auf allen Zeiteinheiten. Eine Korrektur wäre trotzdem sehr gesund (wäre sie aber schon seit Monaten). Das lang- und mittelfristige Chance – vs. Risikoverhältnis ist weiterhin sehr bescheiden. Das zeigt sich alleine schon am Abstand zwischen den mittel- und langfristigen Trendbruchniveaus.

→ Kurzfristig aufwärts bis 106,94 USD.

→ Mittelfristig aufwärts bis 75,61 USD.

→ Langfristig aufwärts bis 10,81 USD.

Alphabet Aktie Prognose (Class A)

Wenn auch etwas langsamer als Nvidia oder Microsoft, so ist auch eine Alphabet sehr gut auf der bullishen Seite unterwegs. Schon im April gelang die langfristige Trendfortsetzung, im Mai und Juni wurde diese Progression fortgesetzt. Auch hier gibt es aktuell keine Zeichen einer bearishen Umkehr – wir sind auf allen Zeiteinheiten bullish.

→ Kurzfristig aufwärts bis 174,38 USD.

→ Mittelfristig aufwärts bis 131,55 USD.

→ Langfristig aufwärts bis 83,51 USD.

Hast du den letzten Drop verpasst und willst Trading und technische Analyse von uns lernen? Dann trage dich unbedingt bereits jetzt noch vor allen anderen in unsere NEUE WARTELISTE ein! Du erhältst dann eine Erinnerung via E-Mail, sollte das nächste Drop-Datum feststehen. Zudem hast du DEUTLICH höhere Chancen auf einen der streng begrenzten Plätze bei uns. Umso früher du dich einträgst, desto höher deine Chancen.

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Wie genau wir diese Ansichten auf die Märkte in der Praxis handlen, das besprechen wir wie jeden Montag Abend um 19:00 Uhr in ChartWars. Wir empfehlen außerdem, dass ihr euch in unsere Trading-Newsletter einschreibt. Sowohl in den über E-Mail, als auch den über Telegram.

Also: Einschalten & von realem Trading in der Praxis lernen!

Viel Erfolg in der neuen Handelswoche!

Adrian Rogl

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/