Inhaltsverzeichnis Hanging Man pattern

Der Aufbau des Hanging Man

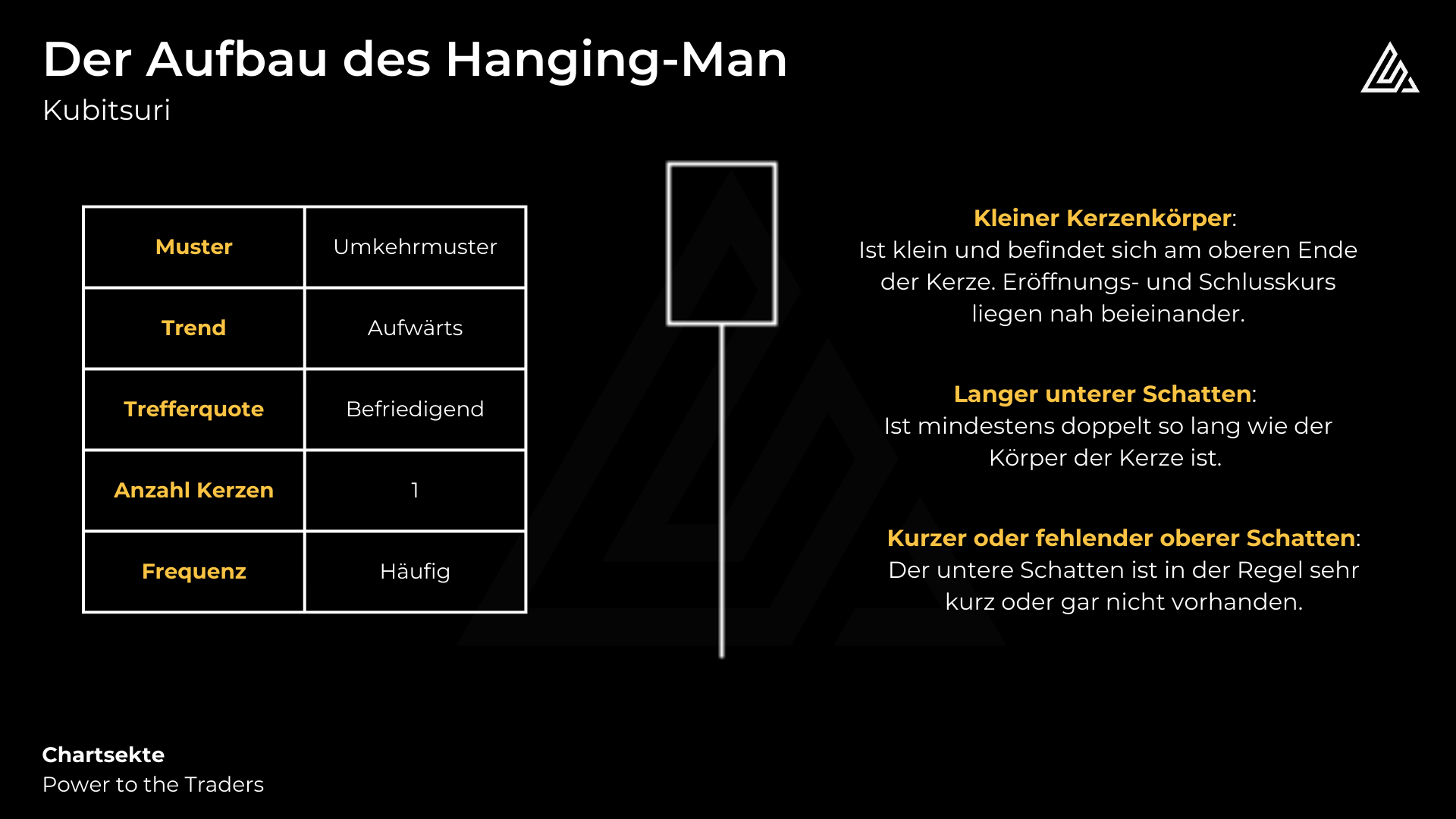

Das Muster des Hanging-Mans ist das Gegenstück zum Hammer und weist dieselbe Form der Kerze und die gleichen Eigenschaften wie der Hammer auf. Der einzige Unterschied ist der vorausgehende Trend vom Kerzenmuster. Beim Hanging-Man (dt.: “Gehängten”) ist es ein Aufwärtstrend anstatt eines Abwärtstrends wie bei seinem Gegenstück dem Hammer. Somit ist die Namensgebung für diese Kerzenformation einzig und allein vom vormaligen Trend abhängig. Der Hanging-Man ist somit ein Umkehrsignal für einen haussierenden Markt und signalisiert stagnierende oder sinkende Kurse im Chart.

Die charakteristische Struktur des Hanging-Man besteht aus drei wesentlichen Elementen: einem kleinen Kerzenkörper, einer langen Lunte der Kerze und einem minimalen oder nicht vorhandenen Docht der Kerze. Jeder dieser Aspekte der Kerze trägt dabei zur Interpretation dieser Candlestick-Formation bei.

Zunächst der kleine Kerzenkörper der Kerze: Beim “Hanging Man” ist die Position vom Körper nahe dem oberen Ende der Tagespreisspanne, was darauf hinweist, dass der Schlusskurs der Kerze nur geringfügig über dem Eröffnungs-Kurs liegt. Diese Position deutet darauf hin, dass die anfängliche Aufwärtsbewegung, die zu Beginn des Tages stattfand, an Schwung verloren hat. Der kleine Körper zeigt die Unsicherheit der Käufer und ihre mangelnde Fähigkeit, die im Tagesverlauf erzielten Gewinne zu sichern bzw. fortzusetzen.

Der lange untere Schatten bzw. die Lunte der Kerze ist das hervorstechende Merkmal des “Hanging Man” und sollte im Idealfall mindestens doppelt so lang wie der Körper sein. Dieser Schatten stellt den Versuch der Verkäufer dar, den Preis im Laufe des Tages erheblich zu senken. Der Fall des Kurses war vorübergehend so stark, dass dies auf einen bedeutenden Verkaufsdruck hinweist. Die Tatsache, dass der Preis innerhalb des Körpers zum Tagesende wieder in Richtung Eröffnungs-Kurs gestiegen ist, zeigt, dass die Verkäufer es nicht geschafft haben, den Markt vollständig zu dominieren. Trotzdem bleibt die Möglichkeit einer Trendumkehr bestehen, da der lange Schatten die Schwäche des Aufwärtstrends offenlegt.

Der kurze oder nicht vorhandene Docht der Kerze verstärkt das bärische Signal bzw. Umkehrsignal der Formation. Das Fehlen eines nennenswerten oberen Schattens signalisiert, dass die Versuche der Bullen, den Preis weiter nach oben zu treiben, nur auf geringen Widerstand stießen und letztlich von den Verkäufern vollständig neutralisiert wurden. Der Schlusskurs nahe dem Eröffnungs-Kurs verdeutlicht, dass die Bullen zwar einen Teil des Verkaufsdrucks abfedern konnten, aber die Überlegenheit der Verkäufer während des Tages offensichtlich bleibt. Diese Konstellation deutet darauf hin, dass der Markt anfällig für eine Korrektur oder einen beginnenden Abwärtstrend ist, da die Käufer ihre Kontrolle über den Markt nicht aufrechterhalten konnten.

Die Interpretation des Hanging Man

Der Hanging-Man signalisiert, dass während des Handelstages bedeutender Verkaufsdruck aufkam, obwohl die Käufer letztlich in der Lage waren, den Kerzenkörper wieder in die Nähe des Eröffnungskurses zu bringen. Der lange untere Schatten zeigt, dass die Verkäufer den Markt zeitweise deutlich nach unten drückten, was auf eine wachsende Unsicherheit und die Schwäche des bisherigen Aufwärtstrends hindeutet. Diese Kerzenformation deutet darauf hin, dass die Käufer möglicherweise ihren Einfluss verlieren, während die Verkäufer stärker werden und die Kontrolle über den Markt übernehmen könnten.

Für Trader ist das Muster des Hanging-Mans ein Warnsignal im Chart, das sie aufmerksam werden lassen sollte. Das Muster zeigt im Rahmen der Chartanalyse, dass die bisherigen Käufer möglicherweise erschöpft sind und eine Korrektur bevorstehen könnte. Dennoch sollte der Hanging-Man nicht isoliert betrachtet werden. Im Idealfall findet eine Bestätigung vom Hanging-Man durch weitere Trading-Indikatoren oder Chartmuster statt. Die Bestätigung durch eine nachfolgende bärische Kerze oder durch andere technische Indikatoren ist entscheidend, um das Signal bzw. Umkehrsignal zu verstärken und Fehldeutungen zu vermeiden. Auch das Volumen spielt eine bedeutende Rolle: Ein hohes Volumen, angezeigt durch einen Volumen-Indikator, während der Entstehung des Musters des Hanging-Mans und anderen Kerzen-Formationen wie dem Doji, kann die Aussagekraft der Formation verstärken, da es darauf hindeutet, dass viele Marktteilnehmer auf die Kerze reagiert haben. Zudem ist es ebenfalls wichtig, den Hanging-Man in Relation zu bedeutenden Widerstands- oder Unterstützungszonen (bspw. markiert durch Trendlinien) zu betrachten. Tritt das Kerzenmuster des Hanging-Man nahe einer bedeutenden Widerstandszone auf, erhöht sich die Wahrscheinlichkeit einer Trendumkehr. Umgekehrt, wenn der Hanging-Man in einem bereits überkauften Markt (bspw. angezeigt durch den Relative Strength Index (RSI)) entsteht, könnte dies ein weiteres Zeichen dafür sein, dass eine Korrektur bevorsteht.

Der Hanging Man in der Praxis

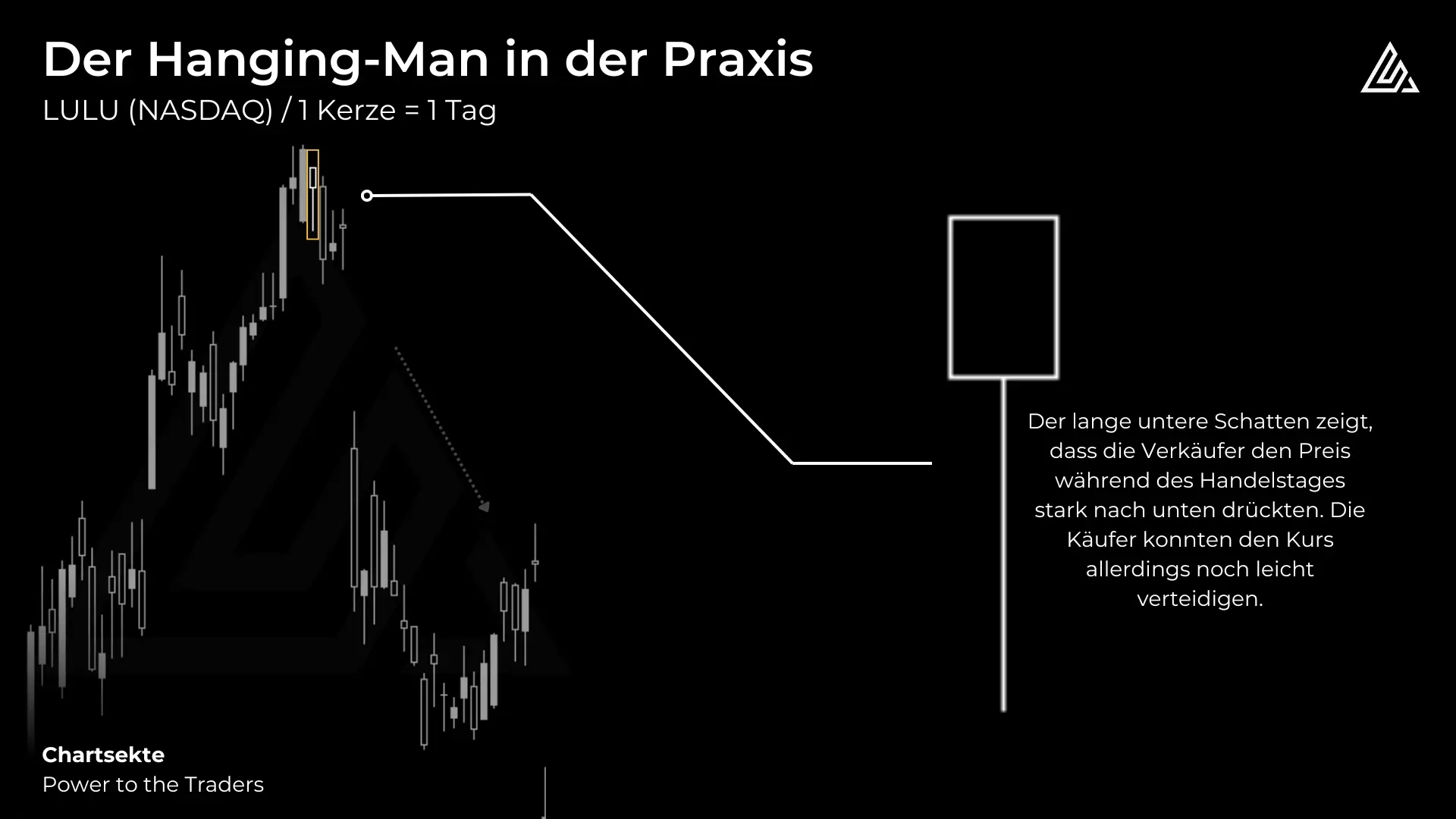

Um nun die besprochene Theorie des Chartmusters im Rahmen der Charttechnik in der Praxis anzuwenden, ist hier nochmal ein Beispiel dargestellt, wie der Hanging-Man im Chart aussehen kann. Dargestellt ist das Beispiel zum Hanging-Man bzw. Gehängten im Tageschart der Aktie von Lululemon Athletica auf der Plattform TradingView:

In diesem Praxisbeispiel aus der Chartanalyse ist die typische Struktur des Hanging-Man deutlich erkennbar: Ein kleiner Kerzenkörper, dessen Position sich nahe dem oberen Ende der Tagespreisspanne befindet, begleitet von einem langen unteren Schatten und einem kaum bzw. nicht vorhandenen oberen Schatten. Der lange untere Schatten der Kerze des Hanging-Mans zeigt, dass die Verkäufer während des Handelstages den Preis stark nach unten drücken konnten. Dieser Fall bzw. die Bewegung innerhalb des Hanging-Mans deutet auf einen erheblichen Verkaufsdruck hin, der jedoch im weiteren Verlauf des Tages teilweise abgefedert wurde, da die Bullen den Kerzenkörper wieder leicht anheben konnten. Der Schlusskurs der Kerze des Hanging-Mans nahe dem Eröffnungskurs signalisiert, dass die Käufer zwar eine gewisse Gegenwehr leisten konnten, jedoch die Dominanz der Verkäufer über den Tagesverlauf hinweg klar erkennbar bleibt. Diese Konstellation der Kerze ist ein Signal bzw. Verkaufssignal/ Umkehrsignal für einen möglichen Trendwechsel, da der Hanging-Man häufig auf ein Nachlassen des Aufwärtstrends hinweist und die Wahrscheinlichkeit einer bevorstehenden bärischen Korrektur/ Fall im Preis oder eines Abwärtstrends erhöht.

Anschließend wird die entsprechende Umkehr des Kurses in die untere Richtung eingeleitet und vollzogen, sodass das Chartmuster des Hanging-Mans in Form einer Umkehrformation als vollendet gilt. Nach dem Bruch der bedeutenden Struktur, welcher sich bspw. durch eine Trendlinie eingezeichnet werden kann, findet der bärische Trendwechsel statt.

Fazit zum Hanging Man

Insgesamt ist der Hanging-Man eine Candlestick-Formation in der charttechnischen Analyse, die Trader auf eine potenzielle Trendumkehr nach einem Aufwärtstrend hinweist und somit eine Umkehrformation darstellt. Das Kerzenmuster des Hanging-Mans entsteht innerhalb des Kerzencharts, wenn Verkäufer den Markt während des Tages stark nach unten drücken, obwohl es den Käufern gelingt, den Kurs am Ende des Tages leicht zu stabilisieren. Der lange untere Schatten des Hanging-Man zeigt den vorherrschenden Verkaufsdruck und signalisiert, dass der bullische Trend an Kraft verliert. Für Trader kann der Hanging-Man bedeutende Signale bzw. Verkaufssignale im Rahmen des Tradings bzw. Handels sein, das darauf hindeutet, dass eine Korrektur oder eine Umkehr bevorstehen könnte, die in einem anschließenden bärischen Trend mündet. Wie bei allen Candlestick-Formationen sollte jedoch eine Bestätigung im Kerzenchart durch nachfolgende Kursbewegungen, der Marktstruktur oder zusätzliche Indikatoren abgewartet werden, um das Risiko von Fehlsignalen beim Handeln bzw. Trading zu minimieren.

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Benjamin Rose

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/