Marktausblick – Oktober 2023

Veröffentlicht am 1.10.2023 | von Adrian Rogl

▲ Marktausblick Börse Oktober 2023 (Kalenderwoche 40)

mit saisonaler Analyse, DAX (+Top 5), S&P 500 (+Top 5), Nasdaq 100

So schnell kann es gehen! Bereits drei von vier Quartalen in 2023 sind vorbei. Eigentlich kaum zu glauben, dass schon in wenigen Monaten das Jahr 2024 beginnt. Das Jahr 2023 war bis jetzt ein sehr schönes Turnaround Jahr nach dem Bärenmarkt 2022, auch wenn das dritte Quartal von einer ordentlichen Korrektur geprägt war, die kommenden Winter- und Herbstmonate gehören zu den saisonal besten des Jahres. Es bleibt also weiter spannend an den Märkten. In diesem Marktausblick für den kompletten Oktober wollen wir auch wieder einen Blick auf die übergeordneten Charts werfen und die Frage beantworten, ob die andauernde Korrektur noch deutlich länger andauert.

Inhaltsverzeichnis

und verpasse keine neuen Marktausblicke mehr!

Ausblick Oktober 2023

Zusammenfassung September

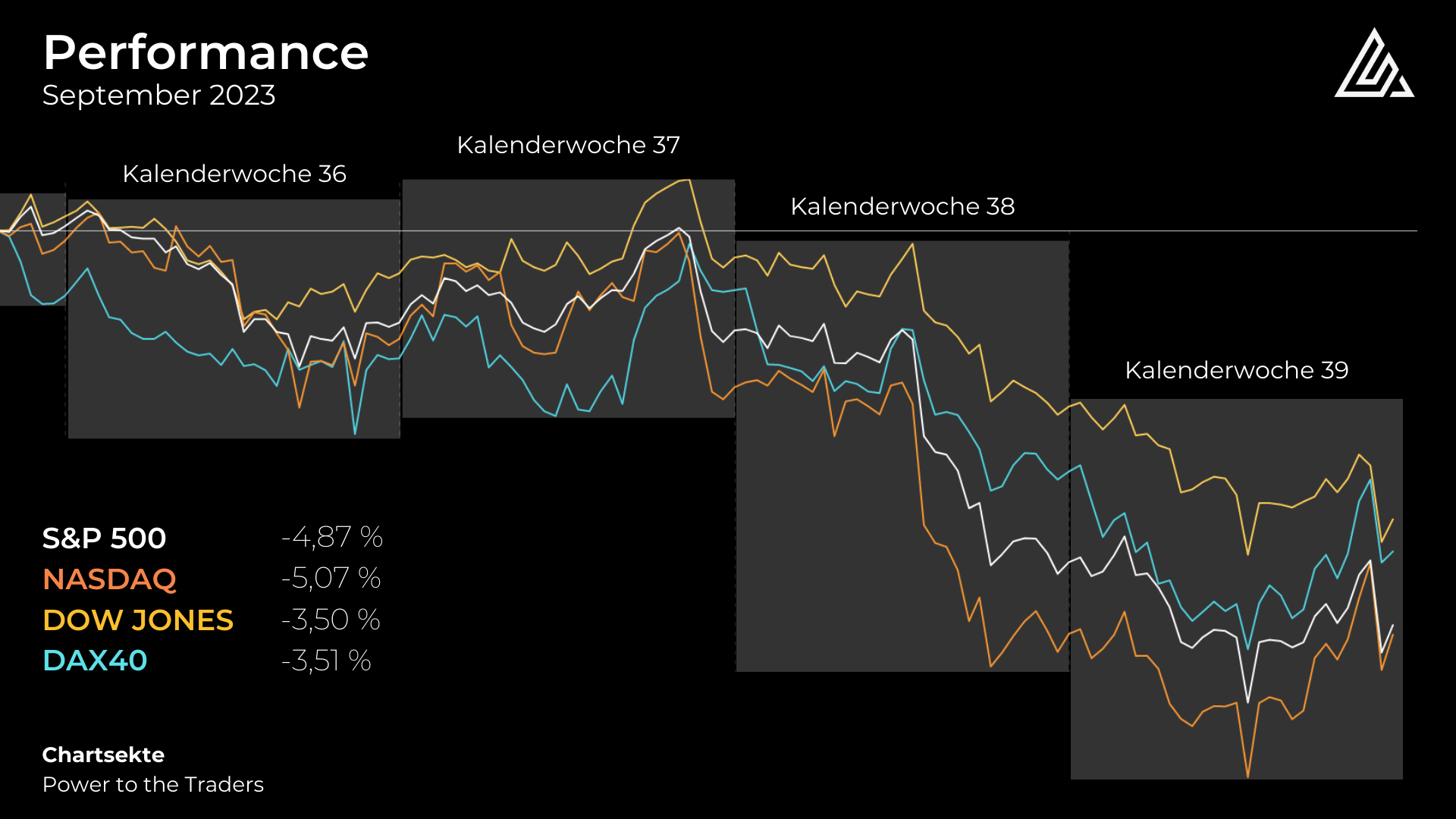

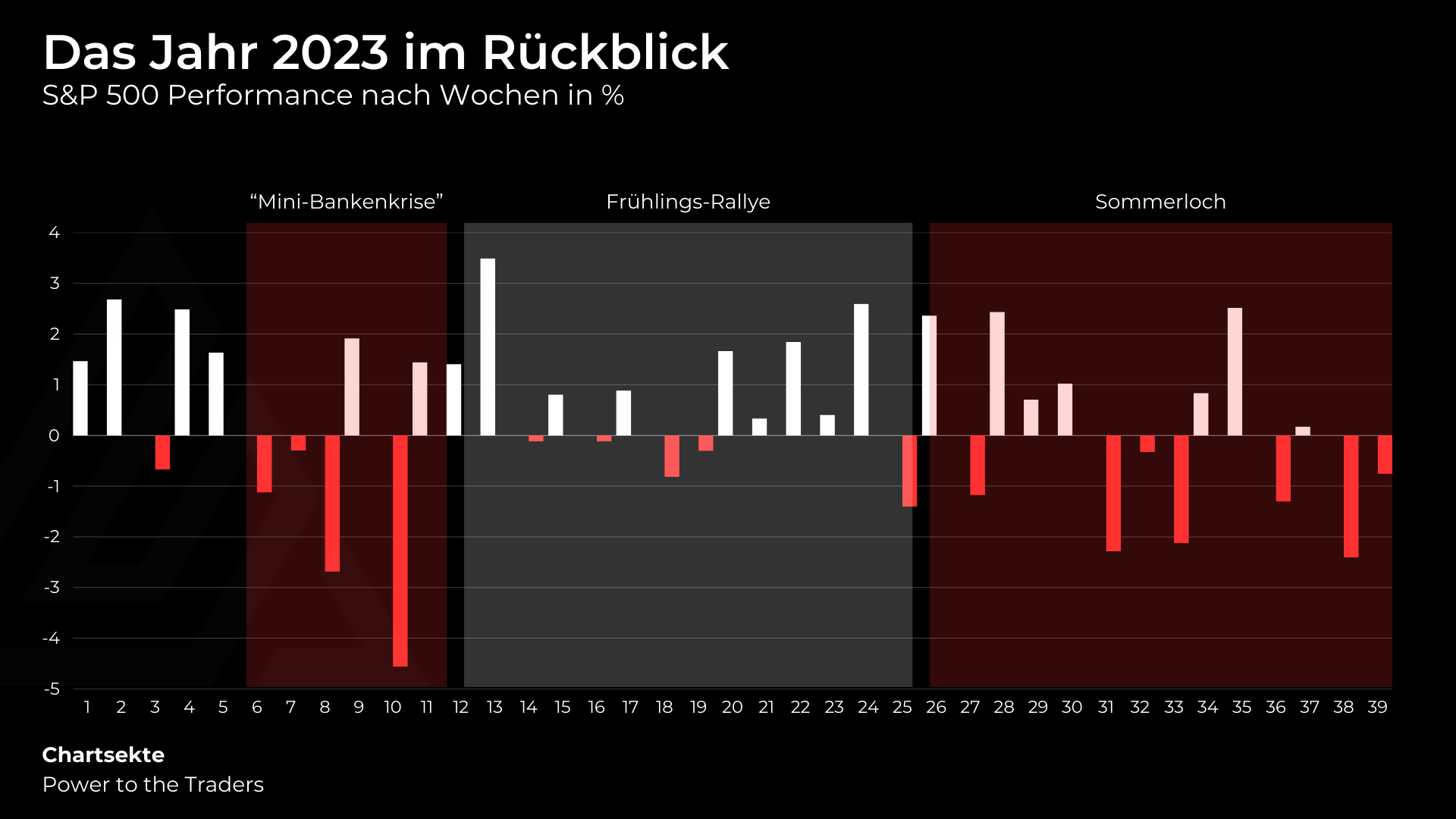

Der September 2023 verabschiedet sich als schlechtester Monat dieses Jahr für alle Indizes, bis auf den Dow Jones (hier war der Februar 2023 noch schlechter). Der Nasdaq verlor mit -5,07% am meisten, direkt gefolgt von -4,87% Verlust im S&P 500. Der Dow Jones ist mit -3,50% fast gleichauf mit dem DAX, welcher -3,51% verlor. Der Dow Jones ist im Jahresvergleich jedoch deutlich schwächer, als der deutsche Leitindex.

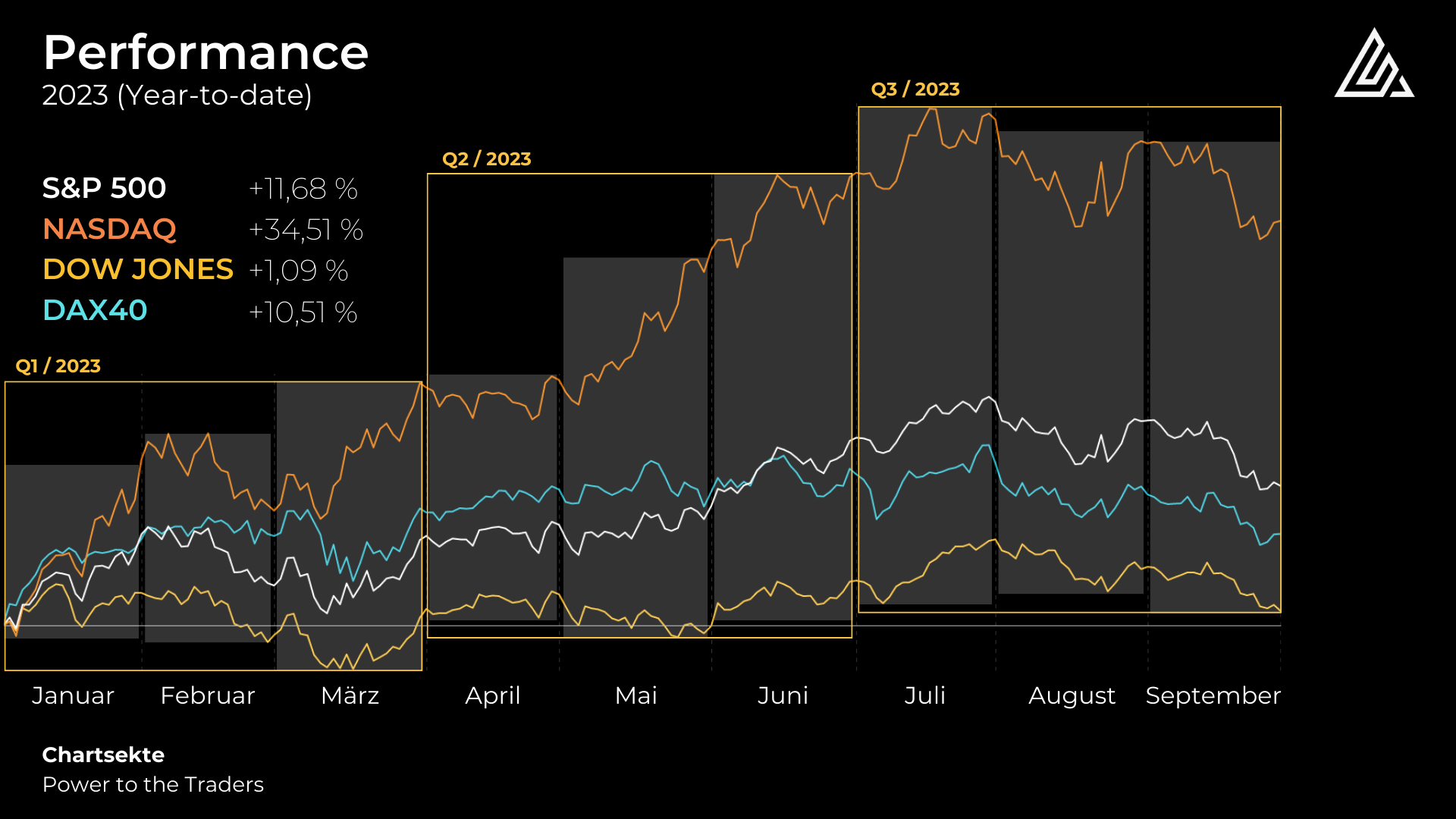

Auf Jahressicht sind alle Indizes, außer der Dow Jones weiterhin sehr gut vorne. Der Nasdaq bleibt mit +34,51% weiterhin der mit Abstand beste Index, gefolgt vom S&P 500 mit +11,68% und dem DAX mit +10,51%. Schlusslicht ist der Dow Jones, der fast um die Nulllinie herum notiert. Das dritte Quartal 2023 ist damit auch das erste negativ abgeschlossene Quartal in diesem Jahr und die Sommermonate werden so ihrem Ruf perfekt gerecht. Das von uns im Frühling besprochene Sommerloch hat sich bewahrheitet.

Der übergeordneter Blick

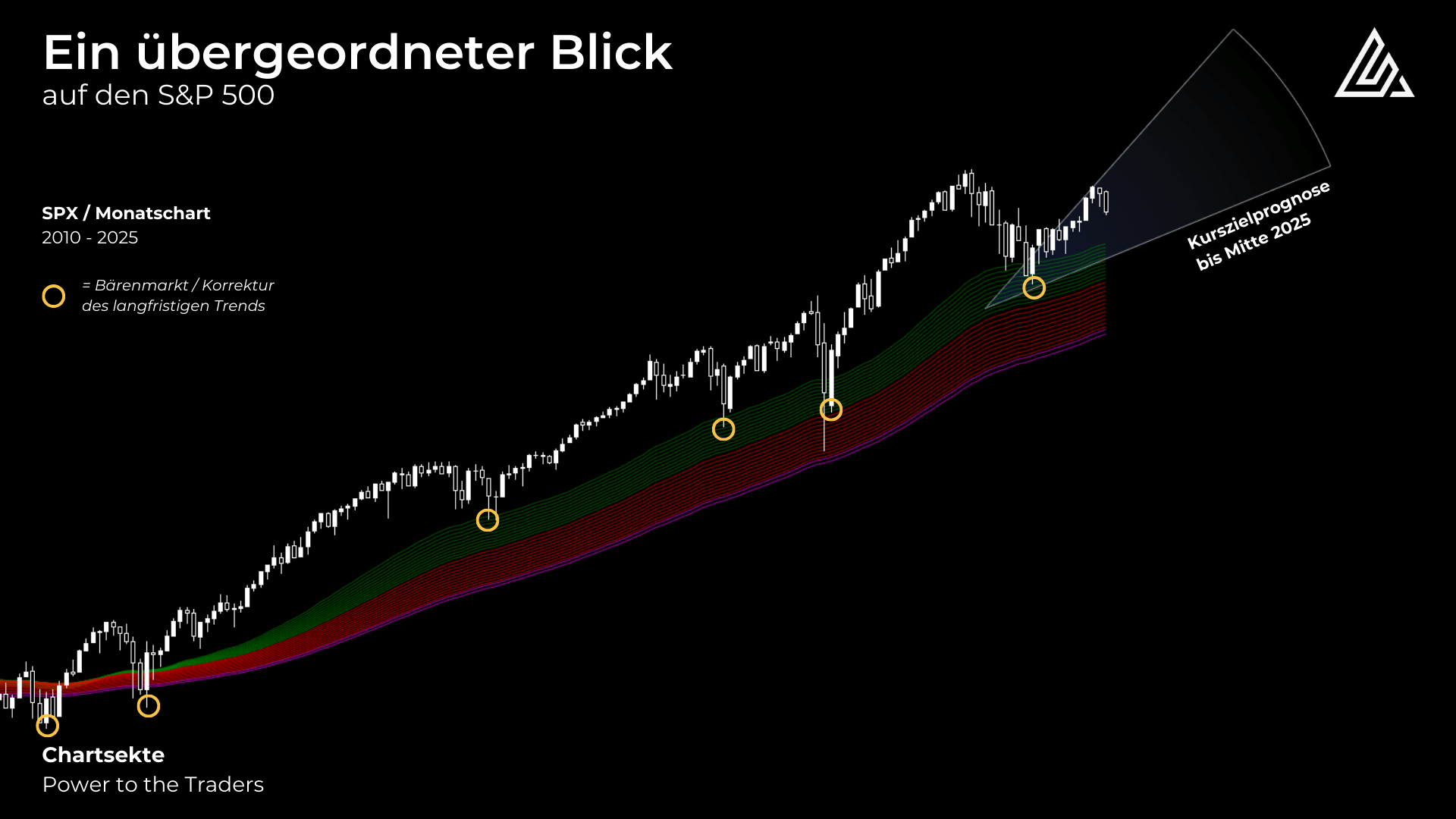

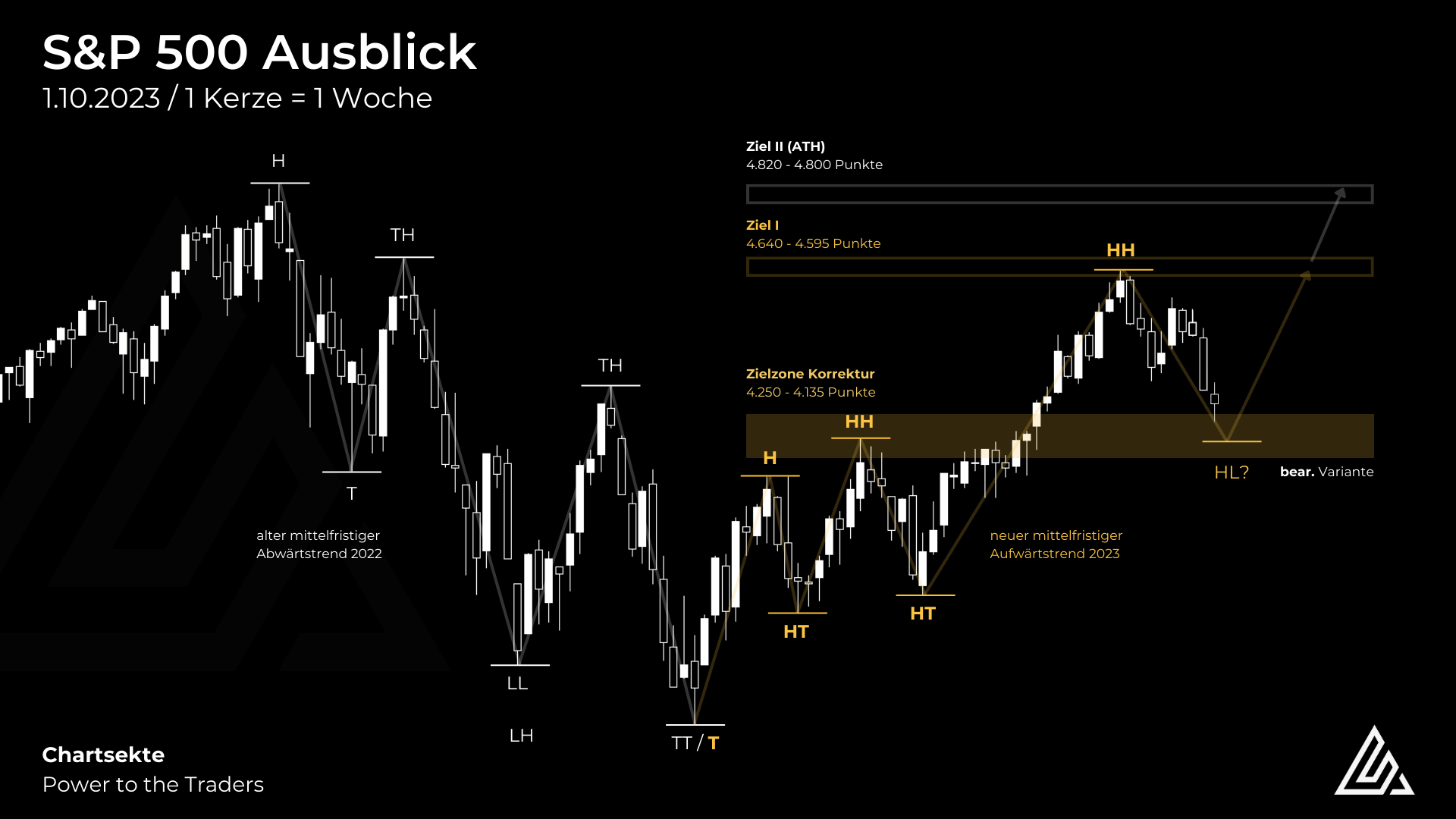

Nach der Vollendung des dritten Quartals ist es an der Zeit, einmal in den Rückspiegel zu schauen. Wo sind wir aktuell und wohin geht die Reise in den kommenden Jahren? Der S&P 500 hat 2022 einen Bärenmarkt absolviert, der in dieser Form alle zwei bis drei Jahre auftritt. Es ist also durchaus davon auszugehen, dass wir 2025 oder 2026 die nächste Korrektur dieser Größe sehen. Das ist ein ganz normaler Zyklus, den jeder langfristige Trend durchläuft. Wichtig ist dabei nur, dass die insgesamt Trendsymmetrie nicht beschädigt wird. Bevor wir aber vom nächsten Bärenmarkt philosophieren, sollten wir über den kommenden Bullenmarkt sprechen, welcher sich 2024 spätestens final entfalten sollte durch das Markieren eines neuen Allzeithochs im S&P 500.

Wir gehen davon aus, dass der amerikanische Leitindex bis Ende des Jahres auf die bisherigen Jahreshochs läuft, eventuell leicht darüber, um dann in Q1 oder Q2 / 2024 ein neues Allzeithoch auszubilden und den langfristigen Aufwärtstrend fortzusetzen. Unser Kursziel bis Mitte 2025 liegt zwischen mindestens 5.500 und maximal 7.000 Punkten.

Warum schreiben wir das genau jetzt, obwohl wir eigentlich keine Fans von solchen langfristigen Kurszielen sind? Weil die breite Masse jetzt schon wieder von neuen Tiefs an den Aktienmärkten philosophiert und viele Privatanleger wieder Angstzustände bekommen, nur weil der mittelfristige Aufwärtstrend etwas federn lässt. Wir wollen hier komplett rational aufzeigen, was mit einer sehr hohen Wahrscheinlichkeit passiert in den kommenden Monaten und Jahren. Unsere Annahmen beruhen dabei auf den vergangenen 153 Jahren Charthistorie und Wirtschaftszyklen in den Vereinigten Staaten.

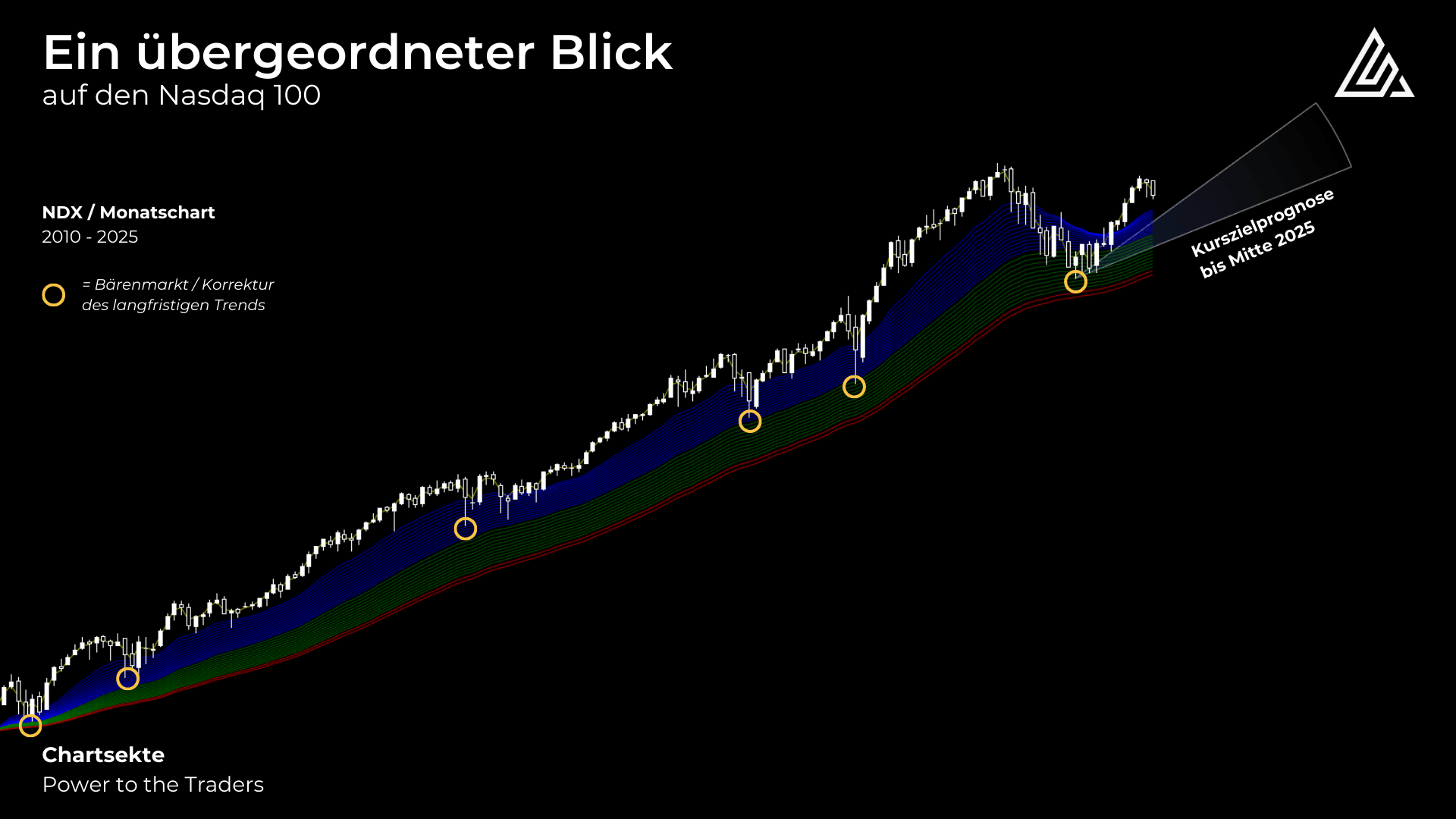

Auch im Nasdaq 100 zeigt sich ein ähnliches Bild, wobei der langfristige Trend des Index 2020 und 2021 stark überhitzt wurde und so 2022 auch tiefer korrigiert wurde. Bei gleichbleibender Trendgeschwindigkeit sollte der Nasdaq 100 bis Mitte 2025 zwischen 16.500 und 21.000 Punkten stehen.

Historisch betrachtet ist es normal, dass der Nasdaq besser läuft, als der S&P 500. In Extremphasen wie 2022, als der Nasdaq massiv überverkauft war, kommt der Konter auch relativ schnell. Langfristig ist also weiter von einem stärkeren Nasdaq auszugehen, mittelfristig können wir aber damit rechnen, dass der S&P 500 wieder etwas mehr an Stärke gewinnt. Gleiches gilt auch für Indizes für den Russell 2000, die Unternehmen mit einer kleineren Marktkapitalisierung repräsentieren – hier ist ebenfalls noch sehr viel Aufholpotenzial.

In Deutschland sind SDAX, MDAX und TecDAX ebenfalls weit abgeschlagen hinter dem großen DAX seit 2022. In den kommenden Monaten und Jahren sollten wir also einen genauen Blick auf die Performance der kleineren Indizes werfen.

Saisonale Analyse

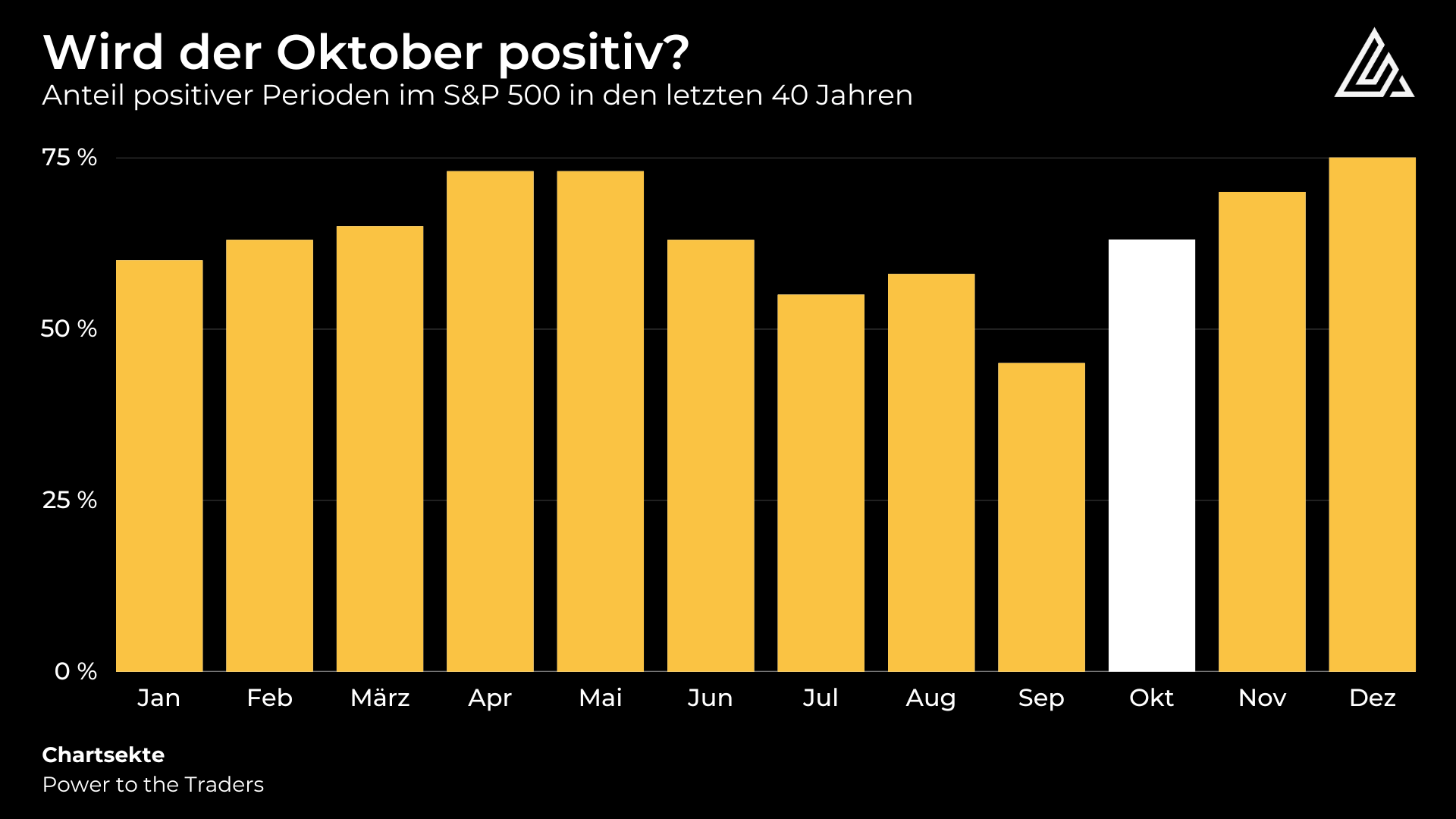

In den letzten 40 Jahren war der Anteil positiver Perioden im Oktober bei 63%. Damit ist der Monat leicht über dem Durchschnitt aller Monate, der bei 58% liegt. Der Oktober ist in Bezug auf die Gewinnwahrscheinlichkeit außerdem der beste Monat seit Juni. Das offizielle “Sommerloch” ist damit basierend auf der Saisonalität also vorbei. November und Dezember sind dann nochmal ein Stück besser, der Oktober ist aber der erste Ankündiger einer potenziellen Jahresendrallye.

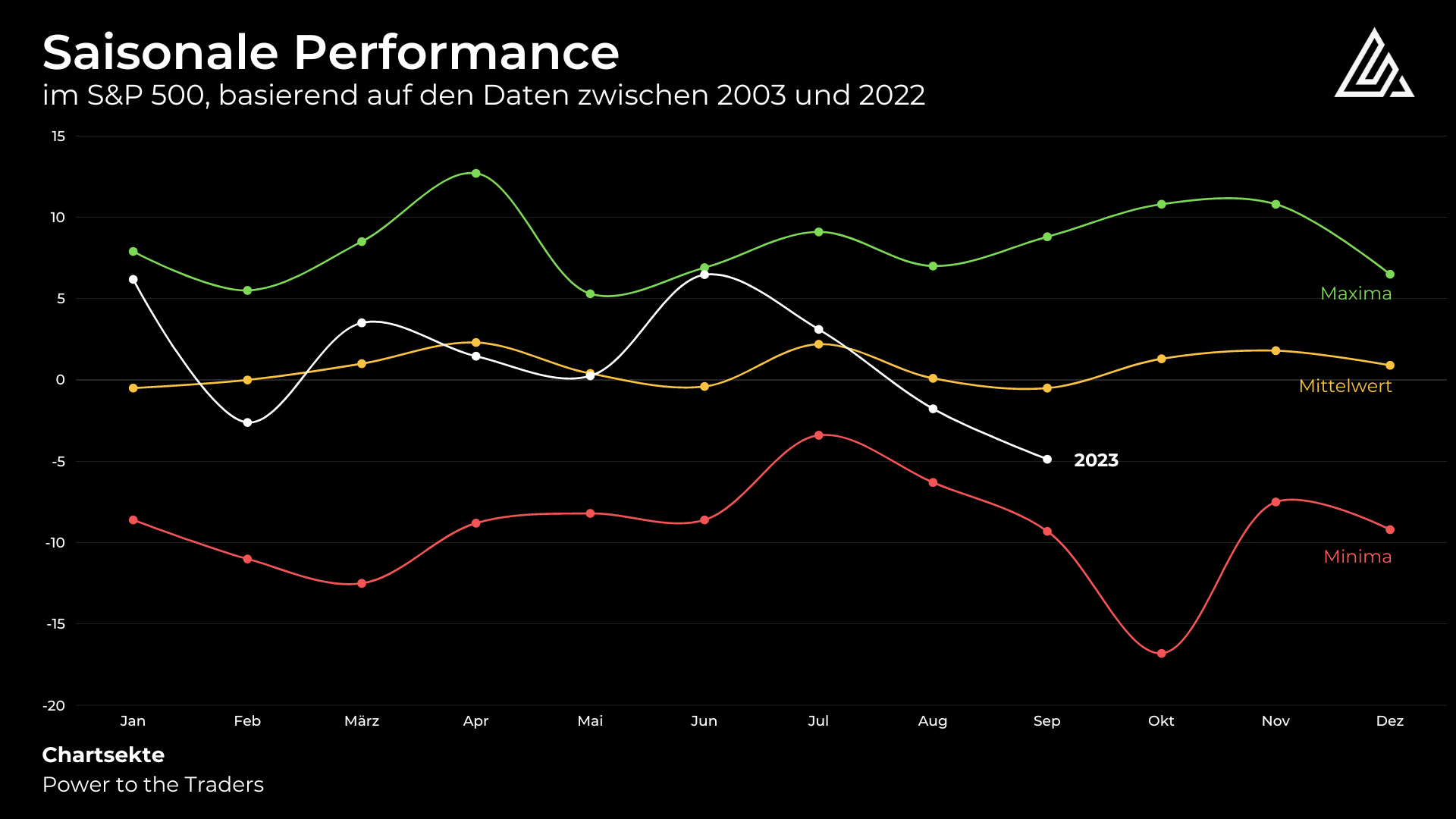

Betrachten wir jetzt noch die saisonale Performance fällt auf, dass sowohl August, als auch September 2023 zwei unterdurchschnittliche Monate waren. Der Juni 2023 war dafür aber ein fast-Rekord Monat. Der Mittelwert für den Monat Oktober liegt bei +1,33%, der bisherige Rekord bei +10,80%. Ebenfalls interessant ist die Tatsache, dass der Oktober den Negativrekord für den schlechtesten Monat der letzten 20 Jahre stellt. Dieser wurde im Oktober 2008 bei -16,80% markiert. Wir gehen davon aus, dass der Oktober 2023 über dem Durschnitt liegen sollte und erwarten mindestens +3,00 % Return.

Zusammenfassung KW 39

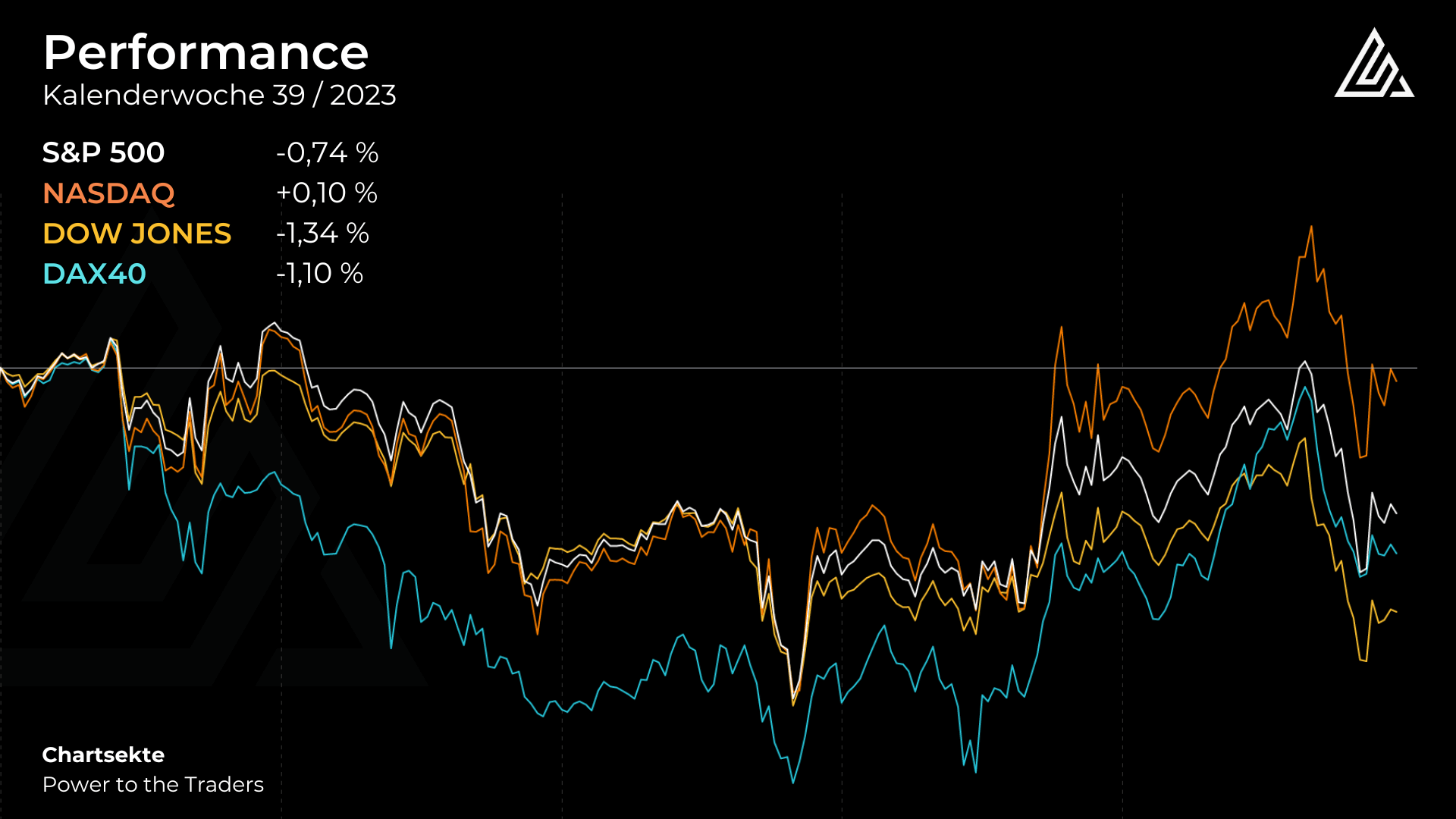

Ein gemischtes Bild

In der vergangenen Handelswoche war das Bild relativ gemischt. Auf der besseren Seite stehen die Technologiewerte und der Nasdaq mit einem minimalen Plus von +0,10%. In der Mitte der S&P 500 mit einem Abschlag von -0,74%. Die Schlusslichter bilden der Dow Jones mit -1,34% und der DAX mit -1,10%. Das spiegelt die Tendenz des ganzen Jahres eigentlich perfekt wider.

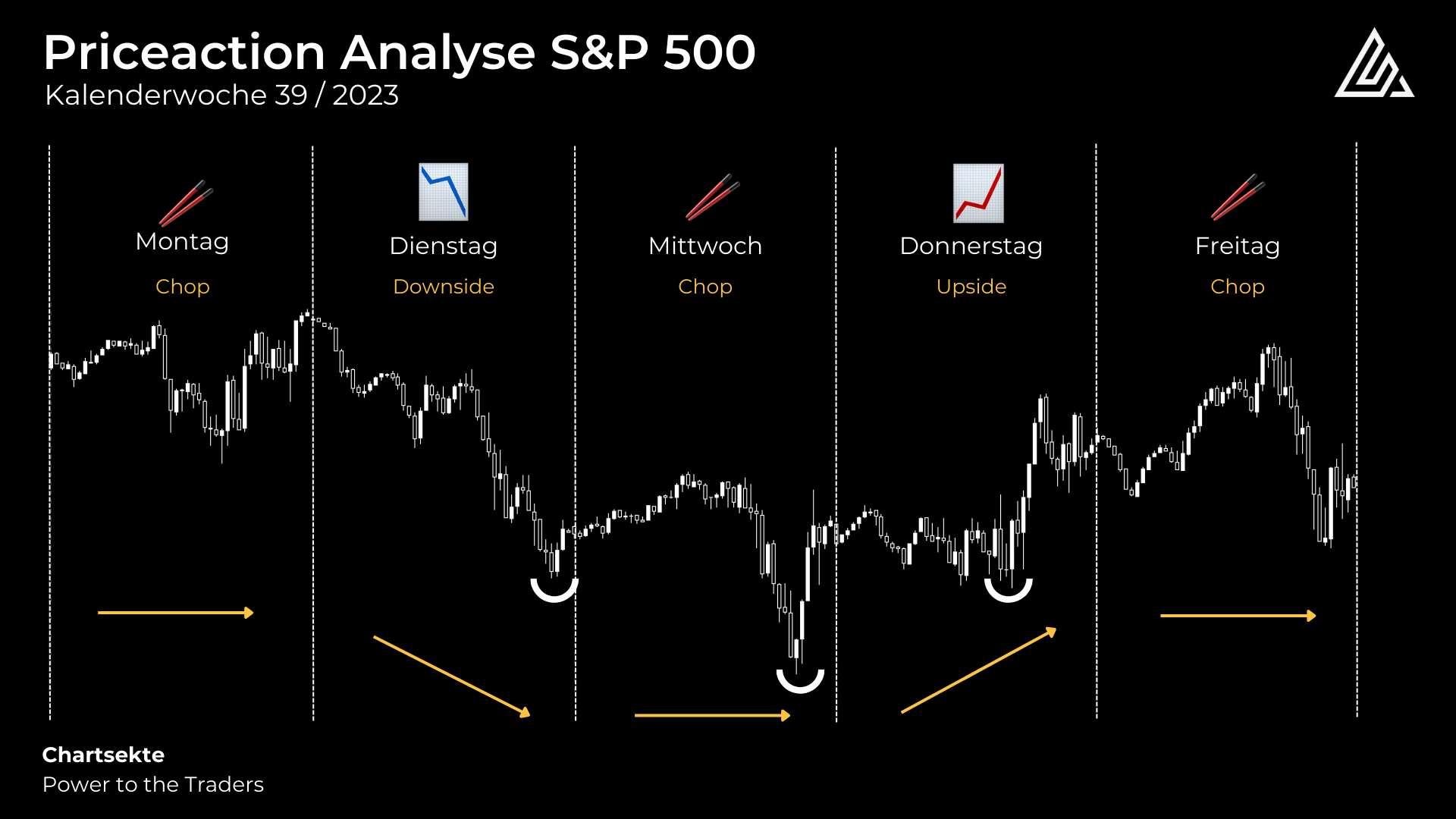

Ein klassisches Tauziehen

Die Intraday Priceaction in Kalenderwoche 39 und der letzten Woche des 3. Quartals, sowie der letzten Woche des Monats September 2023 ist sehr interessant. Die Eröffnung am Montag startete unentschlossen und ging dann am Dienstag in einen klaren Abverkauf über. Der Mittwoch startete zunächst sehr bearish, konnte aber abends von den Bullen wieder aufgefangen werden. Mit der Priceaction am Donnerstag wurde dann eine saubere Bodenbildung abgeschlossen, die zu einer klaren Rallye führte. Am Freitag wollten die Bullen dann zu viel und erfuhren gegen Ende des Tages eine kleine Abfuhr von den Bären.

Die vergangenen zwei Handelswochen stellen damit eine der längsten Downphasen dieses Jahr dar. Insgesamt gibt es also einige Anzeichen, dass wir uns näher am Ende, als am Anfang der mittelfristigen Korrektur befinden. Dazu aber mehr in der detaillierten technischen Analyse.

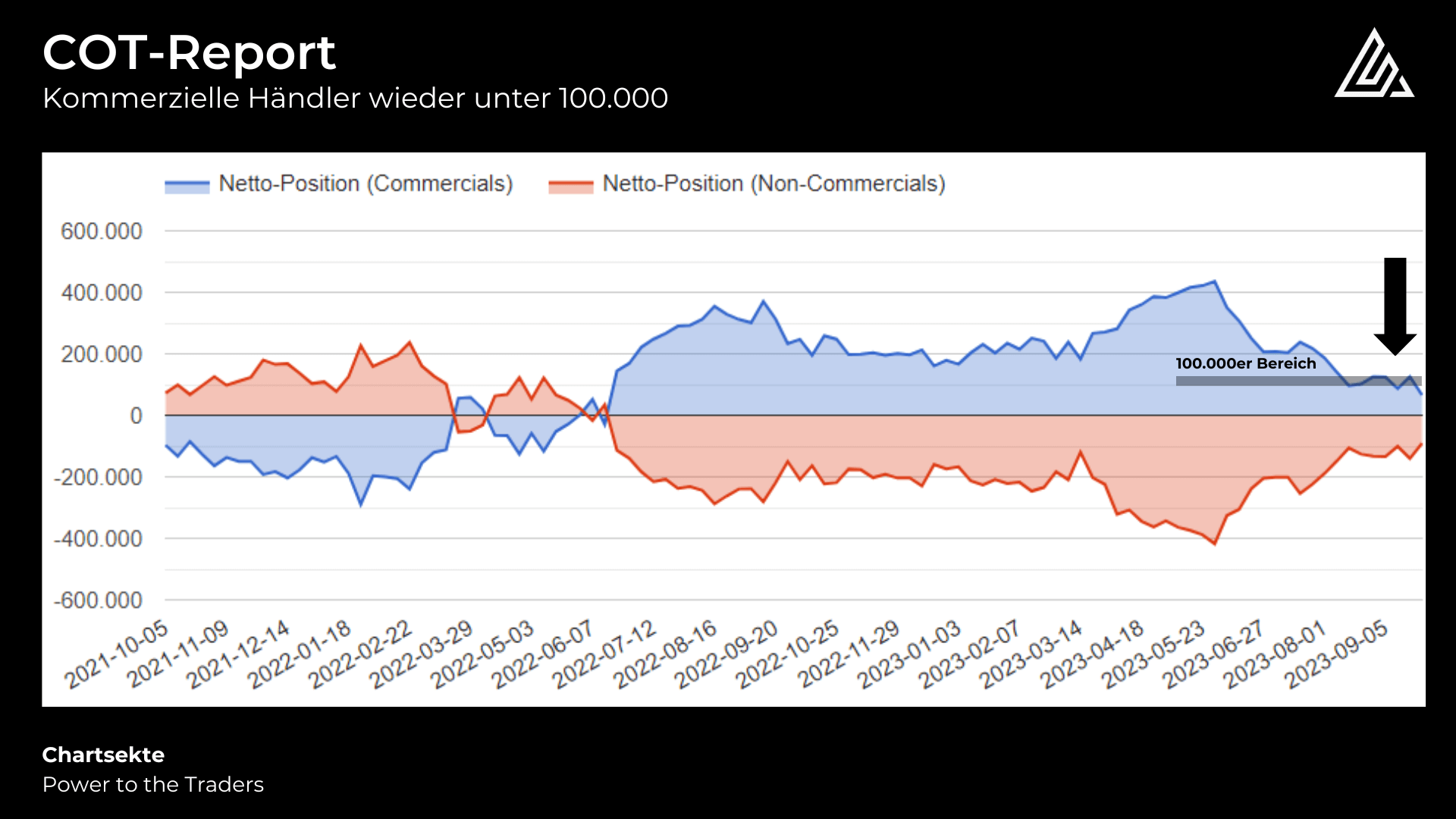

COT Report Analyse

Die kommerziellen Händler sind währenddessen mit ihren Net-Long-Positionen wieder unter der wichtigen Marke von 100.000. Wirklich optimal ist das nicht, es ist aber auch nicht zu stark bearish zu werten. Wichtig ist, dass wir vom aktuellen Niveau 65.574 nicht deutlich weiter abrutschen. Idealerweise steigen wir in den kommenden Wochen wieder über 100.000.

Der COT-Report lässt sich jederzeit hier einsehen auf unserer Homepage. Wir beziehen die Daten direkt von der Commodity Futures Trading Commission und stellen sie grafisch übersichtlich dar.

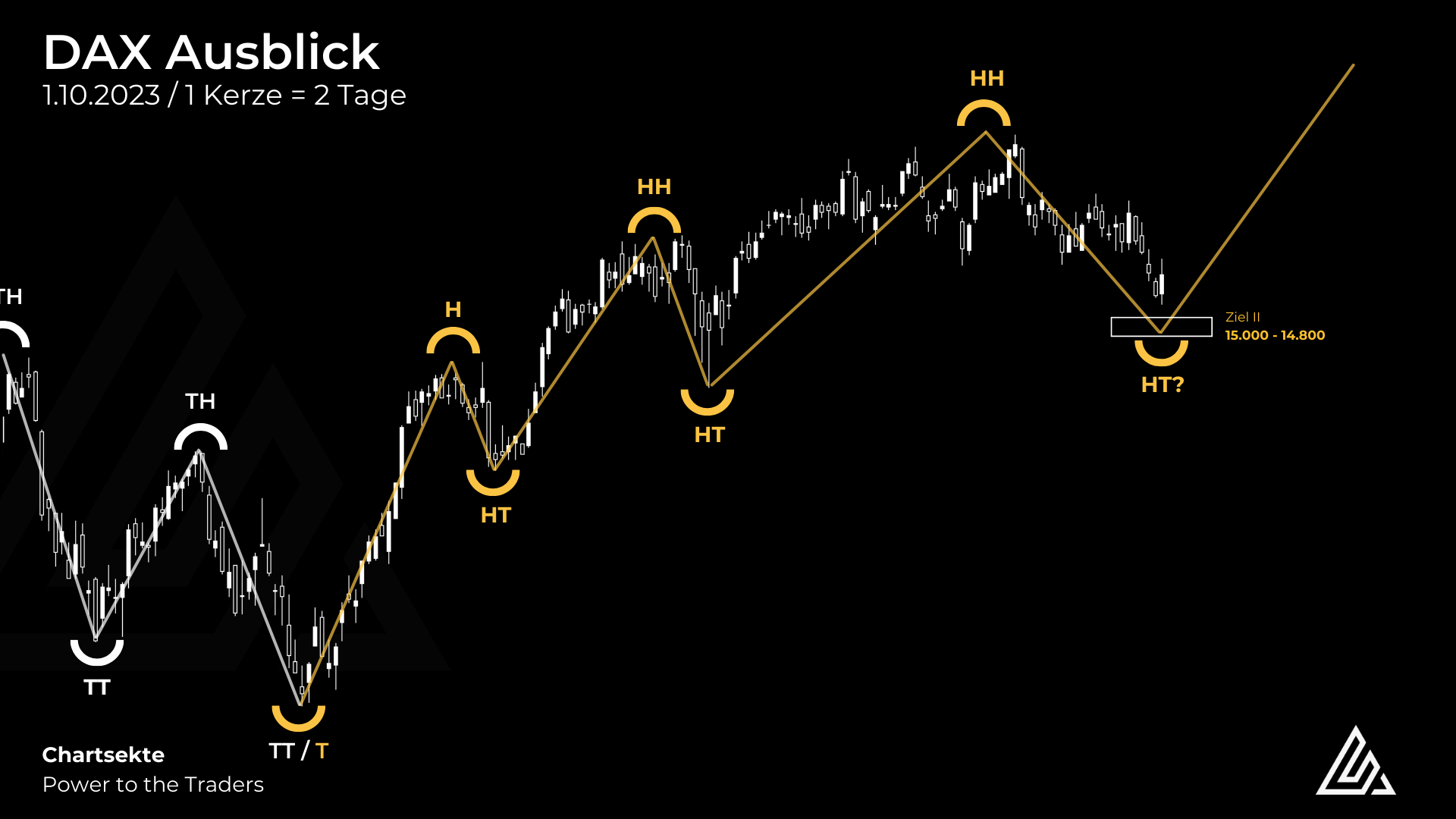

Ausblick Charttechnik - Deutschland

In der vergangenen Handelswoche hat der DAX wie von uns erwartet weiter abverkauft und sein erstes bearishes Kursziel erreicht. Insgesamt ist die Korrektur dadurch grundsätzlich tief genug, für eine Fortsetzung des mittelfristigen Trends. Wir gehen trotzdem tendenziell davon aus, dass der DAX sich noch einmal tiefer bewegen muss, bevor wir nachhaltige Steigung erfahren können.

Wir gehen weiterhin davon aus, dass der DAX in die zweite bearishe Zielzone zwischen 15.000 und 14.800 Punkten korrigiert. Von dort aus ist dann mittelfristig wieder sehr gutes Potenzial nach oben. Die Tageskerze am Freitag zeigt uns mit ihrem langen Docht nochmal zusätzlich, dass die Bullen tendenziell noch nicht genug nachhaltige Power besitzen, um den mittelfristigen Trend direkt fortzusetzen. Sollte der DAX nachhaltig oberhalb der Marke von 15.520 Punkten schließen, wäre das bearishe Szenario zwar weiterhin intakt, unsere bearishe Tendenz würde aber abnehmen. Die finale Invalidierung des bearishen Szenarios bleibt weiterhin wie schon seit einigen Wochen ein Tagesschlusskurs über 16.000 Punkten.

Somit sehe ich den DAX sehr kurzfristig (H1-H4) bearish, kurzfristig (Daily) bearish, mittelfristig (Weekly) neutral bis bullish und langfristig bullish.

Wenn wir uns den DAX einmal mittelfristig ansehen, wird relativ klar, wovon wir sprechen, wenn wir das Wort mittelfristiger Bullenpower oder ähnliches verwenden. Der mittelfristige Aufwärtstrend seit Ende 2022 ist im DAX weiterhin intakt und bereits seit mehreren Monaten in einer Seitwärtsphase / Korrektur. Der jetzige Abverkauf sollte das nächste höhere Tief darstellen, bevor der Index ein neues Allzeithoch markiert.

DAX Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im DAX an. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes (DAX, MDAX, SDAX, TecDAX) ziehen.

Aktie | Gewichtung | Kurzfristig | Mittelfristig | Langfristig |

|---|---|---|---|---|

| 9,43 % | neutral | aufwärts | neutral |

| 9,33 % | abwärts | neutral | aufwärts |

| 7,48 % | aufwärts | aufwärts | aufwärts |

| 6,25 % | neutral | neutral | aufwärts |

| 6,14 % | abwärts | aufwärts | aufwärts |

SAP SE

Der Ausbruch der SAP-Aktie aus dem Widerstand bei 130 Euro scheint vorerst verschoben zu sein. Wir gehen davon aus, dass SAP in den kommenden Wochen tendenziell seitwärts läuft zwischen 118 und 131 Euro, bevor ein neuer Angriff auf die Widerstandszone unternommen wird.

// Kurzfristig neutral.

// Mittelfristig aufwärts bis 118,52 EUR.

// Langfristig neutral.

Siemens AG

Wie erwartet wurde die Siemens Aktie zwar noch einmal auf neue Verlaufstiefs gedrückt, der Bereich um 130 Euros sorgte jedoch für einen sofortigen Konter der Bullen und so scheint der kurzfristige Abwärtstrend weiterhin sehr schwach.

// Kurzfristig abwärts bis 140,50 EUR.

// Mittelfristig neutral.

// Langfristig aufwärts bis 93,67 EUR.

Allianz SE

Für einen markanten Monatsschlusskurs über 233 Euro reichte die Power der Bullen im September leider nicht aus. Das ist aber nicht allzu schlimm. Die kurz- und mittelfristigen Aufwärtstrends sind weiterhin intakt und so ist es in unseren Augen nur eine Frage der Zeit, bis die Widerstandszone um 233 Euro herausgenommen und unsere höheren Kursziele erreicht werden, die wir in den letzten Marktausblicken bereits mehrfach besprochen haben.

// Kurzfristig aufwärts bis 218,85 EUR.

// Mittelfristig aufwärts bis 198,60 EUR.

// Langfristig aufwärts bis 156,22 EUR.

Deutsche Telekom AG

Ebenfalls wie erwartet hat sich die Aktie der Deutschen Telekom verhalten. Hier wurde der Preisbereich von mindestens 20 EUR angetestet. Jetzt sollte es den Bullen gelingen, einen kurz – und mittelfristigen Aufwärtstrend zu etablieren mit einem Ausbruch über 20,98 Euro. Alternativ ist der mittelfristige Abwärtstrend unter 18,50 Euro wieder intakt.

// Kurzfristig neutral.

// Mittelfristig neutral.

// Langfristig aufwärts bis 14,51 EUR.

Airbus SE

Auch die Aktie der Airbus SE hat wie angenommen eine tiefere Korrektur durchgeführt. Unsere Annahme lag vorletzte Woche auf einem Test der Zone zwischen 121,00 und 116,00 Euro. In der letzten Woche wurde bis auf 121,06 Euro korrigiert. Wir gehen im Moment weiterhin davon aus, dass wir noch etwas tiefer korrigieren, solange das Niveau von 130,40 Euro nicht auf Tagesschlusskurs überschritten wird.

// Kurzfristig abwärts bis 137,20 EUR.

// Mittelfristig aufwärts bis 120,08 EUR.

// Langfristig aufwärts bis 86,51 EUR.

Swingtrade der Woche

Exklusiv für Chartsekten Mitglieder

Bitte logge dich ein, um diesen Abschnitt zu lesen.

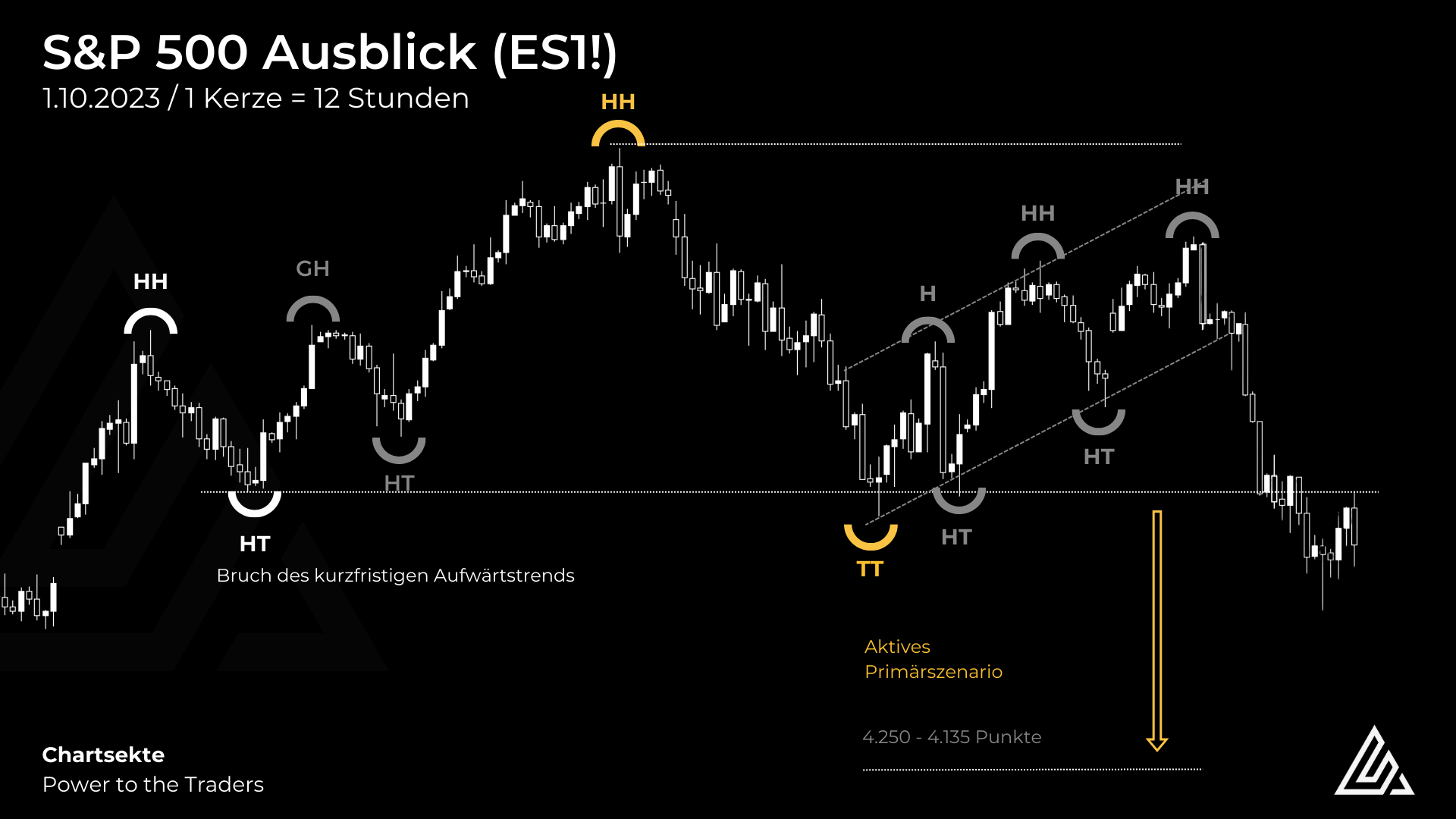

Ausblick Charttechnik - USA

In der vergangenen Woche wurde der S&P 500 sauber auf neue Verlaufstiefs abverkauft und erreichte unsere Kurszielzone zwischen 4.250 und 4.135 Punkten. Das Tief der letzten Woche liegt bei 4.238,63 Punkten, der Wochenschlusskurs bei 4.288,04 Punkten. Die Zielzone wurde also bis jetzt sehr sauber von den Bullen respektiert.

Wir gehen trotzdem auch hier, ähnlich wie im DAX davon aus, dass es noch einen kleinen “Huster” auf neue Verlaufstiefs gibt, bevor auch hier der mittelfristige Aufwärtstrend fortgesetzt wird. Unsere bearishe Zielzone sollte also ein weiteres mal getestet werden. Dieses Szenario ist so lange aktiv, bis der S&P 500 über 4.333 Punkten auf Tagesschlusskurs schließt.

Auf kurzfristiger Ebene ist dabei sehr schön zu sehen, wie die abgeschlossene Topbildung im Tageschart zu weiteren Abverkäufen geführt hat. Der bisherige Konter der Bullen scheint aber noch nicht nachhaltig genug, um bereits von einer kurzfristigen Bodenbildung zu sprechen. Es gilt die oben genannte Marke für eine Invalidierung des bearishen Szenarios.

und verpasse keine neuen Marktausblicke mehr!

Nasdaq 100 Prognose

Exklusiv für Chartsekten Mitglieder

Bitte logge dich ein, um diesen Abschnitt zu lesen.

S&P 500 Market Movers Analyse

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im S&P 500 an, die gleichzeitig auch die wichtigsten im Nasdaq 100 sind. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes ziehen.

Apple

Apple wurde in der vergangenen Woche auf ein neues Verlaufstief gedrückt. Auf Wochenbasis bleibt die Aktie jedoch über 170 US-Dollar, weswegen wir unser Szenario nicht ändern und weiterhin bei maximal 165 US-Dollar das höchste der Gefühle für die Bären sehen. Danach sollte die Aktie wieder an Stärke gewinne und einen mittelfristigen Aufwärtstrend etablieren.

// Kurzfristig abwärts bis 189,92 USD.

// Mittelfristig neutral.

// Langfristig aufwärts bis 124,17 USD.

Microsoft

Auch Microsoft wurde auf ein neues Verlaufstief katapultiert, kann sich aber bis jetzt noch ganz gut behaupten. Sollte Apple weiter abrutschen, ist auch bei Microsoft wieder alles offen bis runter auf um die 290 US-Dollar.

// Kurzfristig abwärts bis 340,86 USD.

// Mittelfristig aufwärts bis 275,37 USD.

// Langfristig aufwärts bis 213,43 USD.

Amazon

Amazon hat wie erwartet in der Widerstandszone um 146 US-Dollar eine mittelfristige Korrektur eingeleitet. Hier ist kurzfristig auch relativ viel Luft bis runter auf um die 115 US-Dollar. Der kurzfristige Aufwärtstrend wurde neutralisiert, jetzt geht es um die Etablierung eines neuen mittelfristigen Aufwärtstrends und den Trendwechsel auf mittelfristiger Ebene.

// Kurzfristig neutral.

// Mittelfristig abwärts bis 146,57 USD.

// Langfristig aufwärts bis 65,35 USD.

Nvidia

Seit Wochen schreiben wir in jedem Marktausblick, dass eine Korrektur von Nvidia erst dann möglich ist, wenn das letzte Verlaufstief des kurzfristigen Aufwärtstrends bei 403,11 US-Dollar rausgenommen wird. Letzte Woche war es dann fast soweit. In der kommenden Woche würde ein Bruch dieses Niveaus bearishe Kursziele auf mindesten 347 US-Dollar, maximal 305 US-Dollar eröffnen.

// Kurzfristig aufwärts bis 403,11 USD.

// Mittelfristig aufwärts bis 403,11 USD (nur via Wick bestätigt).

// Langfristig aufwärts bis 108,13 USD.

Alphabet (Class A)

Alphabet hält sich im Vergleich noch relativ gut, jedoch besteht auch hier die Gefahr eines kurzfristigen Trendbruchs. Den mittelfristigen Aufwärtstrend würde das nicht beeinflussen, zunächst würde das nämlich vorest nur eine Korrektur bis runter auf den Bereich zwischen 126 und 122 US-Dollar bedeuten.

// Kurzfristig aufwärts bis 126,38 USD.

// Mittelfristig aufwärts bis 115,35 USD.

// Langfristig aufwärts bis 50,44 USD.

Aktie | Gewichtung | Kurzfristig | Mittelfristig | Langfristig |

|---|---|---|---|---|

| 7,39 % | abwärts | neutral | aufwärts |

| 6,97 % | abwärts | aufwärts | aufwärts |

| 2,94 % | neutral | abwärts | aufwärts |

| 2,68 % | aufwärts | aufwärts | aufwärts |

| (3,96 %) | aufwärts | aufwärts | aufwärts |

Wichtige News in der kommenden Woche

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Wie genau ich diese Ansichten auf die Märkte in der Praxis handle, das besprechen wir wie jeden Montag Abend um 19:00 Uhr in ChartWars. Ich empfehle außerdem, dass ihr euch in unsere Trading-Newsletter einschreibt. Sowohl in den über E-Mail, als auch den über Telegram.

Also: Einschalten & von realem Trading in der Praxis lernen!

Viel Erfolg in der neuen Handelswoche!

Adrian Rogl

Gründer der Chartsekte

Verfasst am Sonntag, den 17.09.2023

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/