Inhaltsverzeichnis

Gleitende Durchschnitte

Bevor auf die 200 Tage Linie als Hilfsmittel für die Handelsstrategie von Tradern hinsichtlich verschiedener Werte, wie bspw. Aktien, genauer eingegangen wird, werden erst einmal kurz die verschiedenen Berechnungsarten der gleitenden Durchschnitte dargelegt:

Die Grundvariante zur Berechnung der gleitenden Durchschnitte ist der einfache gleitende Durchschnitt (Simple Moving Average – SMA). Dabei handelt es sich um das einfache arithmetische Mittel mehrerer Kurse eines Zeitraums, was bedeutet, dass die Schlusskurse über den Betrachtungszeitraum addiert und durch deren Anzahl dividiert werden.

Eine weitere Möglichkeit zur Berechnung des gleitenden Durchschnitts stellt der exponentiell gleitende Durchschnitt dar. Ein exponentiell gleitender Durchschnitt (Exponential Moving Average – EMA) misst der jüngsten Kursentwicklung des betrachteten Zeitraums eine stärkere Bedeutung bei. Dabei ist der Kurs mit dem größten Einfluss auf die Berechnung des EMAs auch der aktuellste; den geringsten Einfluss hat der älteste Kurs der Datenreihe. Die Gewichtung erfolgt somit exponentiell auf der Zeitachse.

Als dritte Möglichkeit steht der gewichtete gleitenden Durchschnitt zur Verfügung. Die Durchschnittslinie des gewichteten gleitenden Durchschnitts (Weighted Moving Average – WMA) kann die Gewichtung der Kurse noch stärker auf die jüngere Kursentwicklung verlagern, wobei die Gewichtung in diesem Fall nicht exponentiell, sondern linear erfolgt.

Die vierte Möglichkeit stellt der volumengewichtete gleitende Durchschnitt dar. Ein volumengewichteter gleitende Durchschnitt (Volume Weighted Moving Average – VWMA) berechnet den Durchschnittspreis eines Wertpapiers über einen bestimmten Zeitraum, wobei das Handelsvolumen berücksichtigt wird. Somit gibt der VWMA ein gewichtetes Mittel des Preises an, bei dem größere Handelsvolumina einen stärkeren Einfluss auf den Durchschnittspreis und letztendlich auch auf die Durchschnittslinie haben.

Somit stellen gleitende Durchschnitte im Trading eine dynamischere Methode von Trendlinien dar, die im Rahmen des Handels der eigenen Strategie genutzt werden können. Trader haben so die Möglichkeit die Geschwindigkeit von Trends besser einschätzen zu können und bspw. die Zeitpunkte von Kauf und Verkauf ihrer Aktien zu optimieren, um höhere Gewinne im Rahmen des Tradings zu erzielen.

Was ist die 200 Tage Linie?

Der 200-Tage-Gleitende Durchschnitt ist ein technischer Indikator, der den durchschnittlichen Schlusskurs eines Wertpapiers über die letzten 200 Handelstage berechnet. Jeden Tag wird der neueste Schlusskurs im Rahmen des Kursverlaufs in die Berechnung aufgenommen, während der älteste entfernt wird, was die Grundlage des kontinuierlich “gleitenden” Durchschnitt bildet. Basierend auf den gerade vorgestellten gleitenden Durchschnitten kann die Berechnungsmethode für die 200-Tage-Linie je nach Anwendungsfall variieren, wobei der SMA und EMA die am häufigsten verwendeten Varianten darstellen.

Die Auswahl von 200 Tagen für den Betrachtungszeitraum ist dabei nicht zufällig. Je nach Handelsinstrument repräsentiert diese Zeitspanne entweder etwa die Hälfte eines Jahres – wie bei Kryptowährungen, die durchgehend handelbar sind – oder ungefähr einen Großteil eines Handelsjahres, wie bei klassischen Börsen mit rund 252 Handelstagen, was den gleitenden Durchschnitt zu einem guten charttechnischen Trendfolgeindikator macht. Da viele institutionelle Investoren diesen Indikator beachten, erhält er zusätzliche Relevanz durch die psychologische und markttechnische Bedeutung hinsichtlich Trends, Kaufsignalen und Verkaufssignalen.

Signalgebung der 200 Tage Linie

Hinsichtlich der Signalgebung für Trader im Rahmen des Charts bzw. Kursverlaufs durch die 200-Tage-Linie gibt es verschiedene Ansätze und Methoden. Um eine optimale Ergänzung für die eigene Strategie zu finden ist es daher hilfreich verschiedene Varianten zu backtesten.

Grundsätzlich wird es positiv angesehen, wenn sich der Kurs oberhalb der 200-Tage-Linie befindet und negativ, wenn er unterhalb der 200-Tage-Linie angesiedelt ist. Das liegt daran, dass sie die Durchschnittspreise der letzten 200 Tage, somit mehr als ein halbes Jahr abbildet und dadurch auch kurzfristige Volatilitäten glättet. Somit zeigt die 200-Tage-Linie deutlich, in welche Richtung sich der Markt über den Betrachtungszeitraum bewegt hat, wodurch der gleitende Durchschnitt in Kombination mit dem Kurs eine Tendenz des Trends darstellt.

Auch einer entsprechenden Kreuzung des Kurses mit der 200-Tage-Linie wird eine Bedeutung zugeschrieben. So ist eine Kreuzung von unten nach oben bullisch, da dies als Hinweis gesehen werden kann, dass sich die Marktstimmung verbessert bzw. verbessern wird. Umgekehrt ist die Kreuzung des Kurses mit der 200-Tage-Linie von oben nach unten als bärisch anzusehen, da dies darauf hindeutet, dass z. B. die betrachtete Aktie an Momentum verliert bzw. verlieren könnte.

Kreuzen von zwei gleitenden Durchschnitten

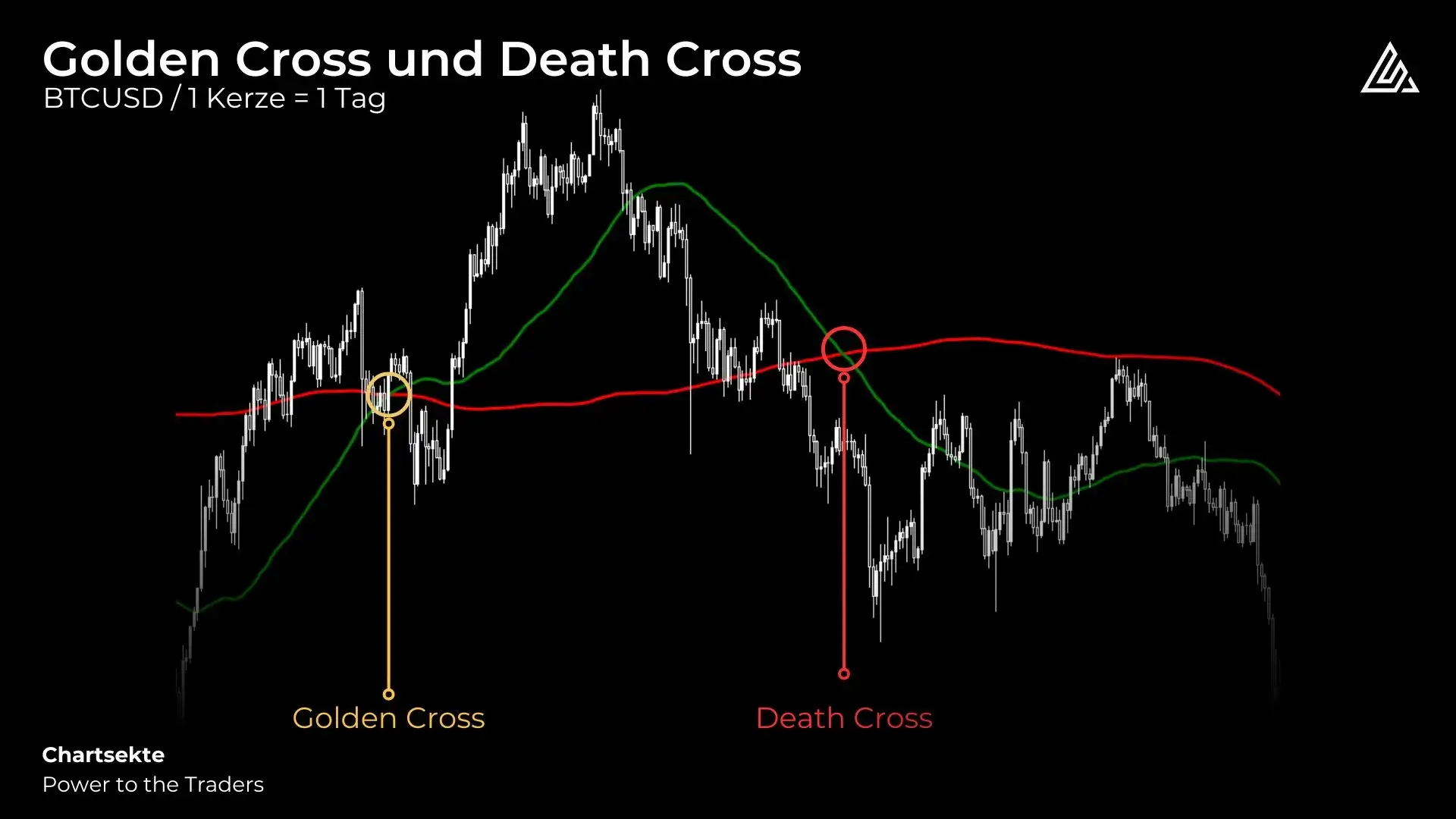

Eine gängige Methode im Hinblick auf die Signalgebung durch zwei gleitende Durchschnitte im Rahmen der Charttechnik/ Chartanalyse ist, dass ein Signal erzeugt wird, wenn der kürzere gleitende Durchschnitt den längeren gleitenden Durchschnitt schneidet. Dabei sind das Golden Cross und das Death Cross zwei häufig verwendete Signale, um potenziell signifikante Wechsel von Trends in Aktien, einem Index, wie dem Dax, oder sonstigen Werten vorab anzuzeigen.

Das Golden Cross tritt auf, wenn ein kurzfristigerer gleitender Durchschnitt einen längerfristigen gleitenden Durchschnitt von unten nach oben durchkreuzt. Dieses Ereignis wird als bullisches Signal oder Tendenz zum Kauf gesehen, da die jüngsten Kurse höher sind als die der letzten Monate, was auf ein wachsendes Momentum hindeuten kann. In den meisten Fällen werden die 50-Tage- und die 200-Tage-gleitenden Durchschnitte für dieses Signal verwendet. Das Death Cross ist das genaue Gegenteil des Golden Cross und wird als bärisches Signal bzw. Verkaufssignal angesehen. Es tritt auf, wenn ein kurzfristigerer gleitender Durchschnitt einen längerfristigen gleitenden Durchschnitt von oben nach unten durchkreuzt. Auch hier werden üblicherweise der 50-Tage- und der 200-Tage-Durchschnitt verwendet.

Basierend darauf lassen können Anleger auch die Grundlage einer entsprechenden Handelsstrategie aufbauen, welche sich auf verschiedenen Zeiteinheiten, wie bspw. auf beim Daytrading, umsetzen lässt. Aber auch für längerfristige Anlagestrategien, bei denen die Gewinne sich teilweise über mehrere Jahre aufbauen sollen, lässt sich dies anwenden, um die Dynamik des Trends einzuordnen und ggf. Käufe besser zu timen.

200 Tage Linie an verschiedenen Märkten

Obwohl die 200-Tage-Linie in allen Arten von Märkten angewendet werden kann, variiert ihre Wirksamkeit je nach Marktbedingungen. In starken Trendphasen kann der 200-Tage gleitende Durchschnitt eine klare Grenze zwischen bullischen und bärischen Marktphasen darstellen. In weniger trendstarken Märkten oder bei hoher Volatilität kann die 200-Tage-Linie hingegen häufig Fehlsignale liefern, was vor allem Anfängern im Bereich der Charttechnik Schwierigkeiten bereiten kann. Beachtet werden sollte allerdings, dass der Bruch der 200-Tage-Linie nicht gleich einen Trendwechsel im Hinblick auf zum Beispiel den Aufwärtstrend oder Abwärtstrend bedeutet. Insgesamt bieten die gleitenden Durchschnitte wie der SMA oder EMA allerdings eine dynamischere Möglichkeit als bspw. Trendlinien, um die Geschwindigkeit von Trends, bspw. von Aktien oder dem Dax, einzuordnen.

200 Tage Linie bei TradingView einstellen

Wenn die 200-Tage-Linie nun für die eigene Strategie als Hilfsmittel dienen und auf entsprechende Werte, wie zum Beispiel Aktien oder Indizes, wie dem Dax als Index, angewendet werden soll, lässt sich diese ganz einfach im Chart in TradingView anzeigen. Hierzu muss einfach nur das Indikatorfenster geöffnet und in die Suchleiste “gleitender Durchschnitt” eingegeben werden:

Angezeigt werden dann in TradingView die entsprechend verfügbaren Varianten:

Gleitender Durchschnitt exponentiell – Exponential Moving Average (EMA)

Gleitender Durchschnitt gewichtet – Weighted Moving Average (WMA)

Einfacher gleitender Durchschnitt – Simple Moving Average (SMA)

Volumengewichteter gleitender Durchschnitt – Volume Weighted Moving Average (VWMA)

Basierend auf der Trading-Strategie vom Trader kann sich der benötigte Indikator, bspw. SMA oder EMA als am häufigsten verwendete Indikatoren, im Chart für die Chartanalyse angezeigt werden. Auch können Trader den Berechnungszeitraum des ausgewählten Indikators nach den eigenen Präferenzen anpassen, um diesen ebenfalls auf den eigenen Handel und die Trading Strategie anzupassen.

Fazit zur 200 Tage Linie

Zusammenfassend stellt die 200-Tage-Linie einen Indikator dar, der die langfristige Preisrichtung trendfolgend anzeigt, was vor allem für Anfänger im Trading von Vorteil sein kann. Der Berechnungszeitraum deckt dafür mehr als ein halbes Jahr ab und ermöglicht es Tradern die Dynamik des Trends einfacher einzuordnen und so potenzielle Gewinne zu optimieren. Dabei liegen verschiedene Berechnungsmethoden, wie bspw. der SMA oder EMA, vor, die alle unterschiedliche Vorteile im Rahmen des Handels und der Charttechnik bieten. Berücksichtigen sollten Anleger/ Trader allerdings, dass es sich hierbei grundsätzlich um einen trendfolgenden Indikator handelt, der dementsprechend eine gewisse Zeit benötigt, bis er sich an die Marktveränderungen angepasst hat. Auch hat die 200-Tage-Linie allein wenig Aussagekraft und sollte mit entsprechenden Bestätigungen und Kursreaktionen einhergehen, damit diese möglichst effektiv beim Handel von zum Beispiel Aktien oder Indizes angewendet werden kann.

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Benjamin Rose

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/