Inhaltsverzeichnis

Broadening Top und Broadening Bottom

Was ist ein Broadening Top/Bottom?

Das Broadening Top und das Broadening Bottom sind zwei eng verwandte Chartmuster, die Unsicherheit und zunehmende Volatilität im Markt im Rahmen der Chartanalyse signalisieren. Beide Muster treten in Phasen erhöhter Marktvolatilität auf und zeichnen sich durch eine ausweitende Preisspanne im Kurs aus, wobei sowohl die Hochpunkte als auch die Tiefpunkte der Kursbewegungen zunehmend auseinanderdriften. Diese Formationen, auch als Megafon-Muster oder umgekehrtes Dreieck bekannt, deuten darauf hin, dass der Markt unentschlossen ist und sowohl Käufer als auch Verkäufer stärker auf den Preis/Kurs einwirken.

Das Broadening Top, auch als erweiternde Spitze bezeichnet, tritt nach einem Aufwärtstrend bzw. Kursanstieg auf. Es signalisiert, dass die Käufer zwar versuchen, den Trend fortzusetzen, die Verkäufer jedoch zunehmend aggressiver werden und versuchen, den Preis zu drücken. Ein Broadening Top entsteht, wenn sich die Kursbewegungen (bullisch/bärisch) sukzessive ausweiten, was bedeutet, dass sowohl die Hochs als auch die Tiefs weiter auseinanderdriften. Somit zeigt dieses Chartmuster an, dass der Markt unsicher ist, wohin er sich als nächstes bewegen soll. Die Käufer versuchen, die Kontrolle zu behalten und die Preise höher zu treiben, während die Verkäufer zunehmend aggressiver werden. Die Folge ist eine Phase zunehmender Volatilität, in der die Preisschwankungen immer größer werden. Die starke Schwankungsintensität ist dabei der Hauptgrund für das Auseinanderlaufen der Unterstützungs- und Widerstandslinie, wobei diese Linien in einem beliebigen Winkel zueinander stehen können. Diese Unsicherheit im Markt kann letztendlich zu einer Trendumkehr führen, wenn die Verkäufer die Kontrolle übernehmen und der Preis aus der Formation nach unten durch einen entsprechenden Kursrückgang bzw. Fall ausbricht.

Im Gegensatz dazu tritt das Broadening Bottom, auch bekannt als erweiternder Boden/ Bodenbildung, nach einem Abwärtstrend bzw. Kursrückgang auf. Es spiegelt eine ähnliche Marktstruktur wider, jedoch in umgekehrter Form. Hier versuchen die Verkäufer, den Preis/Kurs weiter zu senken, während die Käufer beginnen, den Markt durch Kursanstiege zu stützen. Diese Dynamik führt zu einer sich ausweitenden Preisspanne mit niedrigeren Tiefs und höheren Hochs. Dieses Muster signalisiert eine mögliche Trendumkehr nach oben bzw. Bodenbildung, wenn die Käufer schließlich die Oberhand gewinnen und der Preis/Kurs aus der Formation nach oben durch einen entsprechenden Kursanstieg ausbricht.

Ob diese umgekehrten Dreiecke nun als bullisch oder bärisch bei der Analyse eingestuft werden können ist nicht so einfach zu beantworten. In beiden Fällen der “Umkehrmuster” ist die Richtung des Ausbruchs für die Beurteilung der zukünftigen Marktentwicklung entscheidend. Somit gibt erst ein bestätigter Ausbruch durch einen entsprechenden Kursanstieg oder Kursrückgang aus dem Broadening Top oder Bottom die Hinweise auf die künftige Marktentwicklung (Kursanstieg/Kursrückgang).

Merkmale der umgekehrten Dreiecksformationen

Divergierende Trendlinien

Ein zentrales Merkmal der Megafon-Formationen sind die divergierenden Trendlinien. Diese verbinden die Hochpunkte und Tiefpunkte innerhalb der Preisbewegungen (bullisch/bärisch) und driften Richtung Ende zunehmend auseinander, was zur entsprechend charakteristischen und namensgebenden Megafon-Form führt.

Beim Broadening Top: Das Muster beginnt nach einem Aufwärtstrend, üblicherweise an einem Extrempunkt, der später zum Wendepunkt wird, und zeigt steigende Hochs und fallende Tiefs. Die oberen Trendlinien steigen nach oben an, während die unteren Trendlinien nach unten abfallen. Dies signalisiert, dass die Käufer zwar weiterhin versuchen, die Preise/Kurse nach oben zu treiben, aber gleichzeitig die Verkäufer immer stärkeren Druck ausüben, was zu niedrigeren Tiefs führt. Diese divergierenden Bewegungen reflektieren die wachsende Unsicherheit im Markt, da keine klare Richtung vorherrscht.

Beim Broadening Bottom: Diese Formation tritt nach einem Abwärtstrend, üblicherweise an einem Extrempunkt, der später zum Wendepunkt wird, auf und zeigt ein spiegelbildliches Verhalten. Hier verläuft die untere Trendlinie abwärts, während die obere Trendlinie aufwärts strebt. Dies bedeutet, dass die Tiefs niedriger werden, aber gleichzeitig höhere Hochs entstehen und deutet darauf hin, dass die Verkäufer zwar weiterhin versuchen, den Markt zu drücken, aber die Käufer beginnen, zunehmend Kontrolle zu übernehmen und den Preis/Kurse wieder nach oben zu treiben. Auch hier spiegelt das divergierende Muster eine Phase der Unentschlossenheit wider.

Diese divergierende Darstellung ist ein klares Zeichen für die zunehmende Volatilität und die wachsende Unsicherheit im Markt. Sie zeigen, dass die Kräfte von Angebot und Nachfrage aus dem Gleichgewicht geraten, was zu einer Expansion der Preisschwankungen führt.

Volatilität

Ein weiteres charakteristisches Merkmal von diesem Umkehrmuster ist die stark zunehmende Volatilität bspw. in Form von schnellen Kursanstiegen oder einem Kursrückgang. Volatilität bezieht sich auf die Schwankungsbreite der Preise/Kurse innerhalb eines bestimmten Zeitraums, und bei diesen Mustern nimmt sie tendenziell zu, da der Markt versucht, eine neue Richtung zu finden. Die steigende Volatilität ist, im Gegensatz zum Rückgang von dieser, in beiden Mustern ein Zeichen dafür, dass die Marktteilnehmer zunehmend unsicher sind und größere Risiken eingehen, um ihre Positionen zu sichern. Dies kann zu plötzlichen und heftigen Bewegungen (bullisch/bärisch) führen, die schwer vorherzusagen sind, weswegen diese Chartmuster auch verhältnismäßig schwer zu handeln sind

Handelsvolumen

Ein weiteres entscheidendes Merkmal dieser Umkehrformation ist zudem das Volumen, welches sich bspw. durch einen Volumen-Indikator angezeigt werden kann. Das Handelsvolumen bezieht sich auf die Anzahl der gehandelten Anteile oder Kontrakte in einem bestimmten Zeitraum und ist ein wichtiger Indikator für die Stärke eines Trends oder einer Kursbewegung. Das Volumen ist, vor allem bei Aktien oder einem Index wie dem Dax, ein entscheidender Faktor für die Bestätigung von Ausbrüchen aus diesen Mustern, auch um die Fehlerquote, bspw. erzeugt durch Fehlausbrüche, zu vermeiden. Dabei hat ein Ausbruch aus einem Broadening Top oder Bottom, der von hohem Volumen begleitet wird, in der Regel eine höhere Erfolgswahrscheinlichkeit (geringere Fehlerquote), da er das Engagement und die Überzeugung der Marktteilnehmer widerspiegelt.

Der Volumenverlauf bei dieser Formation unterscheidet sich deutlich von anderen Dreiecksformationen. Während bei klassischen Dreiecken oder dem Keil das Volumen mit abnehmenden Kursschwankungen oft Rückgänge verzeichnet, verhält es sich beim Broadening Top/Bottom genau umgekehrt. Hier neigen die Umsätze dazu, mit den größer werdenden Preisschwankungen anzusteigen, was auf einen Markt hindeutet, der an einem möglichen Wendepunkt zunehmend außer Kontrolle gerät und stark von den Emotionen der Anleger geprägt ist. Dies sollte auch vor dem Hintergrund der Fehlerquote berücksichtigt werden. Da diese Formation häufig durch eine hohe Beteiligung der breiten Öffentlichkeit gekennzeichnet ist, tritt sie besonders oft an bedeutenden Marktextrempunkten als Wendepunkt (anschließender Kursanstieg/ Kursrückgang nach dem Ausbruch) auf.

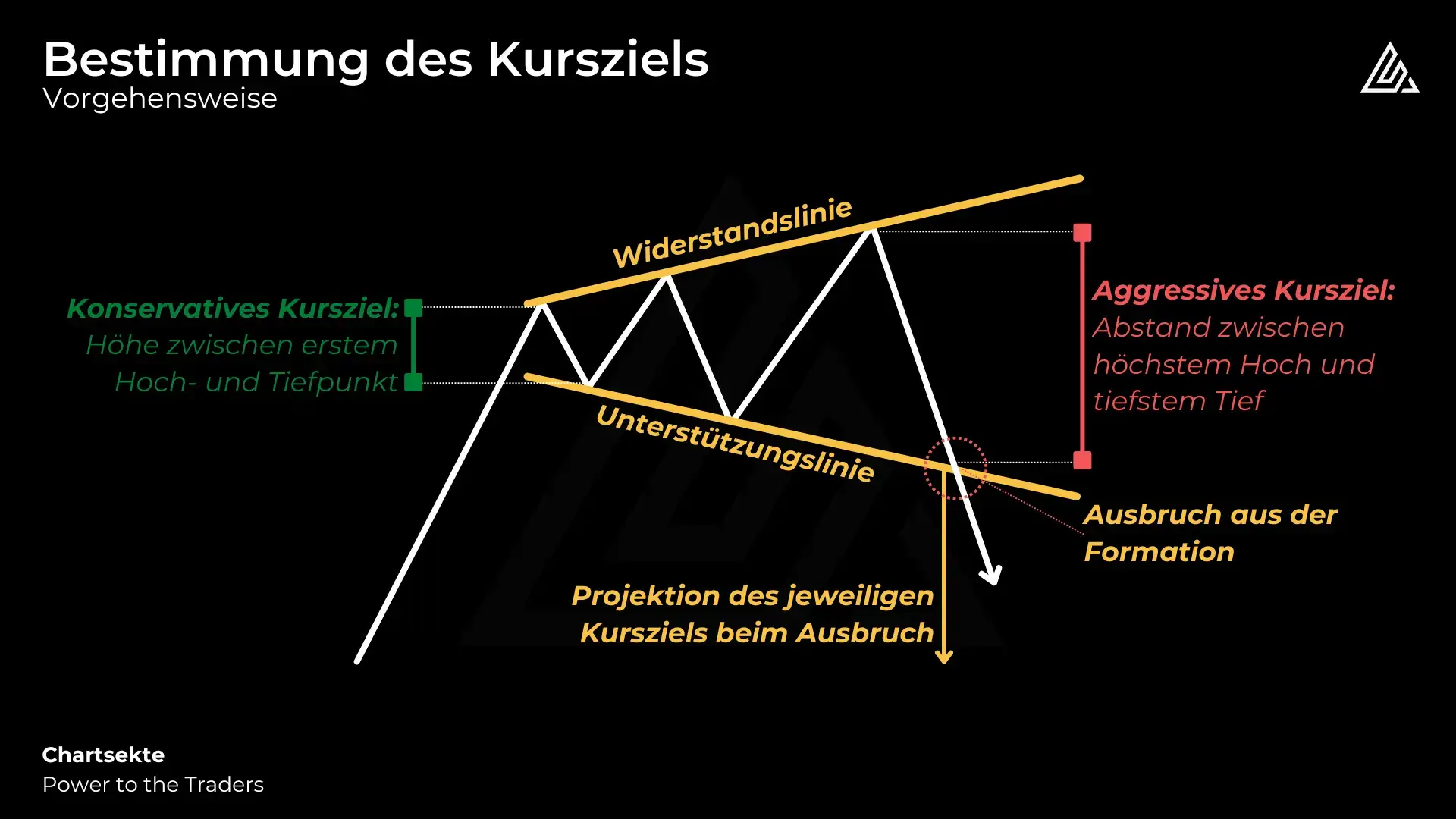

Kurszielbestimmung der Formationen

Die Abstandsprojektion ist eine grundlegende Methode zur Berechnung des Kursziels bei den umgekehrten Dreiecken, wird aber auch generell häufig im Rahmen von Chartformationen angewendet. Diese Methode basiert darauf, die maximale vertikale Ausdehnung des Musters zu messen und diese Entfernung dann ab dem Ausbruchspunkt nach oben oder unten (je nach Richtung des Ausbruchs) zu projizieren. Der zugrundeliegende Gedanke ist, dass der Markt nach dem Abschluss des Musters oft eine ähnliche Bewegung vollzieht, wie die vorherige Schwankungsspanne innerhalb des Musters. Diese Annahme kommt daher, dass innerhalb der Chartmuster eine entsprechende Volatilität widergespiegelt wird, welche sich nach Ausbruch genauso fortsetzt. Aus diesem Grund ist nachfolgend die Vorgehensweise bei der Abstandsprojektion dargestellt:

Höhe des Musters messen:

Der erste Schritt besteht darin, die vertikale Höhe der Megafon-Formation zu messen. Dies wird erreicht, indem der Abstand zwischen dem größten und dem niedrigsten Punkt des Musters berechnet wird. Unterschieden wird dabei zwischen einem konservativem und aggressivem Kursziel. Das konservative Kursziel stellt die Höhe zwischen dem ersten Hoch- und Tiefpunkt der Formation dar. Das aggressive Kursziel stellt hingegen bei einem Broadening Top den Abstand zwischen dem größten Hoch und dem niedrigsten Tief innerhalb der sich erweiternden Preisspanne und beim Broadening Bottom den Abstand zwischen dem niedrigsten Tief und dem größten Hoch dar.

Ausbruchspunkt identifizieren:

Der Ausbruchspunkt ist der Punkt, an dem der Preis/Kurs die Trendlinie durchbricht und somit bestätigt. Beim Broadening Top erfolgt der Ausbruch in der Regel nach unten (Kursrückgang), während er beim Broadening Bottom normalerweise nach oben (Kursanstieg) verläuft. Dieser Punkt dient als Ausgangsbasis für die Projektion des Kursziels.

Höhe des Musters projizieren:

Nun wird die Berechnung der Höhe des Musters im Rahmen der Charttechnik ab dem Ausbruchspunkt projiziert. Dies bedeutet, dass der gleiche Abstand, der innerhalb des Musters gemessen wurde, in die Richtung des Ausbruchs verschoben wird, um das Kursziel zu bestimmen.

Überprüfung der Marktbedingungen:

Obwohl die Abstandsprojektion eine nützliche Methode für die Analyse ist, sollte sie immer im Zusammenhang mit den allgemeinen Marktbedingungen überprüft werden. Faktoren wie Volumen, vorherrschende Markttrends (Aufwärtstrend/ Abwärtstrend/ Neutral) und fundamentale Daten, wie die der Unternehmen oder Wirtschaftsindikatoren, können nicht nur in der Theorie, sondern auch in der Praxis einen Einfluss auf die Erreichbarkeit des Kursziels haben.

Eine alternative Herangehensweise zur Bestimmung von den Zielen kann auch durch Fibonacci-Retracements, Fibonacci-Expansionen oder Fibonacci-Projektionen erfolgen. Dabei bietet die Analyse des Megafonformation, insbesondere in einem klaren Trend, wie bspw. dem Abwärtstrend, wichtige Ansatzpunkte. Falls in diesem Fall ein signifikanter Kursrückgang zu beobachten ist, lassen sich potenzielle Zielzonen durch das Fibonacci-Retracement ermitteln.

Ein häufiges Muster im beispielhaften Abwärtstrend zeigt, dass die Kurse zunächst fallen, bevor sie sich an einem Fibonacci-Level stabilisieren. Sollte der Kurs weiter sinken, können durch Fibonacci-Expansionen mögliche tiefere Kursziele definieren. Diese Expansionen sind insbesondere in Fällen relevant, in denen der Abwärtstrend bereits etabliert ist und ein erneuter Kursrückgang erwartet wird. Zusätzlich bieten Fibonacci-Projektionen weitere präzise Zielpunkte, die in einem Abwärtstrend wertvolle Orientierungshilfen sein können. Falls sich der Kurs innerhalb der Formation befindet, sind Fibonacci-Level ebenso hilfreich, um die mögliche relevante Punkte eines weiteren Kursrückgangs im Abwärtstrend vorherzusehen. Dies lässt sich genauso auf die Aufwärtstrends anwenden.

Broadening Top in der Praxis

Praxisbeispiel

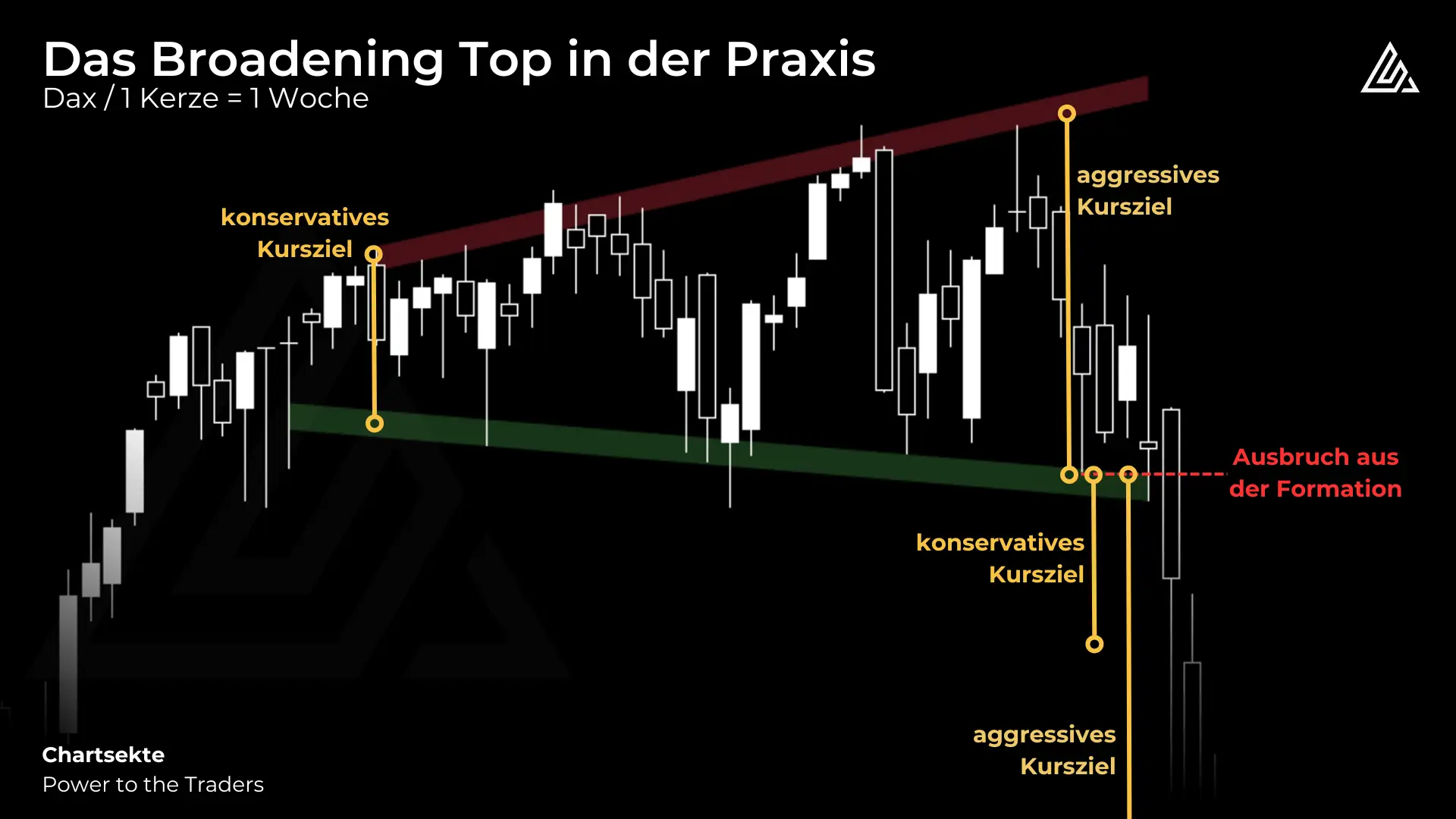

Um die nun besprochene Theorie beim Handel in der Praxis im Rahmen der Charttechnik anzuwenden, wird nun ein Blick auf ein Beispiel mit einer Analyse zum Broadening Top als Umkehrmuster geworfen. Generell ist die Formation allerdings eher selten zu finden und auch, aufgrund der Unentschlossenheit der Marktteilnehmer bzw. der Volatilität verhältnismäßig schwer zu handeln.

Wenn ein Blick auf die Praxisbeispiele für die Theorie zu diesen Mustern geworfen wird, sticht jedoch vor allem der Dax heraus, da der Dax die letzten Jahre seine Korrekturen häufig durch dieses Chartmuster eingeleitet hat. Aus diesem Grund wird das Broadening Top hier auch anhand des Index “Dax” im Chart von TradingView und nicht durch eine Aktie dargestellt: Das Bild zeigt ein Praxisbeispiel für das Chartmuster im Dax, dargestellt im Wochenchart. Dieses Chartmuster zeichnet sich durch divergierende Trendlinien aus, die auf zunehmende Volatilität und Unsicherheit im Markt hindeuten. Markiert sind verschiedene Kursziele, die anhand der Höhe der Formation berechnet wurden. Nach dem Ausbruch aus der Formation wurden sowohl das konservative als auch das aggressive Variante abgeholt.

Fazit

Insgesamt sind das Broadening Top und das Broadening Bottom hilfreiche Umkehrmuster im Rahmen der Charttechnik, die wertvolle Hinweise auf bevorstehende Trendänderungen (Aufwärtstrend/ Abwärtstrend/ Neutral) geben können, obwohl diese, anders als bspw. die SKS mit ihrer Nackenlinie, iSKS mit ihrer Nackenlinie oder der Keil, tendenziell eher unregelmäßiger auftreten. Sie zeichnen sich durch zunehmende Volatilität und divergierende Trendlinien aus und reflektieren eine Phase der Marktunsicherheit. Ein wesentlicher Erfolgsfaktor bei der Anwendung von diesen umgekehrten Dreiecken ist jedoch die richtige Interpretation des Ausbruchs, da dieser entscheidend für die zukünftige Preisentwicklung ist. Ein bestätigter Ausbruch – sei es nach oben oder unten – kann Tradern signalisieren, ob sie auf eine Fortsetzung des Trends oder eine Umkehr setzen sollten.

Wie bei allen Trading-Strategien gilt jedoch: Disziplin, Geduld und das Risikomanagement sind entscheidend. Trader sollten stets einen klaren Plan haben, der sowohl Kursziele als auch Stop-Loss-Niveaus umfasst, um das Risiko zu minimieren. Ein einzelnes Muster aus der Charttechnik, wie z. B. diese Megafonformationen oder der Keil, garantiert keinen Erfolg, aber in der richtigen Marktumgebung (wie bspw. bei einzelnen Aktien oder einem Index wie dem Dax) können sie einen entscheidenden Vorteil bieten. Somit können diese Muster, richtig angewendet, jedoch wertvolle Einsichten in die Marktpsychologie liefern und helfen den Markt auch in volatilen und unvorhersehbareren Phasen einzuordnen.

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Benjamin Rose

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/