Inhaltsverzeichnis

Das symmetrische Dreieck

Das symmetrische Dreieck ist in der technischen Analyse typischerweise eine Fortsetzungsformation, die eine vorübergehende Unterbrechung des bestehenden Trends darstellt, bevor der ursprüngliche Trend fortgesetzt wird. Diese Formation entsteht im Chart, wenn sich zwei konvergierende Linien bilden, die höhere Tiefs und niedrigere Hochs miteinander verbinden (Begrenzungslinien). Die Minimalanforderung für die Bildung einer Dreiecksformation besteht in vier Umkehrpunkten, also zwei Hochpunkte und zwei Tiefpunkte, die die Basis für das Zeichnen der Linien/ Begrenzungslinien im Chart darstellen. Häufiger weisen Dreiecke jedoch auch sechs Umkehrpunkte auf, mit jeweils drei Hochpunkten und drei Tiefpunkten.

Das symmetrische Dreieck selbst ist eine neutrale Formation, was bedeutet, dass das Muster im Rahmen der Chartanalyse weder explizit als bullisch noch als bärisch betrachtet wird. Es signalisiert vielmehr eine Phase der Konsolidierung, in der sich der Markt ausbalanciert und eine Entscheidung über die zukünftige Kursentwicklung getroffen wird. Da das symmetrische Dreieck jedoch typischerweise als Fortsetzungsformation gilt, besteht eine höhere Wahrscheinlichkeit, dass der Kurs in Richtung des vorherigen Trends ausbricht. Für Analysten ist dies ein hilfreiches Indiz, um die wahrscheinlichste Ausbruchsrichtung im Rahmen der eigenen Strategie zu antizipieren. Ein symmetrisches Dreieck in einem Aufwärtstrend deutet somit eher auf einen Ausbruch nach oben hin, während ein Dreieck in einem Abwärtstrend eher auf einen Ausbruch nach unten hinweist. Es ist jedoch wichtig zu betonen, dass diese Wahrscheinlichkeiten keine Garantien sind, um ein entsprechendes Signal im Rahmen einer Strategie zu erzeugen. Ein symmetrisches Dreieck kann auch gegen den bestehenden Trend durch die Unterstützungslinie/ Widerstandslinie ausbrechen, was auf eine mögliche Trendumkehr hinweist. Daher sollten Trader und Analysten nicht allein auf die Fortsetzung des Trends vertrauen, sondern den Ausbruch durch die Unterstützungslinie/ Widerstandslinie abwarten bis dieser bestätigt ist. Solange besteht zumindest die Möglichkeit bzw. das Risiko, dass die symmetrische Dreiecksformation noch zu einer Umkehrformation werden kann oder es sich um ein Fehlsignal handelt.

Das aufsteigende Dreieck

Das Muster des aufsteigenden/steigenden Dreiecks ist typischerweise eine bullische Formation, wobei der Ausbruch durch einen eindeutigen Schlusskurs jenseits der flachen oberen Linie signalisiert wird. Bei dieser Formation verläuft die obere Linie horizontal (Widerstandslinie), während die untere ansteigt und eine Unterstützungslinie darstellt. Dies zeigt, dass die Käufer zunehmend aggressiver werden und den Preis kontinuierlich nach oben drücken, während die Verkäufer eine feste Widerstandszone verteidigen.

Obwohl das aufsteigende/steigende Dreieck am häufigsten in einem Aufwärtstrend auftritt und als Konsolidierungsformation gilt, kann dieses Dreiecksmuster auch am Ende eines Abwärtstrends als Bodenformation erscheinen – jedoch wird das aufsteigende Dreieck selbst in solchen Situationen weiterhin als bullisches Muster betrachtet. Ein Ausbruch über die obere Trendlinie (Widerstandslinie) markiert die Vollendung der Formation und gilt als starkes bullisches Signal, das auf eine Fortsetzung des Aufwärtstrends bzw. einen Kursanstieg hinweist.

Das absteigende Dreieck

Das Muster des absteigenden/fallenden Dreiecks ist im Wesentlichen das Spiegelbild des aufsteigenden Dreiecks und wird typischerweise als bärische Formation betrachtet. Dieses Chartmuster zeigt, dass die Verkäufer zunehmend die Kontrolle übernehmen und aggressiver agieren als die Käufer, was meist zu einem Ausbruch nach unten führt. Ein klares Verkaufssignal wird generiert, wenn der Kurs unter die untere, horizontale Trendlinie (Unterstützungslinie) fällt und dabei häufig von einem Anstieg des Handelsvolumens begleitet wird. Es kommt nicht selten vor, dass der Kurs nach dem Durchbruch noch einmal zur vorherigen Unterstützung zurückkehrt – die nun als Widerstand fungiert – bevor der Abwärtstrend fortgesetzt wird.

Obwohl das absteigende/fallende Dreieck als Konsolidierungsformation gilt und häufig in Abwärtstrends auftritt, kann es gelegentlich auch an Marktgipfeln gefunden werden. In diesen Fällen signalisiert ein Schlusskurs unterhalb der flachen unteren Linie bzw. der Unterstützung oft einen bedeutenden Trendwechsel nach unten. Diese Formation lässt sich in solchen Gipfelregionen relativ leicht erkennen und bietet wertvolle Hinweise auf eine bevorstehende bärische Marktentwicklung.

Zeitlimit für die Auflösung eines Dreiecks

Innerhalb von Dreiecksformationen gibt es einen impliziten Zeitrahmen für die Auflösung der Formation, der als Rahmen dienen kann. Dieser Zeitrahmen wird durch den Punkt definiert, an dem sich die beiden konvergierenden Trendlinien im Chart schneiden – die sogenannte Spitze des Dreiecks. Eine allgemeine Regel besagt, dass der Kurs zwischen 2/3 und 3/4 der horizontalen Breite des Dreiecks in Richtung des vorherrschenden Trends ausbrechen sollte. Dieser Zeitraum wird durch den Abstand zwischen der Basis der Formation am linken Rand und der Spitze des Dreiecks am rechten Rand bestimmt. Sobald die konvergierenden Trendlinien gezeichnet sind, lässt sich der Zeitpunkt der möglichen Auflösung abschätzen.

Ein Ausbruch aus dem Dreieck erfolgt durch das Durchbrechen der jeweiligen Trendlinie. Verharrt der Kurs jedoch noch jenseits der 3/4-Marke innerhalb des Dreiecks, verliert die Formation an Aussagekraft und der Kurs tendiert oft dazu, seitlich in die Spitze und über diesen Punkt hinaus zu driften (Kursentwicklung als Seitwärtsbewegung), anstatt einen klaren Ausbruch zu zeigen. Somit erhöht sich das Risiko, dass die Dreiecksformation nicht mehr die ihr zugesagte Preisbewegung hervorruft.

Insgesamt ist das Dreieck eine interessante Kombination aus Preis und Zeit. Die konvergierenden Trendlinien definieren nicht nur die Preisgrenzen und markieren den Punkt, an dem die Formation abgeschlossen ist und der Trend nach dem Ausbruch wieder aufgenommen werden könnte, sondern sie bestimmen auch das Zeitziel der Formation, indem sie die Breite des Dreiecks festlegen. Wenn der Ausbruch innerhalb des erwarteten Zeitrahmens stattfindet, wird das Dreieck als besonders aussagekräftig angesehen.

Die Bedeutung des Volumens bei Dreiecken

Innerhalb der Dreiecke sollte das Volumen (angezeigt durch einen Volumen-Indikator) typischerweise abnehmen, während die Preisschwankungen immer enger werden. Diese Abnahme des Volumens, bspw. angezeigt durch einen entsprechenden Indikator, ist charakteristisch für alle Konsolidierungsformationen bzw. Konsolidierungsphasen. Sobald der Kurs eine der Trendlinien durchbricht, sollte das Volumen deutlich ansteigen, um den Ausbruch zu bestätigen und die Formation abzuschließen. So können Fehlausbrüche der Kursbewegungen bestmöglich vermieden/identifiziert werden. Eine mögliche Rückkehrbewegung zur durchbrochenen Trendlinie sollte hingegen von geringem Volumen begleitet sein, während bei der Wiederaufnahme des Trends das Handelsvolumen erneut zulegen sollte – ein zentraler Punkt der Dow-Theorie, bei der das Volumen den Trend bestätigt.

Darüber hinaus gibt es weitere wichtige Aspekte bezüglich des Volumens, die berücksichtigt werden sollten. So spielt bei den Umkehrformationen die Volumenentwicklung bei einem Ausbruch nach oben eine größere Rolle als bei einem Ausbruch nach unten – auch vor dem Hintergrund von Fehlsignalen. Generell ist ein deutlicher Anstieg des Volumens entscheidend für die Bestätigung eines neuen Aufwärtstrends, da wir hier wieder bei dem Prinzip sind, dass dieses den Trend bzw. die Aufwärtsbewegung bestätigt. Auch wenn das Volumen während der Dreiecksbildung tendenziell abnimmt, kann eine genauere Analyse wertvolle Hinweise darauf liefern, ob höhere Volumen während Aufwärts- oder Abwärtsbewegungen auftraten. In einem Aufwärtstrend sollte zum Beispiel eine Tendenz zu höherem Volumen bei Rallyes und geringerem Volumen bei Korrekturen erkennbar sein. Diese Beobachtungen bieten wertvolle Einblicke in die zugrunde liegende Marktstärke und die Beständigkeit des aktuellen Trends.

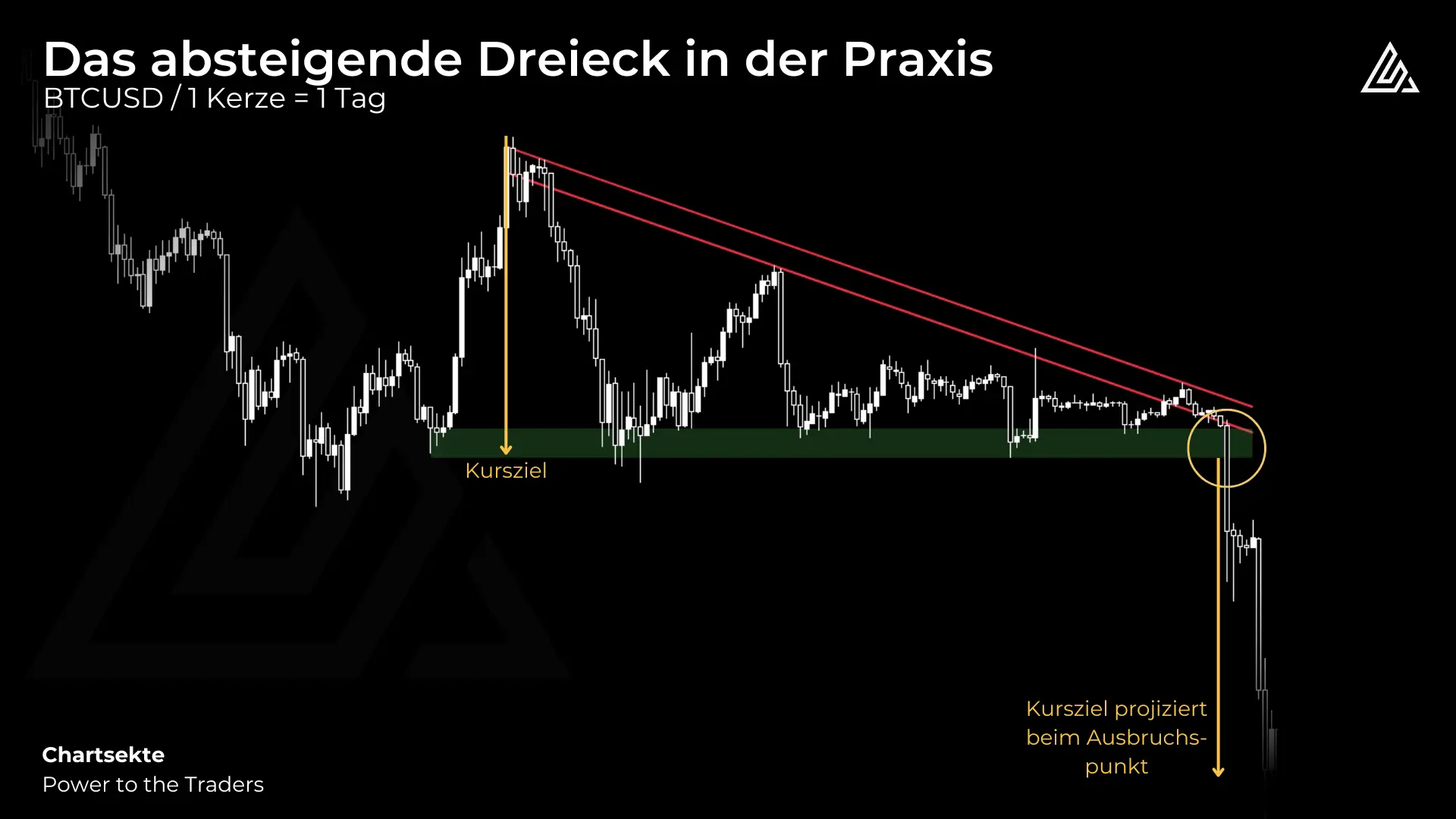

Kurszielbestimmung bei Dreiecken

Die Bestimmung des Kursziels bei symmetrischen Dreiecken, aufsteigenden Dreiecken und absteigenden Dreiecken erfolgt auf eine relativ einfache und direkte Weise. Um das Kursziel zu bestimmen, wird die Höhe der Formation an ihrer breitesten Stelle gemessen – also den Abstand zwischen der oberen und unteren Trendlinie/ Begrenzungslinie der Dreiecksformation. Diese Höhe der Dreiecksformation wird anschließend vom Ausbruchspunkt in die Richtung des Ausbruchs projiziert. Dies verdeutlicht, wie sich die Volatilität innerhalb der Formation nutzen lässt, um ein Mindestkursziel für das Dreieck abzuleiten. Die Methode basiert auf der Annahme, dass die Preisschwankungen, die innerhalb der Formation stattfanden, nach dem Ausbruch aus der Chartformation weiterhin Einfluss auf die zukünftige Kursbewegung haben werden.

Durch die Verwendung dieser Methode erhalten Trader im Rahmen ihrer Strategie eine klare Orientierung bzw. ein Signal für mögliche Kursziele in Form eines Preises, was ihnen hilft, fundierte Entscheidungen über den Ein- oder Ausstieg aus einem Trade zu treffen. Die Bestimmung von den Kurszielen bei den verschiedenen Fällen der Dreiecksformationen ist nachfolgend in dem Kapitel “Dreiecke in der Praxis”, für jedes beschriebene Dreiecksmuster, grafisch dargestellt.

Die Dreiecke in der Praxis

Das symmetrische Dreieck

Um die nun besprochene Theorie der Chartformationen beim Trading bzw. Handel in der Praxis im Rahmen der Charttechnik anzuwenden, sind hier nochmal Beispiele mit Analysen zum symmetrischen, aufsteigendem und absteigendem Dreiecksmuster zu finden.

Das symmetrische Dreieck wird hier anhand der Aktie des Unternehmens “Costco Wholesales” im Chart von TradingView dargestellt. Dabei stellt dieses eine Konsolidierungsphase dar, in der die Kurse innerhalb von zusammenlaufenden Trendlinien schwanken. Nach einer anfänglichen Aufwärtsbewegung verengt sich der Kursverlauf, bis es schließlich zu einem Ausbruch über die obere Trendlinie kommt. Dieser Ausbruch wird durch ein überdurchschnittliches Handelsvolumen bestätigt, was die Wahrscheinlichkeit für eine Fortsetzung des vorherigen Aufwärtstrends erhöht. Zur Bestimmung des Kursziels wird die Höhe des Dreiecks an seiner breitesten Stelle gemessen und vom Ausbruchspunkt nach oben projiziert. Dies illustriert, wie die Volatilität des Dreiecksmusters zur Ermittlung eines potenziellen Mindestkursziels für den Handeln/ das Trading genutzt werden kann.

Das aufsteigende Dreieck

Das aufsteigende/steigende Dreieck wird hier anhand der Aktie des Unternehmens “Mid-America Apartment Communities” im Chart von TradingView dargestellt.

Bei dieser Formation verläuft, wie bereits oben beschrieben, die obere Trendlinie horizontal und stellt einen Widerstand dar, während die untere Trendlinie ansteigt. Dies signalisiert, dass die Käufer zunehmend Druck ausüben, während die Verkäufer versuchen, das Widerstandsniveau zu verteidigen. In diesem Beispiel ist zu erkennen, dass der Ausbruch über die horizontale Widerstandslinie erfolgt, was das bullische Signal bestätigt. Der Ausbruch wird von einem Retest des ehemaligen Widerstandsniveaus begleitet, das nun als Unterstützung fungiert. Nachdem der Retest erfolgreich abgeschlossen wurde, setzt der Kurs seine Aufwärtsbewegung bzw. den Kursanstieg fort. Das Kursziel wird durch die Höhe der Formation gemessen und vom Ausbruchspunkt nach oben projiziert. Diese Technik zeigt, wie Trader das aufsteigende Dreieck nutzen können, um potenzielle Kursziele beim Trading/Handel festzulegen und von einer bullischen Marktbewegung zu profitieren.

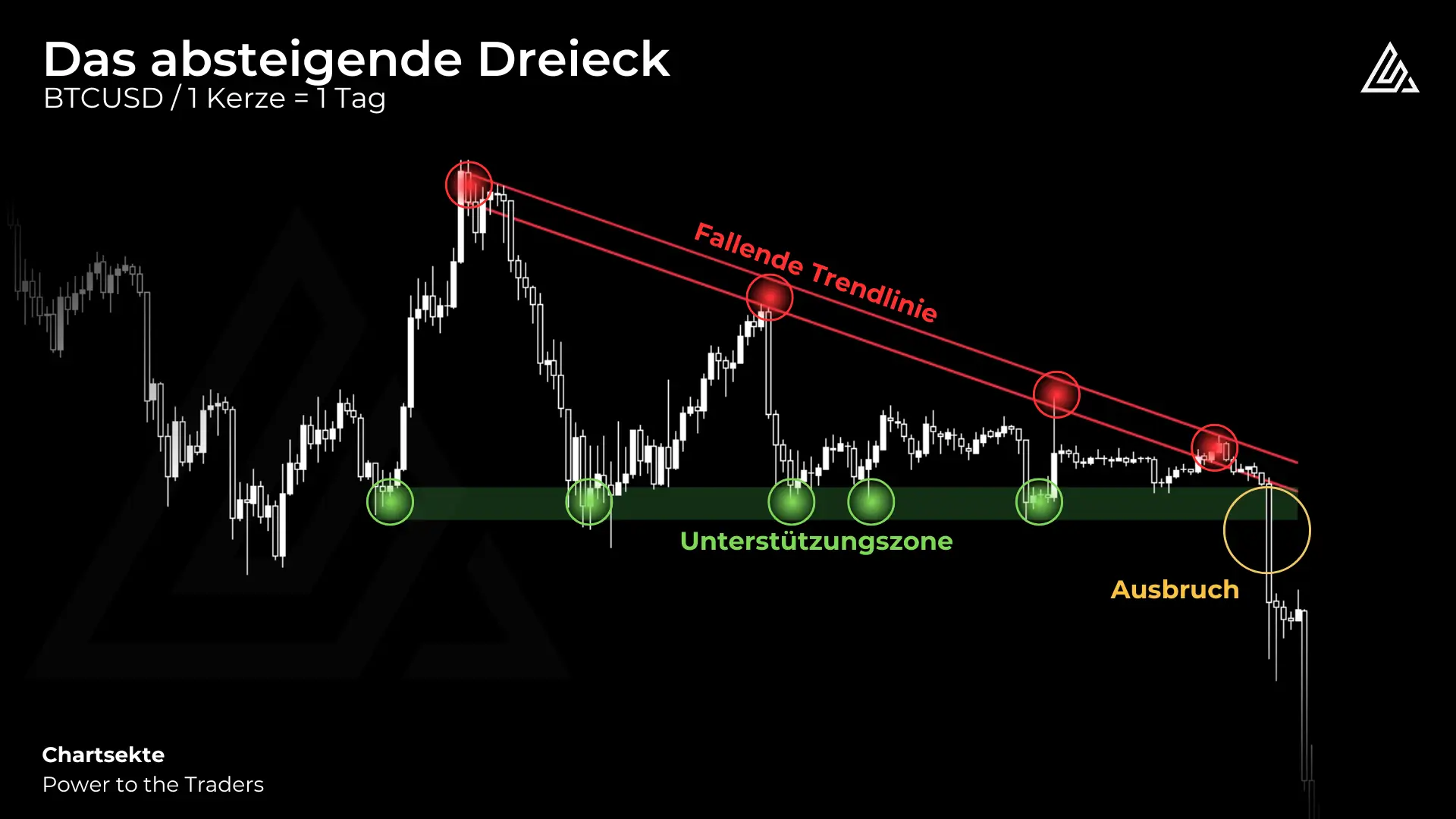

Das absteigende Dreieck

Das absteigende/fallende Dreieck wird hier anhand des Charts von Bitcoin in TradingView dargestellt.

Ein absteigendes Dreieck ist eine bärische Formation, bei der die obere Trendlinie fallend ist, während die untere horizontal verläuft und als Unterstützungsniveau dient. Dies signalisiert, dass die Verkäufer zunehmend dominieren, während die Käufer versuchen, ein Unterstützungsniveau zu verteidigen. In diesem Fall erfolgte der Ausbruch nach unten durch die Unterstützung, was die bärische Tendenz bestätigt. Das Kursziel wurde durch die Höhe der Dreiecksformation an ihrer breitesten Stelle bestimmt und vom Ausbruchspunkt nach unten projiziert. Dies veranschaulicht, wie Trader das absteigende Dreieck nutzen können, um potenzielle Kursziele zu bestimmen und von einer Abwärtsbewegung beim Handel zu profitieren.

Fazit zu den Dreiecken

Zusammenfassend sind Dreiecke in der Chartanalyse äußerst vielseitige und wichtige Chartmuster, die sowohl als Fortsetzungs- als auch Umkehrformationen im Rahmen der Kursbewegungen auftreten können. Dabei signalisieren Dreiecke eine Phase der Marktunsicherheit und Konsolidierung, in der sich Käufer und Verkäufer im Gleichgewicht befinden, bevor eine entscheidende Bewegung folgt. Unterschieden wird dabei zwischen dem symmetrischen Dreieck, dem aufsteigendem Dreieck und dem absteigenden Dreieck, wobei jedes Muster wertvolle Hinweise auf die mögliche zukünftige Preisentwicklung bietet. Symmetrische Dreiecke sind neutral, aber tendieren dazu, den vorherrschenden Trend fortzusetzen, während aufsteigende Dreiecke als bullische und absteigende Dreiecke als bärische Formationen gelten und somit dazu tendieren entsprechende Preisbewegungen hervorzurufen. Das Volumen spielt eine entscheidende Rolle bei der Bestätigung von Ausbrüchen im Rahmen der Charttechnik, wobei ein Anstieg des Volumens den Ausbruch verstärkt und die Gültigkeit des Signals untermauert.

Insgesamt bieten Dreiecksformationen für Trader wertvolle Werkzeuge, um Marktentwicklungen frühzeitig zu erkennen und ihre Handelsstrategien entsprechend anzupassen. Geduld und eine sorgfältige Analyse des Volumens sowie der Ausbruchsrichtung durch die Charttechnik sind entscheidend, um das volle Potenzial dieser Muster beim Trading/Handel auszuschöpfen und das Risiko im Rahmen der Strategie zu reduzieren – auch vor dem Hintergrund von Fehlsignalen.

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Benjamin Rose

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/