Inhaltsverzeichnis

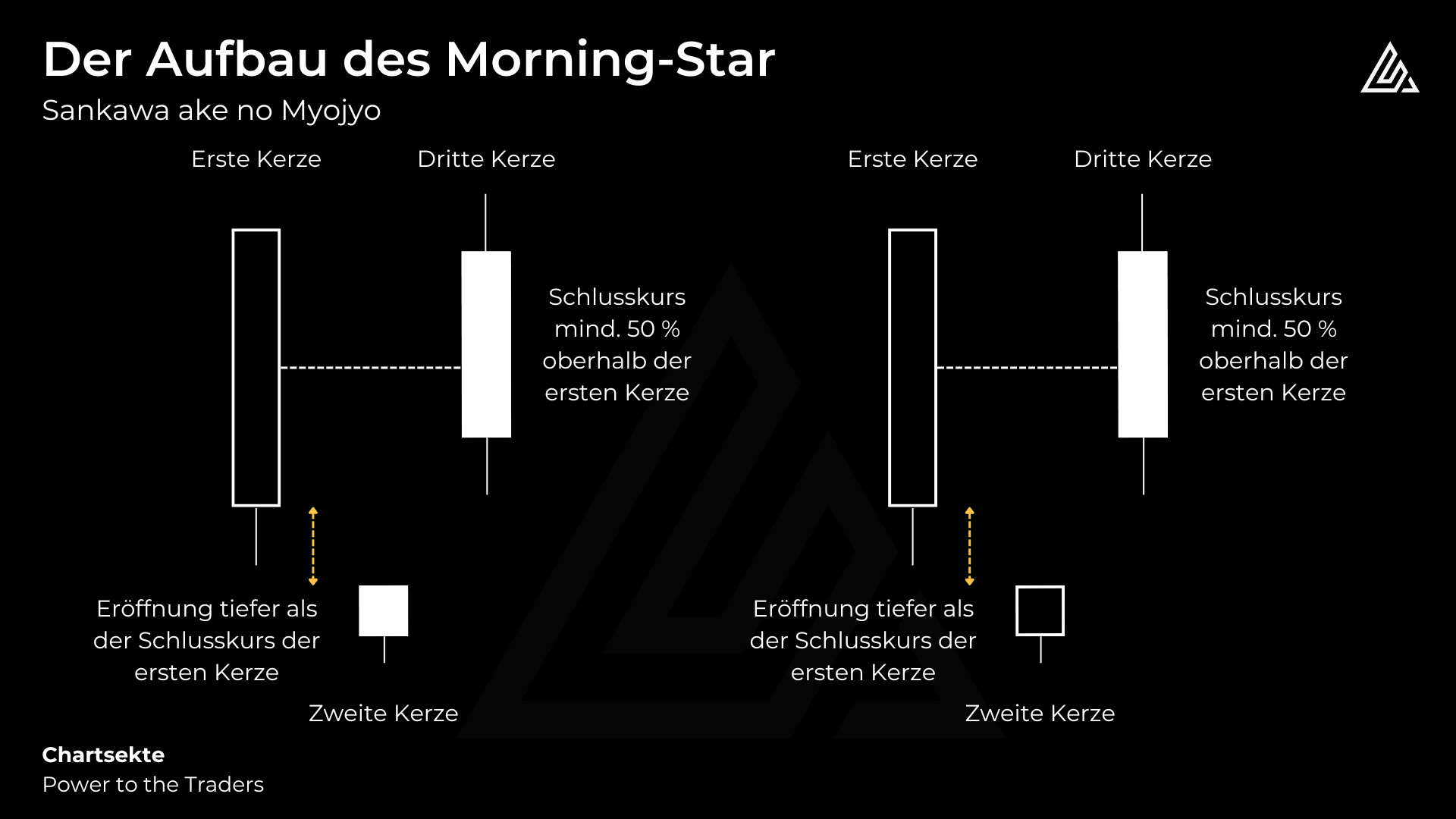

Der Aufbau des Morning Star

Der Morning Star, auch als Morgenstern bekannt, ist der bullishe Gegensatz zum Evening Star bzw. Abendstern und tritt im Rahmen des Trends auf. Während der Evening Star dafür bekannt ist das Ende einer Aufwärtsbewegung bzw. Aufwärtstrends anzukündigen, tritt der Morning Star im Gegensatz in der Nähe vom Tiefstkurs nach einer Abwärtsbewegung auf und signalisiert eine potenzielle Umkehr in die obere Richtung mit anschließenden Kurssteigerungen. Diese Kerzenformation besteht aus drei aufeinanderfolgenden Kerzen, die eine Veränderung der Marktstimmung widerspiegeln und wie folgt aussehen:

Die erste Kerze im Morningstar-Muster ist eine lange, bärische Kerze, die einen bestehenden Abwärtstrend fortsetzt. Sie zeigt, dass die Verkäufer weiterhin den Markt dominieren und die Kurse weiter nach unten in die dominierende Trendrichtung von bspw. einer Aktie treiben.

Die zweite Kerze des Morningstar öffnet oft niedriger als der Schlusskurs der ersten Kerze, was eine Lücke bzw. Gap in die untere Richtung des Kurses verursacht und die schwache Marktlage bestätigt. Allerdings ist der Körper der zweiten Kerze deutlich kleiner, was auf eine nachlassende Verkaufsdynamik und zunehmende Unsicherheit hindeutet. Sie kann entweder bullisch oder bärisch sein und zeigt, dass die Kräfteverhältnisse zwischen Käufern und Verkäufern allmählich ausgeglichener werden. In manchen Fällen kann die zweite Kerze in Form von einem Doji erscheinen, wobei der Doji die Unentschlossenheit im Markt zwischen bullischen und bärischen Kursen zusätzlich betont.

Die dritte Kerze des Morningstar ist eine lange, bullische Kerze, die den entscheidenden Umschwung signalisiert. Der Kerzenkörper öffnet über dem Schlusskurs der zweiten Kerze, normalerweise ebenfalls mit einer Lücke bzw. Gap in die obere Richtung des Kurses, und durchbricht mit diesem Kursanstieg einen Großteil der vorherigen Abwärtsbewegung im Rahmen der Formation. Diese starke Aufwärtsbewegung bestätigt den Stimmungswandel im Markt: Die Käufer haben die Kontrolle übernommen und der Abwärtstrend neigt sich tendenziell dem Ende zu. Idealerweise sollte der Körper der dritten Kerze mindestens 50 Prozent in den Körper der ersten Kerze hineinreichen, um die Stärke der Umkehr, mit möglichem anschließenden Bruch des Trends durch die Kurssteigerungen, zu bestätigen.

Somit bildet nicht jede Dreiergruppe von Kerzen automatisch einen Morning Star aus. Es müssen die spezifischen Bedingungen erfüllt sein, um dieses Muster als Morning Star klassifizieren zu können. Die Kerzen müssen eine klare Abfolge von starkem Verkaufsdruck, gefolgt von Marktunsicherheit und schließlich eine deutliche bullische Umkehr darstellen, um die Bedeutung als gültige Formation zu erhalten.

Die Interpretation des Morning Star

Die “Morning Star”-Formation gilt als eines der stärksten bullischen Umkehrsignale in der Candlestick-Analyse, insbesondere wenn sie nach einem ausgeprägten Abwärtstrend auftritt. Sie signalisiert, dass der vorherrschende Verkaufsdruck nachlässt und die Käufer beginnen, die Kontrolle zu übernehmen. Dies deutet auf eine potenzielle Trendumkehr hin, bei der ein signifikanter Punkt erreicht wurde und der Markt sich für eine potenzielle Aufwärtsbewegung bzw. einen Aufwärtstrend öffnet. Trader und Analysten betrachten diese Formation der Kerzen im Chart häufig als Indikator für den Beginn einer neuen Aufwärtsbewegung mit entsprechenden Kurssteigerungen, was sie zu einer Methode zur Bestimmung von einem Signal bzw. Kaufsignal beim Trading macht.

In der Praxis sollten Trader jedoch nicht nur die “Morning Star”-Formation isoliert für Signale für potenzielle Kurssteigerungen betrachten. Es ist wichtig, dieses Muster im Kontext anderer technischer Indikatoren, charttechnischer Unterstützungs- und Widerstandsniveaus und der Struktur des Marktes zu analysieren. Zum Beispiel kann das Volumen, angezeigt durch einen Volumen-Indikator, während der dritten Kerze zusätzliche Hinweise liefern: Ein stark ansteigendes Verkaufsvolumen verstärkt die Aussagekraft der Formation und bestätigt die Umkehr.

Die Größe und Struktur der einzelnen Kerzen innerhalb der Morgenstern-Formation liefern ebenfalls wertvolle Informationen. Eine große dritte Kerze deutet auf eine entschlossene Aufwärtsbewegung hin, die den Start der Richtung des neuen Impulses bzw. Trends ankündigen kann. Eine kleinere dritte Kerze hingegen könnte auf eine weniger überzeugende Richtung der Umkehr hindeuten.

Ebenso spielt die Art der zweiten Kerze eine wichtige Rolle: Ein Doji oder Hammer als zweite Kerze betont die Unsicherheit und die mögliche Wende im Markt. Je nach Position und Form der zweiten Kerze kann die Stärke vom Signal variieren, wobei eine deutlich unterhalb der ersten Kerze liegende kleine Kerze die Richtung der potenziellen Umkehr verstärkt.

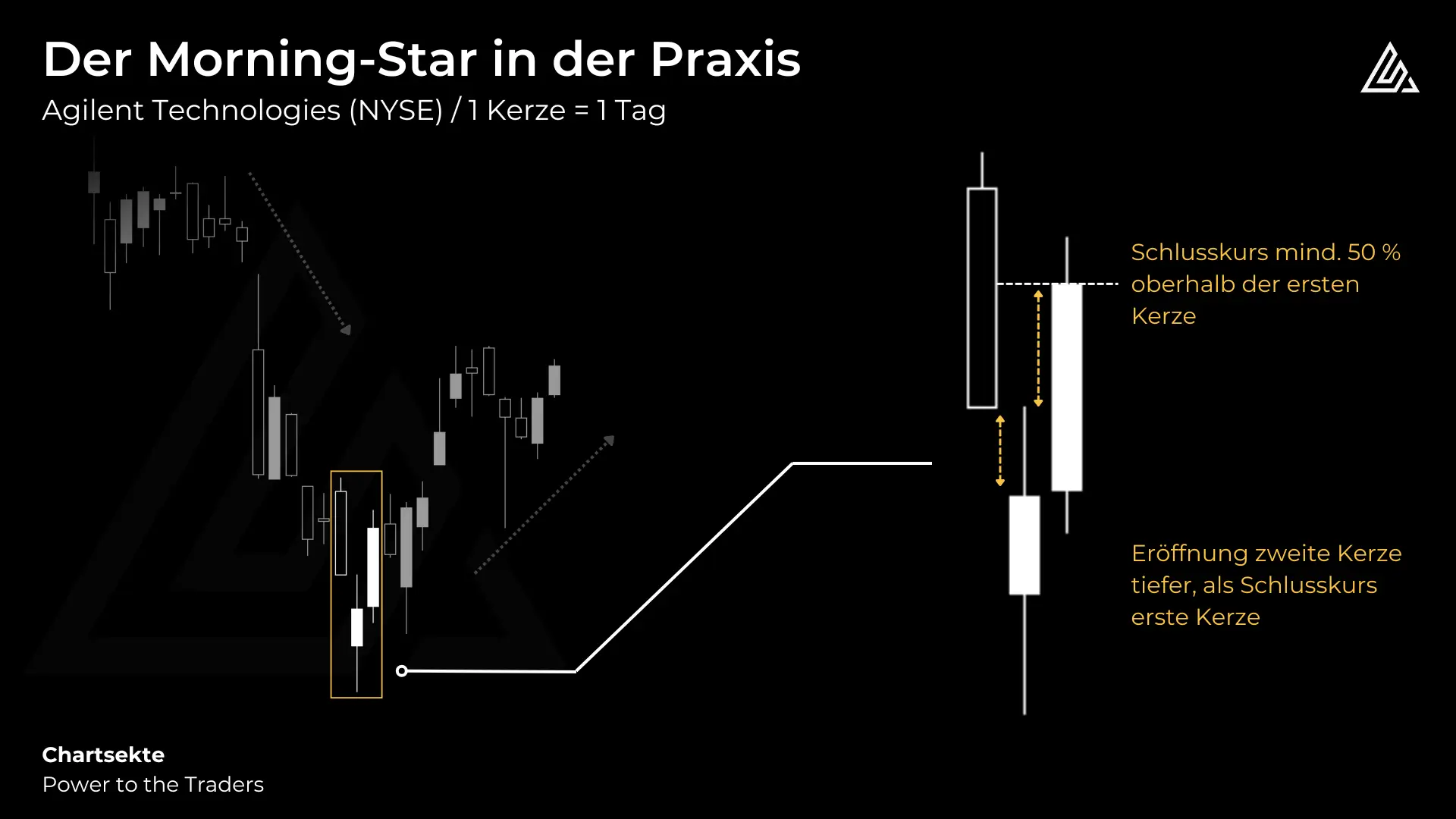

Der Morning Star in der Praxis

Um nun die besprochene Theorie in der Praxis anzuwenden, ist hier nochmal ein Beispiel dargestellt, wie der Morning Star im Chart aussehen kann. Dargestellt ist das Beispiel zum Morningstar/ Morgenstern im Tageschart der Aktie von Agilent Technologies in TradingView. So bildet sich im Rahmen vom Tiefstkurs einer Abwärtsbewegung ein Morning Star in Form der bereits beschriebenen drei Kerzen aus:

Erste Kerze (bärisch): Die erste Kerze in der Formation ist eine lange schwarze Kerze, die den bestehenden Abwärtstrend bestätigt. Diese Kerze symbolisiert starken Verkaufsdruck und zeigt, dass die Verkäufer weiterhin den Markt dominieren.

Zweite Kerze (Unsicherheit bzw. bullish/ bärisch): Die zweite Kerze eröffnet unterhalb des Schlusskurses der ersten Kerze mit einer Kurslücke zwischen den beiden Körpern der Candlesticks und deutet auf eine Fortsetzung des Abwärtstrends hin. Der Kerzenkörper ist jedoch deutlich kleiner, was darauf hinweist, dass der Verkaufsdruck nachlässt und Unsicherheit im Markt aufkommt. Diese Kerze kann entweder bullisch oder bärisch sein, signalisiert jedoch eine Art Gleichgewicht zwischen Käufern und Verkäufern. In vielen Fällen erscheint an dieser Stelle ein Hammer oder ein Doji als Kerze, was zusätzliche Unentschlossenheit im Markt zeigt.

Dritte Kerze (bullisch): Die dritte Kerze ist eine lange weiße Kerze, die den entscheidenden Umschwung zur bullischen Marktstimmung signalisiert. Sie öffnet oberhalb des Schlusskurses der zweiten Kerze, hier nur mit einer kleinen Kurslücke, und durchbricht die Marke von 50 % des Körpers der ersten Kerze. Dies zeigt, dass die Käufer die Kontrolle übernommen haben und den Markt in eine neue Aufwärtsbewegung lenken. Das Signal bzw. Kaufsignal wird durch die Vollendung des letzten Candlesticks der Morgenstern-Formation erzeugt.

Nach der Vollendung des Morningstar als Kerzenformation findet eine entsprechende Aufwärtsbewegung bzw. Kursanstieg bei der Aktie statt, in dessen Rahmen die letzte Abwärtsbewegung wieder vollständig abverkauft bzw. umgekehrt wird. Dabei besteht ebenfalls die Möglichkeit, dass sich eine neue Trendrichtung in Form eines Aufwärtstrends etabliert.

Fazit

Insgesamt ist der Morning Star eine Umkehrformation in der Candlestick-Analyse und bietet Tradern wertvolle Hinweise auf einen möglichen bullishen Trendwechsel nach einer Abwärtsbewegung. Durch die Kombination aus einem anfänglichen Verkaufsdruck, gefolgt von Marktunsicherheit und schließlich einer starken bullischen Umkehr, signalisiert der Morning Star, dass die Käufer die Kontrolle übernehmen und eine Umkehr mit anschließender Aufwärtsbewegung bevorstehen könnte. Allerdings sollten Trader den Morning Star nicht isoliert betrachten, sondern immer im Kontext anderer technischer Indikatoren und Marktbedingungen bewerten. Die Berücksichtigung von Volumen, der Marktstruktur und weiteren Bestätigungen, bspw. durch Trading-Indikatoren und einem entsprechenden Schlusskurs durch die Körper der Candlesticks, kann die Aussagekraft dieses Musters entsprechend verstärken. Richtig angewendet, kann der Morning Star eine Methode sein, um Einstiegspunkte in einem Markt nach einer Abwärtsphase zu identifizieren und potenziell von einer Umkehr frühzeitig beim Trading von bspw. Aktien zu profitieren.

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Benjamin Rose

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/