Marktausblick – Juni 2023

Veröffentlicht am 04.06.2023 | Lesedauer: 10 Minuten

Von Adrian Rogl

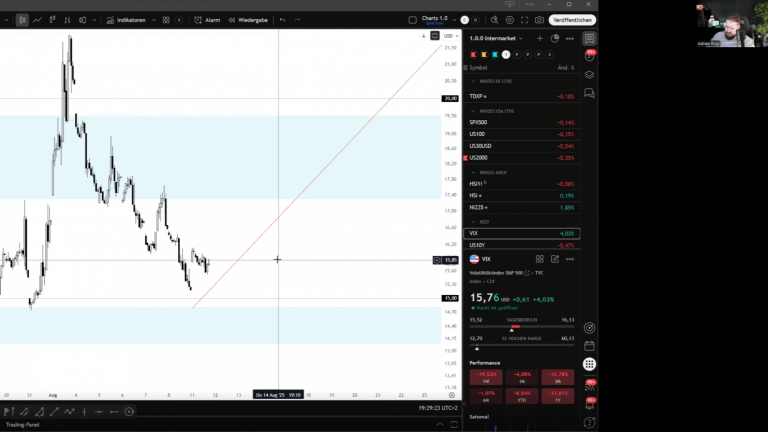

▲ Marktausblick Börse Juni 2023 / KW 23 || DAX, S&P 500, Nasdaq 100

Wieder einmal liegt eine spannende Börsenwoche hinter uns. Im letzten Marktausblick habe ich darüber geschrieben, dass wir demnächst eine “Aufhol-Rallye” in Nicht-US-Techaktien sehen sollten. Erste Tendenzen haben wir in der vergangenen Woche bereits gesehen. In diesem Marktausblick möchte ich den Fokus auf folgende Fragen legen:

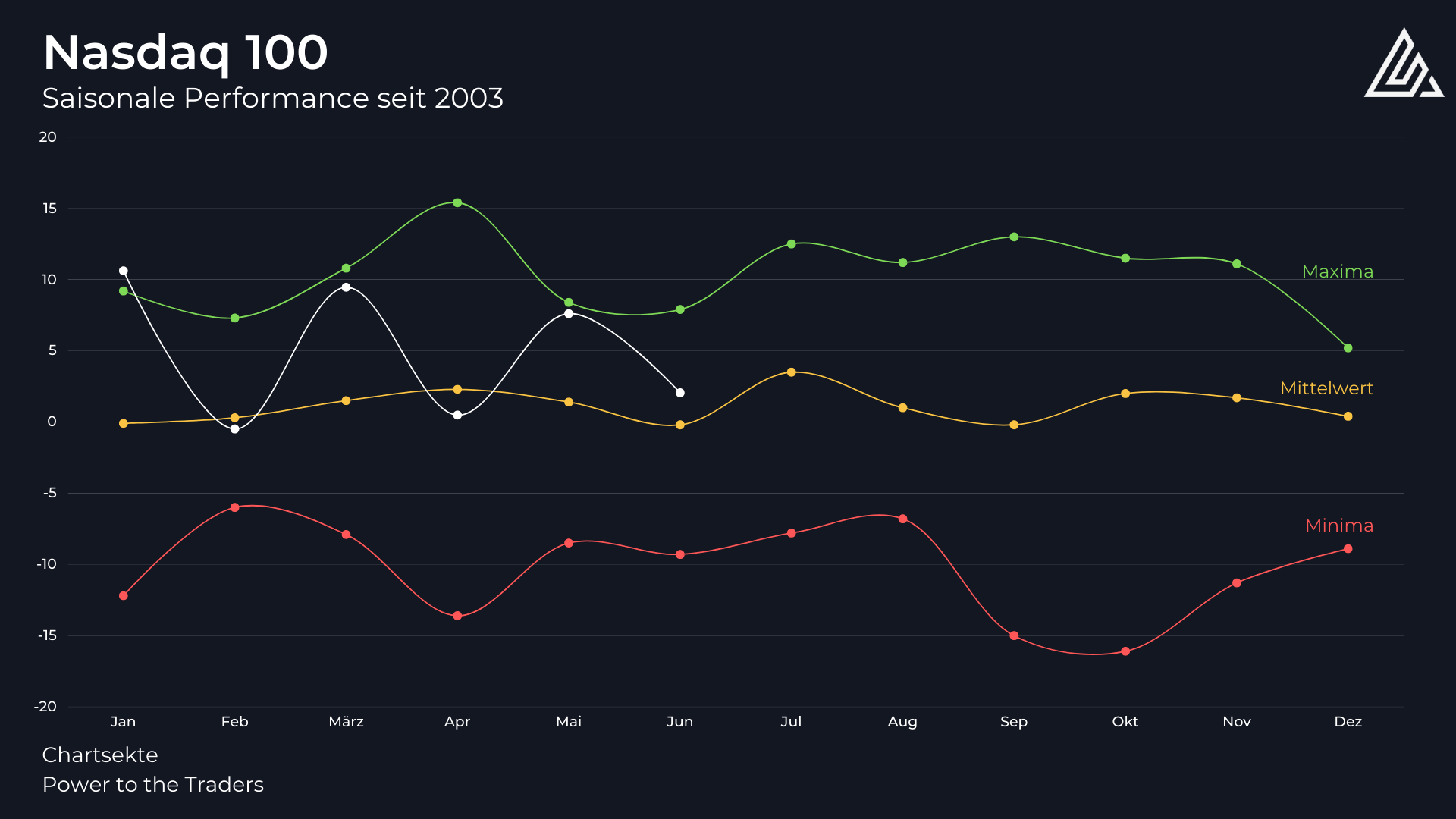

Wie geht es weiter im Juni? Sehen wir das gefürchtete “Sommerloch” oder wird es dieses Jahr ganz anders?

Wir besprechen die Saisonalität im DAX, S&P 500, sowie Nasdaq. Danach werfen wir wie gewohnt einen genauen Blick auf den mittelfristigen Ausblick für die kommende Woche. Dementsprechend solltest du aufmerksam lesen und dir auch wirklich die Zeit nehmen, meine Analysen zu verstehen. In eigener Sache nochmal der Hinweis: Am Dienstag der kommenden Woche, also dem 6. Juni 2023, werden wir das letzte Mal Mitglieder zum aktuellen Preis aufnehmen, bevor wir den Preis danach erhöhen. Weiter unten im Marktausblick ist der entsprechende Link, mit dem du dich in die Warteliste eintragen kannst.

Viel Spaß beim Lesen!

Am Dienstag ist es soweit – nutze deine Chance

Diesen Dienstag hast du ein letztes Mal die Chance Mitglied bei uns zu werden zum aktuellen Preis. Danach erhöhen sich unsere Preise dauerhaft, da kein anderer Anbieter derzeit so viel bietet, wie wir es tun. Wir bringen dir bei, wie du als nebenberuflicher Trader Geld verdienen kannst, oder es zum hauptberuflichen Vollzeit-Trader schaffst. Lerne unsere festen Handelsstrategien, die Grundlagen der technischen Analyse und schaue unseren Profi-Tradern über die Schulter, während du permanent 1:1 persönliche Betreuung erhältst. Das ist nur ein Auszug dessen, was dich als Mitglied der Chartsekte erwartet.

Für Bestandsmitglieder bleiben die Preise übrigens immer gleich, da wir Treue belohnen. Trage dich also noch schnell in die Warteliste ein und lerne endlich, wie man richtig an der Börse agiert.

Zusammenfassung Mai 2023

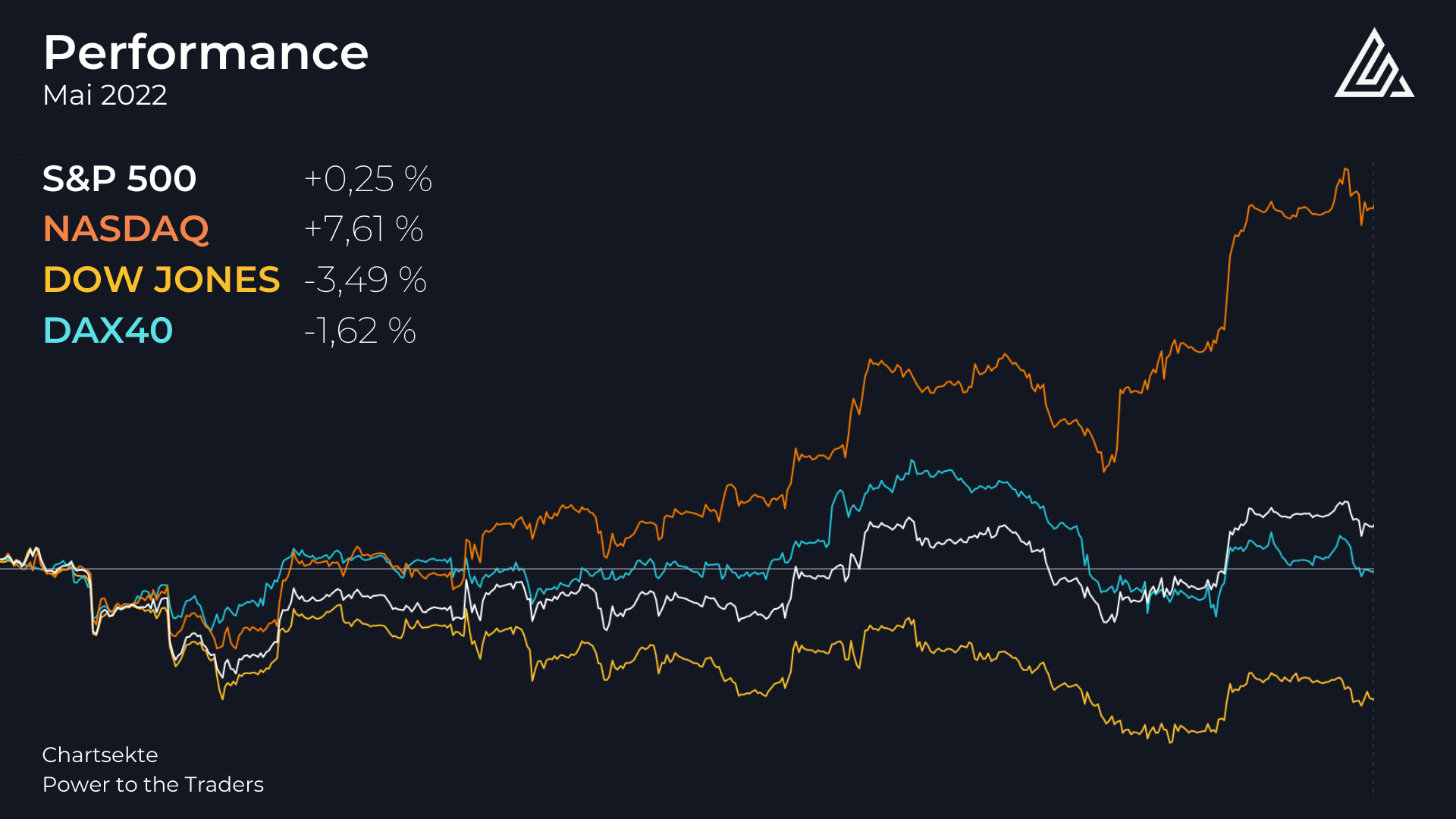

Technologie auf dem Vormarsch

Wenn wir den vergangenen Monat mit zwei Wörtern perfekt beschreiben wollen, dann ist es: Starke Techaktien. Die Outperformance des Nasdaq 100 war gigantisch mit +7,61%. Nur der S&P 500 war ebenfalls noch im positiven Bereich, jedoch nur minimal mit +0,25%. Der Dow Jones war negativ mit saftigen -3,49%, ebenso wie der DAX mit -1,62%.

Aber der Schlüssel als erfolgreicher Trader oder Anleger ist eben das Denken gegen die breite Masse. Ende 2022 wurde ich fast nur nach Nicht-Technologie Aktien gefragt, die sich im Vergleich gut gehalten hatten. Jetzt werde ich nur noch nach Technologie Aktien wie Nvidia gefragt, die extrem weit gelaufen sind. Genau wie ich Ende 2022 gesagt habe, dass Techaktien am spannendsten sind, wende ich meinen Blick jetzt vor allem auf Aktien, deren Performance noch unterhalb des Radars der meisten Anleger läuft. Dabei sollte ich aber noch erwähnen, dass ich mit Technologie Aktien eigentlich nur die bekannten Big-Techs meine. Viele kleinere Techwerte im Nasdaq aus der “zweiten Reihe” sind derzeit ebenso spannend wie viele Non-Tech-Werte.

Ausblick Juni 2023

Beginnt das Sommerloch?

Um ein Bild zur übergeordneten Lage der Aktienmärkte zu bekommen werde ich erst die Saisonalität und Charttechnik auf den höheren Zeiteinheiten im S&P 500 ansehen. Danach werfe ich dieses mal zusätzlich noch einen Blick auf die Saisonalität im DAX und Nasdaq.

S&P 500

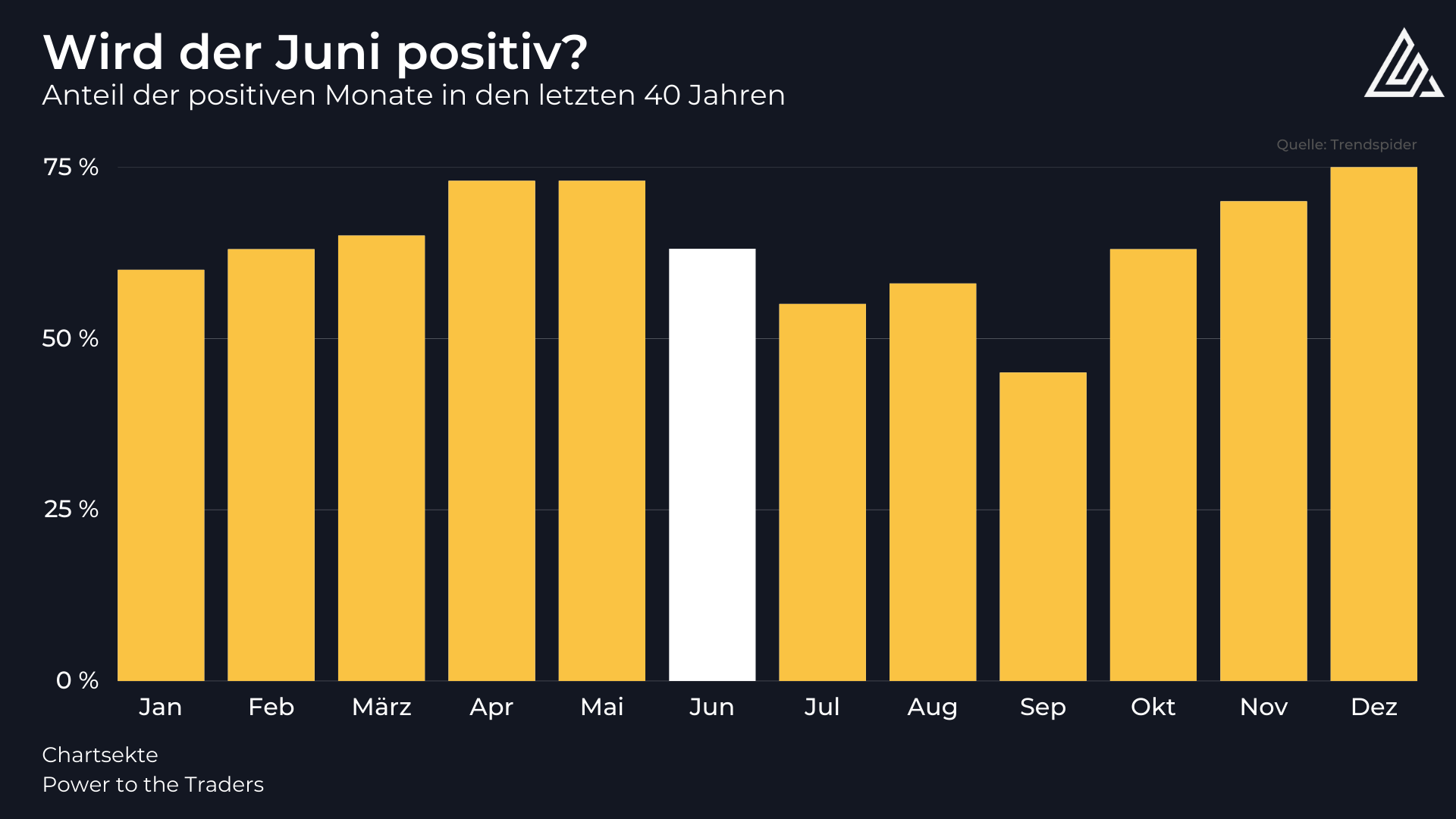

In den vergangenen 40 Jahren war der Monat Juni im S&P 500 in 63% der Fälle positiv. Damit ist er der beste Sommermonat, denn Juli, August und September sind allesamt schlechter. Der September ist übrigens der einzige Monat des Jahres, der in den vergangenen 40 Jahren in weniger als der Hälfte der Fälle positiv war (45%).

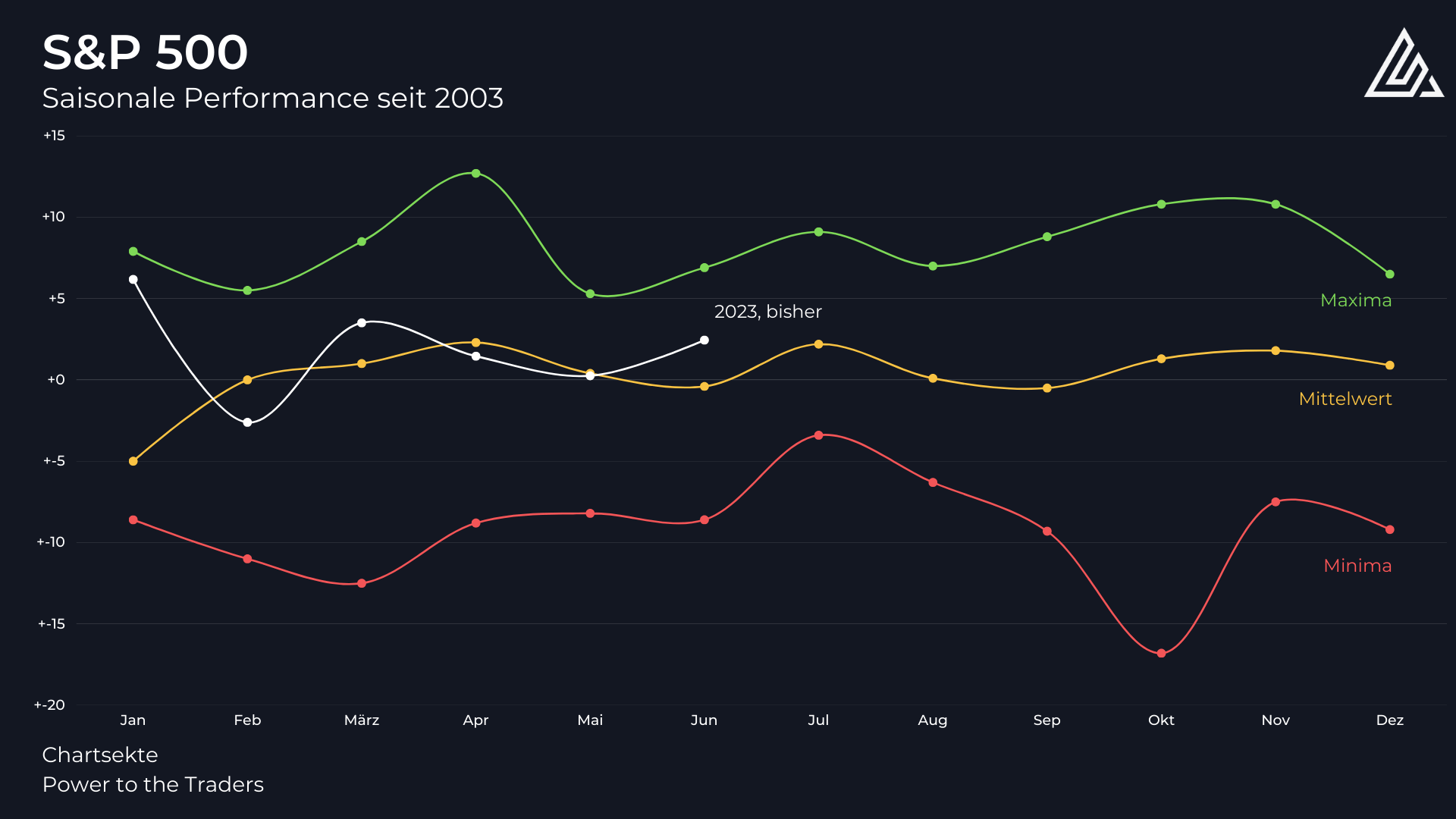

Noch mehr Aufschluss gibt uns die Performance der jeweiligen Monate in Prozent. Im Schnitt fiel der S&P 500 um 0,40% in den letzten 20 Jahren. Das Maximum liegt bei 6,90%, während das Minimum bei -8,60% liegt. Wir müssen aber beachten, dass sich diese Performance auf die jeweiligen Schlusskurse, nicht die reine Volatilität innerhalb eines Monats bezieht. Es kann also z.B. sein, dass der S&P 500 im Juni 2023 bis zur Mitte des Monats um 10% steigt, dann aber bis zum Ende des Monats auf 3% zurückfällt. Damit wäre das bisherige Maximum von 6,90% also nicht überschritten. Das Gleiche gilt auch für die negative Seite.

Die Performance im im Juni bisher (einschließlich 01.06. und 02.06.) liegt bei +2,45% und wäre damit sehr überdurchschnittlich. Ziehen wir die bisherigen Extrempunkte hinzu, können wir davon ausgehen, dass der S&P 500 Ende Juni irgendwo zwischen 4.472 Punkten und 3.822 Punkten steht. Das ist relativ sicher aber auch sehr ungenau, weswegen wir ja auch noch technische Analyse hinzuziehen. Ich gehe übrigens davon aus, dass die S&P 500 Performance im Juni 2023 solide über dem Durschnitt liegen wird. Einfach schon deswegen, weil die Jahre nach einem Bärenmarkt immer überdurchschnittlich gut sind.

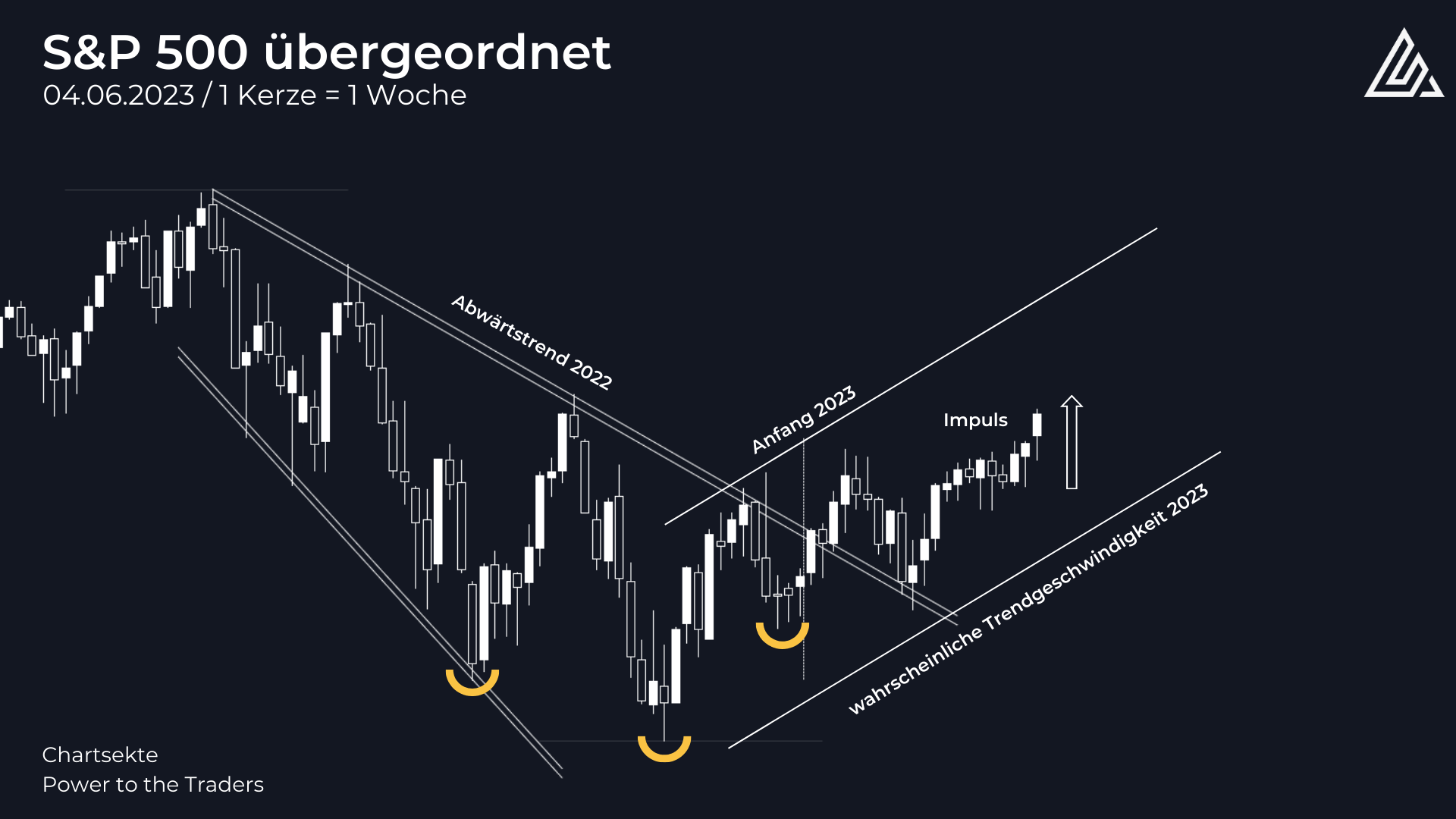

Im übergeordneten Bild (Wochenchart) ist der erst kürzlich erfolgte und immer noch andauernde Impuls im S&P 500 sehr schön zu sehen. Aktuell gibt es keinen Grund, davon auszugehen, dass diese Trendbewegung ihr Ziel bereits erreicht hat. Das Potenzial für 2023 ist in meinen Augen noch lange nicht ausgeschöpft, auch wenn ich davon ausgehe, dass die meisten Kursgewinne dieses Jahr auf den Winter zurückzuführen sein werden. Ich gehe (das habe ich in früheren Marktausblicken bereits oft gesagt) immer noch davon aus, dass wir eine mittelfristige Korrektur im Sommer sehen. Aber bisher gibt es dafür noch keine Anzeichen und es scheint so, als können die Bullen noch einige Zeit feiern.

Nasdaq 100

Das Jahr 2023 war für den Nasdaq bereits jetzt ein Ausnahmejahr. Der Januar dieses Jahr war der beste Januar seit 2003 mit +10,62% (bisheriger Rekord: +9,20%). Aber auch der März und Mai waren sehr nahe an der jeweiligen Rekord-Performance. Wie ich den Nasdaq jetzt im Juni sehe, schreibe ich weiter unten ausführlicher in der mittel- und kurzfristigen Betrachtung.

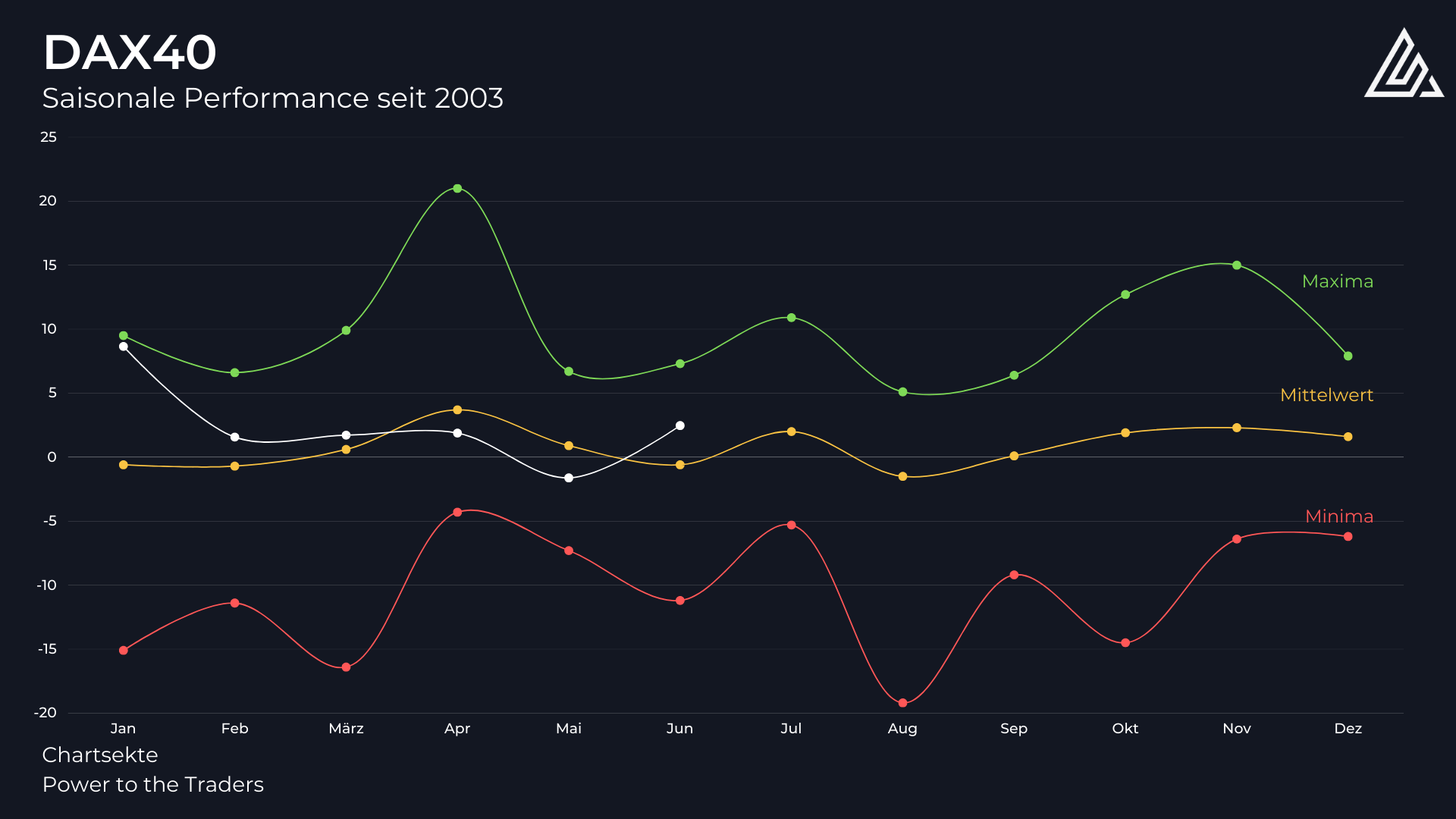

DAX 40

Der DAX ist im bisherigen Jahr relativ “in-line” mit seinem langfristigen Durchschnitt. Im Januar gab es aber noch einen rekordnahen Monat als “Nachbeben” der sensationellen Jahresendrallye 2022. Ich gehe davon aus, dass der Juni 2023 für den DAX relativ neutral bis leicht negativ ausfällt (Der Mittelwert liegt im Juni bei -0,60%). Das sollte relativ klar sein mit der Seitwärtsphase, die ich im DAX erwarte. Nun aber ein Blick auf die nächste, sowie vergangene Woche.

Zusammenfassung Handelswoche 22

Die Rückkehr der Nicht-Tech-Werte

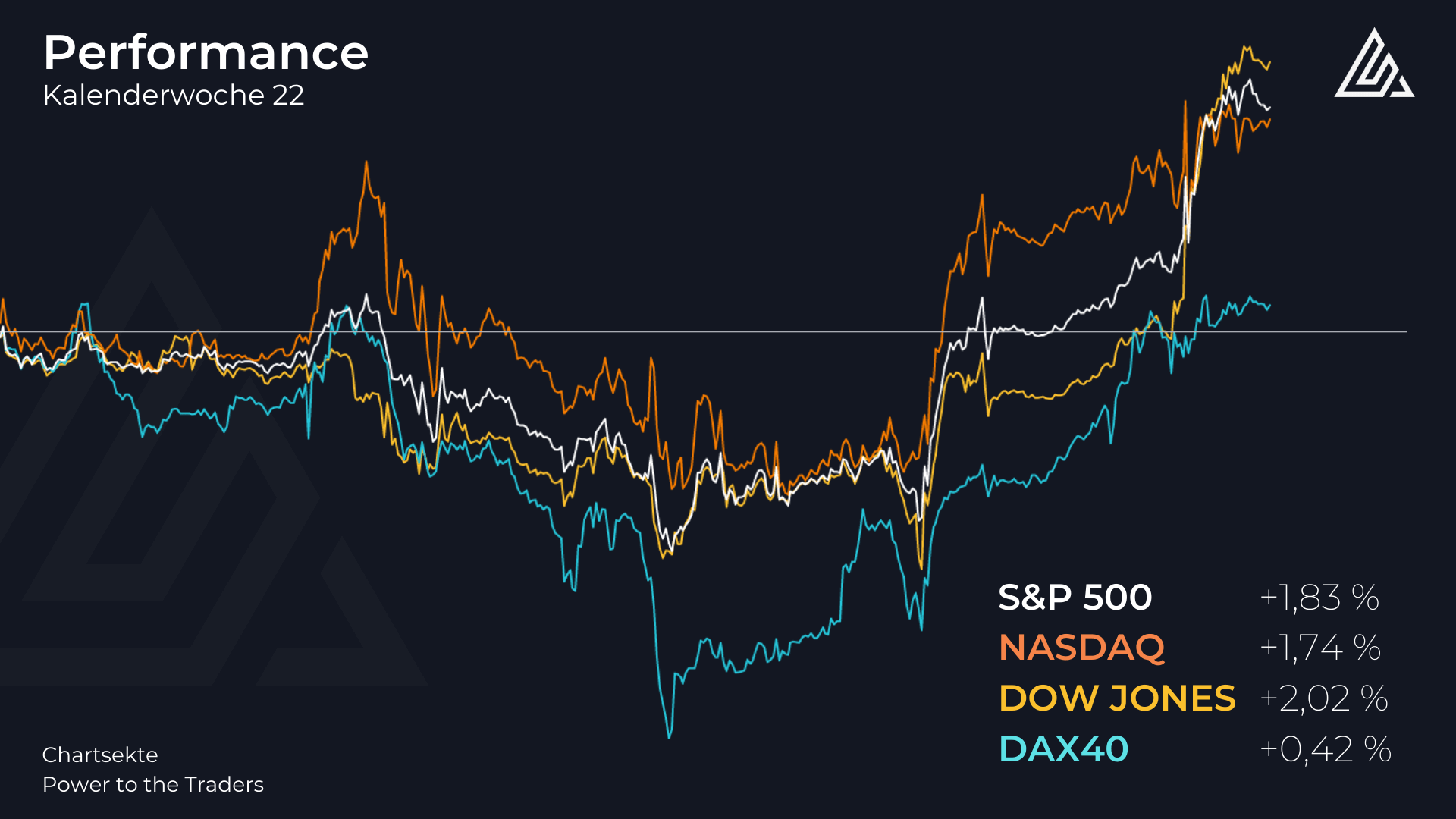

In der vergangenen Handelswoche konnten wir etwas sehen, was es in dieser Form seit einigen Monaten nicht mehr gab. Aktien neben MATANA (Microsoft, Amazon, Tesla, Alphabet, Nvidia, Apple) konnten ordentlich steigen. Dabei wurde der Nasdaq sogar sowohl vom S&P 500, als auch vom Dow Jones outperformed. Bisher haben wir eher die Tendenz gesehen, dass der breite Markt lediglich durch die Big-Techs gestiegen ist und Aktien aus der zweiten und dritten Reihe korrigierten oder konsolidierten. Das war in Kalenderwoche 22 anders.

Der Dow Jones konnte vor allem mit einem Rebound von United Health starke Zugewinne verzeichnen und ist mit 2,02% der Gewinner der Woche. Dicht gefolgt vom S&P 500, der sich mit 1,83% Plus zwischen Dow und Nasdaq einreiht. Der Nasdaq bleibt das Schlusslicht in den Vereinigten Staaten, konnte aber ebenfalls um 1,74% steigen. Unser Heimatindex DAX zog nicht wirklich mit und konnte nur um 0,42% steigen.

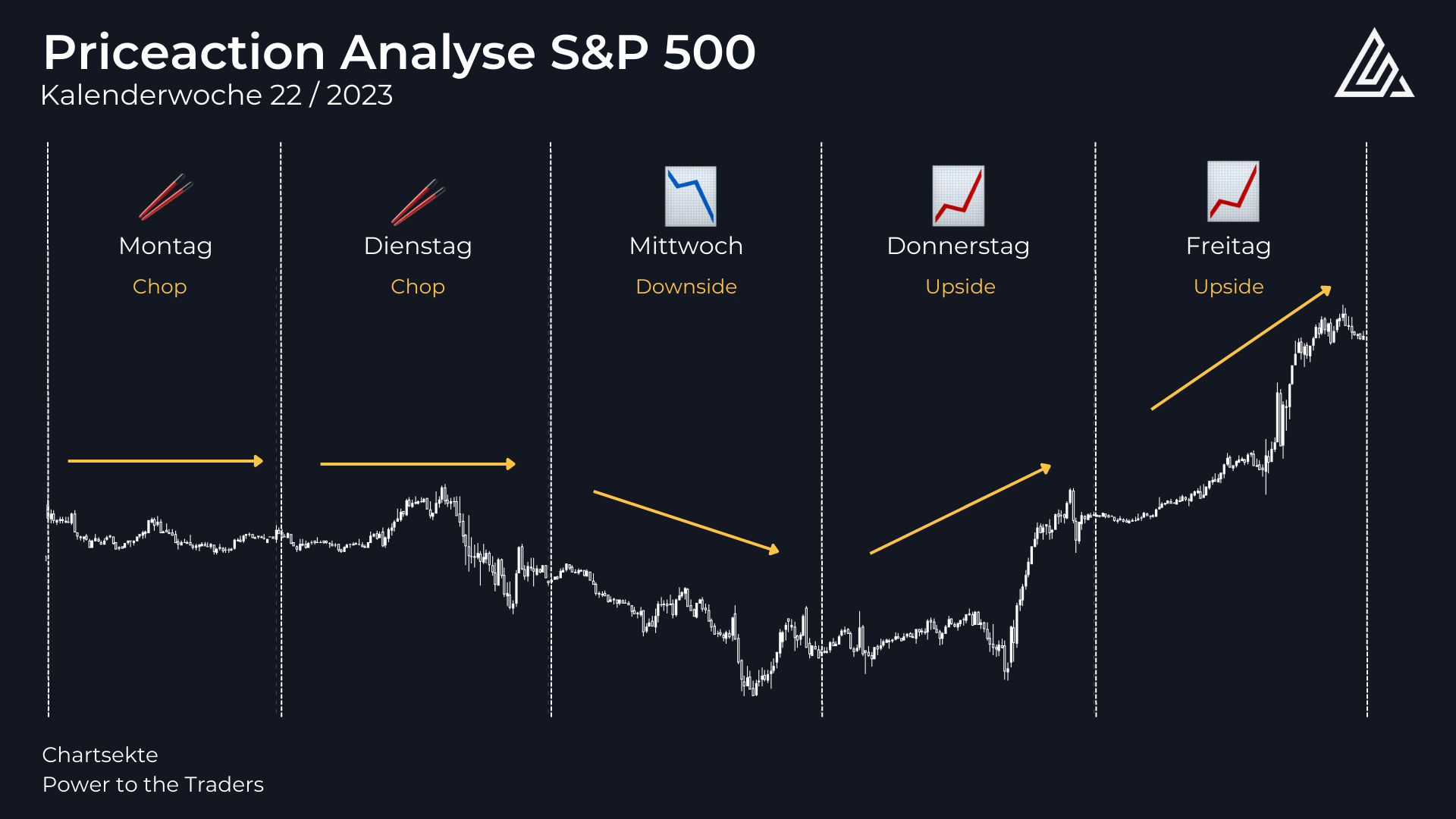

S&P 500 klassische Priceaction

Der S&P lieferte uns eine sehr “klassische Priceaction”. Zu Beginn der Woche (Montag und Dienstag) relativ zäh, Mittwoch dann ein leichter Abverkauf, gefolgt von einer Rallye am Ende der Woche (Donnerstag und Freitag). Die Wochenkerze reiht sich sehr schön ein und gibt uns das bullishe Bild, welches ich schon länger erwarte.

COT Report

Die kommerziellen Händler setzen weiterhin verstärkt auf Long-Positionen, was grundsätzlich positiv zu bewerten ist. Dabei ist das Wachstum der Netto-Long-Positionen jedoch verlangsamt (ebenfalls positiv). In den kommenden Wochen und Monaten ist es wichtig, dass die Long-Positionen kontinuierlich und langsam abgebaut werden. Ein plötzlicher und starker Rückgang der Netto-Long-Positionen der Commercials wäre bedenklich und könnte auf Unregelmäßigkeiten im aktuellen Markt hinweisen. Eine ähnliche Situation gab es zuletzt vor dem Zusammenbruch von Lehman Brothers während der großen Finanzkrise.

Der COT-Report lässt sich jederzeit hier einsehen auf unserer Homepage. Wir beziehen die Daten direkt von der Commodity Futures Trading Commission und stellen sie grafisch übersichtlich dar.

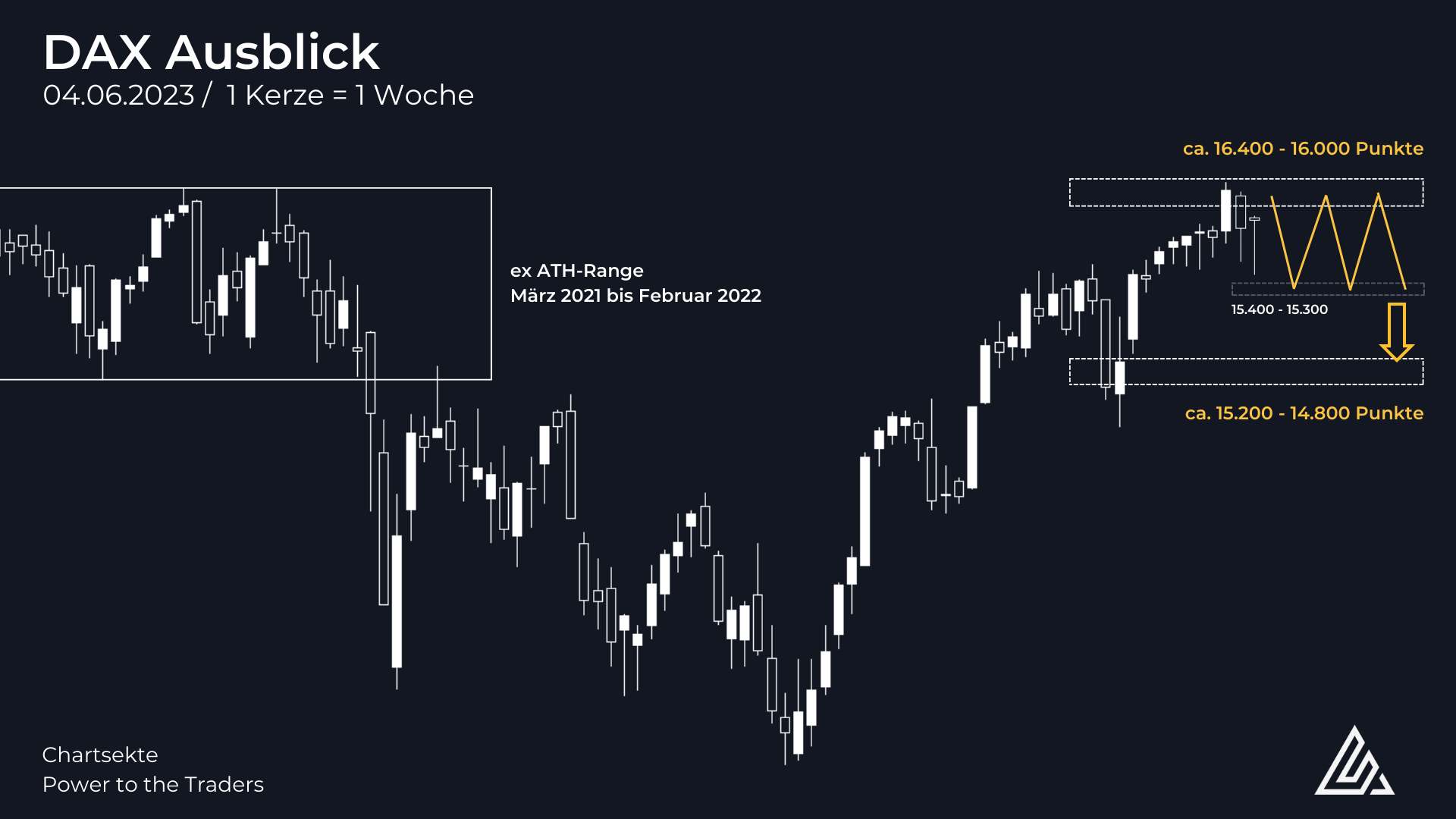

DAX 40

Im DAX hat sich letzte Woche relativ wenig am Chartbild getan. Der Index wurde am Mittwoch relativ scharf abverkauft, konnte sich zusammen mit den US-Indizes aber nochmal retten und so im Wochenchart eine relativ schöne, bullishe Pin-Bar erzeugen. In der technischen Analyse heißt sie deswegen so, weil sie mit dem Docht auf der Unterseite und dem kleinen Körper aussieht, wie eine Stecknadel. Eine einzelne bullishe Pinbar Kerze muss jedoch in Relation zur restlichen Priceaction betrachtet werden und zudem eine Bestätigung in Form einer weiteren bullishen Kerze erzeugen.

Letzteres ist nicht gegeben und übergeordnet bleibt der DAX weiterhin in seinem voraussichtlichen Range-Bereich. Ich kann mir sehr gut vorstellen, dass der DAX Anfang nächster Woche nochmal seine Abwärtsgap bis hoch auf ca. 16.150 Punkte testet, bevor er in den darauffolgenden Handelstagen wieder in den Bereich um die 15.700 zurückfällt. Bei einem Tagesschlusskurs von unter 15.629 wäre ein relativ sauberes Top vollendet, welches sofort das Kursziel im Bereich 15.400 – 15.300 wahrscheinlich macht. Sollte der DAX dann abermals abrutschen, ist das Kursziel zwischen 15.200 und 14.800 Punkten zum Greifen nahe.

Ich sehe den DAX sehr kurzfristig (H1-H4) bearish, kurzfristig (Daily) leicht bearish, mittelfristig (Weekly) neutral und langfristig (Monthly) bullish.

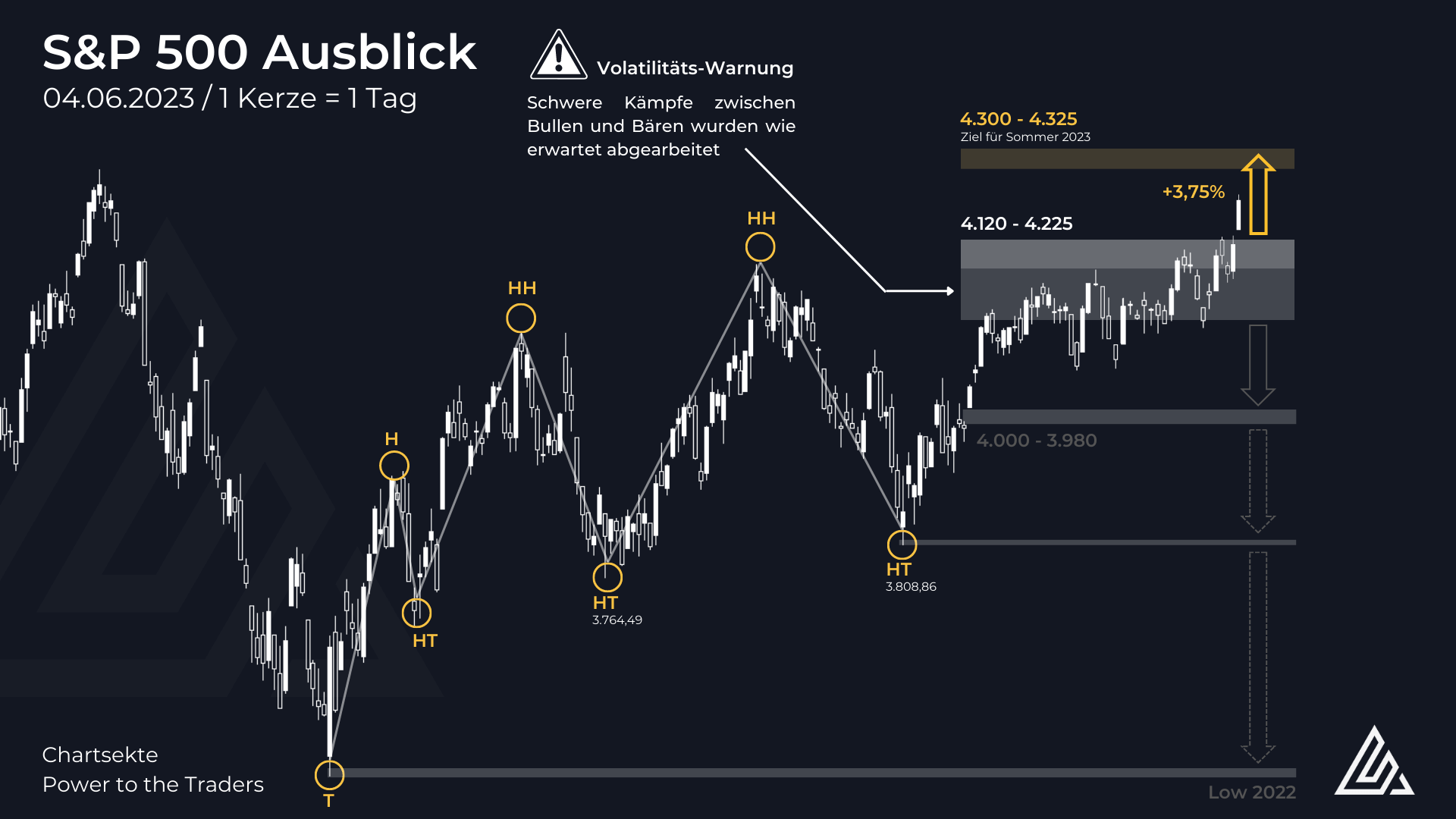

S&P 500

In der unten zu sehenden Abbildung habe ich zur letzten Woche nichts verändert. Lediglich die Kerzen der vergangenen Woche habe ich eingefügt. Du kannst sehr schön sehen, wie der von mir erwartete Impuls sauber gestartet ist, nachdem die Widerstands-/Gapzone bei 4.120 – 4.225 Punkten aufgebrochen wurde. Diese Zone haben wir in den letzten zwei Monaten jedes Mal hier im Marktausblick besprochen.

Ich gehe davon aus, dass der Impuls noch mindestens sein Kursziel im Bereich zwischen 4.300 und 4.325 Punkten abholt, bevor eine mittelfristige Korrektur wahrscheinlicher wird. Wie damals im Nasdaq sage ich explizit *wahrscheinlicher*, weil ein Kursziel oder eine Widerstandszone keine Garantie für eine dann folgende Korrektur sind. Der Markt muss auch nach Erreichen der Zone erst entsprechende Anzeichen der Umkehr zeigen. Es ist also nicht ratsam, blind solche Ziele zu shorten. Ich persönlich nutze meine Kurszielzonen auch nur, um damit anzufangen meine Long Positionen langsam abzubauen und einen Gesamtmarkt-Überblick für Trades in einzelnen Aktien zu bekommen. Direkte Konterpositionen gehe ich nicht sofort ein.

Meine Einschätzung des S&P 500 bleibt kurzfristig (Daily) weiterhin bullish, mittelfristig (Weekly) neutral und langfristig (Monthly) bullish.

Nasdaq 100 Update – Exklusiv für Chartsekten Mitglieder

Bitte logge dich ein, um diesen Teil zu lesen

Market Movers Analyse

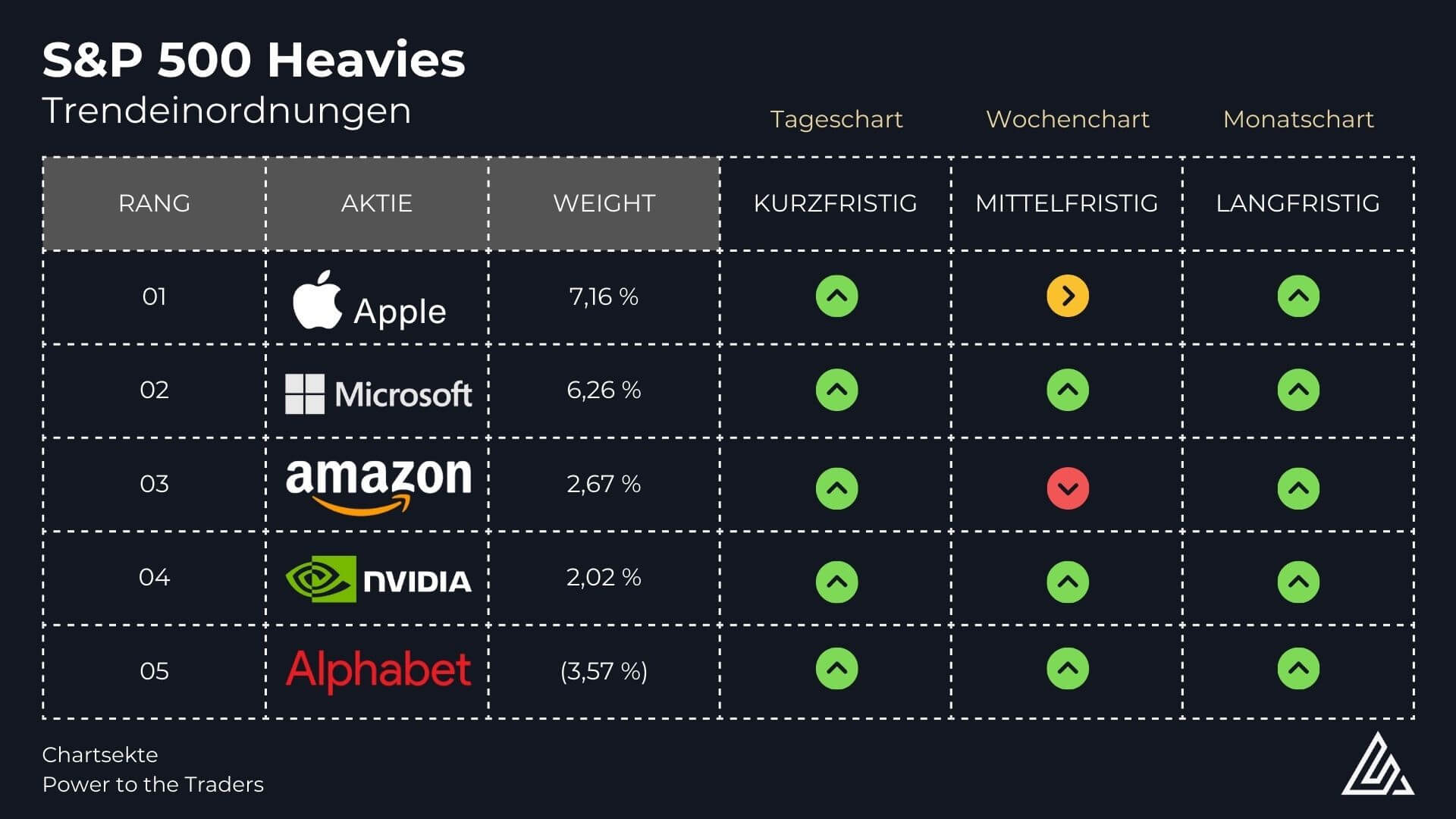

In der Market Movers Analyse schauen wir uns die wichtigsten Einzelwerte im S&P 500 an, die gleichzeitig auch die wichtigsten im Nasdaq 100 sind. Dadurch können wir weitere Rückschlüsse auf mögliche Bewegungen der Indizes ziehen.

Apple

Apple hat unser Kursziel erreicht und den mittelfristigen Abwärtstrend, ähnlich wie auch der Nasdaq gebrochen. Ich gehe davon aus, dass die Rallye bei Apple noch etwas anhält und dann im aktuellen Bereich zwischen 174,12 und 180,00 US-Dollar, bzw. im Bereich des ehemaligen Allzeithochs in Form einer Seitwärtsphase zum Erliegen kommt.

Kurzfristig aufwärts bis 170,42 US-Dollar.

Mittelfristig neutral.

Langfristig aufwärts bis 53,15 US-Dollar.

Microsoft

Microsoft ist weiterhin nicht zu bremsen. Seit den Quartalszahlen legt die Aktie einen brutalen Bullrun hin und derzeit scheint noch kein Ende in Sicht. Da die Aktie inzwischen so gut wie alle wichtigen Widerstände vor dem Allzeithoch rausgenommen. Spätestens am ehemaligen Allzeithoch sollten wir jedoch eine tiefere Korrektur sehen. Danach kann die Aktie dann in einem neuen Bullenmarkt von ATH zu ATH springen.

Kurzfristig aufwärts bis bis 275,37 US-Dollar.

Mittelfristig aufwärts bis 245,61 US-Dollar.

Langfristig aufwärts bis 132,52 US-Dollar.

Amazon

Amazon konnte in der vergangenen Woche endlich einen kurzfristigen Aufwärtstrend etablieren. Der aktuelle Impuls hat gut Potenzial bis mindestens 120 US-Dollar, bevor auch hier mit einer kurzfristigen Abkühlung zu rechnen ist. Sollte dies nicht passieren, liegt das nächste Ziel bei ca. 133 US-Dollar. Es ist immer wichtig Szenarien zu haben, diese sollten aber auch vom Markt bestätigt werden.

Kurzfristig aufwärts bis 113,78 US-Dollar.

Mittelfristig abwärts bis 146,57 US-Dollar.

Langfristig aufwärts bis 65,35 US-Dollar.

Nvidia

Mit dem Ausbruch auf neue Allzeithochs befindet sich die Aktie von Nvidia in einem neuen Bullenmarkt. Es ist davon auszugehen, dass der Hype um die Aktie noch etwas anhält, die Marke von 423 US-Dollar ist da ein guter Ankerpunkt. Danach sollten wir davon ausgehen, dass wir das ehemalige Allzeithoch bei 345 US-Dollar nochmal anlaufen, bevor der Aufwärtstrend weiter fortgesetzt wird.

Kurzfristig aufwärts bis 298,06 US-Dollar.

Mittelfristig aufwärts bis 138,84 US-Dollar.

Langfristig aufwärts bis 108,13 US-Dollar.

Alphabet (Class A)

Auch Alphabet konnte nun endlich den mittelfristigen Abwärtstrend brechen und wie erwartet gegenüber den anderen Big-Techs aufholen. In der aktuellen Zone scheint der Impuls jedoch an einem Limit angekommen zu sein. Auch hier sind Korrekturen zu erwarten runter auf ca. 116 US-Dollar und sollte das nicht reichen auch bis 106 US-Dollar, bevor der nächste Impuls Richtung 140 US-Dollar startet. Alternativ bleibt die Korrektur aus und wir sehen einen Bullrun direkt rauf auf 140 US-Dollar und dann eine mittelfristige Korrektur in den 120er Bereich. Ich sage es nochmal: Marktbestätigung für Szenarien abwarten (!!!) bevor danach gehandelt wird.

Kurzfristig aufwärts bis 100,28 US-Dollar.

Mittelfristig aufwärts bis 88,58 US-Dollar.

Langfristig aufwärts bis 50,44 US-Dollar.

Am Dienstag ist es soweit – nutze deine Chance

Diesen Dienstag hast du ein letztes Mal die Chance Mitglied bei uns zu werden zum aktuellen Preis. Danach erhöhen sich unsere Preise dauerhaft, da kein anderer Anbieter derzeit so viel bietet, wie wir es tun. Wir bringen dir bei, wie du als nebenberuflicher Trader Geld verdienen kannst, oder es zum hauptberuflichen Vollzeit-Trader schaffst. Lerne unsere festen Handelsstrategien, die Grundlagen der technischen Analyse und schaue unseren Profi-Tradern über die Schulter, während du permanent 1:1 persönliche Betreuung erhältst. Das ist nur ein Auszug dessen, was dich als Mitglied der Chartsekte erwartet.

Für Bestandsmitglieder bleiben die Preise übrigens immer gleich, da wir Treue belohnen. Trage dich also noch schnell in die Warteliste ein und lerne endlich, wie man richtig an der Börse agiert.

Wie genau ich diese Ansichten auf die Märkte in der Praxis handle, das besprechen wir wie jeden Montag Abend um 19:00 Uhr in ChartWars. Ich empfehle außerdem, dass ihr euch in unsere Trading-Newsletter einschreibt. Sowohl in den über E-Mail, als auch den über Telegram.

Also: Einschalten & von realem Trading in der Praxis lernen!

Viel Erfolg in der neuen Handelswoche!

Adrian Rogl

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/