Inhaltsverzeichnis

Was ist das FOMC?

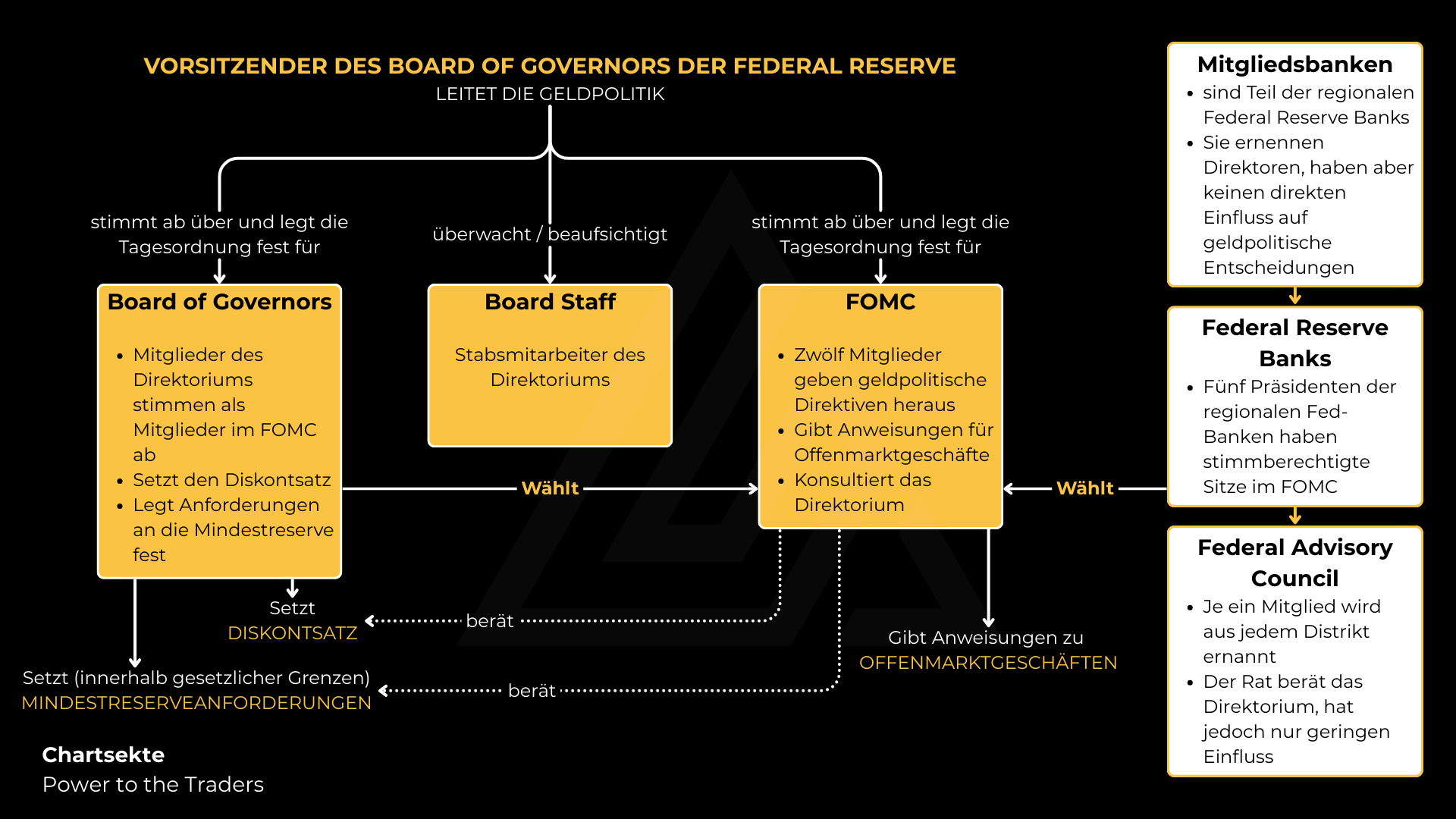

Das Federal Open Market Committee (FOMC), dass das FOMC Statement veröffentlicht, ist der Teil des Offenmarktausschusses der amerikanischen Zentralbank (Fed), der die Geldpolitik der USA gestaltet. Vor diesem Hintergrund besteht das FOMC aus zwölf stimmberechtigten Teilnehmern, die aus der Federal Reserve Bank und den regionalen Fed-Banken kommen:

Vorsitzende der Federal Reserve Zentralbank (derzeit Jerome Powell): Er ist ein ständiges Mitglied und leitet das FOMC. Der Fed-Vorsitzende spielt eine wichtige Rolle, da er die Sitzungen moderiert und die Kommunikation der geldpolitischen Zinssätze und Zinsentscheidungen nach außen verantwortet.

Sechs weitere Mitglieder des Board of Governors der Federal Reserve: Das Board of Governors besteht aus insgesamt sieben Mitgliedern, die vom Präsidenten der Vereinigten Staaten nominiert und vom Senat bestätigt werden. Diese Mitglieder haben ständige Sitze im FOMC und sind somit immer stimmberechtigt. Sie tragen zur Entscheidungsfindung in der Geldpolitik bei und vertreten dabei landesweite wirtschaftliche Interessen im Ausschuss.

Fünf Präsidenten der regionalen Federal Reserve Banken: Die USA sind in zwölf regionale Federal Reserve Distrikte unterteilt, von denen jeder eine eigene Federal Reserve Bank hat. Diese Banken repräsentieren verschiedene Regionen und wirtschaftliche Perspektiven in den USA. Der Präsident der Federal Reserve Bank of New York ist dabei ein permanentes Mitglied des FOMC, da diese Bank eine Schlüsselrolle im Finanzsystem der USA und international spielt, insbesondere durch ihre direkte Verantwortung für den Handel mit Staatsanleihen und andere zentrale Finanzmarktoperationen. Die übrigen vier Sitze rotieren jährlich zwischen den Präsidenten der elf anderen regionalen Fed-Banken. Dies ermöglicht, dass verschiedene wirtschaftliche Regionen und Sektoren der USA regelmäßig repräsentiert werden.

Insgesamt besteht das FOMC (Offenmarktausschuss) also aus zwölf stimmberechtigten Teilnehmern. Alle Präsidenten der regionalen Banken (auch jene, die nicht stimmberechtigt sind) nehmen an den Sitzungen teil und beteiligen sich an den Diskussionen, jedoch ohne Stimmrecht. Das Hauptziel des FOMC besteht darin, die US-Wirtschaft durch Geldpolitik zu steuern, insbesondere durch die Kontrolle der kurzfristigen Zinssätze bzw. Leitzinsen und den Kauf oder Verkauf von Staatsanleihen auf dem offenen Markt.

Aufgaben und Ziele des FOMC

Das FOMC verfolgt im Wesentlichen zwei Hauptziele, die auch als das „Doppelte Mandat“ der Federal Reserve bekannt sind. Diese Ziele wurden vom US-Kongress in den Federal Reserve Act aufgenommen:

Förderung von Preisstabilität (Inflationskontrolle): Ein wesentliches Ziel des Ausschusses ist es, Preisstabilität zu gewährleisten, das heißt, die Inflation in einem stabilen und vorhersehbaren Zielbereich beizubehalten. Der Grund dafür liegt darin, dass eine zu hohe Inflation das Wirtschaftswachstum bremsen kann, da sie die Kaufkraft der Verbraucher mindert und Risiken bzw. Unsicherheiten schafft. Gleichzeitig ist Deflation – also ein anhaltender Rückgang des Preisniveaus – ebenfalls unerwünscht, da sie zu einem Rückgang von Konsumausgaben und Investitionen führen kann. Aus diesem Grund strebt der Ausschuss eine Inflationsrate von rund 2 % an, was als optimaler Zielbereich für nachhaltiges Wirtschaftswachstum und die Sicherung von Arbeitsplätzen angesehen wird. Die Kontrolle der Inflation erfolgt unter anderem durch die Festlegung vom Leitzins, welcher direkten Einfluss auf die Zinssätze im Markt bzw. die Basispunkte hat. Dabei entscheidet der Ausschuss regelmäßig, ob eine Zinssenkung oder eine Anhebung der Leitzinsen notwendig ist, um das Inflationsziel zu erreichen.

Maximierung der Beschäftigung: Das zweite Hauptziel des Ausschusses ist die Förderung einer hohen Beschäftigungsrate. Dies bedeutet, dass der Ausschuss die Geldpolitik so gestaltet, dass möglichst viele Menschen unter optimalen Bedingungen eine Anstellung finden können, ohne dass es zu einer übermäßigen Inflation kommt. Dieses Ziel ist besonders anspruchsvoll, da es oft einen Ausgleich zwischen der Bekämpfung der Inflation und der Förderung der Beschäftigung erfordert, was Risiken birgt. Eine Lockerung der Geldpolitik, etwa durch die Senkung der Zinssätze, kann das Wirtschaftswachstum und den Anstieg der Schaffung von Arbeitsplätzen fördern, birgt aber das Risiko einer steigenden Inflation, wie Daten und Prognosen von bspw. Bloomberg zeigen. Umgekehrt kann eine restriktive Geldpolitik helfen, die Inflation zu kontrollieren, jedoch auf Kosten eines Rückgangs der Beschäftigung, was die Daten von bspw. Bloomberg bestätigen. Die Herausforderung besteht also darin, sowohl eine niedrige Arbeitslosenquote als auch eine stabile Inflation aufrechtzuerhalten, was die ständige Anpassung der Prognosen als auch die Bewertung von Risiken und Maßnahmen erfordert.

FOMC Meeting

Das FOMC-Meeting ist die regelmäßige Sitzung des Federal Open Market Committee, die in der Regel achtmal im Jahr stattfindet. Falls es zu außergewöhnlichen Ereignissen kommt und die Zentralbank gedenkt zu handeln kann es zudem auch zu außerplanmäßigen Sitzungen des Ausschusses im Jahr kommen, um neue Prognosen und Daten von bspw. Bloomberg zu diskutieren. Bei diesen Sitzungen kommen die Mitglieder des FOMC zusammen, um die aktuelle Wirtschaftslage der USA zu analysieren und Entscheidungen zu treffen.

Die wichtigsten Punkte der Sitzung umfassen:

Analyse der Wirtschaftsindikatoren: Das Komitee prüft verschiedene Daten, wie die Arbeitslosenquote, das Bruttoinlandsprodukt (BIP), Inflationstrends und den Zustand der Finanzmärkte.

Diskussion der Zinsentwicklung: Basierend auf den Wirtschaftsdaten und globalen Entwicklungen diskutieren die Mitglieder, ob eine Änderung der Zinssätze erforderlich ist, um die wirtschaftlichen Ziele der Federal Reserve, nämlich Preisstabilität und Vollbeschäftigung, zu erreichen.

Abstimmung über geldpolitische Maßnahmen: Nach eingehender Analyse stimmen die Mitglieder über Maßnahmen ab, einschließlich der Anpassung der Federal Funds Rate um einige Basispunkte. Diese Maßnahmen haben erhebliche Auswirkungen auf die Kreditkosten und Investitionstätigkeiten in den USA und weltweit.

Da die Sitzungen große Auswirkungen auf die Finanzmärkte haben, wird im Vorfeld der Meetings oft intensiv spekuliert und Prognosen erstellt, wie das FOMC die Zinssätze steuern könnte, um auf wirtschaftliche Herausforderungen zu reagieren.

FOMC Statement: Bedeutung und Inhalt

Nach jedem FOMC-Meeting veröffentlicht das Komitee ein sogenanntes FOMC Statement, das als Zusammenfassung dient und in dem die Maßnahmen bekannt gegeben werden, einschließlich etwaiger Änderungen der Federal Funds Rate. Das FOMC Statement besitzt eine entsprechende Bedeutung, weil es den Finanzmärkten eine Orientierung gibt, wie die Federal Reserve die wirtschaftliche Lage bewertet und welche Maßnahmen sie ergreifen wird, um ihre Ziele zu erreichen.

Dabei umfasst das Statement mehrere wesentliche Punkte:

Entscheidungen zur Zinspolitik: Der wichtigste Teil des FOMC Statements bezieht sich auf die Zinssätze, insbesondere auf den sogenannten Leitzins oder die Federal Funds Rate, der bestimmt, wie teuer es für Banken ist, kurzfristig Geld zu leihen und haben indirekt Auswirkungen auf Konsum, Investitionen und allgemeine wirtschaftliche Aktivitäten. Dabei signalisiert eine Zinserhöhung eine restriktive Geldpolitik, um die Inflation zu bekämpfen, während eine Zinssenkung eine expansive Geldpolitik andeutet, um das Wirtschaftswachstum zu fördern, was als geldpolitische Lockerung bezeichnet wird.

Wirtschaftliche Einschätzung: Das FOMC Statement enthält auch eine Bewertung der wirtschaftlichen Lage, die Faktoren wie den Arbeitsmarkt, das Wirtschaftswachstum, die Inflation und globale Risiken umfasst. Hierbei sollte zudem ein besonderes Augenmerk auf die Wortwahl gelegt werden, da diese Rückschlüsse auf die zukünftige Geldpolitik und Prognosen zulässt.

Forward Guidance: In einigen Fällen enthält das Statement Hinweise darauf, wie das FOMC beabsichtigt, in der Zukunft vorzugehen. Diese sogenannten „Forward Guidance“-Erklärungen sind wichtig, weil sie den Märkten eine Vorstellung darüber geben, wie die Zinsen sich in den kommenden Monaten oder Jahren entwickeln könnten und ermöglichen es Anlegern, ihre Prognosen entsprechend anzupassen.

Press Conference

Nach der Veröffentlichung des FOMC Statements hält der Vorsitzende der Federal Reserve eine Pressekonferenz ab, in der er die Entscheidungen des Komitees näher erläutert und Fragen von Journalisten beantwortet. Aus diesem Grund sind die Pressekonferenzen hilfreich, um die Märkte zu informieren und auch Unsicherheiten zu beseitigen. Kolumnisten und Journalisten analysieren die Aussagen des Vorsitzenden genau.

Die Hauptziele der Pressekonferenz umfassen dabei:

Klarstellung der Geldpolitik: Der Fed-Vorsitzende erklärt, warum bestimmte Entscheidungen getroffen wurden, und gibt weitere Details zur Bewertung der wirtschaftlichen Lage durch die Federal Reserve, was die Erstellung genauer Prognosen erleichtert.

Vermeidung von Missverständnissen: Durch die direkte Kommunikation kann die Zentralbank sicherstellen, dass ihre Geldpolitik von den Marktteilnehmern korrekt verstanden wird. Finanzmärkte reagieren oft empfindlich auf Unsicherheit und Missverständnisse können zu Volatilität bzw. einem Anstieg der Marktunsicherheit führen.

Flexibilität bei zukünftigen Entscheidungen: In der Pressekonferenz kann der FED-Vorsitzende auch signalisieren, dass zukünftige Entscheidungen von der wirtschaftlichen Entwicklung und den aktuellen Bedingungen abhängen, was der FED mehr Flexibilität verschafft.

FOMC-Protokoll (Meeting Minutes)

Etwa drei Wochen nach jedem FOMC-Meeting veröffentlicht die Federal Reserve das FOMC-Protokoll, auch bekannt als “Meeting Minutes” oder Sitzungsprotokoll. Dieses Sitzungsprotokoll dient als ausführliche Zusammenfassung der Diskussionen, die während des Treffens stattgefunden haben und enthält zudem Hinweise auf die Überlegungen der Mitglieder in Bezug auf die Wirtschaft und die Zinsentwicklung. Dabei hat das FOMC-Protokoll folgende Funktionen:

Transparenz: Die Veröffentlichung des Protokolls verbessert die Transparenz der Entscheidungsprozesse. Marktteilnehmer können die Überlegungen und Meinungen der Mitglieder im Detail nachvollziehen.

Marktsensitivität: Obwohl die FOMC-Entscheidungen bereits nach dem Meeting bekanntgegeben werden, enthält das Protokoll oft zusätzliche Informationen, die Rückschlüsse auf die künftige Geldpolitik zulassen. Daher analysieren Finanzmarktteilnehmer häufig die Meeting Minutes, um Hinweise auf mögliche zukünftige Zinserhöhungen oder -senkungen um mehrere Basispunkte zu erhalten.

Abstimmungsergebnisse und Meinungsunterschiede: Das Protokoll zeigt, wie viele Mitglieder für oder gegen eine bestimmte Entscheidung gestimmt haben und ob es signifikante Meinungsunterschiede gab. Diese Differenzen können ebenfalls ein Hinweis auf die künftige Geldpolitik sein und beeinflussen die Prognosen der Marktteilnehmer.

Kolumnisten und Analysten nutzen das Sitzungsprotokoll, um die Haltung der FED besser zu verstehen. Das Sitzungsprotokoll bietet insgesamt einen tieferen Einblick in die Überlegungen des FOMC und gibt den Märkten zusätzliche Informationen darüber, wie die Federal Reserve die wirtschaftliche Entwicklung sieht und wie sie in Zukunft agieren könnte.

Auswirkungen auf die Finanzmärkte

Das FOMC Statement und die anschließende Pressekonferenz haben weitreichende Auswirkungen auf die Finanzmärkte, da sie wichtige Hinweise auf die zukünftige Ausrichtung der Geldpolitik der US-Notenbank, der Federal Reserve (FED), geben.

Besonders sensibel reagiert dabei der Aktienmarkt auf die Zinsentscheidungen des FOMC, insbesondere wenn die Zinssätze um mehrere Basispunkte angepasst werden. Zinssenkungen, die auf eine expansive Geldpolitik hindeuten, stimulieren oft den Aktienmarkt, da sie die Kreditkosten senken und die wirtschaftliche Aktivität auf einem hohen Niveau fördern. Im Gegensatz dazu führen Zinserhöhungen häufig zu sinkenden Aktienkursen, da steigende Finanzierungskosten das Wirtschaftswachstum tendenziell bremsen. Die Reaktion des Marktes hängt jedoch stark von den Erwartungen der Anleger ab – eine unerwartete Zinserhöhung kann zu stärkeren Kursverlusten führen, während eingepreiste Entscheidungen entsprechend weniger Einfluss haben. Die Ergebnisse haben dann natürlich auch einen Einfluss auf bspw. die Dax-Prognose oder den S&P 500.

Auf dem Anleihemarkt bzw. bei den Staatsanleihen bewirken Zinserhöhungen in der Regel steigende Renditen, da neue Anleihen höhere Zinsen bieten, was die Nachfrage nach bestehenden Anleihen mit niedrigeren Zinssätzen verringert. Kolumnisten betonen jedoch oft, dass Zinssenkungen hingegen die Renditen senken, da bestehende Anleihen mit höheren Zinsen attraktiver werden. Auch langfristige Zinsen reagieren auf die Signale des FOMC, insbesondere wenn die FED eine längere Periode niedriger Zinsen andeutet.

Auf den Devisenmärkten beeinflussen FOMC-Entscheidungen den Wert des US-Dollars im Rahmen vom Forex-Trading. Dabei führen Zinserhöhungen in der Regel zu einem stärkeren Dollar, da höhere Zinsen Investoren anziehen, während Zinssenkungen den Dollar schwächen, weil sie Anlagen in anderen Währungen attraktiver machen. Diese Wechselkursbewegungen haben direkte Auswirkungen auf den internationalen Handel, indem sie die Wettbewerbsfähigkeit von US-Exporten und die Kosten von Importen beeinflussen. So kann ein starker Dollar eine Senkung vom Niveau der Exporte herbeiführen und damit die Handelsbilanz beeinflussen.

Insgesamt nimmt die Volatilität der Märkte oft nach der Veröffentlichung des Statements und während der Pressekonferenz des FED-Vorsitzenden zu, da Anleger die Informationen sofort in ihre Handelsentscheidungen einpreisen und dementsprechend handeln. Somit führen bspw. überraschende Zinsentscheidungen oder Änderungen der FED dabei tendenziell entsprechend zu besonders starken Kursschwankungen im Rahmen der Chartanalyse.

Fazit

Insgesamt bildet das FOMC zusammen mit dessen Veröffentlichungen wichtige Ereignisse für die globale Finanzwelt. Dabei bieten sie Einblicke in die wirtschaftliche Einschätzung der Federal Reserve und geben Hinweise auf zukünftige geldpolitische Schritte. Da die Geldpolitik der Federal Reserve direkten Einfluss auf die Kreditvergabe, das Konsumverhalten und die Investitionstätigkeit hat, sind diese Mitteilungen von großer Bedeutung für Investoren, Unternehmen und auch die Verbraucher weltweit. Somit sind die Auswirkungen dieser Veröffentlichungen auf Aktien-, Anleihe- und Devisenmärkte entsprechend bedeutend und können zu kurzfristigen Marktbewegungen sowie langfristigen Veränderungen der Marktbedingungen führen. Vor allem in Zeiten wirtschaftlicher Unsicherheit oder im Übergang von einer expansiven zu einer restriktiven Geldpolitik kann das FOMC Statement besonders starke Reaktionen auslösen. Zudem sind die globalen Auswirkungen der FED-Entscheidungen ebenfalls immens, da sie internationale Kapitalströme, Wechselkurse und auch die wirtschaftliche Stabilität beeinflussen.

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Benjamin Rose

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/