Inhaltsverzeichnis

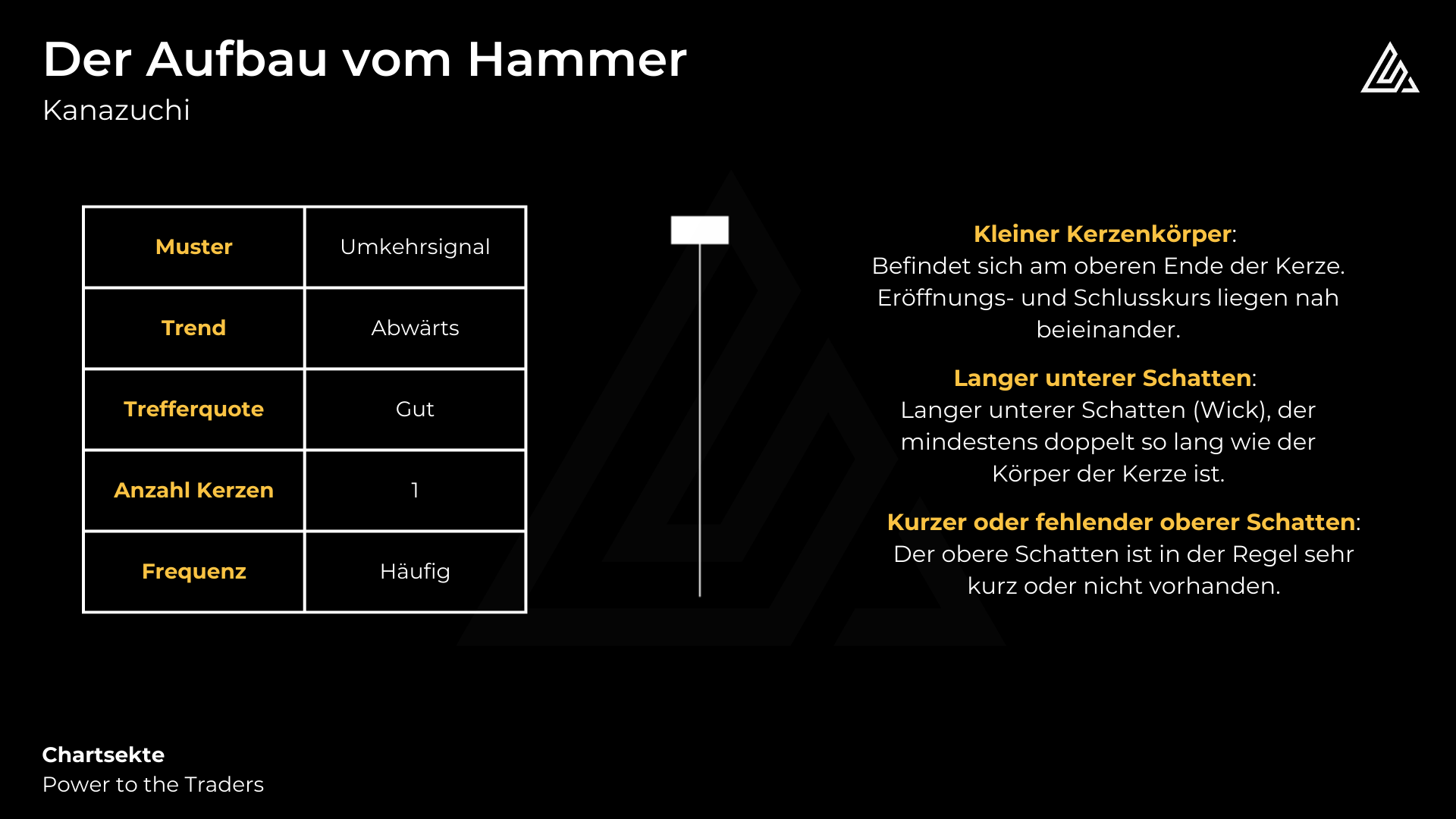

Der Aufbau des Hammer

Der Hammer bzw. die Hammerkerze ist, neben dem Doji, eine der bekanntesten Kerzenformationen. Jedoch besitzt ein Hammer nur in einem Abwärtstrend auch eine solche Bedeutung. Tritt die Hammerkerze in einem neutralen Trend auf, ist dieser Candlestick-Formation keine Bedeutung zuzuschreiben. Erscheint diese Candlestick-Formation innerhalb der Analyse von einem Aufwärtstrend, wird sie Hanging-Man genannt. Grundsätzlich ist der Hammer eine Kerze mit einem kleinen Körper am oberen Ende und einem langen unteren Schatten:

Kleiner Kerzenkörper der Kerze: Der Hammer besteht aus einem kleinen Kerzenkörper, der sich am oberen Ende der Tagespreisspanne befindet und somit einen Teil vom Höchstkurs darstellt. Der Schlusskurs liegt dabei nahe dem Eröffnungs-Kurs, was darauf hinweist, dass die bullischen Käufer es geschafft haben, den Preis nach anfänglichem Verkaufsdruck wieder nach oben zu treiben. Der kleine Körper zeigt, dass die Marktteilnehmer während des Handelstages eine deutliche Richtungsänderung erlebt haben. Die Farbe des Kerzenkörpers ist nicht vorgeschrieben, allerdings lässt eine bullische Kerze auf einen entsprechend stärkeren Markt schließen. Dies ist einleuchtend, da in dieser Kerze bereits der Eröffnungskurs entsprechend überwunden werden konnte.

Langer unterer Schatten der Kerze: Das auffälligste Merkmal des Hammers ist der lange untere Schatten, der mindestens doppelt so lang wie der Körper selbst sein sollte. Dieser lange Schatten ist ein Chartsignal dafür, dass die bärischen Verkäufer zu Beginn des Handelstages den Kurs im Rahmen einer Abwärtsbewegung zu Fall bringen konnten, jedoch auf erhebliche Kaufkraft stießen, die den Preis wieder nach oben brachte. Der lange untere Schatten ist ein klares Zeichen dafür, dass der Verkaufsdruck nachlässt und die bullischen Käufer beginnen, die Kontrolle über den Markt zu übernehmen.

Kaum oder kein Docht der Kerze: Der Hammer weist in der Regel einen sehr kurzen oder gar keinen Docht auf. Dies bedeutet, dass die bullischen Käufer den Markt gegen Ende des Tages fest im Griff hatten und es den Verkäufern nicht gelang, den Kurs erneut nach unten zu drücken. Der fehlende Docht verstärkt das bullische Signal der Candlestick-Formation, da es zeigt, dass der Markt trotz anfänglicher Schwäche letztlich auf dem oder in der Nähe vom Höchstkurs geschlossen hat.

Insgesamt spiegelt das Umkehrmuster des Hammer die Marktpsychologie eines Zeitrahmen wider, in dem die bärischen Verkäufer zu Beginn die Kursbewegungen im Kerzenchart dominierten, sich aber letztlich gegenüber den bullischen Käufern nicht durchsetzen konnten. Diese Candlestick-Formation deutet darauf hin, dass der Abwärtstrend möglicherweise seinen Tiefpunkt erreicht hat und eine Umkehr des Trends nach oben bevorstehen könnte.

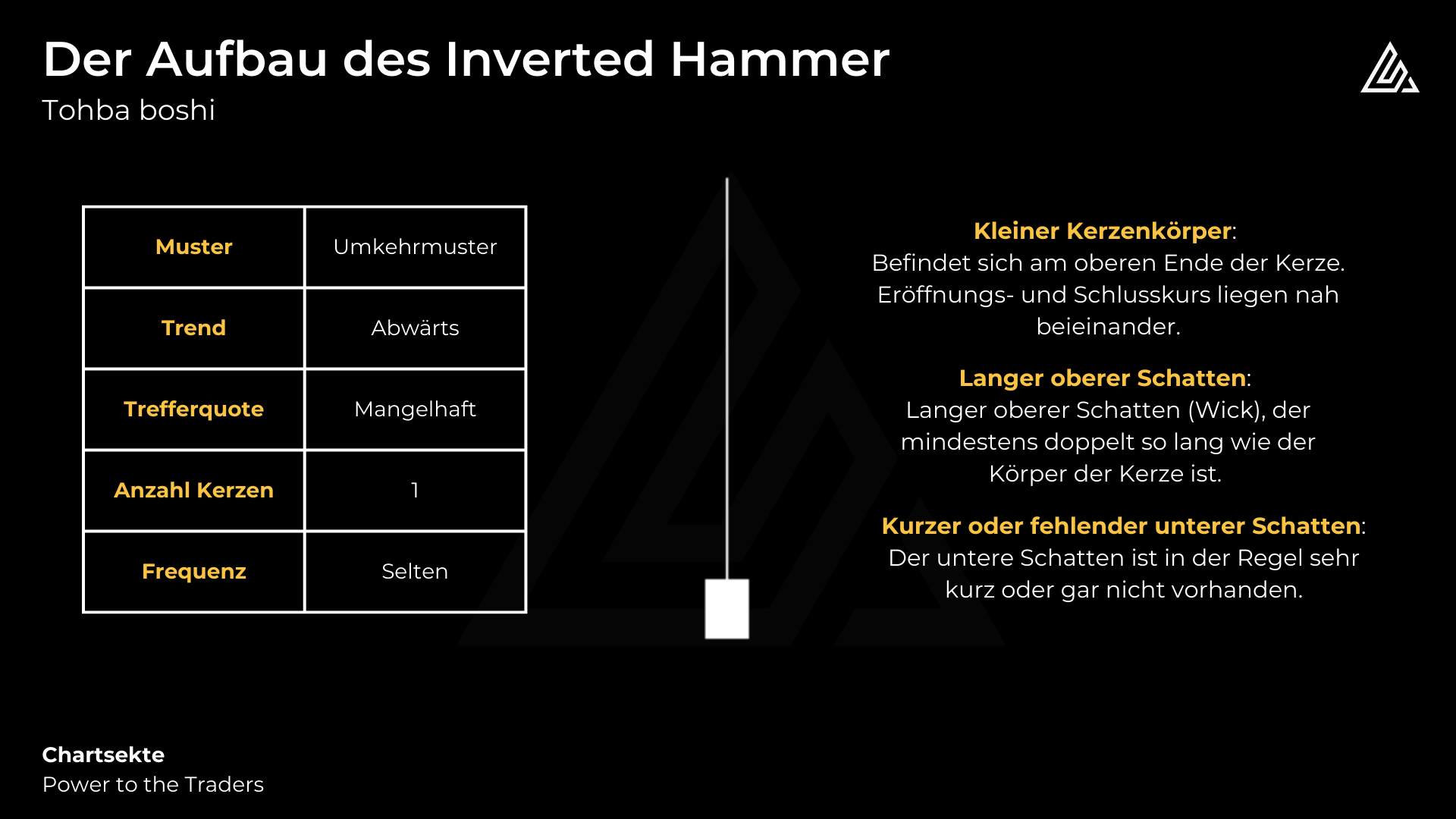

Der Aufbau des Inverted Hammer

Der Inverted Hammer, auch verkehrter Hammer genannt, ist ein eher seltenes Umkehrsignal nach einem Abwärtstrend. Diese Candlestick-Formation ist aufgebaut wie der Shooting Star, der vorliegende Trend ist jedoch ein anderer und abwärts gerichtet. Die umgekehrte Hammerkerze besitzt die umgekehrten Eigenschaften des Hammers: ein kleiner Kerzenkörper am unteren Ende mit langem Docht und ohne oder mit nur sehr kleinem Schatten:

Kleiner Kerzenkörper der Kerze: Der Inverted Hammer besteht aus einem kleinen Kerzenkörper, der sich am unteren Ende der Tagespreisspanne befindet. Der Schlusskurs liegt dabei nahe dem Eröffnungskurs, was darauf hindeutet, dass der Markt während des Tages keine eindeutige Richtung gefunden hat. Der kleine Körper zeigt an, dass es während des Tages zwar sowohl Kauf- als auch Verkaufsversuche gab, diese jedoch nahezu ausgeglichen waren. Die Farbe des Kerzenkörpers ist auch hier nicht vorgeschrieben, allerdings lässt eine bullische Kerze ebenfalls auf einen entsprechend stärkeren Markt schließen.

Langer oberer Schatten der Kerze: Das markanteste Merkmal des Inverted Hammer ist der lange obere Schatten, der mindestens doppelt so lang wie der Körper selbst sein sollte. Dieser lange Schatten zeigt, dass die Käufer zu Beginn des Handelstages stark waren und den Kurs erheblich nach oben treiben konnten. Diese anfängliche Kaufdynamik deutet auf das Potenzial für eine Trendumkehr hin, da die Käufer versucht haben, die Kontrolle über den Markt zu übernehmen.

Kaum oder kein unterer Schatten der Kerze: Der Inverted Hammer weist in der Regel einen sehr kurzen oder gar keinen unteren Schatten auf. Dies bedeutet, dass die Verkäufer den Kurs zu Beginn des Tages nicht weiter nach unten drücken konnten, was die Schwäche der Verkäufer und die relative Stärke der Käufer unterstreicht.

Somit symbolisiert das Umkehrmuster Inverted Hammer den Versuch der Käufer, nach einem Abwärtstrend bzw. einer Abwärtsbewegung die Kontrolle über die Kursbewegung im Kerzenchart zu übernehmen und den Markt nach oben zu bewegen. Obwohl sie dies während des Handelstages nur teilweise erreicht haben, bleibt das Potenzial für eine Trendumkehr bestehen.

Die Interpretation der Hammer-Formationen

Die Markpsychologie, die sich hinter der Hammerformation verbirgt, ist insgesamt recht simpel: Nach einem Abwärtstrend markiert der Markt zunächst neue Tiefpunkte, wobei die Kerze vor der Vollendung des Zeitrahmen bärisch ist. Allerdings scheint der Kursverlauf an diesem Tiefpunkt einen Widerstand gefunden zu haben und das Marktumfeld beginnt sich zu drehen. Die Kurse laufen wieder nach oben und die Kerze schließt mit einem langen Schatten und einem kleinen Körper. Diese Dynamik deutet darauf hin, dass die bärischen Verkäufer zwar anfangs stark präsent waren und den Markt nach unten drückten, jedoch auf erhebliche Kaufinteressen stießen, die den Preis zurück nach oben trieben. Der kleine Körper nahe dem oberen Ende der Preisspanne ist ein Indikator dafür, dass die Käufer letztlich die Kontrolle über den Markt übernommen haben, was oft als starkes Signal für eine bevorstehende Trendumkehr gewertet wird. Der lange untere Schatten bestätigt, dass der Abwärtsdruck nachgelassen hat und die Käufer den Verkaufsdruck absorbiert haben, wodurch die Wahrscheinlichkeit einer Aufwärtsbewegung steigt.

Im Gegensatz dazu spiegelt das Umkehrmuster Inverted Hammer eine etwas andere Marktpsychologie wider, auch wenn das Ergebnis ähnlich sein kann. Der Inverted Hammer tritt ebenfalls nach einem Abwärtstrend auf, doch hier versuchen die Käufer zu Beginn des Handelstages, den Preis deutlich nach oben zu treiben, was zu einem langen oberen Schatten führt. Trotz dieser anfänglichen Stärke gelingt es den Verkäufern jedoch, den Kurs wieder nach unten zu drücken, sodass die Kerze einen kleinen Körper und einen langen oberen Schatten bildet. Obwohl der Schlusskurs der Kerze nahe dem Eröffnungs-Kurs liegt, zeigt der Inverted Hammer, dass Kaufinteresse vorhanden ist und die Verkäufer möglicherweise ihre Dominanz verlieren.

Vor allem das Kerzenmuster des Umkehrmuster Inverted Hammer hat, isoliert betrachtet, nur eine schwache Aussagekraft für mögliche Einstiegs- oder Ausstiegszeitpunkte im Rahmen vom Umkehrsignal im Chart. Das bedeutet, dass der verkehrte Hammer nur mit einer entsprechenden Bestätigung gehandelt werden sollte. Des Weiteren sollte dieser, aufgrund der schwachen Prognosefähigkeit und dem damit einhergehenden Risiko der Candlestick-Formation, stets in Richtung des primären Trends gehandelt werden. Jedoch sollte auch beim Auftreten eines Hammers nicht einfach eine Position eingegangen werden. Ein wichtiger Aspekt bei der Interpretation dieser Muster ist das Handelsvolumen. Ein hohes Volumen, angezeigt durch einen Volumen-Indikator, während der Bildung des (inverted) Hammers, verstärkt die Aussagekraft des Musters erheblich. Ein hohes Volumen deutet im Rahmen des Kerzenmusters darauf hin, dass viele Marktteilnehmer die potenzielle bullishe Trendumkehr bzw. einen Trendwechsel Richtung Aufwärtstrend unterstützen und bereit sind, zu kaufen, was die Wahrscheinlichkeit einer erfolgreichen Umkehr erhöht. Wenn der (inverted) Hammer mit einem signifikant erhöhten Volumen einhergeht, zeigt dies, dass die Käufer stark in den Markt eingreifen und die Verkäufe absorbieren, was die Chance auf eine bevorstehende Aufwärtsbewegung deutlich erhöht.

Die Hammer-Formationen in der Praxis

Der Hammer in der Praxis

Um nun die besprochene Theorie in der Praxis beim Trading bzw. Handel anzuwenden, ist hier nochmal ein Beispiel dargestellt, wie der Hammer im Chart aussehen kann. Dargestellt ist das Beispiel im Tageschart der Aktie von AMD (NASDAQ).

In diesem Fall zeigt der Hammer einen kleinen Kerzenkörper, der sich am oberen Ende der Tagespreisspanne befindet. Dieser Körper verdeutlicht, dass die Käufer es geschafft haben, den Preis wieder in die Nähe des Eröffnungskurses zu bringen, nachdem die Verkäufer den Kurs zu Beginn des Tages deutlich nach unten gedrückt hatten. Der lange untere Schatten ist das hervorstechendste Merkmal dieser Candlestick-Formation und zeigt, dass erheblicher Verkaufsdruck vorhanden war, der jedoch letztlich von den Käufern absorbiert wurde. Diese Bewegung deutet darauf hin, dass die Käufer die Kontrolle übernommen haben und den Preis nach oben treiben konnten, was auf eine mögliche Trendwende hindeutet. Nach der Vollendung des Hammers ist der Kurs entsprechend gedreht und über der entsprechenden Struktur hat zudem ein Trendbruch auf dieser Zeiteinheit stattgefunden.

Somit verdeutlicht dieses Beispiel anhand der Aktie von AMD, wie die Candlestick-Formation in Form des Hammers als ein frühes Anzeichen für eine bevorstehende Aufwärtsbewegung interpretiert werden kann.

Der Inverted-Hammer in der Praxis

Um die Theorie des Inverted Hammers ebenfalls in der Praxis beim Trading bzw. Handel anzuwenden, ist hier ein Beispiel dargestellt, wie dieses Muster im Chart aussehen kann. Im gezeigten Beispiel handelt es sich um den Tageschart der Aktie der CSX Corporation (NASDAQ).

In diesem Fall zeigt die Kerze einen kleinen Körper, der sich am unteren Ende der Tagespreisspanne befindet, sowie einen langen oberen Schatten. Der lange obere Schatten ist ein Chartsignal dafür, dass die Käufer zu Beginn des Handelstages den Kurs stark nach oben treiben konnten. Dies deutet auf eine anfängliche Stärke der Käufer hin, die versucht haben, die Kontrolle über den Markt zu übernehmen. Doch im weiteren Verlauf des Tages gewannen die Verkäufer die Oberhand und drückten den Kurs wieder nach unten, sodass der Schlusskurs nahe dem Eröffnungskurs lag. Diese Marktbewegung zeigt, dass zwar Kaufinteresse vorhanden war, dieses jedoch nicht stark genug war, um den Tag positiv zu beenden. Trotz der Tatsache, dass der Kurs letztlich wieder nach unten gedrückt wurde, deutet der Inverted Hammer darauf hin, dass die Verkäufer möglicherweise an Kraft verlieren und die Käufer bereit sind, den Markt zu stützen. Wenn in den folgenden Tagen eine weitere Kaufdynamik einsetzt, könnte dies als Bestätigung für eine bevorstehende Aufwärtsbewegung interpretiert werden.

Nach der Vollendung des Inverted Hammers ist der Kurs ebenfalls entsprechend gedreht und über der entsprechenden Struktur hat zudem ein Trendbruch auf dieser Zeiteinheit stattgefunden. Somit verdeutlicht dieses Beispiel, wie die Inverted Hammer-Formation als ein potenzielles Signal für eine bullishe Trendumkehr bzw. einen Trendwechsel Richtung Aufwärtstrend genutzt werden kann, insbesondere wenn sie nach einem längeren Abwärtstrend auftritt und durch nachfolgende bullische Kerzen bestätigt wird.

Fazit

Insgesamt sind der Hammer und Inverted Hammer, ähnlich wie der Doji oder Shooting Star, Umkehrformation in der Candlestick-Analyse, die Tradern wertvolle Hinweise auf mögliche bullishe Trendumkehrungen bzw. einen Trendwechsel mit anschließendem möglichem Aufwärtstrend im Chart bieten. Beide Candlestick-Formationen mit den Hammerkerzen treten typischerweise nach einem Abwärtstrend auf und signalisieren, dass der Verkaufsdruck nachlässt und eine Aufwärtsbewegung bevorstehen könnte. Der Hammer zeichnet sich im Chart durch seinen kleinen Kerzenkörper und den langen unteren Schatten aus, was darauf hinweist, dass die Verkäufer zunächst die Kontrolle hatten, diese aber an die Käufer abgegeben haben, die den Kurs bis zum Handelsschluss wieder nach oben treiben konnten. Der Inverted Hammer hingegen zeigt im Chart einen langen oberen Schatten und ist ein Chartsignal dafür, dass die Käufer den Kurs zu Beginn des Tages stark nach oben treiben konnten, obwohl die Verkäufer am Ende den Kurs wieder zu Fall bringen. Beide Candlestick-Formationen der Hammerkerzen sind entsprechende Indikatoren für eine potenzielle Trendwende, sollten jedoch nicht isoliert betrachtet werden. Eine Bestätigung durch nachfolgende Kerzen oder andere Trading-Indikatoren sowie eine Betrachtung des übergeordneten Trends und Marktkontextes sind unerlässlich, um Fehlsignale zu minimieren und die Zuverlässigkeit der Muster zu erhöhen. Wenn richtig interpretiert und im richtigen Marktumfeld eingesetzt, können der Hammer und der Inverted Hammer Tradern helfen, optimale Einstiegs- und Ausstiegspunkte beim Trading zu identifizieren und ihre Handelsstrategien bspw. hinsichtlich des Risiken entsprechend anzupassen.

Trete unserem Telegram-Newsletter bei und erhalte kostenlose Tradingideen, Marktupdates und sofortige Benachrichtigungen, wenn ein neuer Marktausblick online ist.

Benjamin Rose

Transparenzhinweis und Haftungsausschluss:

Die Autoren haben diesen Beitrag nach bestem Wissen und Gewissen erstellt, können die Richtigkeit der angegebenen Informationen und Daten aber nicht garantieren. Es findet keinerlei Anlageberatung durch „Chartsekte“, oder durch einen für „Chartsekte“ tätigen Autor statt. Dieser Beitrag soll eine journalistische Publikation darstellen und dient ausschließlich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Börsengeschäfte sind mit erheblichen Risiken verbunden. Wer an den Finanz- und Rohstoffmärkten handelt, muss sich zunächst selbstständig mit den Risiken vertraut machen. Der Kunde handelt immer auf eigenes Risiko und eigene Gefahr. „Chartsekte“ und die für uns tätigen Autoren übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen. Es kann zu Interessenkonflikten kommen, durch Käufe und einen darauffolgenden Profit durch eine positive Kursentwicklung von in Artikeln erwähnten Aktien oder anderen Werten.

Mehr Infos unter: https://chartsekte.de/haftungsausschluss/